Aunque la incidencia sobre las exportaciones totales de la Argentina es reducida, Moscú es un cliente de peso para ciertas producciones locales

¿Cuáles son las provincias que más exportan y qué productos le venden a Rusia? La pregunta es pertinente, a raíz de la invasión rusa a Ucrania y las fortísimas sanciones económicas que impusieron a Moscú los países occidentales, congelando 60% de las reservas internacionales del banco central ruso, debilitando inicialmente el rublo, la moneda del gigante eurasiático, lo que provocó un aumento de la inflación interna y una caída de su poder adquisitivo en los mercados externos.

En su último GPS mensual, la consultora PwC precisa que la Argentina no tiene nexos financieros directos con Rusia ni Ucrania y los comerciales son reducidos: en el período 2016-2021 Rusia absorbió solo 1% de las exportaciones argentinas.

Al igual que en el ranking de exportaciones totales, las provincias que sobresalen son Buenos Aires, Córdoba y Santa Fe, las de mayor peso económico del país, aunque la incidencia de Rusia como cliente es reducida.

Sin embargo, aclara el informe, “esta baja participación comercial a nivel nacional cobra otra relevancia para determinadas provincias y bienes. De hecho, precisa, “12 productos representaron el 72% de las exportaciones a Rusia, destacándose carnes y sus preparados, frutas frescas y productos lácteos”.

PROVINCIAS Y PRODUCTOS

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/WIO5XDOECRFELFD3FQICEHQM7A.jpg)

Entre las provincias para las cuales Rusia es un destino importante se destaca Río Negro; en los últimos cinco años colocó allí el 14% de sus productos, en especial peras y manzanas, que explican respectivamente el 22% y el 12% del total exportado.

“Junto con la provincia de Neuquén, que envía en promedio los mismos porcentajes de esos productos, es la principal región productora de frutas de pepita del país (ambas alcanzan aproximadamente el 90%)”, dice el GPS, y destaca que la Argentina es la primera exportadora de peras del hemisferio sur y la quinta en manzanas a nivel mundial.

El área productiva representa 50.000 hectáreas implantadas con frutales -85% en Río Negro y 15% en Neuquén- que involucran a unos 4.000 productores, 260 establecimientos de acondicionamiento y empaque, 220 establecimientos frigoríficos y 11 empresas elaboran jugo concentrado.

Ese complejo genera 50.000 puestos de trabajo directos y 15.000 indirectos y es relevante en la estructura socioeconómica de ambas provincias, en especial en ocupación de mano de obra, por lo cual aparecen como las provincias y los eslabones productivos “afectados de manera directa por el conflicto”.

Cabe destacar que Río Negro destina el 16% de la producción de manzana a exportaciones, el 32% a la industria y el 52% al mercado interno, en tanto de las peras exporta más de la mitad, destina 28% a la industria y 20% al mercado interno.

La exportación frutícola del Alto Valle es muy sensible a la cotización del rublo, la moneda rusa, que tras caer abruptamente al inicio de la invasión rusa a Ucrania, se repuso y ya cotiza casi al mismo nivel que antes de la guerra.

Las colocaciones rionegrinas se detuvieron en marzo y 11.000 toneladas de peras no pudieron ingresar por San Petersburgo, advirtió un artículo del diario Río Negro que además precisó que el mercado ruso absorbe anualmente unas 80.000 toneladas de peras y manzanas argentinas y que si bien las ventas se hacen durante todo el año, se concentran fundamentalmente en el primer semestre.

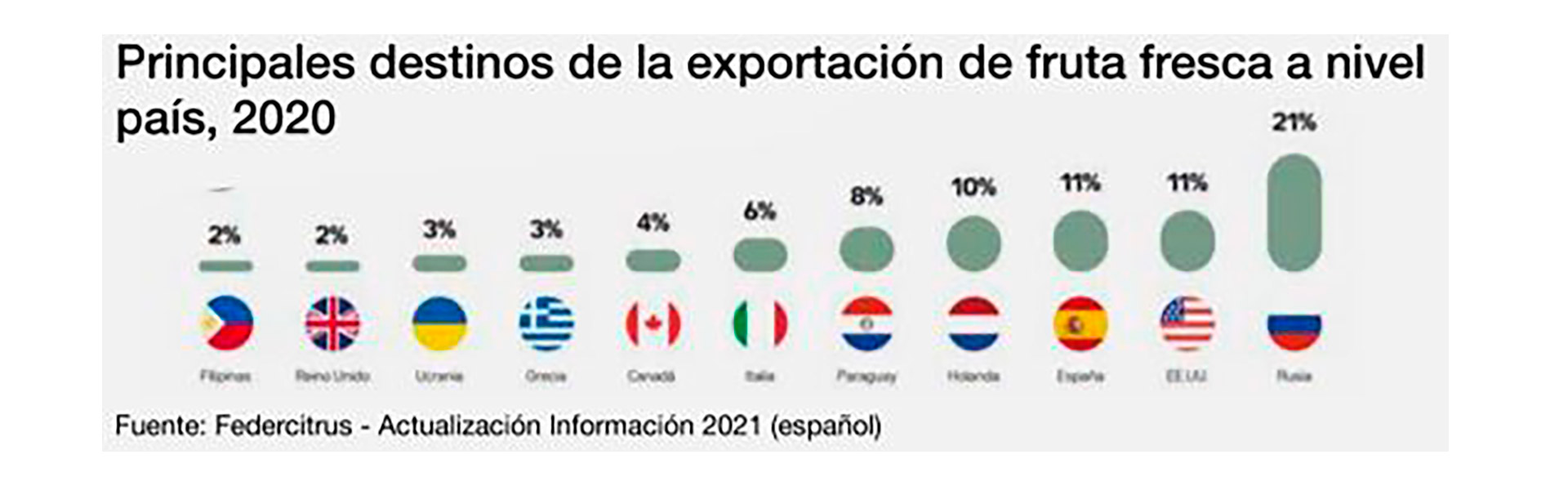

Otra provincia que podría verse afectada es Tucumán, cuyos envíos a Rusia aumentaron del 2,6% de sus ventas externas en 2016 al 4,6% en 2020, gracias la venta de cítricos, que en 2020 aportaron el 21% de las exportaciones de la provincia. La actividad citrícola, en especial del limón, es le segunda mayor de la provincia, detrás de la más tradicional, del azúcar.

Otras provincias que tienen a Rusia como comprador importante de cítricos son Misiones (32% de los cítricos exportados), Entre Ríos (28%), Corrientes (25%), Formosa (25%) y Buenos Aires (19%).

Las provincias del Noreste argentino explican el 54% de la producción citrícola del país, en especial mandarinas y naranjas y las del Noroeste el 46% restante. Además de Tucumán, Catamarca envía el 26% de sus ventas de cítricos a Rusia y Jujuy el 22 por ciento. Se trata, tanto en su etapa primaria como en el empaque, de una actividad mano de obra intensiva, de un empleo muy estacional, concentrado en la cosecha.

BUENA LECHE

En compra de lácteos argentinos, Rusia es el segundo o tercer destino, según el año, detrás de Brasil (por lejos, el principal cliente externo) alternándose con Argelia, pero detenta un notable primado: es el principal comprador de manteca, básicamente producida en Córdoba, que pasó a colocar en Rusia de 41% de su exportación del producto en 2016 a casi la totalidad en 2020.

Santa Fe, en tanto, envía a Rusia el 20% de sus quesos. Córdoba y Santa Fe son las dos principales cuencas lácteas argentinas, seguidas por Buenos Aires y Entre Ríos. Tres pymes cordobesas concentran más de la mitad de la producción de manteca de la provincia.

Pese al peso que detenta Rusia como cliente en los productos mencionados, en valor el principal producto sigue siendo la carne vacuna, que explica el 20% de sus compras al país, siendo Buenos Aires y Santa Fe los principales abastecedores.

Rusia es también un cliente significativo de los productos de pesca de Chubut, aunque “debido a los procesos de transformación, rindes y variación de stocks, la relación entre toneladas exportadas y capturas no es lineal”, dice el informe, y precisa que Rusia fue ganando participación en las exportaciones pesqueras de la provincia patagónica: de 27% promedio en 2016-18 a entre 48 y 51% en 2019-20. Rusia también compró más de la pesca bonaerense: de un promedio del 3% (2016-2018) al 10% y 12% en 2019 y 2020, respectivamente.

Para las provincias cuyanas, Rusia importa como destino de la producción de uvas de mesa y como cliente de esas ventas Mendoza y San Juan su pesó pasó del 34 al 40%. El GPS recuerda que la Argentina es el octavo productor mundial de uvas y el quinto productor mundial de vino. Además, Rusia también le compra a Mendoza peras, frutas secas o procesadas y manzanas.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/5LZU3KCKCRAHJC4G4NMDA25CRA.jpg)

En el caso de Ucrania, su peso como cliente es cerca de la mitad del de Rusia; 0,5% promedio en el período 2016-2021, mediante la copra de cítricos (en primer lugar, limones de Tucumán), pescados y mariscos (ahí destaca Chubut).

Córdoba, a su vez, destina algo de “máquinas, aparatos, piezas y accesorios” a Ucrania, básicamente de la industria automotriz, un 7% de las exportaciones de ese rubro.

Si bien a nivel macro la incidencia de las ventas argentinas a Rusia y Ucrania es reducida, concluye PwC, puede afectar algunos productos y provincias en particular, con algunas consecuencias sobre el empleo de ciertos sectores.