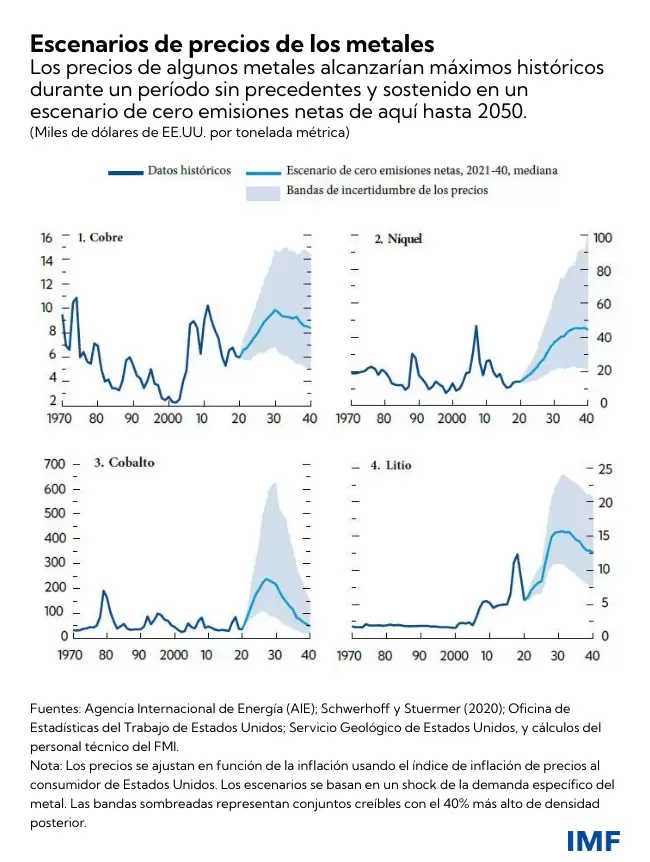

Según el FMI, los precios del cobre, cobalto, el litio y el níquel aumentarían "varios cientos por ciento" con respecto a los niveles de 2020

LUKAS BOER, ANDREA PESCATORI, MARTIN STUERMER Y NICO VALCKX

Es probable que el giro histórico del mundo hacia la reducción de las emisiones de carbono estimule una demanda sin precedentes de algunos de los metales más cruciales utilizados para generar y almacenar energía renovable en un escenario de cero emisiones netas para el 2050.

Un aumento resultante en los precios de materiales como el cobalto y el níquel traería tiempos de auge a algunas economías que son las mayores exportadoras, pero los altos costos podrían durar hasta el final de esta década y descarrilar o retrasar la transición energética en sí.

Los precios de los metales industriales, una base importante para la economía mundial, ya han experimentado un importante repunte posterior a la pandemia a medida que las economías se reabrieron.

La última investigación, incluida en las perspectivas de la economía mundial de octubre y un nuevo documento del personal técnico del FMI, detalla los efectos probables de la transición energética para los mercados de metales y el impacto económico para los productores e importadores.

Por ejemplo, el litio, utilizado en baterías para vehículos eléctricos, podría aumentar desde su nivel de 2020 alrededor de US$ 6.000 la tonelada métrica a alrededor de US$ 15.000 a fines de esta década, y permanecer elevado durante la mayor parte de la década de 2030. Los precios del cobalto y el níquel también experimentarían subidas similares en los próximos años.

Escenario Net Zero

Los autores observan específicamente el objetivo de limitar los aumentos de temperatura global a 1,5 grados Celsius, lo que requiere una transformación del sistema energético que podría aumentar sustancialmente la demanda de metales a medida que las tecnologías de bajas emisiones, incluidas la energía renovable, los vehículos eléctricos, el hidrógeno y la captura de carbono, requieren más metales que sus homólogos de combustibles fósiles.

El enfoque está en cuatro metales importantes entre la variedad que se utiliza para la transición. Son el cobre y el níquel, los principales metales establecidos que se han negociado en las bolsas durante décadas, y el litio y el cobalto, menores pero en aumento, que se han negociado en las bolsas solo recientemente, pero están ganando popularidad porque son importantes para la transición energética.

El rápido ritmo de cambio necesario para alcanzar los objetivos climáticos, como la hoja de ruta Net Zero de la Agencia Internacional de Energía (AIE) para 2050, implica un aumento vertiginoso de la demanda de metales en la próxima década.

Bajo el ambicioso escenario de la hoja de ruta, el consumo de litio y cobalto se multiplica por seis para satisfacer las necesidades de baterías y otros usos de energía limpia. El uso de cobre se duplicaría y el de níquel se cuadriplicaría, aunque esto incluye satisfacer necesidades no relacionadas con la energía limpia.

Precios de los metales

Si bien la demanda de metales podría dispararse, la oferta generalmente reacciona lentamente a las señales de precios, dependiendo en parte de la producción.

El cobre, el níquel y el cobalto provienen de las minas, que requieren una inversión intensiva y tardan en promedio más de una década desde el descubrimiento hasta la producción según la AIE. Por el contrario, el litio a menudo se extrae de manantiales minerales y salmuera a través de agua salada bombeada desde debajo del suelo.

Eso acorta los plazos de entrega de la nueva producción a un promedio de aproximadamente cinco años. Las tendencias de la oferta también se ven influenciadas por la innovación en la tecnología de extracción, la concentración del mercado y las regulaciones ambientales. La combinación de una demanda en alza y cambios más lentos en la oferta puede impulsar la subida de los precios.

De hecho, si la minería tuviera que satisfacer el consumo en el escenario neto cero de la AIE, el análisis reciente muestra que los precios podrían alcanzar picos históricos durante un período de tiempo sin precedentes, y esos costos más altos podrían incluso retrasar la transición energética en sí.

Específicamente, los precios del cobalto, el litio y el níquel subirían varios cientos por ciento desde los niveles de 2020 y alcanzarían un máximo alrededor de 2030. Sin embargo, el cobre es un cuello de botella menor ya que los aumentos de su demanda no son tan pronunciados. Los autores estiman que los precios alcanzarán su punto máximo como en 2011, aunque se mantendrán elevados durante más tiempo.

El aumento de la demanda en un escenario de cero neto se anticipa porque los componentes de energía renovable, como las turbinas eólicas o las baterías, necesitan metales por adelantado. Sin embargo, por el lado de la oferta, la producción tarda en reaccionar debido a los largos tiempos de espera para la apertura de minas, y solo eventualmente alivia la tensión del mercado después de 2030.

Macrorrelevancia

En un escenario de emisiones netas cero, la demanda en auge de los cuatro metales de transición energética por sí sola aumentaría su valor de producción seis veces a 12,9 billones de dólares durante dos décadas. Esto podría rivalizar con el valor aproximado de la producción de petróleo en un escenario neto cero durante ese período.

Los cuatro metales podrían afectar la economía a través de la inflación, el comercio y la producción, y proporcionar importantes beneficios inesperados a los productores de materias primas.

La oferta concentrada de metales implica que algunos de los principales productores pueden beneficiarse. Por lo general, los países con la mayor producción tienen las mayores reservas y probablemente serían los principales productores potenciales.

La República Democrática del Congo, por ejemplo, representa alrededor del 70 por ciento de la producción mundial de cobalto y la mitad de las reservas. Otros destacados incluyen Australia, por su litio, cobalto y níquel; Chile, para cobre y litio; junto con Perú, Rusia, Indonesia y Sudáfrica.

Un auge duradero de los metales también podría generar importantes beneficios económicos, especialmente para los grandes exportadores. De hecho, los autores creen que un aumento persistente del 10 por ciento en el índice de precios de los metales del FMI agrega dos tercios adicionales de un punto porcentual al ritmo de crecimiento económico experimentado por los países exportadores de metales en relación con los importadores. Los exportadores también verían una magnitud similar de mejora en los saldos fiscales del gobierno a partir de regalías o ingresos fiscales.

Implicaciones políticas

La alta incertidumbre que rodea a los escenarios de demanda es una advertencia importante. El cambio tecnológico es difícil de predecir y la velocidad y la dirección de la transición energética dependen de la evolución de las decisiones políticas. Tal ambigüedad es perjudicial porque puede obstaculizar la inversión minera y aumentar las probabilidades de que los altos precios de los metales descarrilen o retrasen la transición energética.

Una política climática creíble y coordinada a nivel mundial; altos estándares ambientales, sociales, laborales y de gobernanza; y la reducción de las barreras comerciales y las restricciones a la exportación permitiría que los mercados funcionaran de manera eficiente. Esto dirigiría la inversión para expandir suficientemente el suministro de metales, evitando aumentos innecesarios de costos para las tecnologías bajas en carbono y ayudando a la transición de energía limpia.

Finalmente, un organismo internacional con un mandato que cubra los metales, análogo a la AIE para la energía o la Organización de las Naciones Unidas para la Agricultura y la Alimentación, podría desempeñar un papel clave en la difusión y el análisis de datos, estableciendo estándares de la industria y fomentando la cooperación global.