El análisis de Seeking Alpha

ORANGE RANGER

Freeport-McMoRan (FCX) es una minera de cobre puro con operaciones en América del Norte, América del Sur (Perú y Chile) y en Indonesia.

La cartera de activos de FCX incluye el distrito de minerales Grasberg en Indonesia, uno de los depósitos de cobre y oro más grandes del mundo; y operaciones mineras importantes en América del Norte y América del Sur, incluido el distrito de minerales de Morenci a gran escala en Arizona y la operación Cerro Verde en Perú.

En pocas palabras, creo que el cobre es fundamental para un mundo más electrificado. FCX está bien posicionado para capturar esta ola impulsada por la demanda del 'metal verde' de sus minas de clase mundial y reservas de larga duración. Deje que FCX hable por sí mismo a continuación.

Perspectiva de demanda favorable

Cualquier cosa con electricidad requiere cierto grado de cobre, ya sean turbinas eólicas, paneles solares, vehículos eléctricos o almacenamiento de energía. La ola verde está creando un viento de cola masivo de demanda en las próximas décadas.

Veo al cobre como uno de los metales verdes y un factor clave para el mercado de las energías renovables. Todos sabemos direccionalmente hacia dónde va ese mercado final: hacia arriba (te guste o no).

Un beneficio adicional de este "viento de cola verde" es el hecho de que un aumento continuo en la demanda de cobre no depende completamente de China como fue el caso en un ciclo alcista anterior para el cobre.

Déficit de oferta

Goldman Sachs y Woodman esperan que el cobre tenga un déficit de oferta a partir de 2024 y que la brecha de oferta a largo plazo de 10 años sea la más alta en décadas. El suministro de la mina, según su investigación, alcanzará su punto máximo en 2024E y luego disminuirá lentamente.

Aunque a corto plazo el mercado parece estar más equilibrado, es probable que el desarrollo de nuevas minas se retrase significativamente con el auge de la demanda de cobre a partir de 2025.

Los tiempos de espera para las adiciones a las minas existentes (~ 2-4 años) y para los nuevos proyectos (más de 5 años) indican que cualquier suministro suficiente en el futuro depende de las decisiones de asignación de capital ahora.

Mi sensación es que la asignación de capital a importantes proyectos de cobre totalmente nuevos ahora no es una prioridad para las mineras.

Equilibrar la oferta y la demanda con un precio del cobre más alto

La respuesta tradicional a un déficit de oferta es que los precios subirán para incentivar las adiciones de oferta. Las decisiones antes mencionadas que se tomarán a favor de los gastos de capital en proyectos nuevos (riesgosos) dependerán también de la evolución del precio del cobre (de manera sostenible a un nivel más alto, en mi opinión, para crear el nivel de incentivos adecuado).

El precio spot actual del cobre es de US$ 4,3 por libra y, históricamente, está cerca de sus máximos históricos.

Normalmente, esto me preocuparía de un pensamiento de 'reversión a la media', pero 'esta vez es diferente'.

Los fundamentos de la oferta y la demanda parecen favorecer un nivel sostenido del precio del cobre o incluso una apreciación de su precio.

No estoy en el negocio de pronosticar los precios del cobre. Afortunadamente, alguien más lo es: Goldman Sachs tiene una expectativa de precio del cobre a 12 meses de US$ 11,500 por tm (que se convierte en ~ US$ 5.3 por libra), lo que implica una apreciación adicional del precio del cobre de ~ 20%.

Es probable que el cobre entre en un siguiente tramo en el ciclo de precios.

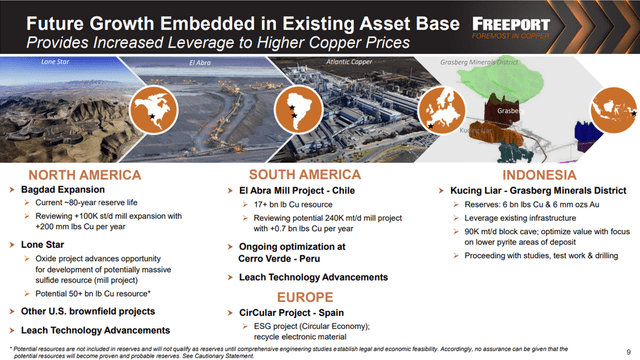

Opciones de crecimiento orgánico y reservas de larga duración

FCX tiene una cartera de opciones de crecimiento interno que puede perseguir si así lo desea. Dudo que FCX se aventure en demasiados proyectos a la vez, habiendo aprendido la lección de que una expansión concentrada y controlada es más deseable.

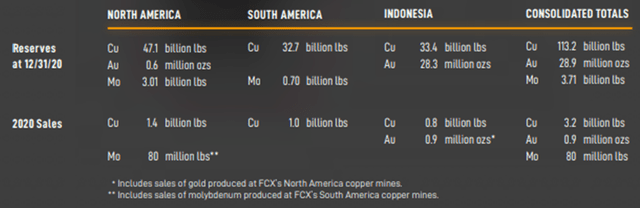

Estas opciones de crecimiento se suman a las reservas existentes de FCX. Estas reservas son las reservas probadas y probables recuperables consolidadas estimadas utilizando precios promedio a largo plazo de US$ 2,50 / lb para el cobre y US$ 1,200 / oz para el oro.

Según la proyección de ventas de FCX para 2022E, las reservas existentes permiten ~ 26 años de vida útil de la mina de cobre, ~ 18 años de vida útil de la mina de oro y ~ 46 años de molibdeno.

Por lo tanto, FCX puede quedarse quieto, concentrarse en la ejecución de las operaciones actuales, sin necesidad de un gasto incremental más allá de las inversiones de capital de mantenimiento. Esa es una gran posición para estar.

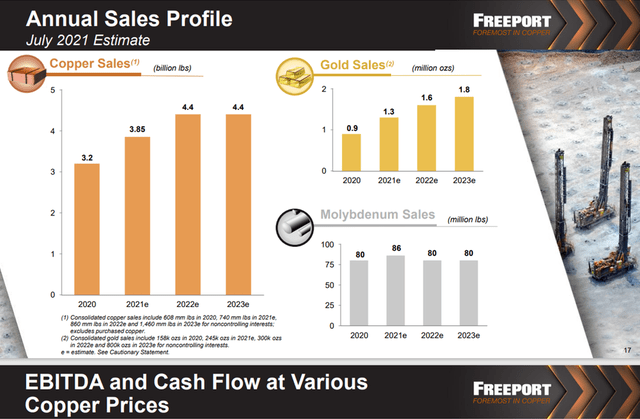

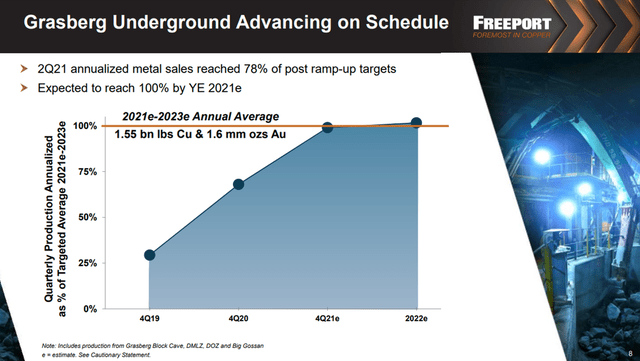

Capacidad máxima de funcionamiento de Grasberg para finales de 2021

Para fines de 2021, la mina subterránea Grasberg funcionará a plena capacidad, siendo 2022 el primer año completo a esta capacidad. A partir de entonces, habrá mejoras materiales positivas de volumen en comparación con 2021 en cobre y oro.

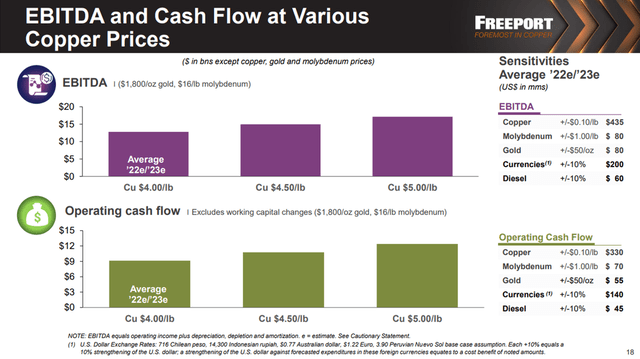

Generación significativa de FCF

La guía de FCX para los flujos de efectivo operativos (OCF) en 2022E y 2023E es de US$ 9.000 millones anuales con base en un precio del cobre de US$ 4.00 por libra. En la presentación de ganancias del 2T21, FCX proporcionó su guía de 2021E OCF de US$ 7.500 millones.

El aumento de OCF en 2022E está impulsado por el aumento antes mencionado en la mina Grasberg que se completará a fines de este año.

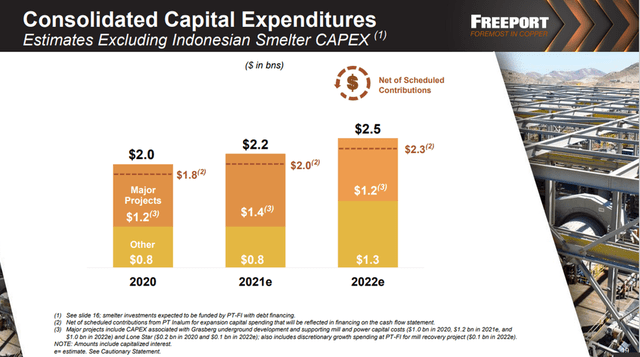

También se proporciona el perfil de inversiones a corto plazo.

Suponiendo que no haya movimientos de capital de trabajo, en un escenario de caso base, el flujo de caja libre (FCF) de FCX para 2022E y 2023E es de US$ 6.500 millones anuales sobre una base consolidada.

Digo sobre una base consolidada porque FCX consolida por completo algunas empresas conjuntas en las que tiene control operativo:

1. Grasberg: interés económico del 81,27% hasta 2022 y del 48,76% a partir de entonces;

2. Cerro Verde: interés económico del 53,56%;

3. El Abra: interés económico del 51%.

El FCF de estas minas está totalmente consolidado en FCX, y para el FCF atribuible a los accionistas de FCX, tendremos que ajustarlo, ya que pertenecen efectivamente a socios de empresas conjuntas de FCX.

Este proceso de ajuste sobre una base de FCF es bastante desafiante. En aras de la simplicidad, he obtenido un descuento del 60% en el FCF totalmente consolidado sobre una base de 2023E (suponiendo que Grasberg se reduzca en interés económico), lo que me parece conservador, pero aún con margen para errores materiales.

Si uno mirara los estados de flujo de efectivo de FCX para el 2T21, muestra los pagos de dividendos de los cuales ~ 45% se destina a intereses no controladores (socios de empresas conjuntas de FCX) que utilicé como punto de partida.

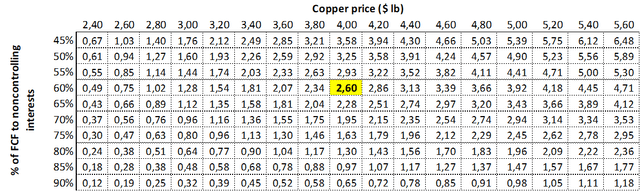

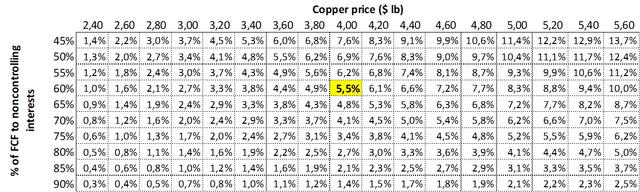

Sabiendo que esto puede ser materialmente incorrecto, proporciono una sensibilidad al FCX 2023E de FCX basada en (i) movimientos en el precio del cobre y (ii) el ajuste por intereses minoritarios.

Mi postura conservadora con respecto a un escenario base para FCX es llegar a US$ 2.600 millones de FCF en 2023E con un riesgo al alza para el aumento de los precios del cobre y una suposición de intereses no controladoras demasiado conservadora.

Creo que el mercado podría estar subestimando el impacto de los intereses minoritarios en el potencial de FCX de FCX, ya que la guía está explícitamente sobre las operaciones totalmente consolidadas. Uno podría usar rápidamente los US$ 6.500 millones de la guía implícita de FCX como el potencial de FCF, pero exagerar significativamente el derecho de los accionistas de FCX al mismo.

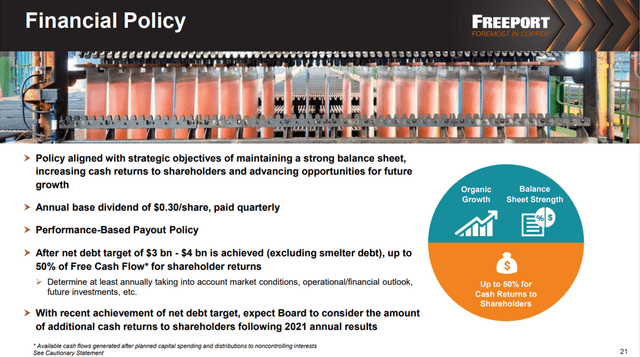

Distribuciones de capital significativas a los accionistas a partir de 2022

La política financiera de FCX establece que hasta el 50% del FCF se distribuirá a los accionistas. En la pequeña nota al pie de la diapositiva a continuación, se puede ver el comentario sobre los intereses no controladores y el cálculo del FCF que utilicé en la sección anterior.

Con base en el escenario de caso base conservador anterior (cobre a US$ 4,00 por libra y 60% de FCF a intereses no controladores), proporciono un rendimiento de FCF que puede servir como base para una estrategia de ingresos de la participación de FCX.

El rendimiento del FCF se basa en la capitalización de mercado de ~ US$ 47,300 millones de FCX al cierre de operaciones el 24 de septiembre de 2021.

En estos supuestos, el compromiso de hasta el 50% en la distribución de FCX de FCX será una mejora sustancial de la distribución de capital de FCX. El dividendo base de US$ 0,30 por acción anual se completará con pagos significativos, ya sea a través de dividendos especiales o recompras de acciones.

FCX tomará una decisión con respecto a la cantidad y la combinación de esta distribución de capital tras la publicación de los resultados de 2021.

Valuación

Según la posición del 2T21, FCX tiene un valor empresarial (EV) de ~ US$ 59.600 millones que incluye su capitalización de mercado de ~ US$ 47.300 millones, una deuda neta de US$ 3.400 millones e intereses minoritarios (o intereses no controladores) de ~ US$ 8.900 millones.

El EBITDA de los últimos doce meses (LTM) es de ~ $ 8.0bn para el 2T21 y el EBITDA proyectado en 2022E sobre un precio del cobre de US$ 4.00 por libra es de US$ 12.5bn. Esto implica un EV / EBITDA de 7.5x para una base LTM del 2T21 y un EV / EBITDA de 4.8x para 2022E.

Junto con el rendimiento FCF del 5,5% para 2023E (más alto en 2022E debido a la reducción de la propiedad a partir de 2023 en Grasberg) que se traducirá en dividendos potencialmente importantes para los accionistas, la valoración no se estira de ninguna manera.

Factores de riesgo

El mayor riesgo de impacto que veo para FCX es el riesgo país de sus operaciones fuera de los Estados Unidos. Los cambios en el liderazgo político y la menor estabilidad siempre crearán un grado de riesgo que es difícil de tener en cuenta explícitamente.

En Perú, la discusión ahora se centra más en los impuestos potenciales que las mineras deberían pagar. En mi opinión, involucrar al FMI es un enfoque sensato. Si las mineras deben pagar impuestos más altos, esto puede tener un impacto negativo en el corto plazo.

En Chile, a raíz de los recientes disturbios civiles, existe una mayor presión para frenar a las mineras o para obtener más regalías en caso de aumento de los precios del cobre.

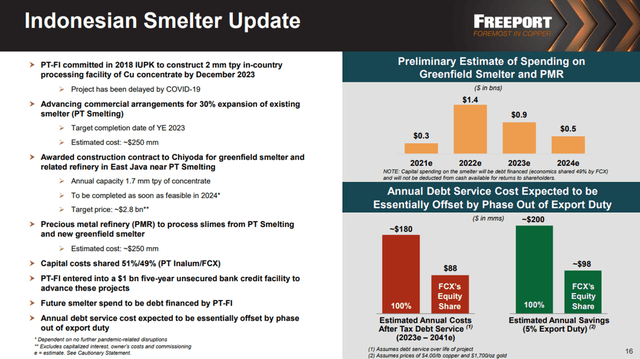

En Indonesia, FCX ha consolidado su relación con el gobierno indonesio hace unos años. Continuará con una navegación sólida en un entorno potencialmente volátil, por ejemplo, el compromiso de FCX de construir una fundición en Indonesia.

No olvidemos los riesgos macro habituales que existen como China / Evergrande, inflación y tasas de interés más altas, expectativas de crecimiento, disparidad de ingresos, política, incógnitas desconocidas, etc. ¡Siempre hay algo de qué preocuparse!

Conclusión

En mi opinión, hay muchas razones para invertir en cobre y FCX. El cobre es el metal que apoya las iniciativas de energía verde y renovable. No hay suficiente oferta para la demanda futura, lo que probablemente aumente aún más los precios del cobre.

FCX tiene una posición envidiable. Ha alcanzado una estabilidad cercana en todas sus minas con opciones de crecimiento orgánico que no requieren nuevas inversiones greenfield. Con un valor moderado de 4.8x EV / EBITDA 2022E y un rendimiento de FEL de 5.5% en 2023E basado en un precio del cobre de US$ 4.00 por libra y una atribución del 60% de FEL a participaciones no controladoras.

Todo esto deja un riesgo al alza. A un precio de US$ 5,00 por libra de cobre, el rendimiento del FCF en 2023E sería del 8,3%.