El 2020 fue memorable para el sector del petróleo y el gas. Vimos una volatilidad extrema de los precios debido a la pandemia, con los precios del petróleo incluso por debajo de cero en un momento. Pero durante los últimos meses, las cosas han sido mucho más favorables. Los precios del petróleo han subido a más de 60 dólares por barril. Las acciones de la petrolera principal Exxon Mobil Corporation ( XOM ) han respondido, casi un 69% en los últimos seis meses.

Si bien el sentimiento de los inversores se ha vuelto alcista, existen preocupaciones sobre Exxon Mobil. El compromiso de la empresa con su dividendo es encomiable, pero sigue financiándose a expensas de las finanzas de la empresa. La deuda es más alta que nunca en los libros de Exxon y las métricas operativas han disminuido constantemente durante la última década. Con una perspectiva incierta para el petróleo y el gas, Exxon puede ser vulnerable a cualquier retroceso adicional en los precios del petróleo. A medida que las acciones suben, el margen de seguridad de Exxon para los inversores se reduce.

Tradicionalmente, Exxon Mobil ha tenido un enfoque de tres frentes para la distribución de sus flujos de efectivo. La compañía generaría flujos de efectivo masivos de sus operaciones y los dividiría entre CAPEX, recompras de acciones y dividendos.

Pero como el petróleo ha experimentado una presión constante en los precios a lo largo de la década, las recompras se detuvieron.

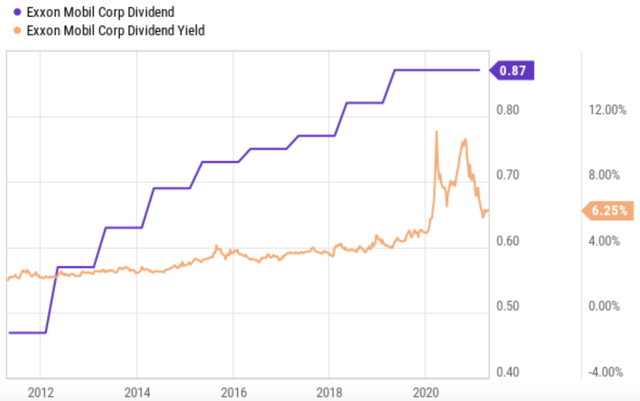

fuente: YCharts

fuente: YCharts

Sin embargo, Exxon ha mantenido su compromiso con su dividendo, en las buenas y en las malas. Es el principal atractivo para los inversores, por lo que esto no es una sorpresa. Exxon se ha hecho conocida por el crecimiento de sus dividendos, aunque su condición de "aristócrata de los dividendos" llegó a su fin recientemente. La compañía aumentó su dividendo por última vez en el segundo trimestre de 2019.

fuente: YCharts

El compromiso de la empresa con el dividendo ha sido caro. Si bien 2020 fue un año anormalmente desafiante, Exxon ha tenido problemas para financiar orgánicamente el dividendo desde 2018 (la última vez que el flujo de caja libre cubrió el dividendo).

Para cubrir el dividendo, Exxon ha tenido que pedir prestado para pagarlo. Esto se produjo en un momento en el que Exxon estaba produciendo menos flujo de efectivo, pero la administración se inclinaba hacia el punto más bajo del ciclo del precio del petróleo al acelerar el gasto de CAPEX.

fuente: YCharts

El plan para aumentar CAPEX fue esencialmente el intento de Exxon de aprovechar su escala y recursos para invertir en el ciclo descendente, obteniendo más ROI en sus inversiones oportunas (cuando hay sangre en las calles, compre bienes raíces).

Debo admitir que fui optimista con esta estrategia . Sin embargo, lo que 2020 me ha hecho darme cuenta es cuán frágil es el entorno de precios del petróleo. Todavía no creo que el petróleo "desaparezca" pronto, pero los costos fijos de Exxon vinculados al petróleo y el gas requieren una disciplina financiera que Exxon no parece tener.

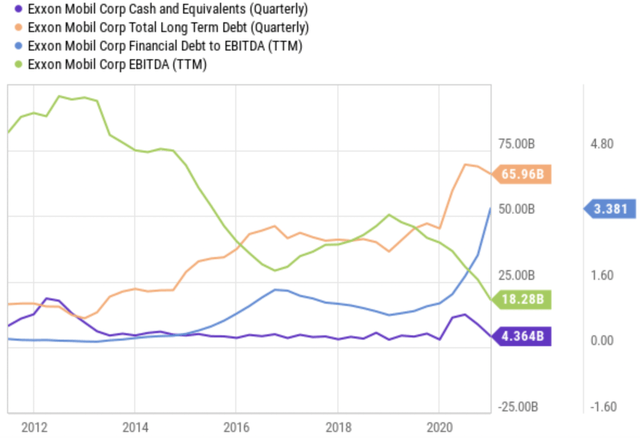

Si miramos el balance de la empresa, podemos ver que la deuda ha seguido aumentando en los últimos años.

fuente: YCharts

Con una deuda bruta a largo plazo cercana a los $ 66 mil millones, es difícil creer que Exxon Mobil estuviera libre de deudas en términos netos hace menos de 10 años. El apalancamiento ha aumentado a casi 3,4 veces el EBITDA (aunque esto está un poco inflado debido al impacto que tuvo el EBITDA en 2020). Estos datos financieros existen en un momento en que los precios del petróleo están cerca de los máximos de 52 semanas.

¿Qué sucede si los precios del petróleo retroceden una vez más? ¿Cuánta deuda más se verá obligada a registrar Exxon en sus libros? Se supone que una empresa cíclica debe mantener la disciplina financiera para poder soportar los ciclos descendentes y salir más fuerte cuando los precios repunten. Exxon ya no tiene esta red de seguridad financiera. Exxon ya ha congelado su dividendo y una caída sostenida de los precios del petróleo podría llevar a la empresa a considerar un recorte.

Por lo general, las recompras de acciones no son un componente importante de la capacidad de una empresa para aumentar su valor. Sin embargo, para Exxon, las recompras fueron muy importantes. Exxon Mobil gastó miles de millones cada año en recompras, lo que ayudó a aumentar las ganancias por acción frente a los grandes requisitos de CAPEX que exigía la empresa. Podemos ver a continuación que incluso teniendo en cuenta el dividendo, los rendimientos totales de Exxon se han mantenido planos desde que la compañía dejó de recomprar sus acciones.

fuente: YCharts

El problema que veo ahora mismo con Exxon es que no sé si hay un camino claro para que la empresa pueda recomprar acciones de manera significativa (o al menos en un futuro cercano).

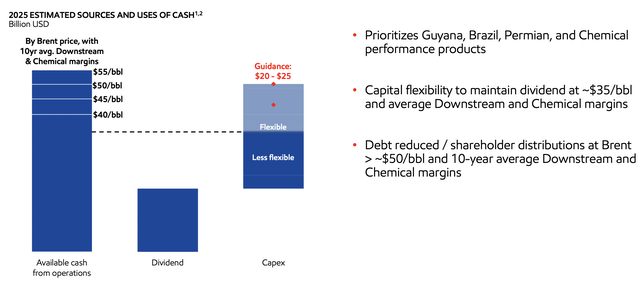

fuente: Exxon Mobil Corporation

Las proyecciones de flujo de efectivo de Exxon hasta el 2025 estiman que en un escenario en el que el petróleo se estabiliza en $ 50- $ 55 por barril, Exxon generaría suficiente flujo de efectivo para cubrir su dividendo y presupuesto de CAPEX ideal de hasta $ 25 mil millones. Si bien esto muestra efectivamente que existe un camino claro para un dividendo y CAPEX para asegurar la producción futura del negocio, no hay mucho espacio para nada más.

Incluso antes de llegar a las recompras, todavía tenemos una inmensa carga de deuda que solo se volverá cada vez más cara a medida que las tasas aumenten (si aumentan) con el tiempo. Con base en las necesidades fundamentales de CAPEX de la empresa y un gran dividendo, simplemente no se puede tener efectivo para recompras sin precios del petróleo de al menos $ 60 +. Obviamente, los precios del petróleo podrían seguir siendo favorables, pero esta es una suposición completa en esta coyuntura. Nadie puede predecir los precios del petróleo y los hemos visto retroceder varias veces durante los últimos años.

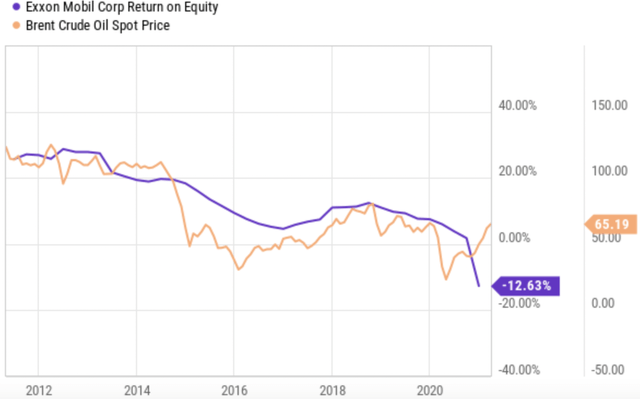

fuente: YCharts

Para resumir de otra manera, el quid de una empresa de petróleo y gas como Exxon es, en última instancia, impulsado por el precio de las materias primas. Cuando el petróleo costaba más de 100 dólares hace una década, Exxon disfrutaba de un ROE enorme. Pero como el precio del petróleo ha disminuido a lo largo de los años, la mayoría de los costos fijos de Exxon permanecieron. El ROE ha sufrido porque Exxon solo puede adaptarse hasta cierto punto a las demandas de CAPEX del negocio. Hasta que mejore la economía unitaria del negocio, veo un techo bajo para Exxon desde el punto de vista de un inversor.

Las acciones de Exxon Mobil se encuentran en una situación en la que un margen de seguridad es fundamental. Si bien los inversores que compraron hace meses han disfrutado de una racha reciente, el impulso de los precios ha reducido ese margen de seguridad para los nuevos inversores.

fuente: YCharts

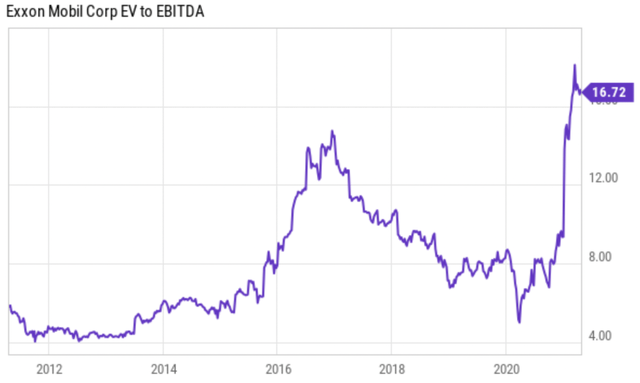

Para ver la valoración de Exxon, utilicé EV a EBITDA porque tiene en cuenta la carga de deuda de Exxon y la caída de las ganancias de la empresa. Si hacemos un poco de trampa y descartamos el EBITDA 2020, podemos volver a calcular la valoración en función del EBITDA 2019 de Exxon de más de $ 39 mil millones. La proporción resultante de casi 8X todavía está cerca de su punto más alto desde 2019.

fuente: YCharts

Para resumir, creo que los inversores ya han valorado gran parte del repunte a corto plazo de Exxon después de 2020, y las acciones ahora están pidiendo dinero nuevo para asumir el riesgo de lo que discutimos anteriormente.

Exxon Mobil es en gran medida una inversión centrada en dividendos, y la mayoría lo entiende. Si bien el dividendo representa fuertes ingresos para los inversores, el compromiso de Exxon de pagarlo ha influido en el deterioro de sus finanzas. Una empresa cíclica debe estar preparada para soportar la volatilidad de un ciclo de materias primas, y las debilitadas finanzas de Exxon dejan un pequeño margen de seguridad para los inversores a largo plazo. Cuando se considera la valoración que exige Exxon después de una reciente ejecución de acciones, la oportunidad de inversión me parece más una trampa.