Superan los US$ 13 MM

Según GlobalData se anunciaron un total de 374 acuerdos de fusiones y adquisiciones (M&A) en el sector minero durante el primer trimestre de 2021. El valor total del acuerdo para el sector alcanzó los 13.000 millones de dólares en el trimestre, un 8,3%. aumento de los $ 12 mil millones registrados en el primer trimestre de 2020.

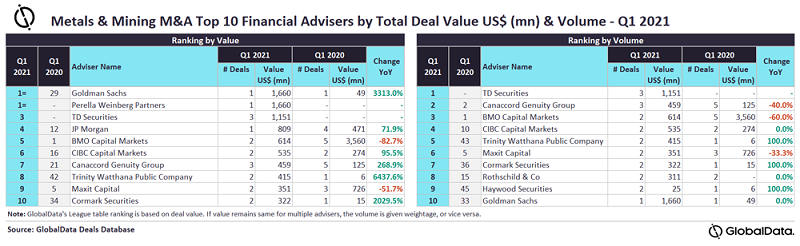

En el primer trimestre de 2021, TD Securities fue el principal asesor financiero de fusiones y adquisiciones del sector por volumen, mientras que Goldman Sachs y Perella Weinberg Partners ocuparon conjuntamente la primera posición por valor. Tanto Goldman Sachs como Perella Weinberg Partners asesoraron en un acuerdo por valor de 1.700 millones de dólares cada uno, que fue el valor más alto entre todos los asesores.

“Goldman Sachs, Perella Weinberg Partners y TD Securities fueron los únicos tres asesores que cruzaron la marca de mil millones de dólares en valor total. Mientras Goldman Sachs y Perella Weinberg Partners lograron asesorar sobre acuerdos de miles de millones de dólares y siguieron adelante para liderar por valor, TD Securities, aunque no pudo asesorar sobre acuerdos de miles de millones de dólares, logró ocupar la siguiente posición por valor además de liderar por volumen ”, dice Aurojyoti Bose, analista principal de GlobalData.

TD Securities también ocupó la tercera posición en términos de valor, seguida por JP Morgan con una operación por valor de $ 809 millones, BMO Capital Markets con dos operaciones por valor de $ 614 millones y CIBC Capital Markets con dos operaciones por valor de $ 535 millones.

Canaccord Genuity Group ocupó la segunda posición por volumen con tres operaciones por valor de $ 459 millones. BMO Capital Markets y CIBC Capital Markets ocuparon la tercera y cuarta posición por volumen, respectivamente.