El advenimiento de blockchain y las criptomonedas han catalizado la innovación en la industria financiera. Su proliferación y reciente aumento exponencial de precios han capturado la imaginación de los inversores. Sin embargo, los desarrollos recientes en blockchain y criptomonedas no implican que las criptomonedas sean un sustituto del oro.

Sin embargo, esta comparación es simplista y pasa por alto las diferencias fundamentales entre el oro y las criptomonedas, no solo en términos de la dinámica del mercado, sino también en términos de su desempeño y el papel que desempeñan en las carteras.

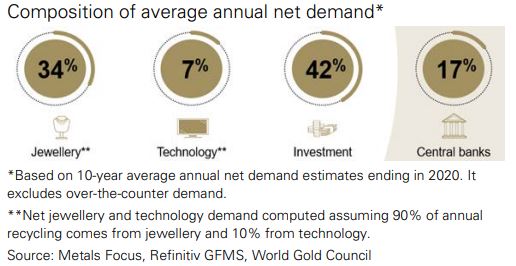

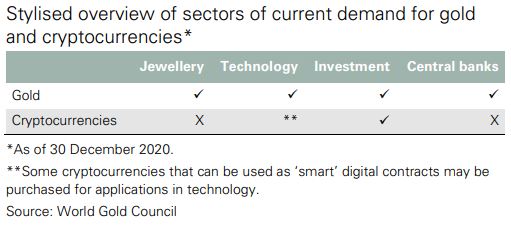

Las fuentes de demanda de oro son muy diferentes a las de las criptomonedas. Durante más de 2000 años, el oro ha servido como medio de intercambio y se ha utilizado como depósito de valor. El oro es propiedad de inversores institucionales e individuales, así como de bancos centrales.

La joyería es una parte integral del mercado del oro. Una gran parte de la demanda de oro está profundamente relacionada con las creencias culturales y religiosas, especialmente en India y China. El oro también se usa ampliamente en la electrónica de alta gama, incluso para componentes en computadoras, teléfonos móviles y otras tecnologías (que, curiosamente, se necesitan para 'extraer' criptomonedas).

Esto distingue al oro de muchos activos, lo que le confiere una naturaleza dual única que históricamente le ha permitido tener un buen desempeño en tiempos de tensión económica y beneficiarse de la expansión económica a largo plazo. Esto apuntala el papel estratégico del oro en las carteras como fuente de rentabilidad y como diversificador eficaz.

Por el contrario, las criptomonedas son activos digitales (no tangibles) y, en nuestra opinión, su principal fuente actual de demanda, si no la única, es la inversión. Por ejemplo, el desempeño reciente y el comportamiento volátil de Bitcoin pueden sugerir que responde principalmente al impulso de los precios, que generalmente está vinculado a un posicionamiento más especulativo que estratégico.

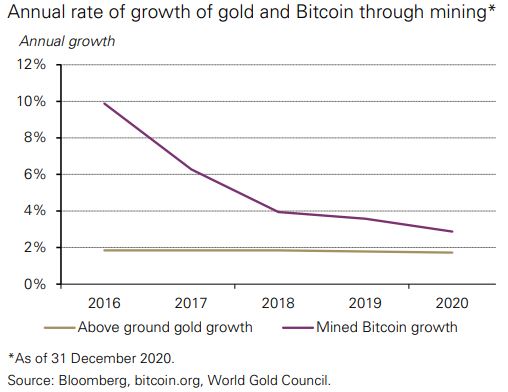

Una de las similitudes más referenciadas entre el oro y las criptomonedas es la escasez. Las existencias de oro sobre el suelo crecieron a una tasa del 1,7% a través de la producción minera en 2020 (Gráfico 1), y esa tasa no ha cambiado mucho en los últimos 20 años.

El stock de Bitcoin está aumentando actualmente a una tasa anual cercana al 3% y está diseñado para disminuir lentamente hasta un crecimiento cero alrededor del año 2140.

Si bien tanto el oro como Bitcoin son finitos, el número predeterminado de unidades existentes de Bitcoin aparentemente puede crear una ventaja. Sin embargo, la relevancia del oro se ha consolidado mediante una combinación de propiedades físicas y químicas elementales, así como un buen equilibrio entre disponibilidad y escasez.

Por lo tanto, si bien existen otros metales y metales preciosos, como la plata, el paladio o el platino, el oro fue, con mucho, el activo preferido utilizado en los estándares monetarios y ha seguido siendo un componente clave de las reservas de divisas incluso después del fin del sistema de Bretton-Woods.

Por el contrario, nada impide que las criptomonedas adicionales, y posiblemente más eficientes, reemplacen a las existentes o se agreguen potencialmente al suministro total general. El espacio criptográfico se ha disparado en los últimos años y se estima que hay más de 10,000 criptomonedas disponibles a través de varias plataformas en línea.

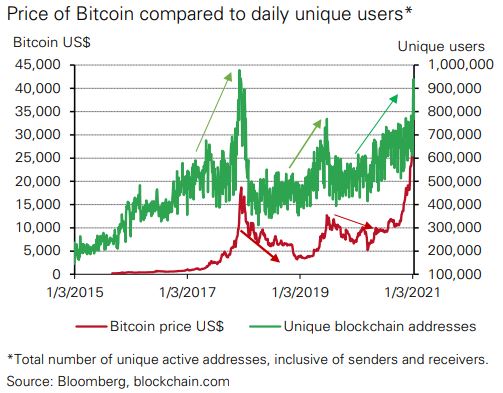

En la actualidad, Bitcoin se ha beneficiado del reconocimiento de su nombre y del gran efecto de red, pero el espacio es muy competitivo y todavía es demasiado pronto para saber cómo se desarrollará este problema.

Por ejemplo, Bitcoin Cash, que sigue la misma estructura pero permite un tamaño de bloque mayor para reducir costos y aumentar la velocidad, se lanzó hace unos años. Siguieron varios otros derivados de Bitcoin (o 'bifurcaciones'). Y aunque no siempre son frecuentes, son más que una simple prueba de concepto que podría resultar en expansiones imprevistas de la oferta.

La minería de oro está bien distribuida en todo el mundo. Los cinco principales países productores de oro son China, Rusia, Australia, Estados Unidos y Canadá, y varios países de América Latina y África no se quedan atrás. La producción anual media se distribuye uniformemente entre las regiones, siendo Europa el único continente que representa menos del 10% y ningún continente captura más del 25%.

Del mismo modo, la propiedad de las existencias sobre el suelo está ampliamente distribuida. El Tesoro de EE.UU. es el mayor tenedor de oro conocido, pero solo posee el 4% de todas las acciones sobre el suelo. Casi el 50% existe en forma de joyería (distribuida globalmente), mientras que el 21% es propiedad de una gran cantidad de inversores, individuales e institucionales, en forma de barras, monedas y ETF de oro.

El riesgo de concentración se ha marcado como un problema clave para las criptomonedas. La cantidad de 'mineros' de Bitcoin se ha reducido de miles a solo un puñado de participantes clave.

Según lo informado por Bloomberg, "cinco entidades mineras, todas con sede en China, controlan el 49,9% de toda la potencia informática en la red, la mayor concentración de potencia minera jamás realizada, según encontró un nuevo análisis de TokenAnalyst", que, si se incrementa, podría plantean graves riesgos para la red.

Además, si bien el número de poseedores de Bitcoin ha aumentado durante el año pasado, la propiedad está muy concentrada: solo el 2% de los poseedores de Bitcoin posee el 95% de todos los Bitcoins disponibles.

Como contraindicador del desempeño, quizás como un subproducto de la concentración antes mencionada, los grandes picos en el número de direcciones únicas han coincidido históricamente con retrocesos significativos en el precio.

La recompensa de alto potencial trae un riesgo adicional

Las criptomonedas han capturado la imaginación de los inversores con su crecimiento exponencial en los últimos años, probablemente en parte debido a la inflación generalizada de los precios de los activos debido a las tasas de interés ultrabajas.

Bitcoin se cuadruplicó en precio solo en 2020 y se ha multiplicado por nueve en los últimos dos años. Estas ganancias han llevado a algunos inversores institucionales a considerar, o realizar algún nivel incremental de inversión en Bitcoin durante el año pasado. Sin embargo, como sucede con cualquier otro activo financiero, la recompensa no está exenta de riesgos.

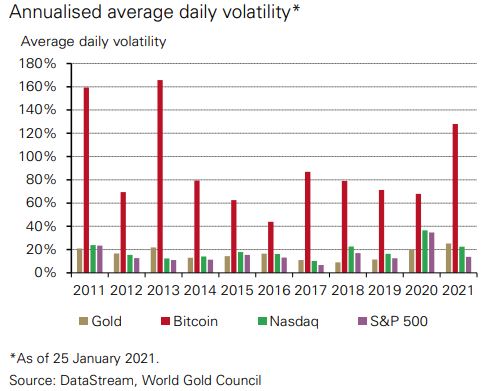

No es sorprendente que el ascenso de Bitcoin haya estado acompañado de una volatilidad sustancial y un riesgo de reducción.

Bitcoin ha sido tres veces más volátil que el S&P 500 o el compuesto NASDAQ en los últimos dos años, y más de cuatro veces y media más volátil que el oro.

Bitcoin ha perdido un 2,5% o más una vez en cuatro semanas en promedio en comparación con una vez en 12 semanas en promedio para el S&P 500 o NASDAQ, o una vez en 13 semanas en promedio para el oro. Finalmente, el valor en riesgo (VaR) de Bitcoin también ha sido considerablemente más alto.

En una semana cualquiera durante los últimos dos años, los inversores tenían un 5% de posibilidades (95% VaR) de perder al menos US$ 1382 por cada US$ 10,000 invertidos en Bitcoin, casi cinco veces más que el VaR para una inversión equivalente en oro .

Y aunque los inversores pueden optar por adoptar activos tácticos de alta recompensa como Bitcoin, aún necesitan las herramientas adecuadas para gestionar el riesgo adicional. En nuestra opinión, una mayor exposición a las criptomonedas justifica una mayor asignación al oro.

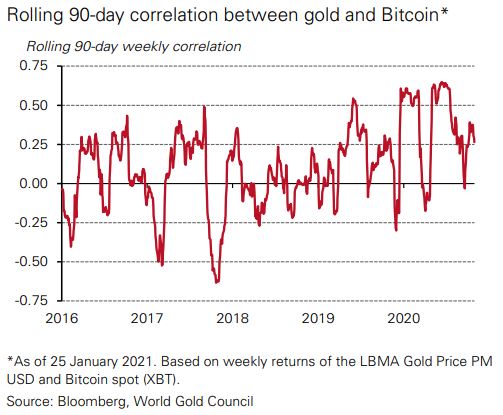

La correlación entre el oro y Bitcoin es baja, oscilando entre -0,5 y 0,5 la mayor parte del tiempo. Y si bien fue positivo en promedio durante 2020, todavía no es consistente en una dirección. Esto indica que el oro y Bitcoin no se comportan como sustitutos .

Además, si Bitcoin fuera un reemplazo del oro, se comportaría de manera similar al oro en términos de su reacción al desempeño de otros activos, en particular, las acciones. Y aunque tanto el oro como las criptomonedas han tenido una correlación relativamente baja con los índices de acciones como el S&P 500 o el compuesto NASDAQ, es la correlación cuando las acciones caen lo que más importa a los inversores, ya que suele ser cuando los diversificadores son más útiles.

Bitcoin se negocia como un activo táctico de 'alto octanaje'. En ocasiones, los participantes del mercado han notado un comportamiento 'similar a un refugio seguro' en Bitcoin, ya que parece moverse direccionalmente de manera similar a algunas coberturas tradicionales, como el oro. Sin embargo, no existe una tendencia constante.

Por ejemplo, en marzo de 2020, Bitcoin cayó más del 40% de pico a mínimo, terminando el mes con una caída del 25% y comportándose de manera más similar a las acciones de tecnología de EE.UU. que al oro. Por el contrario, mientras que el oro cayó inicialmente en marzo, en un 8% de máximo a mínimo, se recuperó rápidamente para terminar el mes de regreso al nivel en el que comenzó, y luego continuó la tendencia alcista a medida que los inversores agregaban coberturas.

Algunos estudios han sugerido que agregar Bitcoin a una cartera hipotética habría aumentado los rendimientos ajustados al riesgo. Nuestro propio análisis equivalente muestra que durante los últimos cinco años, una asignación del 1% al 5% a Bitcoin habría aumentado el rendimiento ajustado al riesgo de una cartera hipotética bien diversificada.

Sin embargo, la mejora habría venido de la rápida apreciación del precio de Bitcoin y no de una reducción de la volatilidad de la cartera, como cabría esperar de un diversificador o activo de refugio seguro.

Por el contrario, el impacto de la cartera del oro durante el mismo período se habría derivado tanto de una contribución a la rentabilidad de la cartera como de una reducción de la volatilidad. Esto destaca la relevancia del oro como herramienta estratégica de gestión de riesgos en la asignación de activos.

Nuestro análisis también muestra que la misma cartera hipotética con una asignación del 2,5 %20 a Bitcoin y una asignación del 1% al 10 %21 al oro habría mejorado aún más los rendimientos ajustados al riesgo durante el mismo período.

Además, una asignación del 1% a Bitcoin junto con una asignación del 10% al oro resultó en un rendimiento ajustado al riesgo equivalente a una asignación del 2.5% a Bitcoin sin oro, pero la cartera con oro habría tenido una reducción máxima significativamente menor.

En general, esto no solo sugiere que Bitcoin no reemplaza el papel del oro en una cartera, sino también que agregar Bitcoin a una cartera puede garantizar una asignación más alta al oro, probablemente como una forma de gestionar la volatilidad adicional.

Curiosamente, también encontramos que una asignación del 1% a Bitcoin, a menudo vista como una inversión tecnológica, habría dado el mismo rendimiento ajustado al riesgo que una asignación del 7,5% a las principales empresas tecnológicas de EE.UU., en particular, los llamados FAANG. Sin embargo, la asignación a FAANG también habría resultado en una reducción máxima más baja.

Bitcoin ha mejorado hasta ahora la eficiencia de las carteras a través de rendimientos extremadamente altos, que de ninguna manera están garantizados para continuar al mismo ritmo.

El oro cotiza en un mercado líquido y bien establecido. En conjunto, los volúmenes de comercio de oro superaron los 180.000 millones de dólares estadounidenses por día en promedio en 2020 entre transacciones extrabursátiles (principalmente a través del contado), futuros y ETF de oro.

Esto, a su vez, ayudó a mantener los diferenciales de oferta y demanda de la mayoría de los instrumentos negociados en oro bastante ajustados, generalmente menos de un par de puntos básicos, lo que les dio a los inversores la capacidad de ingresar o salir fácilmente de sus posiciones en oro.

Por el contrario, los volúmenes de comercio al contado de Bitcoin, que pueden variar ampliamente de una fuente a otra y no siempre son fáciles de verificar, se estimaron en menos de US$ 2 mil millones, en promedio, en 2020, con un rango de hasta US$ 4 mil millones.

Y aunque los volúmenes parecen haber aumentado sustancialmente en lo que va de 2021 alcanzando niveles cercanos a los US$ 10 mil millones, la presentación de informes en las plataformas en línea no está regulada y puede que no sea homogénea.

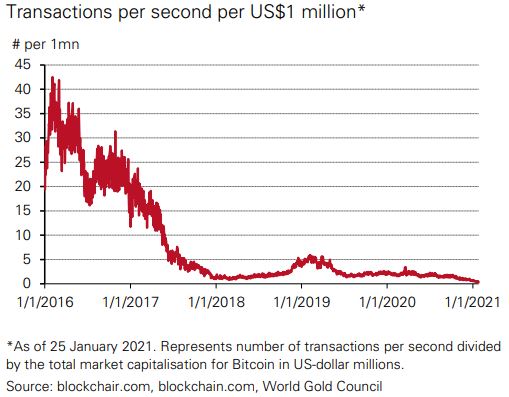

Además, el número de transacciones de Bitcoin en función de su capitalización de mercado ha disminuido a casi cero. Creemos que esta tendencia podría indicar una liquidez insuficiente en el mercado si muchos inversores, o incluso uno grande, intentaran salir del mercado.

Y la evidencia anecdótica sugiere que los diferenciales de oferta y demanda no solo siguen siendo amplios, sino que varían sustancialmente.

Algunos entusiastas de la criptografía han argumentado que Bitcoin podría reemplazar las monedas tradicionales en las transacciones. Si bien algunos proveedores aceptan Bitcoin, en promedio, solo alrededor de 340,000 Bitcoin de los aproximadamente 18 millones existentes se utilizan para transacciones diarias, que es menos del 2%.

En comparación, el dólar estadounidense realizó transacciones de casi US$ 6 billones por día en promedio en 2019. En ese momento, esto representaba el 40% del M2 total.

Esto también puede deberse en parte a que Bitcoin carece del marco regulatorio para funcionar adecuadamente como medio de intercambio. Además, las limitaciones de la propia red podrían impedir una adopción generalizada.

La capacidad de la red de Bitcoin es de menos de 10 transacciones por segundo, aproximadamente, en comparación con VisaNet, la red de pago de Visa, que, según se informa, puede manejar hasta 65.000 transacciones por segundo.

Esta limitación es bien conocida y se han sugerido muchas soluciones posibles, pero estas cambiarían fundamentalmente a Bitcoin o se basarían en redes paralelas ('fuera de cadena') menos seguras pero de mayor capacidad, como Lightning.

Quizás lo más importante es que la adopción generalizada de criptomonedas probablemente resultaría en una regulación gubernamental más extensa. Creemos que esto puede deberse a dos consideraciones clave: la protección del consumidor y la eficacia de las políticas.

Por ejemplo, una política monetaria eficaz requiere que un banco central pueda controlar la oferta monetaria. En un extremo hipotético, si los individuos no realizan transacciones en una moneda oficial sino en una criptomoneda independiente, la política monetaria se vuelve discutible. Por supuesto, la intervención del gobierno ocurriría antes de que eso sucediera.

Y aunque la regulación puede no eliminar la viabilidad de las criptomonedas por completo, puede cambiar su propuesta de inversión, objetivos y, probablemente, su desempeño.

En los últimos años, en parte debido a las preocupaciones en torno a las 'monedas estables' como Diem (anteriormente conocida como Libra), los gobiernos han examinado más de cerca los activos digitales. Específicamente, ha habido un creciente interés en el desarrollo de versiones digitales de monedas nacionales, también conocidas como monedas digitales del banco central. Esto, a su vez, puede catalizar cambios en el entorno regulatorio de las criptomonedas.

Nuestro análisis sugiere que el oro se distingue de las criptomonedas en general y de Bitcoin en particular. El oro es una herramienta de inversión eficaz y probada en carteras. Ha sido una fuente de rendimientos que rivaliza con la del mercado de valores en varios horizontes temporales; ha funcionado bien durante los períodos de inflación; ha sido un mercado establecido de gran liquidez; y ha actuado como un importante diversificador de cartera, ejemplificando la correlación negativa con el mercado durante las recesiones.

El desempeño reciente de las criptomonedas ha sido notable, pero su propósito como inversión parece bastante diferente al del oro. El mercado de criptomonedas aún está en desarrollo y la liquidez es escasa.

Creemos que el comportamiento de sus precios en este momento, aunque sigue siendo atractivo para muchos inversores, parece estar impulsado en gran parte por expectativas de alto rendimiento, impulsadas por el impulso y ayudadas por las bajas tasas de interés.

También es probable que el oro tenga un buen desempeño en un entorno de tasas bajas, pero su comportamiento responde a cuatro factores clave que, según nuestro análisis, sustentan la relevancia del oro como un activo estratégico.

Esto explica no solo por qué el oro no está correlacionado con todos los activos principales mantenidos en la cartera de inversores típica, sino también por qué, fundamentalmente, las criptomonedas no reemplazan el papel del oro en una cartera.

De hecho, nuestra encuesta a inversores de 2019 indica que el oro y Bitcoin pueden desempeñar diferentes roles en las carteras: los inversores ven a Bitcoin con más frecuencia como especulativo, mientras que ven el oro como un medio para proteger la riqueza. Del mismo modo, nuestras conversaciones con inversores institucionales parecen sugerir que se considera que el oro y Bitcoin tienen propuestas de valor diferentes.

Como tal, a medida que los mercados financieros continúan evolucionando y se desarrollan nuevas tecnologías, creemos que los atributos únicos del oro y su contribución a las carteras de inversión lo convierten en una inversión estratégica relevante a largo plazo.