El Covid-19 no destruyó la demanda de petróleo porque el dinero barato vino a su rescate. Esta cura vino con efectos secundarios graves y duraderos

Liam Denning

Si alguna vez un año necesitaba un trago de actitud de vaso medio lleno, es 2020. Lo recibí recientemente de un ejecutivo petrolero. La conversación giró inevitablemente hacia la pandemia y 10 millones de barriles diarios de consumo de petróleo, uno de cada diez, yendo * puf *. Contra lo que ofrecieron esto: a pesar de la interrupción épica, todavía usamos 90 millones de barriles por día de ese material. ¿Cómo es eso para describir la peor caída en la demanda de petróleo?

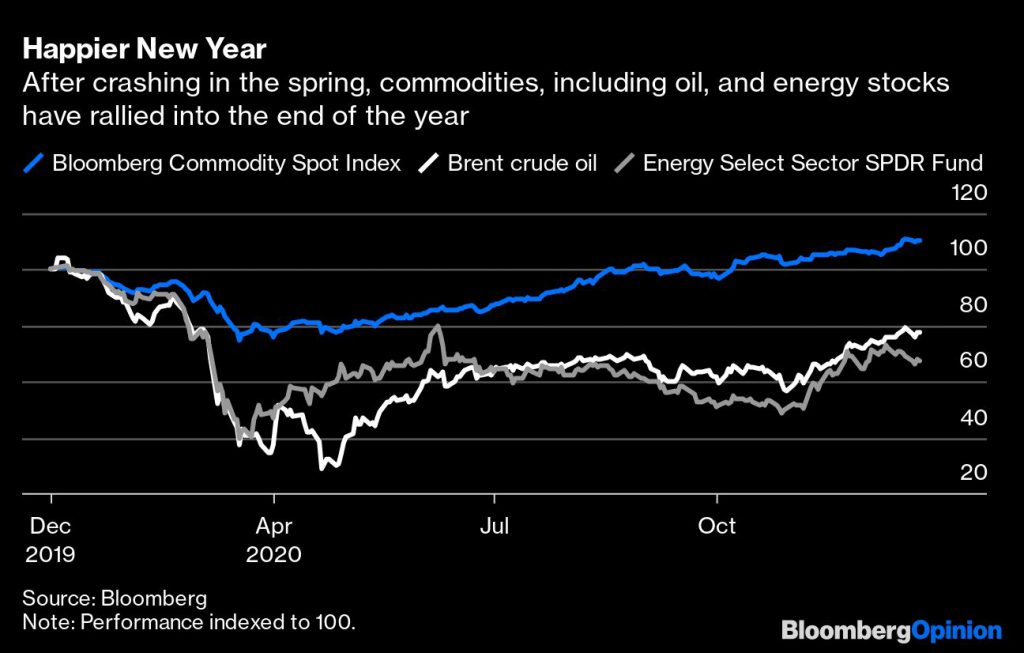

Sin embargo, tenían motivos para estar alegres. Después del repentino colapso de la primavera, el petróleo termina el año con renovado vigor. El crudo Brent ha vuelto a estar por encima de los 50 dólares el barril, y las acciones de energía, que sufrieron la ignominia de encogerse en el sector más pequeño del S&P 500, recientemente volvieron a ser las segundas más pequeñas (aunque, temporalmente, pero ¿ves? Eso también). La OPEP estima que la demanda promedió un pelo por debajo de los 90 millones de barriles por día este año, 9,8 millones por día menos que en 2019. Por otro lado, a un precio promedio de 42 dólares el barril, sigue siendo 1,4 billones de dólares de ingresos teóricos solo para la parte ascendente de la industria No está mal para un año de plagas.

Siendo esta una recesión de bloqueo, la gasolina y el combustible para aviones llevaron la peor parte. Cuál fue el punto del ejecutivo: el 10% de la demanda de petróleo es básicamente volar para ver a su familia y conducir a la tienda más de lo necesario. Pero el 90% es una vida esencial que se detiene por nada: conducción que no se puede evitar, entregas de camiones, plásticos, etc. Cuando se contenga Covid-19, el material del 10% volverá rugiendo.

Este caso 10/90, o 90/10, supongo, es en realidad una forma útil de contemplar lo que viene a continuación.

Piense en el 10% como una operación a corto plazo. Sin duda, la demanda aumentará el próximo año. No del todo: la OPEP pronostica que solo alrededor del 60% de lo que se perdió en 2020 volverá en 2021. Eso sigue siendo 5,9 millones de barriles por día. Con la OPEP + aún manteniendo barriles fuera del mercado y la inversión en nueva oferta aplastada, el escenario está listo para precios más altos.

Mientras tanto, la continua relajación monetaria y el estímulo fiscal (anticipado) avivan al viejo amigo del petróleo, la reactivación de la inflación. Esto empuja el dinero hacia las materias primas (el índice al contado de materias primas de Bloomberg acaba de alcanzar un máximo de seis años) y hace rotar parte de la espuma de la tecnología a la escoria de la energía. En cuanto a esos desechos, abandonados por pecados anteriores al Covid-19, las compañías de petróleo y gas han comenzado a consolidar y priorizar los pagos a los accionistas sobre los presupuestos de perforación.

Cada uno de estos soportes, aunque defendible, tiene una grieta. La recuperación de la demanda de petróleo es real, pero también es un objetivo en movimiento en un mercado que, por lo general, oscila en oscilaciones mucho más pequeñas, o, en la expresión más poética de Kevin Book de ClearView Energy Partners, ladra “a pequeños movimientos como un caniche miniatura en un atracón de cocaína”. Si bien los futuros del crudo se han recuperado, los indicadores físicos, como los márgenes de refinación, se mantienen bajos para esta época del año.

En cuanto al suministro de crudo, la OPEP + está bajo una presión creciente, lo que no es sorprendente: cuatro años después de su debut, el precio del petróleo es básicamente el mismo y los miembros están produciendo muchos menos barriles.

En cuanto al comercio de inflación, además del simple efecto denominador después de 2020, todos sabemos que el dinero fácil debe, solo debe, desatar al viejo fantasma en algún momento. Pero me pregunto si ese punto se alcanzará inmediatamente después de una pandemia, especialmente para un mercado petrolero donde la capacidad disponible llega a los 8 millones de barriles por día. El estímulo fiscal es potencialmente inflacionario, pero el accidente automovilístico legislativo del último proyecto de ley de ayuda no aviva exactamente la confianza en lo que sigue.

La tesis de autoayuda para las compañías petroleras es más sólida, aunque está en período de prueba. Todo lo cual no quiere decir que el comercio del 10% esté condenado al fracaso; más bien que podría ser un asunto más agitado que el aumento del mes pasado.

En cualquier caso, es la parte 90 de esa cosmovisión 90/10 lo que realmente importa; el caso de inversión de compra y retención en lugar de una operación a corto plazo. Se basa en una verdad esencial: el aceite está profundamente arraigado en nuestra sociedad y en el comportamiento diario. Durante el verano, me sorprendió lo rápido que las carreteras de mi área pasaron de inquietantemente vacías a algo que se acercaba a la normalidad anterior al Covid. A veces, simplemente se sentía bien conducir, un destino menos importante que el simple acto de movimiento (distanciado socialmente).

Sin embargo, es un error equiparar la incumbencia con la permanencia ( pregunte a los mineros del carbón de EE.UU.).

Una réplica obvia a ese número de 90 millones de barriles es que desmiente el daño real que infligió Covid-19. En abril, cuando las calles se vaciaban y las salas de los hospitales se llenaban en ciudades de todo el mundo, la demanda se desplomó más de 20 millones de barriles por día. Arrestar eso debió mucho a los $ 10 billones o más que los gobiernos arrojaron en la brecha.

Cómo se gastan (o no) los dólares de estímulo de 2021 es crucial no solo para las perspectivas comerciales a corto plazo del petróleo, sino también para el futuro de esos 90 millones de barriles por día. Los alcistas del petróleo pueden esperar que las victorias republicanas en Georgia el 5 de enero obstaculicen las partes más ecológicas de la agenda del presidente electo Joe Biden (aunque deberían tener cuidado con lo que podría significar el estancamiento del Senado para la recuperación económica).

Más importante que eso es el contexto. Estamos atravesando la segunda crisis en aproximadamente una década que ha fortalecido el papel del gobierno como actor económico, con implicaciones sobre hasta qué punto los mercados o mandatos definirán la política climática. El punto aquí no es que el Green New Deal no se promulgará; es que consiguió una salida al aire y empujó el debate en una dirección más intervencionista. En este frente, la victoria del relativamente centrista Biden podría ser útil para la industria petrolera. Pero esta tendencia no es su amiga.

Tampoco lo es la tendencia en Wall Street.

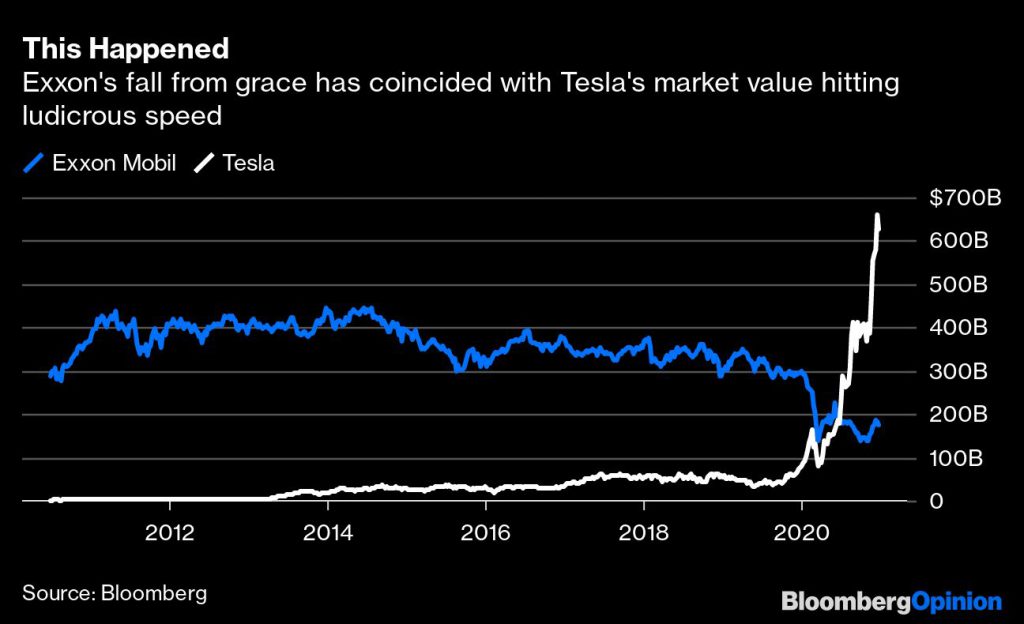

Debajo del puro simbolismo de la caída de Exxon Mobil Corp. de Dow Industrials junto con la catapulta de Tesla Inc. al S&P 500 se esconde un problema existencial para el sector del petróleo y el gas. A pesar de su incumbencia, los inversores no están realmente comprando la tesis de los 90 millones de barriles y han estado exigiendo que les devuelvan el dinero (o se hayan convertido en activistas ). Mientras tanto, Tesla, que domina menos del 1% del mercado mundial de vehículos y una gobernanza deportiva que raya en el arte del performance, simplemente extiende la mano y los dólares caen.

Los rendimientos reales negativos juegan un papel importante aquí. Esteroides para visionarios, impulsan los flujos de efectivo proyectados en el horizonte lejano, respaldados por esta o aquella narrativa disruptiva. Una de las razones por las que las compañías petroleras, cuyas propias valoraciones a largo plazo se atenúan bajo la nube del cambio climático, podrían usar un ataque de inflación es lo que significaría para los rendimientos de los bonos y, por extensión, las valoraciones para empresas como Tesla. Mientras tanto, el capital se lanza a un esfuerzo incansable para derribar a los operadores establecidos, con ganancias que no siempre se requieren necesariamente (al menos por ahora).

Si esto trae recuerdos de la burbuja tecnológica, el negocio de la energía tiene un ejemplo más reciente: el esquisto. En ambos casos, muchas personas perdieron dinero, algunas ganaron mucho, y el panorama se transformó de todos modos.

Los mercados de capitales posteriores a la crisis (¿crisis permanente?), Que ya llevan más de una década y ahora reciben un impulso (por así decirlo), han sido una bendición decididamente mixta para el petróleo. Claro, el dinero barato ayudó a lanzar millones de SUV y miles de millones de bolsas de plástico, lo que nos llevó a 100 millones de barriles por día. Pero también alimentó los peores instintos de la industria, empañando su reputación entre los inversores y una proporción cada vez mayor de la sociedad.

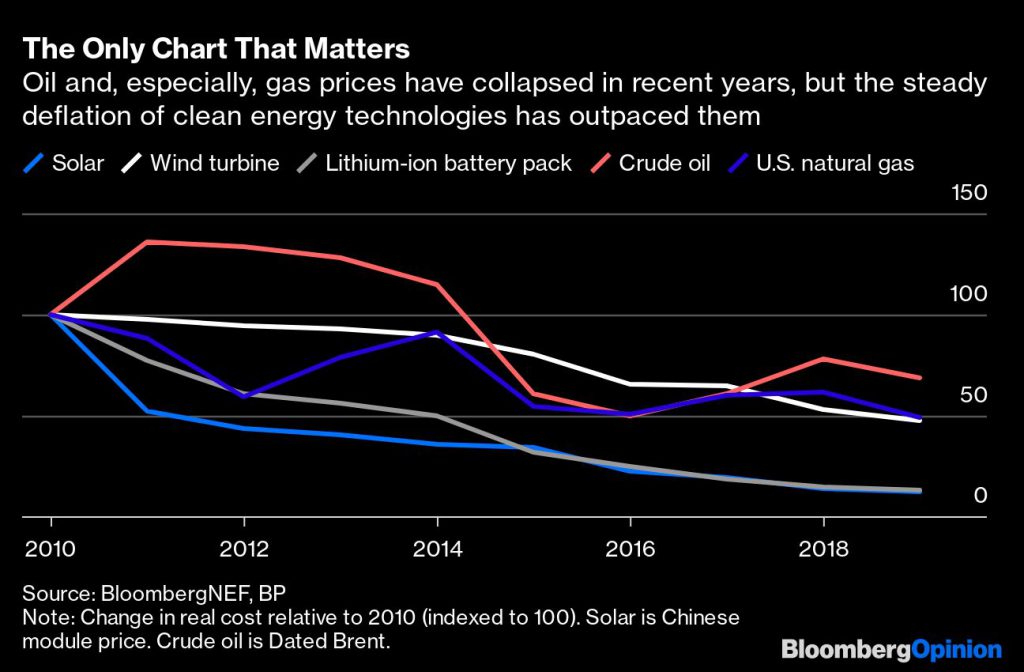

Más importante, y paradójicamente, el dinero barato ha sido deflacionista para el negocio de la energía.

El petróleo y el gas son energías extractivas en una carrera contra un sistema emergente de energía fabricada o capturada construida alrededor de electrones, incluida la energía solar y los vehículos eléctricos. La competitividad de este último, como cualquier widget, es función de la iteración y del capital disponible para hacerlo (ver, nuevamente, esquisto). En resumen, el dinero gratis en manos de los verdaderos creyentes es la némesis de los titulares.

Financia implacables descensos de costes. Esta es la deflación estructural que inicia silenciosamente un deslizamiento de tierra mientras estás concentrado en la siguiente cresta y valle del ciclo familiar. Apague el grifo de la financiación para la perforación y las tasas de declive natural de los campos petroleros tenderán a subir los precios, lo cual es excelente para ese comercio a corto plazo. Apague la financiación para el desarrollo de baterías de iones de litio y detendrá un mayor progreso, pero la caída del 89% en los costos durante la última década no desaparecerá. Las pérdidas, y las quiebras, finalmente se olvidan, mientras que los negocios rentables, los titulares del mañana, quedan en pie cuando el humo se disipa.

Es debido a esta carrera hacia abajo que los productores de petróleo y gas, ya sean frackers o petrostatos del Medio Oriente, deben deshacerse de las viejas expectativas de rentas permanentes disponibles para financiar los presupuestos de perforación o el gasto público. El ciclo permanece, pero la pendiente desciende.

La mayor debilidad de la tesis de los 90 millones de barriles es que la industria en sí no lo ha creído realmente. Con demasiada frecuencia, el supuesto de base es en realidad de 90 millones de barriles- más; o incumbencia más crecimiento secular. Cuando este último se ve amenazado, resulta que la mera responsabilidad no es suficiente. Cuál debería ser la estrategia a largo plazo de la industria para hacer frente a una transición a un sistema de energía no térmica sigue siendo una pregunta abierta. Pero su base debe ser gastar dinero como si el petróleo pasara de moda.