La sustancial baja de tasas impulsada por el BCRA y el Tesoro, a partir de la normalización de la curva de rendimientos del mercado de deuda en pesos

JUAN PABLO MARINO

A la vista y muy palpables son los daños, en varios casos irreparables, que han provocado la pandemia y la cuarentena sobre el entramado productivo del país, donde las pymes son el motor de la economía y ocupan un lugar central, a la hora de generar riqueza y crear empleo.

Después del derrumbe histórico del PBI (-19,1% interanual) en el segundo trimestre del año -de similar adjetivación en todo el mundo, pero con diferentes escalas-, en términos generales y exceptuando aquellas que aún permanecen sin actividad, las pequeñas y medianas empresas que lograron evitar el colapso, en parte gracias a la necesaria ayuda estatal, comenzaron un camino de muy lenta y progresiva recuperación, intentando recomponer stocks y retomar su nivel de actividad prepandemia, no sin escollos en el medio, con la expectativa de atisbar alguna luz de “normalización” hacia el final del túnel que desemboque en la ansiada pospandemia.

En ese complejo, y aún incierto, camino hacia la reactivación, sin dudas, juega un rol esencial el financiamiento bancario, impulsado y regulado por el Banco Central, que ha sido relevante en los meses iniciales de la pandemia para sostener a las pymes y gran parte del empleo, junto con el Programa de Asistencia de Emergencia al Trabajo y la Producción (ATP), actualmente reconvertido en líneas de préstamos a tasas subsidiadas.

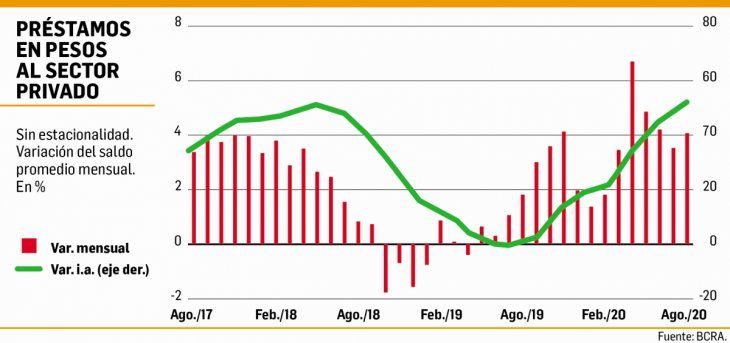

Un dato no menor es la sustancial baja de tasas impulsada por el BCRA y el Tesoro, a partir de la normalización de la curva de rendimientos del mercado de deuda en pesos. Desde el 70% que mostró en el último trimestre de 2019, el costo del dinero pasó a tener un techo subsidiado de 35% en enero pasado, para luego ceder al 24% anual, y en ciertos casos, incluso a menos del 15% en la actualidad.

Desde niveles muy bajos, entre fines de marzo y abril se alcanzó un récord histórico de créditos comerciales otorgados a tasas subsidiadas del 24%. Tras varios meses de desaceleración, en agosto pasado el financiamiento productivo volvió a ganar dinamismo: las líneas con destino mayormente comercial registraron una expansión de 4,3% mensual en términos nominales y sin estacionalidad. Así, se ubicaron un 126,2% por encima del valor registrado en igual mes del año previo (57,2% a precios constantes), según el Banco Central.

En términos generales, hoy existen dos grupos de pymes bien diferenciados respecto al financiamiento bancario. Uno está conformado por empresas que no sufrieron bajas en su nivel de actividad, pues se dedican a producir alimentos o productos esenciales, con lo cual presentan un buen rating crediticio, explica a Ámbito Biz Guillermo Barbero, socio de First Capital Group. En el otro extremo, aparecen las pymes ligadas a actividades más castigadas en el marco del Aislamiento Social, Preventivo y Obligatorio (ASPO), como lo son compañías de la industria textil y del calzado, pero sobre todo del entretenimiento, el turismo y la hotelería, que vieron deteriorados sus niveles de ingresos y, por ende, su rating crediticio, con lo cual se les dificulta acceder a las líneas de financiamiento bancario, describe Barbero. En este último caso, fueron sumamente importantes las garantías estatales del Fondo de Garantía Argentino (FoGAr), para ayudar a acotar el riesgo crediticio.

Ya normalizados los plazos de ejecución, que generaron inicialmente ciertas rispideces con algunas cámaras empresarias, actualmente se destacan los créditos comerciales impulsados por el BCRA en el marco de la emergencia sanitaria. La línea para capital de trabajo a MiPyMEs y Prestadores de Servicios de Salud acumuló desde marzo hasta el último día de agosto desembolsos por $410.353 millones, prácticamente duplicando los $220.000 millones esperados originalmente. El dinamismo provino de los créditos destinados a capital de trabajo ($191,3 millones) y a cobertura de cheques diferidos ($125,4 millones). Ya en las últimas semanas se empezaron a conocer medidas crediticias de fomento a las pymes, tendientes a recomponer su capital de trabajo y facilitar las inversiones productivas, algo que debería tener impacto en el stock de préstamos de los próximos meses. Vale recordar que, a principios de septiembre, con la premisa de darle impulso a las pymes industriales, el ministro de la Producción, Matías Kulfas, anunció líneas de financiamiento, créditos e incentivos de cara a la pospandemia. Entre ellos, sobresale la implementación de un crédito del BID por u$s500 millones, destinado a la reactivación productiva, para capital de trabajo y refinanciación de pasivos, con tasas subsidiadas de entre el 10% y 24%, con garantías del FoGAr.

Aun con un muy amplio espacio para crecer, dado el bajísimo ratio de créditos/PBI (en torno al 10%, producto fundamentalmente de una macro inestable a lo largo del tiempo), comparado con los países de la región (se ubican entre el 25% y el 80%), en la actualidad “por el nivel de fondeo con el que cuentan y la cantidad de clientes con los que operan, los bancos son uno de los grandes motores del financiamiento pyme en nuestro país, destacan a Ámbito Biz desde el BBVA. Explican que a partir del sinceramiento de las facturaciones que clasifican a las pymes en el último tiempo, “gran parte de los clientes de los bancos fueron considerados como pymes”, los cuales cuentan con varios beneficios desde impositivos, pasando por comisiones y hasta préstamos a tasas subsidiadas. “Esto hizo que el mercado de crédito fuera más permeable para el segmento y creciera sensiblemente la cartera de préstamos comerciales en el sistema durante 2020”, agregaron.

En la misma línea, Soledad Rua, gerente de Negocios y Pymes de Banco Galicia, subraya el aumento de las MiPyMEs con certificado, buscando acceder a financiación dentro del sistema bancario, con un crecimiento del 36% en lo que va del año. El Certificado MiPyME es un documento que obtienen las pymes para acreditar su condición ante la AFIP, el Ministerio de Desarrollo Productivo y terceros organismos e instituciones, lo que les permite acceder a financiamiento, beneficios impositivos y programas de asistencia.

“No hay dudas de que las pymes representan el núcleo productivo de nuestro país, son la principal fuente empleadora e impulsan las diferentes actividades y economías regionales. Por ende, hoy el sector financiero es esencial para articular su ayuda y así sostener su actividad frente a este desafío mundial que implica el covid-19”, asevera Leonardo Sica, superintendente de Negocios con Empresas de Banco Patagonia.

Por su parte, Marcelo Fernández, gerente de Empresas, Pymes e Instituciones en Santander Argentina cuenta que el mercado de este segmento “es muy dinámico, con variada oferta de líneas de préstamos”, cuyas tasas “en gran parte son negativas en términos reales”, con el fin de “ayudar a resolver una necesidad o aprovechar una oportunidad y que puedan cancelarlos sin sobresaltos”.

Santiago Miñana, gerente comercial del Banco Mariva, afirma que “el rol de las entidades financieras en este contexto es fundamental, acompañando con productos tradicionales”, entre los que pondera los acuerdos de descubierto en cuenta corriente, los préstamos amortizables, la compra de Cheques de Pago Diferido (CPD), el leasing, y las financiaciones de exportaciones e importaciones. A estos se sumaron, bajo la actual coyuntura, “las nuevas alternativas de financiamiento como las líneas al 24%, con garantías del FoGAr, para el pago de sueldos y capital de trabajo”, añade.

Más allá de persistentes condicionantes macroeconómicos que limitan el acceso del crédito bancario al sector privado, Martín Lynch, gerente de Pymes y Microempresas de ICBC Argentina, considera que “el sistema financiero es el canal más adecuado para acercar alternativas de financiamiento al segmento”. “Los bancos tenemos la red de distribución, los productos, la tecnología, el conocimiento del mercado y la experiencia con los clientes, que se necesita para poder entender necesidades puntuales, y ofrecerles el asesoramiento y la solución más adecuadas para cada uno de ellos”, expresa.

Cada uno de los bancos del sistema financiero cuenta con un portfolio de diversas ofertas de financiamiento para intentar cubrir las variadas y disímiles necesidades del heterogéneo sector pyme. Según un estudio y research específico que realizó el Banco Galicia junto con el equipo de Google Insights & Analytics de Argentina, el común denominador hoy en el segmento PyMe es la necesidad de financiación, que varía según la industria y su ciclo de vida. Por ejemplo, los comercios mayoristas tienden a buscar financiación a largo plazo, mientras que las pymes de servicio generalmente requieren financiación a corto plazo, sobre todo vía tarjetas comerciales para financiar el día a día, describe el estudio.

Respecto a las necesidades por ciclo de vida, las pymes en nacimiento generalmente necesitan capital para financiar el inicio del proyecto, generar stock, invertir en tecnología hasta llegar al umbral de profesionalización. Luego en la etapa de crecimiento, la financiación está destinada en hacer crecer ese capital inicial vía certificaciones, inversión en sistemas más robustos y proyectos de mayor alcance. En tercer lugar, cuando la pyme está en un estadio de madurez, superando su punto de inflexión, el destino de la financiación está orientado al capital, “préstamos eslabón” para su cadena de valor y generalmente se buscan soluciones vía leasing para la compra de maquinaria. En la última etapa, una pyme en decrecimiento utiliza la financiación para costos fijos, pago de sueldos, y cuestiones operativas para mantener el negocio funcionando, puntualiza la investigación.

En el banco BBVA, por caso, cuentan con líneas de financiamiento para todos los segmentos de clientes jurídicos y emprendedores, incluyendo los agropecuarios, con ofertas de capital de trabajo e inversión en pesos o dólares. “Los instrumentos utilizados son diversos, ya que van desde descuentos de cheques, cupones de venta con tarjeta de crédito, hasta descuentos de contratos, leasing de maquinarias o vehículos, y préstamos con garantías reales para proyectos de inversión”, enumeran.

Asimismo, Sica del Banco Patagonia, indica que disponen de líneas con tasas del 15% hasta al 24% cuando los empleados acreditan sus haberes en la entidad. Remarca que, a estas líneas, se le suman “los créditos a tasa cero, destinados a monotributistas y autónomos, y la línea PyME Plus, que atiende las necesidades de las empresas que no tienen créditos vigentes”, con fines al pago de salarios, a suplir los faltantes de capital de trabajo, y a evitar un corte en la cadena de pagos.

A su vez, Fernández del Santander, revela que “hoy en día el foco del banco está mayormente puesto en las líneas de capital de trabajo”, ya que “entendemos que son la principal necesidad que nos manifiestan las pymes, tanto para enfrentar el descalce entre sus cobros y pagos como para retomar su nivel de actividad, recomponer stocks, etc.”. Para ello, tienen vigente una línea de descuento de cheques con tasas desde el 12% anual, si se pagan los sueldos a través del banco. Para las pymes que necesitan mayor plazo, cuentan con préstamos amortizables de hasta 12 meses de plazo, a una tasa del 24%, con hasta 90 días de gracia para el pago de la primera cuota. “Estos préstamos son muy utilizados para pagar sueldos, pero también aplican para cualquier otro destino de las pymes”, describe Fernández. Y agrega que “para clientes que necesitan expandir su negocio, existe una línea para inversiones a tasa fija del 35%, con un plazo de hasta 36 meses”.

Por su parte, Lynch del ICBC Argentina, resalta que el banco tiene “una oferta muy completa de productos financieros para capital de trabajo y para el pago de sueldos, que son los que tienen mayor demanda, o para inversión y comercio exterior, que son menos requeridos”. “Ponemos especial atención en cada caso para asegurarnos de resolver las reales necesidades de cada una de las pymes de la manera más apropiada”, completa.

Un tema siempre clave del financiamiento pyme está vinculado a los tiempos de aprobación de las líneas y la documentación requerida en formato papel con el tradicional envío a la sucursal. Sin embargo, en los últimos meses y a partir de los condicionantes impuestos por el ASPO, las entidades aceleraron los procesos de digitalización relacionados a la solicitud de los préstamos y agilización de los tiempos de aprobación. “En Galicia estamos transformando y digitalizando muchos de estos procesos, logrando que el 60% de las MiPyME Galicia puedan hacer su calificación crediticia de forma digital a través de inferencia por su facturación estimada”, afirma su Gerente de Negocios y Pymes. En Santander, en tanto, Fernández destaca que “gracias a la digitalización pudimos resolver visitas a clientes de forma virtual por videollamadas y calificar al cliente en materia de crédito en menos de 24 horas. No solo los requisitos se flexibilizaron, sino que trabajamos para que más de 20.000 pymes pudiesen tomar sus préstamos por Online Banking, sin tener que firmar papeles, lo que permitió gestionarlo 100% online. Por ejemplo, para la línea de pago de sueldos se disponibilizaron más de $16.000 millones en forma remota”.

Para que las pymes puedan financiarse también a través del mercado de capitales, varias entidades financieras comenzaron desde hace un tiempo a esta parte a ofrecer avales e impulsar varios instrumentos de financiamiento para pymes. Es el caso, por ejemplo, del Banco Mariva, que dispone de garantías para Obligaciones Negociables (ON) Pymes y cheques de pago diferido. “Son productos muy demandados ya que por tasas y plazos representan una opción más ágil para las empresas que buscan ampliar su capital de trabajo”, asegura Miñana del Mariva, que es uno de los pocos bancos que brindan avales, otrora solo ofrecidos por las Sociedades de Garantía Recíproca (SGR). La entidad tiene disponible esta misma operatoria para cheques electrónicos (Echeqs), un producto que a partir de la pandemia ha crecido de forma exponencial en el mercado. Desde el inicio del ASPO, la negociación de este instrumento digital asciende a $29.802 millones, según la Comisión Nacional de Valores. (CNV).

El descuento de Echeqs para pymes es una de las últimas incorporaciones que realizó a su cartera de préstamos el Banco Provincia, que a principios de mes decidió reducir las tasas del instrumento hasta el 14%. “Este es el momento de poner la fortaleza de la banca pública al servicio de los que producen y necesitan recuperarse para encarar la pospandemia”, señala el presidente de la entidad, Juan Cuattromo. “Queremos acompañar la reactivación de miles de pymes porque sabemos que muchas ya retomaron la producción pensando en la nueva etapa de crecimiento que nos espera en la Provincia”, añade.