KAREN PEÑA

El mercado mantiene una alta incertidumbre respecto de las implicancias que tendrá la fusión entre Enel Américas y Enel Green Power (EGP) en Latinoamérica y lo hizo notar este martes.

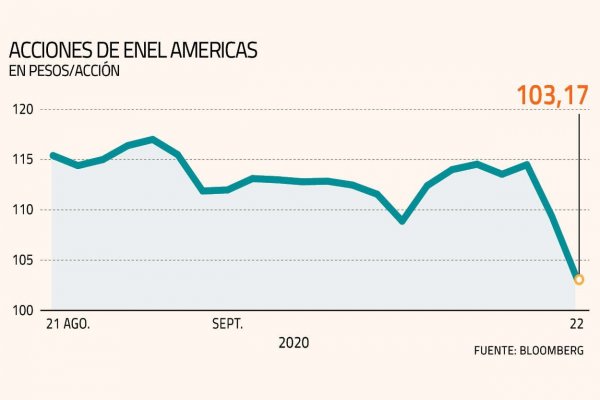

Los papeles de la exEnersis sufrieron una fuerte caída, totalizando una baja de 5,66%, el mayor retroceso de las empresas que componen el IPSA.

Maurizio Bezzeccheri, CEO de Enel Américas.

El lunes, la compañía anunció un proceso para fusionar sus activos en Perú, Colombia, Brasil y Argentina, con los que tiene Enel Green Power en esos países, sumando además los de Costa Rica, Guatemala y Panamá, que tiene esta última, lo que le permitirá aumentar su capacidad de generación desde 11,3 GW a 16,3 GW.

La operación -donde se deberá convencer a los minoritarios para lograr aprobar los cambios que se proponen- implicará que la italiana aumente su participación en Enel Américas, la que hoy está en 65%.

El porcentaje definitivo dependerá de las valorizaciones que se hagan durante el proceso, las que se conocerán a mediados de noviembre. El problema para el mercado es que las cifras detrás de los activos de EGP involucrados no son públicos.

Las dudas del mercado parecieron no disiparse a pesar de que, a primera hora de este martes, la compañía presentó la propuesta y el calendario que contempla la operación de la voz de sus principales ejecutivos: el gerente general, Maurizio Bezzeccheri; y el gerente de Administración, Finanzas y Control (CFO), Aurelio Bustilho.

En la conferencia, que se extendió por dos horas, Enel Américas defendió su plan, exponiendo un calendario de hitos diseñado para que la transacción se complete en el segundo trimestre del próximo año, pero las preguntas que marcaron el encuentro dieron cuenta de la incertidumbre existente.

Un tema que concentró las mirada fue la elección de los peritos y entidades financieras que harán el análisis independiente de las compañías, lo que a fin de cuentas marcará los términos bajo los cuales se hará la fusión.

Uno de los analistas que participó en el encuentro, de hecho, consultó sobre este aspecto, aludiendo -sin mencionarlo directamente- al conflicto que se generó en el año 2012 cuando se cuestionó y calificó como “sobreestimada” la valorización de activos realizada en el marco del aumento de capital de la entonces Enersis por US$ 8.020 millones.

Sin embargo, la principal duda que se planteó fueron respecto de las cifras que darían cuenta de la magnitud del negocio de EGP, ya que no hay información pública respecto a su comportamiento financiero.

La empresa recalcó que esta información se conocería en noviembre cuando los evaluadores y tasadores independientes presenten sus informes relacionados al interés corporativo, y los términos y condiciones del mercado.

La italiana solo sinceró que la deuda neta de esta filial se ubica aproximadamente entre US$ 1.100 millones y US$ 1.200 millones, en base a información pública que han accedido. Y, además, que EGP administra una cartera de activos de 5,1 GW. De ellos, 2,9 GW están en operación -mayoritariamente en Brasil- y 2,2 GW representan proyectos en ejecución.

Pese a las consultas de los analistas, la empresa intentó despejar las dudas contando los beneficios de la transacción y los pasos a seguir, enfatizando que las decisiones en este proceso se definirían de forma transparente con los accionistas.

Asimismo, delineó que el último paso se concretará a finales de diciembre, con la votación de la fusión en la junta extraordinaria de accionistas, lo que incluye un cambio en los estatutos, para lo cual requiere 75% de los votos.

Ampliar y reforzar los planes de crecimiento de Enel Américas y el beneficio que esto trae para todos los accionistas, es lo que estuvo en el centro de la argumentación para promover la operación.

En este camino -dijeron- se analizaron varias alternativas, entre ellas lo que hizo hace unos años Enel Chile, al incorporar a la filial de Enel Green Power en el país en el denominado plan Elqui. Esto, por los buenos resultados que arrojó la integración de los activos.

Según explicó Bezzeccheri, en el pasado experimentaron negocios en otras direcciones: un aumento de capital donde Enel contribuyó con activos y los otros accionistas contribuyeron con dinero, y luego otra operación en la región que implicó la integración a Enel Chile de los activos de energías renovables en Chile, “que fue una transacción con menos controversia en su ejecución”.

“Por esta razón, creemos que hace sentido la operación. ¿Por qué? No solo por la posibilidad de integrar y fusionar activos de generación renovable que ya están en operación para desplegar las sinergias, sino también porque continuaremos construyendo los proyectos que estarán en ejecución en un tiempo breve”, sostuvo.

Un intenso calendario de hitos busca seguir Enel Américas para lograr su cometido de fusionarse con el brazo de inversión en energías renovables de la italiana en la región, Enel Green Power (EGP), operación que busca optimizar la estructura financiera y apoyar el crecimiento futuro de las compañías.

Luego de que ayer se anunciara este nuevo ajuste interno a la Comisión para el Mercado Financiero (CMF), Enel Américas entregó este martes la hoja de ruta de su plan, el que está diseñado para que la transacción se complete en el segundo trimestre del próximo año.

En conferencia con analistas, los ejecutivos de Enel Américas trazaron tres hitos que marcarán la operación que será tratada como una transacción entre partes relacionadas. Tras la junta directiva de la compañía realizada ayer, pasarán casi 45 días para que se cumpla el primer hecho relevante.

A mediados de noviembre los evaluadores y tasadores independientes presentarán sus informes de interés corporativo, y términos y condiciones de mercado. En este mismo período la junta directiva de Enel Américas convocará a una junta extraordinaria de accionistas para aprobar la fusión.

Así, será este el momento para tomar nota de los informes del comité de evaluadores de consejeros independientes y opiniones de los evaluadores y consejeros individuales, y se conocerán los estados financieros al 30 de septiembre de este año. Además, se definirá la propuesta de términos y condiciones finales para la fusión.

Te puede interesar: Enel Américas lastra el desempeño del IPSA tras el anuncio de fusión con Enel Green Power

El último paso se concretará a finales de diciembre con la votación de la fusión en la junta extraordinaria de accionistas, lo que incluye un cambio en los estatutos de la sociedad, para lo cual requiere 75% de los votos. Sellando esta operación, se contemplará un período de desistimiento de 30 días, para que los accionistas minoritarios que no estén de acuerdo puedan ejercer su derecho a retiro.