Los archivos de FinCEN muestran que billones de dólares contaminados fluyen libremente a través de los principales bancos, inundando un sistema de aplicación quebrado.

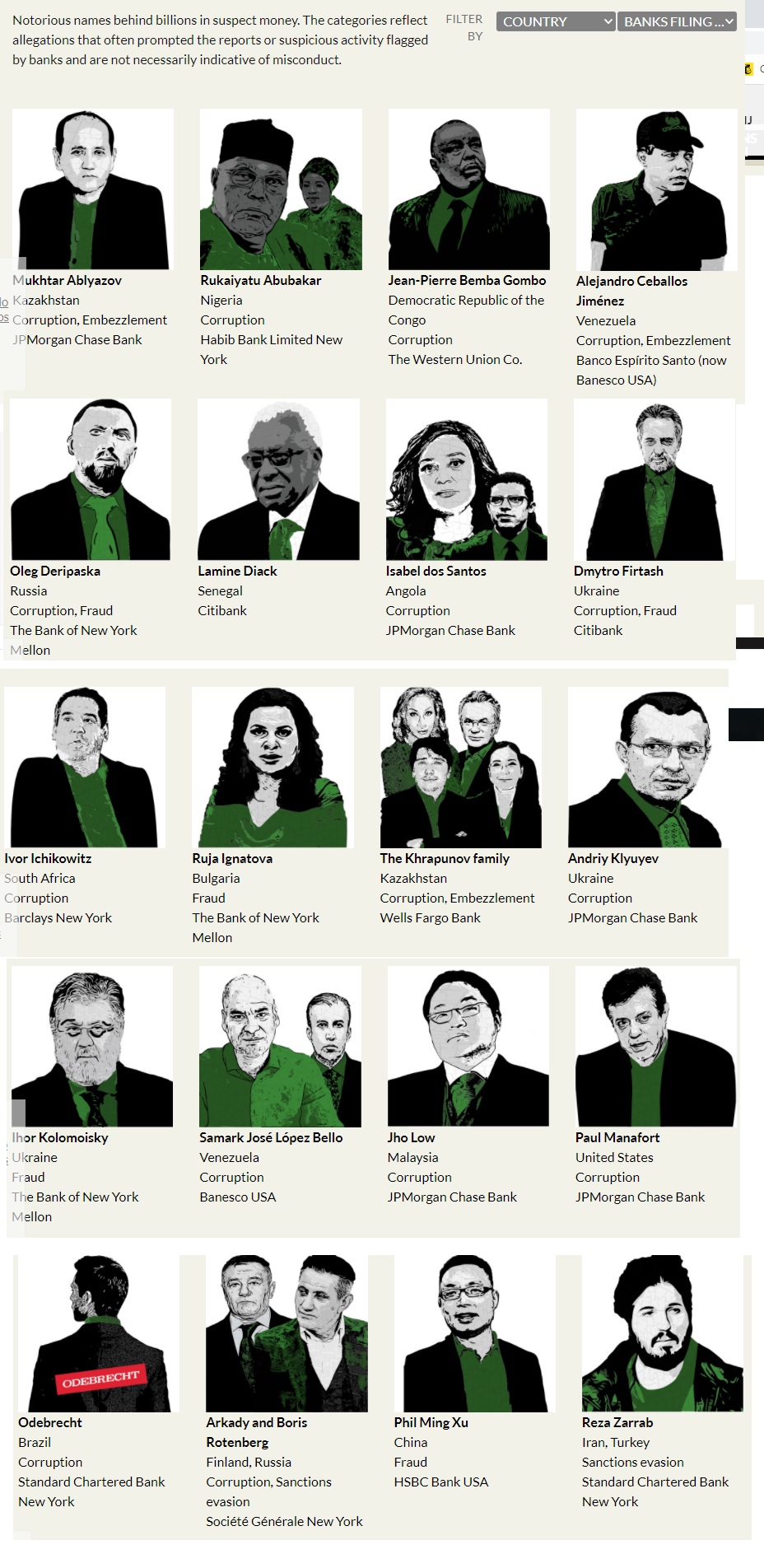

Los documentos secretos del gobierno de los EE. UU. revelan que JPMorgan Chase, HSBC y otros grandes bancos han desafiado las medidas enérgicas contra el lavado de dinero al transferir asombrosas sumas de efectivo ilícito para personajes oscuros y redes criminales que han extendido el caos y socavado la democracia en todo el mundo.

Los registros muestran que cinco bancos globales (JPMorgan, HSBC, Standard Chartered Bank, Deutsche Bank y Bank of New York Mellon) siguieron beneficiándose de actores poderosos y peligrosos incluso después de que las autoridades estadounidenses multaron a estas instituciones financieras por fallas anteriores para contener los flujos de dinero sucio.

Las agencias estadounidenses responsables de hacer cumplir las leyes de lavado de dinero rara vez procesan a los megabancos que violan la ley, y las acciones que las autoridades toman apenas repercuten en la avalancha de dinero saqueado que se filtra a través del sistema financiero internacional.

En algunos casos, los bancos siguieron moviendo fondos ilícitos incluso después de que los funcionarios estadounidenses les advirtieron que enfrentarían procesos penales si no dejaban de hacer negocios con mafiosos, estafadores o regímenes corruptos.

JPMorgan, el banco más grande con sede en Estados Unidos, movió dinero para personas y empresas vinculadas al saqueo masivo de fondos públicos en Malasia , Venezuela y Ucrania, revelan los documentos filtrados.

El banco movió más de $ 1 mil millones para el financiero fugitivo detrás del escándalo 1MDB de Malasia, según muestran los registros, y más de $ 2 millones para la empresa de un joven magnate de la energía que ha sido acusado de engañar al gobierno de Venezuela y ayudar a causar apagones eléctricos que paralizaron gran parte del país país.

JPMorgan también procesó más de $ 50 millones en pagos durante una década, según muestran los registros, para Paul Manafort , el exgerente de campaña del presidente Donald Trump. El banco transfirió al menos $ 6,9 millones en transacciones de Manafort en los 14 meses posteriores a su renuncia a la campaña en medio de un torbellino de acusaciones de lavado de dinero y corrupción que surgieron de su trabajo con un partido político prorruso en Ucrania.

Las transacciones contaminadas continuaron aumentando a través de las cuentas de JPMorgan a pesar de las promesas del banco de mejorar sus controles de lavado de dinero como parte de los acuerdos que alcanzó con las autoridades estadounidenses en 2011, 2013 y 2014.

En respuesta a las preguntas para esta historia, JPMorgan dijo que estaba legalmente prohibido hablar de clientes o transacciones. Dijo que ha asumido un "papel de liderazgo" en la búsqueda de "investigaciones proactivas dirigidas por inteligencia" y el desarrollo de "técnicas innovadoras para ayudar a combatir los delitos financieros".

HSBC, Standard Chartered Bank, Deutsche Bank y Bank of New York Mellon también continuaron realizando pagos sospechosos a pesar de promesas similares a las autoridades gubernamentales, según muestran los documentos secretos.

Los documentos filtrados, conocidos como FinCEN Files , incluyen más de 2,100 informes de actividades sospechosas presentados por bancos y otras firmas financieras ante la Red de Ejecución de Delitos Financieros del Departamento del Tesoro de EE. UU. La agencia, conocida en forma abreviada como FinCEN, es una unidad de inteligencia en el corazón del sistema global para combatir el lavado de dinero.

BuzzFeed News obtuvo los registros y los compartió con el Consorcio Internacional de Periodistas de Investigación. El ICIJ organizó un equipo de más de 400 periodistas de 110 organizaciones de noticias en 88 países para investigar el mundo de los bancos y el lavado de dinero.

En total, según encontró un análisis de ICIJ, los documentos identifican más de $ 2 billones en transacciones entre 1999 y 2017 que fueron marcadas por los oficiales de cumplimiento interno de las instituciones financieras como posible lavado de dinero u otra actividad criminal, incluidos $ 514 mil millones en JPMorgan y $ 1.3 billones en Deutsche.

Los informes de actividades sospechosas reflejan las preocupaciones de los organismos de control dentro de los bancos y no son necesariamente evidencia de conducta delictiva u otras infracciones.

Aunque es una gran cantidad, los 2 billones de dólares en transacciones sospechosas identificadas dentro de este conjunto de documentos es solo una gota de una avalancha mucho mayor de dinero sucio que fluye a través de los bancos de todo el mundo. Los Archivos de FinCEN representan menos del 0.02% de los más de 12 millones de informes de actividades sospechosas que las instituciones financieras presentaron ante FinCEN entre 2011 y 2017.

FinCEN y su matriz, el Departamento del Tesoro, no respondieron una serie de preguntas enviadas el mes pasado por ICIJ y sus socios. FinCEN le dijo a BuzzFeed News que no comenta sobre la “existencia o no existencia” de informes de actividades sospechosas específicas, a veces conocidas como SAR. Días antes de la publicación de la investigación por parte de ICIJ y sus socios, FinCEN anunció que estaba buscando comentarios públicos sobre formas de mejorar el sistema contra el lavado de dinero de EE. UU.

El caché de informes de actividades sospechosas , junto con cientos de hojas de cálculo llenas de nombres, fechas y cifras, señalan a los clientes bancarios en más de 170 países que fueron identificados como involucrados en transacciones potencialmente ilícitas.

Además de examinar los archivos de FinCEN, el ICIJ y sus socios de medios obtuvieron más de 17,600 otros registros de personas con información privilegiada y denunciantes, archivos judiciales, solicitudes de libertad de información y otras fuentes. El equipo entrevistó a cientos de personas, incluidos expertos en delitos financieros, agentes del orden y víctimas de delitos.

Según BuzzFeed News, algunos de los registros secretos se solicitaron como parte de las investigaciones del Congreso de EE. UU. Sobre la interferencia rusa en las elecciones presidenciales de EE. UU. De 2016. Otros fueron reunidos por FinCEN a raíz de las solicitudes de las agencias de aplicación de la ley, dijo BuzzFeed.

Los archivos de FinCEN ofrecen una visión sin precedentes de un mundo secreto de banca internacional, clientes anónimos y, en muchos casos, delitos financieros.

Muestran a los bancos moviendo ciegamente efectivo a través de sus cuentas para personas que no pueden identificar, sin reportar transacciones con todas las características del lavado de dinero hasta años después del hecho, incluso haciendo negocios con clientes enredados en fraudes financieros y escándalos de corrupción pública.

Las autoridades de los EE. UU., Que desempeñan un papel de liderazgo en la batalla global contra el lavado de dinero, ordenaron a los grandes bancos que reformaran sus prácticas, les impusieron multas con cientos de millones e incluso miles de millones de dólares, y amenazaron con imputarles cargos criminales como parte de este plan. -Los acuerdos de procesamiento diferido.

Una investigación de 16 meses realizada por ICIJ y sus socios informantes muestra que estas tácticas para hacer titulares no han funcionado. Los grandes bancos continúan desempeñando un papel central en el movimiento de dinero vinculado a la corrupción, el fraude, el crimen organizado y el terrorismo.

“Al fracasar por completo en prevenir transacciones corruptas a gran escala, las instituciones financieras han abandonado sus roles como defensas de primera línea contra el lavado de dinero”, dijo a ICIJ Paul Pelletier, exfuncionario de alto rango del Departamento de Justicia de Estados Unidos y fiscal de delitos financieros.

Dijo que los bancos saben que "operan en un sistema que en gran medida es ineficaz".

Cinco de los bancos que aparecen con mayor frecuencia en los archivos de FinCEN (Deutsche Bank, Bank of New York Mellon, Standard Chartered, JPMorgan y HSBC) violaron repetidamente sus promesas oficiales de buen comportamiento, según muestran los registros secretos.

En 2012, HSBC , con sede en Londres , el banco más grande de Europa, firmó un acuerdo de enjuiciamiento diferido y admitió que había lavado al menos $ 881 millones para cárteles de la droga latinoamericanos. Los narcotraficantes usaban cajas de formas especiales que se ajustaban a las ventanillas de los cajeros de HSBC para depositar las enormes cantidades de dinero de la droga que estaban empujando a través del sistema financiero.

Según el acuerdo con los fiscales, HSBC pagó 1.900 millones de dólares y el gobierno acordó suspender los cargos penales contra el banco y desestimarlos después de cinco años si HSBC cumplía su promesa de combatir agresivamente el flujo de dinero sucio.

Durante ese período de prueba de cinco años, según el programa FinCEN Files, HSBC continuó moviendo dinero para personajes cuestionables, incluidos presuntos lavadores de dinero rusos y un esquema Ponzi bajo investigación en varios países.

Sin embargo, el gobierno permitió que HSBC anunciara en diciembre de 2017 que había "cumplido con todos sus compromisos" en virtud de su pacto de enjuiciamiento diferido, y que los fiscales estaban desestimando definitivamente los cargos penales.

En una declaración a ICIJ, HSBC se negó a responder preguntas sobre clientes o transacciones específicos. HSBC dijo que la información de ICIJ es "histórica y anterior" al final de su acuerdo de procesamiento diferido de cinco años. Durante ese tiempo, dijo el banco, “se embarcó en un viaje de varios años para revisar su capacidad para combatir los delitos financieros. . . . HSBC es una institución mucho más segura de lo que era en 2012. "

HSBC señaló que al decidir liberar al banco de la amenaza de cargos criminales, el gobierno tuvo acceso a informes de un monitor que revisó las reformas y prácticas del banco.

El Departamento de Justicia se negó a responder preguntas específicas. En un comunicado, un portavoz de la división criminal del departamento dijo:

"El Departamento de Justicia respalda su trabajo y mantiene su compromiso de investigar y enjuiciar agresivamente los delitos financieros, incluido el lavado de dinero, donde sea que lo encontremos".

El lavado de dinero no es un delito sin víctimas.

El libre flujo de dinero sucio ayuda a mantener a las bandas criminales y desestabilizar a las naciones. Y es un motor de la desigualdad económica mundial. Los fondos lavados a menudo se desvían entre cuentas propiedad de oscuras empresas fantasmas registradas en secretos paraísos fiscales en el extranjero , lo que permite a las élites ocultar sumas masivas a las autoridades policiales y fiscales.

Un análisis de ICIJ encontró que los bancos en los archivos de la FinCEN procesaban regularmente transacciones con compañías registradas en las llamadas jurisdicciones de secreto y lo hacían sin conocer al dueño final de la cuenta. Al menos el 20% de los informes contenían un cliente con una dirección en uno de los paraísos financieros extraterritoriales más importantes del mundo, las Islas Vírgenes Británicas , mientras que muchos otros proporcionaron direcciones en el Reino Unido, los EE. UU., Chipre, Hong Kong, los Emiratos Árabes Unidos, Rusia y Suiza.

El análisis de ICIJ encontró que en la mitad de los informes los bancos no tenían información sobre una o más entidades detrás de las transacciones. En 160 informes, los bancos buscaron más información sobre vehículos corporativos, pero no encontraron respuesta.

Las estimaciones de la Oficina de las Naciones Unidas contra la Droga y el Delito indican que cada año se blanquean 2,4 billones de dólares en fondos ilícitos, el equivalente a casi el 2,7% de todos los bienes y servicios producidos anualmente en el mundo. Pero la agencia estima que las autoridades detectan menos del 1% del dinero sucio del mundo.

“ Todo el mundo lo está haciendo mal ”, reconoció David Lewis, secretario ejecutivo del Grupo de Acción Financiera con sede en París, una asociación de gobiernos de todo el mundo que establece estándares contra el lavado de dinero, en una entrevista con ICIJ.

Los informes de evaluación de países de su organización, que profundizan en qué tan bien los bancos y las agencias gubernamentales cumplen con las leyes y regulaciones contra el lavado de dinero, muestran muchos casilleros pero pocos avances prácticos. Muchos países parecen más preocupados por verse bien en el papel que por tomar medidas enérgicas contra el lavado de dinero, dijo.

Incluso una asociación de los bancos más grandes del mundo se quejó el año pasado de que los reguladores se centran en el "cumplimiento técnico" en lugar de si los sistemas "realmente están marcando una diferencia en la lucha contra los delitos financieros".

Para algunas instituciones financieras, el cliente problemático es otro banco.

Una mañana de 2003, Steven Averbach estaba en el autobús número 6 en Jerusalén, cuando un hombre se apresuró a abordar mientras el autobús arrancaba.

“Había demasiadas cosas fuera de lugar” con el hombre, recordó Averbach, quien creció en Nueva Jersey pero emigró a Israel cuando era adolescente. El hombre vestía pantalones largos negros, camisa blanca y chaqueta negra, el atuendo típico de un judío ortodoxo. Pero llevaba "zapatos con puntas" que no le quedaban bien al vestido de la secta ortodoxa, y su chaqueta estaba abultada.

En su mano derecha tenía un dispositivo que parecía un timbre.

Averbach, quien anteriormente se había desempeñado como instructor jefe de armas para la fuerza policial de Jerusalén, sacó su arma. Pero cuando el ex policía se volvió hacia el hombre, "se detonó él mismo", testificó más tarde Averbach en una declaración en video.

La explosión mató a siete e hirió a otros 20, dejando a Averbach paralizado del cuello para abajo. Murió en 2010 de complicaciones derivadas de los efectos a largo plazo de sus lesiones.

El personal de emergencia israelí responde a la bomba suicida de 2003. Imagen: Getty Images

Para entonces, él y su familia se habían convertido en demandantes en una demanda en Estados Unidos que acusaba a una institución financiera jordana, Arab Bank, de mover fondos que ayudaron a financiar a los terroristas involucrados en el atentado con bomba del autobús y otros ataques.

Los archivos de FinCEN muestran que, dado que el litigio ensombrecía Arab Bank, se estaba beneficiando de una relación de trabajo con un banco mucho más grande e influyente: Standard Chartered .

El banco con sede en el Reino Unido ayudó a los clientes de Arab Bank a acceder al sistema financiero de EE. UU. Después de que los reguladores descubrieron deficiencias en los controles de lavado de dinero de Arab Bank en 2005 y lo obligaron a reducir sus actividades de transferencia de dinero en los EE. UU.

Standard Chartered continuó su relación con Arab Bank mientras la demanda contra el banco jordano se abrió camino a través de los tribunales estadounidenses, e incluso después de que las autoridades estadounidenses avisaron a Standard Chartered de que debía dejar de procesar transacciones para clientes sospechosos.

Los reguladores de Nueva York concluyeron en 2012 que Standard Chartered había "conspirado con el Gobierno de Irán" durante casi una década para impulsar 250.000 millones de dólares en transacciones secretas, obteniendo "cientos de millones de dólares en comisiones" y dejando "el sistema financiero estadounidense vulnerable a terroristas, traficantes de armas, capos de la droga y regímenes corruptos ". Este patrón de conducta le costó a Standard Chartered casi $ 670 millones en multas en la segunda mitad de 2012 como parte de dos acuerdos de enjuiciamiento diferido y otros acuerdos con las autoridades de Nueva York y Estados Unidos.

A pesar de sus promesas oficiales de mantenerse alejado de los clientes sospechosos, Standard Chartered procesó 2.055 transacciones por un total de más de $ 24 millones para clientes de Arab Bank entre septiembre de 2013 y septiembre de 2014, según muestran los archivos de FinCEN .

Luego, a fines de septiembre de 2014, Standard Chartered tuvo otra razón para alejarse de Arab Bank. En la demanda derivada del atentado con bomba en el autobús de Jerusalén en 2003 y otros ataques, un jurado en Brooklyn determinó que Arab Bank era responsable de apoyar deliberadamente el terrorismo al transmitir dinero disfrazado de donaciones caritativas en beneficio de Hamas, el grupo militante palestino que Estados Unidos clasifica como terrorista. organización.

Más de un año después, el personal de cumplimiento de Standard Chartered envió a FinCEN un informe de actividad sospechosa reconociendo los tratos del banco con Arab Bank hasta unos días después del veredicto en Brooklyn y expresando su preocupación sobre el "posible financiamiento del terrorismo".

Pero ese no fue el final.

Standard Chartered cambió casi $ 12 millones más en transacciones para los clientes de Arab Bank desde justo después del veredicto hasta febrero de 2016, según un informe de seguimiento de actividades sospechosas incluido en los archivos de FinCEN. Muchos cables se referían a "organizaciones benéficas", "donaciones", "apoyo" o "obsequios", dijo el banco.

El informe de seguimiento señaló que los registros de pago plantearon preocupaciones, como en el juicio de Brooklyn, de que las "actividades ilícitas" se estuvieran financiando potencialmente "bajo la apariencia de caridad".

El veredicto civil contra Arab Bank fue anulado cuando un tribunal de apelaciones encontró fallas en las instrucciones del jurado del juez de primera instancia. Luego, Arab Bank llegó a un acuerdo con casi 600 víctimas y familiares de víctimas por una cantidad no revelada.

En un comunicado, Arab Bank dijo al ICIJ que "aborrece el terrorismo y no apoya ni fomenta las actividades terroristas". El banco dijo que las acusaciones en su contra datan de hace casi 20 años, cuando las leyes, herramientas y tecnologías contra el lavado de dinero eran diferentes de lo que son ahora.

“En todos los países en los que opera, Arab Bank está al día con los reguladores del gobierno y cumple con las leyes contra el terrorismo y el lavado de dinero”, dijo el banco. Los límites regulatorios estadounidenses de 2005 contra el banco se levantaron formalmente en 2018.

Standard Chartered dijo a la BBC, un socio de ICIJ, que "inició el cierre de la cuenta" en relación con Arab Bank poco después del veredicto del jurado. “Este proceso puede llevar tiempo en algunos casos”, dijo el banco, “pero en todos los casos el banco continúa cumpliendo con sus obligaciones regulatorias” mientras sale de las cuentas.

Arab Bank señaló que "disfruta de una relación de larga data con Standard Chartered" que "continúa hoy".

Standard Chartered ya no procesa transacciones en dólares estadounidenses para Arab Bank, pero aún brinda otros servicios bancarios para la institución financiera jordana, dijo Arab Bank a ICIJ.

¿Por qué los bancos mueven dinero sospechoso? Porque es rentable.

Los bancos pueden llenar sus resultados finales con las tarifas que cobran a medida que el dinero gira a través de las redes de cuentas que a menudo mantienen usuarios corruptos del sistema financiero. JPMorgan, por ejemplo, obtuvo un estimado de 500 millones de dólares en ingresos al servir como jefe de banca de Bernie Madoff , según documentos presentados en el caso de bancarrota generado por el colapso de su esquema Ponzi de miles de millones de dólares.

Tratar con clientes turbios conlleva riesgos.

JPMorgan pagó 88,3 millones de dólares en 2011 para resolver las afirmaciones de los reguladores de que había violado las sanciones económicas contra Irán y otros países sometidos a embargos estadounidenses. Los funcionarios del Tesoro atacaron al banco con una orden de "cese y desista" en 2013 que describía "deficiencias sistémicas" en sus esfuerzos contra el blanqueo de dinero, y señalaron que el banco "no logró identificar volúmenes significativos de actividad sospechosa".

Luego, en enero de 2014, el banco pagó 2.600 millones de dólares a agencias estadounidenses para resolver las investigaciones sobre su papel en el plan de Madoff. JPMorgan registró ganancias de más del doble de esa cantidad solo en ese trimestre en camino a casi $ 22 mil millones en ganancias para el año. Madoff se declaró culpable y cumple una condena de 150 años en una prisión federal.

JPMorgan continuó, después de esas acciones de cumplimiento, para mover dinero para personas involucradas en presuntos delitos financieros, según muestran los archivos de FinCEN.

Entre ellos: Jho Low , un financiero acusado por las autoridades de varios países de ser el autor intelectual detrás de la malversación de más de $ 4.5 mil millones de un fondo de desarrollo económico de Malasia, llamado 1Malaysia Development Berhad, o 1MDB. Movió poco más de $ 1.2 mil millones a través de JPMorgan de 2013 a 2016, según muestran los registros.

Low primero ganó notoriedad por salir de fiesta con Paris Hilton, Leonardo DiCaprio y otras celebridades. Una noche en un club de la Riviera francesa, se involucró en una guerra de ofertas por un alijo de champán Cristal y ganó el concurso con una oferta final de 2 millones de euros, según " Billion Dollar Whale ", un libro superventas sobre la estafa de 1MDB. .

Fue descubierto por primera vez por informes de los medios a principios de 2015 como una figura clave en el escándalo 1MDB, el llamado "atraco del siglo". Singapur emitió una orden de arresto en abril de 2016. Las autoridades de EE. UU., Malasia y Singapur buscan su captura.

JPMorgan también movió dinero para empresas y personas vinculadas a escándalos de corrupción en Venezuela que han contribuido a crear una de las peores crisis humanitarias del mundo. Uno de cada tres venezolanos no está comiendo lo suficiente, informó la ONU este año, y millones han huido del país.

Uno de los venezolanos que recibió ayuda de JPMorgan fue Alejandro “Piojo” Isturiz, un ex funcionario del gobierno que ha sido acusado por las autoridades estadounidenses de participar en un esquema internacional de lavado de dinero. Los fiscales alegan que entre 2011 y 2013 Isturiz y otros solicitaron sobornos para manipular contratos de energía del gobierno. El banco movió más de $ 63 millones para empresas vinculadas a Isturiz y al esquema de lavado de dinero entre 2012 y 2016, según muestran los Archivos de FinCEN.

Isturiz no pudo ser contactado para hacer comentarios.

Los registros secretos muestran que JPMorgan también brindó servicios bancarios a Derwick Associates, una empresa de energía que ganó miles de millones de dólares en contratos sin licitación para reparar la averiada red eléctrica de Venezuela. Un análisis de 2018 realizado por el capítulo venezolano del grupo sin fines de lucro Transparencia Internacional concluyó que Derwick Associates no pudo entregar la capacidad de energía esperada y sobre facturó al gobierno venezolano en al menos $ 2.9 mil millones.

Alejandro Betancourt tenía 20 años cuando cofundó Derwick con un primo más joven.

Artículos de noticias y publicaciones en Internet de 2011 plantearon acusaciones sobre Derwick. Posteriormente, la empresa presentó una demanda que alegaba que era víctima de una campaña de difamación que la acusaba falsamente de ser parte de un "grupo criminal". La demanda se resolvió en términos no revelados.

Los archivos de FinCEN muestran que Derwick usó cuentas en JPMorgan para mover al menos $ 2.1 millones en 2011 y 2012 y que el banco procesó otras transacciones de montos no revelados para Derwick y sus gerentes al menos en 2013.

En 2018, el Departamento de Justicia de EE. UU. Acusó a un alto ejecutivo de Derwick, Francisco Convit Guruceaga, en un supuesto plan de soborno y lavado de dinero de 1.200 millones de dólares. Betancourt fue citado en la denuncia penal como un co-conspirador no identificado, informó más tarde el Miami Herald, un socio de ICIJ.

Un abogado de Betancourt dijo: "Mi cliente niega haber actuado mal". El abogado de Convit se negó a comentar.

En una declaración general, JPMorgan señaló que había reconocido en 2014 que necesitaba mejorar sus controles contra el lavado de dinero y que desde entonces ha invertido mucho en este esfuerzo.

“Hoy en día, miles de empleados y cientos de millones de dólares se dedican a apoyar los esfuerzos de seguridad nacional y de aplicación de la ley”, dijo el banco.

A menudo, muestran los archivos secretos, los bancos que manejan transacciones transfronterizas tienen poca idea de con quién están tratando, incluso cuando están transfiriendo cientos de millones de dólares.

Tomemos el caso de una misteriosa empresa fantasma llamada ABSI Enterprises. ABSI envió y recibió más de mil millones de dólares en transacciones a través de JPMorgan entre enero de 2010 y julio de 2015, según muestran los archivos de FinCEN.

Este monto incluía transacciones a través de una cuenta bancaria directa con JPMorgan, que ABSI cerró en 2013, y a través de los llamados acuerdos de banca corresponsal, en los que un banco con operaciones importantes en Estados Unidos, como JPMorgan, permite a los bancos extranjeros procesar transacciones en dólares estadounidenses a través de su propias cuentas.

Los organismos de control de cumplimiento con sede en el centro de operaciones del banco en Columbus, Ohio, decidieron tratar de averiguar el propietario real de ABSI en 2015 después de que un sitio de noticias ruso informara que una empresa fantasma con un nombre similar, que según los registros de JPMorgan era la matriz de ABSI, estaba vinculada a una figura del inframundo llamada Semion Mogilevich.

Mogilevich ha sido descrito como el "jefe de jefes" de los grupos mafiosos de Rusia. Cuando el FBI lo incluyó en su lista de los diez más buscados en 2009, dijo que su red criminal estaba involucrada en el tráfico de armas y drogas, extorsión y asesinatos por contrato. El método característico del ucraniano fornido y fumador empedernido para neutralizar a un enemigo, informó The Guardian una vez, es el coche bomba.

Los registros muestran que los oficiales de cumplimiento buscaron en vano en sus archivos de la empresa fantasma, sin poder determinar quién estaba detrás de la empresa o cuál era su verdadero propósito.

Si bien esos detalles aún no están claros, JPMorgan tenía muchas razones para examinar ABSI años antes: operaba como una empresa fantasma en Chipre, considerada un importante centro de lavado de dinero en ese momento, y dirigía cientos de millones de dólares a través de JPMorgan.

Mogilevich aparece en "World's Most Wanted", una serie documental de Netflix lanzada en agosto.

A través de un portavoz, Mogilevich dijo que no tenía conocimiento de ABSI.

Anteriormente había dicho: "No soy líder ni participante activo de ningún grupo delictivo".

BuzzFeed News utilizó el caché de informes de actividades sospechosas en 2018 para publicar historias que revelaban pagos secretos a empresas fantasmas controladas por Manafort, que ahora cumple una sentencia de prisión federal en régimen de confinamiento domiciliario en un caso basado en gran parte en estas transacciones.

Una exfuncionaria del Departamento del Tesoro de EE. UU., Natalie Mayflower Sours Edwards, se declaró culpable en enero de conspirar para revelar ilegalmente documentos de FinCEN a BuzzFeed News.

BuzzFeed News no ha comentado sobre su fuente.

FinCEN y otras agencias estadounidenses juegan un papel enorme en los esfuerzos contra el lavado de dinero en todo el mundo, en gran parte porque los lavadores de dinero y otros delincuentes comparten el mismo objetivo que muchos clientes bancarios que operan a través de las fronteras: mover dólares estadounidenses, la moneda global de facto, entre titulares de cuentas en diferentes países.

Un grupo de élite de bancos en su mayoría estadounidenses y europeos con grandes operaciones en Nueva York pagan comisiones por realizar este truco, aprovechando su acceso privilegiado a la Reserva Federal de los Estados Unidos. Las operaciones estadounidenses de estos bancos también pueden ayudar a convertir el dinero local en dólares estadounidenses, otro objetivo clave del lavado de dinero.

La ley estadounidense confía a los bancos la responsabilidad de prevenir el lavado de dinero, a pesar de que sus incentivos financieros van completamente en la dirección de mantener el dinero, sucio o limpio, en movimiento. Si bien los bancos están autorizados a detener una transacción si parece sospechosa, no necesariamente se les exige que lo hagan. Simplemente tienen que presentar un informe de actividad sospechosa a FinCEN.

FinCEN, que tiene aproximadamente 270 empleados, recopila y analiza más de dos millones de nuevos informes de actividades sospechosas cada año de bancos y otras firmas financieras. Comparte información con las agencias de aplicación de la ley de EE. UU. Y con unidades de inteligencia financiera en otros países.

Dentro de los grandes bancos, los sistemas para detectar flujos de efectivo ilícitos se basan en personal con exceso de trabajo y falta de recursos, que normalmente trabajan en oficinas administrativas lejos de la sede y tienen poca influencia dentro de sus organizaciones. Los documentos en los archivos de FinCEN muestran que los trabajadores de cumplimiento en los principales bancos a menudo recurren a búsquedas básicas de Google para tratar de saber quién está detrás de las transferencias que involucran cientos de millones de dólares.

Como resultado, muestran los documentos secretos, los bancos con frecuencia presentan informes de actividades sospechosas solo después de que una transacción o un cliente se convierte en el tema de un artículo de noticias negativo o una investigación del gobierno, generalmente después de que el dinero se ha ido.

En entrevistas con ICIJ y BuzzFeed, más de una docena de exoficiales de cumplimiento en HSBC cuestionaron la efectividad de los programas contra el lavado de dinero del banco. Algunos dijeron que el banco no les dio suficiente tiempo para hacer mucho más que una mirada superficial a los grandes flujos de efectivo, y que cuando solicitaban información sobre quién estaba detrás de las grandes transacciones, las sucursales de HSBC fuera de los EE. UU. A menudo los ignoraban.

“Ellos decían: 'Seguro, nos comunicaremos contigo'. Pero nunca volverían ”, recuerda Alexis Grullon, quien monitoreó la actividad sospechosa internacional de HSBC en Nueva York de 2012 a 2014.

En Standard Chartered Bank, una demanda presentada en diciembre de 2019 en un tribunal federal en Nueva York afirma que los empleados que se opusieron a las transacciones ilegales no fueron ignorados: fueron amenazados, acosados y despedidos.

Julian Knight y Anshuman Chandra afirman en la demanda que se vieron obligados a dejar sus puestos de gestión en el banco después de enterarse de que habían cooperado con una investigación del FBI sobre transferencias de dinero que Standard Chartered había impulsado para entidades sancionadas por Estados Unidos desde Irán, Libia, Sudán y Myanmar.

Standard Chartered, afirma la demanda, participó en un "esquema de lavado de dinero altamente sofisticado", alterando los nombres de las partes sujetas a sanciones estadounidenses en documentos de transacciones y creando una solución tecnológica que permitió que las transacciones ilegales se filtraran a través del Banco de la Reserva Federal de Estados Unidos sin ser detectadas.

Chandra, quien trabajó en la sucursal del banco en Dubai de 2011 a 2016, concluyó que la ruptura de las sanciones ayudó a financiar ataques terroristas "que mataron e hirieron a soldados que servían en la coalición liderada por Estados Unidos, así como a muchos civiles inocentes".

La demanda dice que el plan permitió al banco beneficiarse de la "prima alta" que Irán y sus agentes estaban dispuestos a pagar para convertir los riales iraníes, la moneda deprimida por las sanciones del país, en dólares.

"Puede ejecutar un programa como este probablemente durante unos meses sin que lo atrapen si es un grupo pequeño que lo dirige dentro del banco", dijo Chandra en una entrevista con el socio de ICIJ, BuzzFeed News. "Pero algo como esto sucedió durante un período de años y generó miles de millones de dólares; alguien en la cima debería haber hecho la pregunta: ¿Cómo estamos ganando este dinero?"

Chandra y Knight afirman que el banco reconoció solo una fracción de sus violaciones y mintió sobre cuándo se detuvieron las transacciones ilegales cuando se presentó y admitió violaciones de las sanciones como parte de su acuerdo de procesamiento diferido de 2012 con las autoridades estadounidenses.

La agencia extendió el período de prueba del banco una y otra vez durante varios años. Luego, en 2019, el banco pagó $ 1.1 mil millones más por las continuas violaciones de las sanciones contra Irán y otros países y acordó extender su pacto de enjuiciamiento diferido por dos años más.

En documentos judiciales, Standard Chartered dice que las acusaciones de los ex empleados son inverosímiles y sin fundamento. En un comunicado al ICIJ, el banco dijo: "Estas acusaciones falsas han sido completamente desacreditadas por las autoridades estadounidenses que llevaron a cabo una investigación exhaustiva sobre las acusaciones".

El banco señaló que un juez estadounidense había desestimado una demanda relacionada en julio. En ese caso, los fiscales estadounidenses dijeron en un expediente legal que las agencias federales no pudieron encontrar pruebas para respaldar la afirmación de Knight de que Standard Chartered había seguido violando las sanciones en nombre de los clientes iraníes después de 2007.

Olesia Zhukovska, de 21 años, recibió un balazo en la lucha contra la corrupción en Ucrania.

Trabajaba como enfermera en el oeste de Ucrania a finales de 2013 cuando estallaron protestas en el corazón de Kiev, la capital. Durante el régimen del presidente Viktor Yanukovych, miles de millones de dólares salían de contrabando del país, canalizados a través de cuentas lejanas en algunos de los bancos más grandes del mundo.

Los manifestantes protestaron por la inclinación de sus líderes hacia Rusia y la corrupción de alto nivel que estaba arruinando la economía del país, sus escuelas y su sistema de salud. Los ucranianos estaban muriendo, dijeron los defensores de los pacientes, porque personas con información privilegiada estaban robando dinero destinado a medicamentos y equipos que salvan vidas.

Zhukovska dice que no podía pagar el soborno de $ 3,000 que se necesitaría para conseguir un trabajo en un hospital urbano. En cambio, trabajó en un centro de salud rural sin calefacción ni medicinas. "Nada", dice ella. La estructura "parecía una vieja ruina".

En diciembre de 2013, se unió a las crecientes manifestaciones antigubernamentales en Kiev, y se ofreció como voluntaria para tratar a los manifestantes golpeados por las fuerzas del gobierno.

Estaba clasificando vendajes el 20 de febrero de 2014, cuando la bala de un francotirador le desgarró el cuello. Golpeó a menos de una pulgada, dice, de su arteria carótida.

Cuando una ambulancia la llevó al hospital, tuiteó : "Me estoy muriendo".

Era el día de lo que se conoció como la " Masacre de francotiradores" . Cuando terminó el día, Zhukovska había sobrevivido, pero los francotiradores de la policía de los tejados mataron a decenas de personas más y lanzaron fuego contra los manifestantes.

La historia de lucha y dolor de Zhukovska es similar a las historias de las personas promedio de todo el mundo que sufren como políticos corruptos y sus compinches, en Ucrania y más allá, se enriquecen con la ayuda de bancos de renombre con presencia global.

Cuando la joven enfermera aún se estaba recuperando en un hospital a principios de 2014, Yanukovych huyó del país. También lo hizo su asesor más cercano, el jefe de personal Andriy Klyuyev , quien había emergido como un rostro despreciado de la represión.

Ambos terminaron exiliados en Rusia. Ambos son buscados por las autoridades ucranianas y están bajo las sanciones de Estados Unidos que los acusan de malversar fondos públicos y subvertir la democracia ucraniana.

Más tarde, una investigación descubrió que un grupo de energía solar dirigido por la familia de Klyuyev, Activ Solar, se llevó cientos de millones de dólares en lo que supuestamente eran préstamos de bancos de propiedad estatal. Sus activos se canalizaron a una red de empresas extraterritoriales controladas por miembros de la familia Klyuyev, según un informe de la Unidad de Inteligencia Financiera de Ucrania como parte de una investigación multinacional sobre el régimen de Yanukovych.

El asunto Activ Solar fue parte de una orgía de corrupción bajo Yanukovych que incluyó una red de empresas vinculadas al hermano de Klyuyev, Serhiy, que compraron el palacio presidencial de Ucrania, la finca Mezhyhirya, donde vivía Yanukovych, por un precio bajísimo. El palacio, con un zoológico completo con avestruces y una réplica de un galeón español para cruceros por el río Dnieper, se convirtió en un símbolo de la decadencia del régimen.

Como siempre, las ganancias corruptas necesitan un lugar para esconderse. En el camino, la mayoría pasa por el Bajo Manhattan.

En enero de 2010, al mismo tiempo que Yanukovych ganaba la primera ronda de las elecciones presidenciales de Ucrania, alguien incorporó una nueva empresa al registro empresarial del Reino Unido, Companies House, una oficina gubernamental criticada durante mucho tiempo por otorgar legitimidad a empresas con propietarios secretos.

La nueva compañía, NoviRex Sales LLP, afirmó estar en el negocio de "electrodomésticos", pero su papeleo sugería que algo más estaba sucediendo.

Enumeró su dirección oficial como una pequeña tienda en Cardiff, Gales. Recientemente ocupada por un salón de manicura, la misma dirección fue utilizada por cientos de otras empresas registradas en Companies House.

Los propietarios cotizados de NoviRex eran otras dos empresas, ambas incorporadas en las Islas Vírgenes Británicas y sin propietarios visibles. Las mismas dos empresas de las Islas Vírgenes Británicas figuraban como "propietarias" de miles de empresas más en Companies House, muchas de ellas registradas en la misma tienda en Cardiff.

Los registros muestran que las dos empresas propietarias de NoviRex también eran propietarias de empresas vinculadas en informes noticiosos a supuestos actos de manipulación de licitaciones y otros actos de corrupción, gran parte de los cuales se centraban en Ucrania.

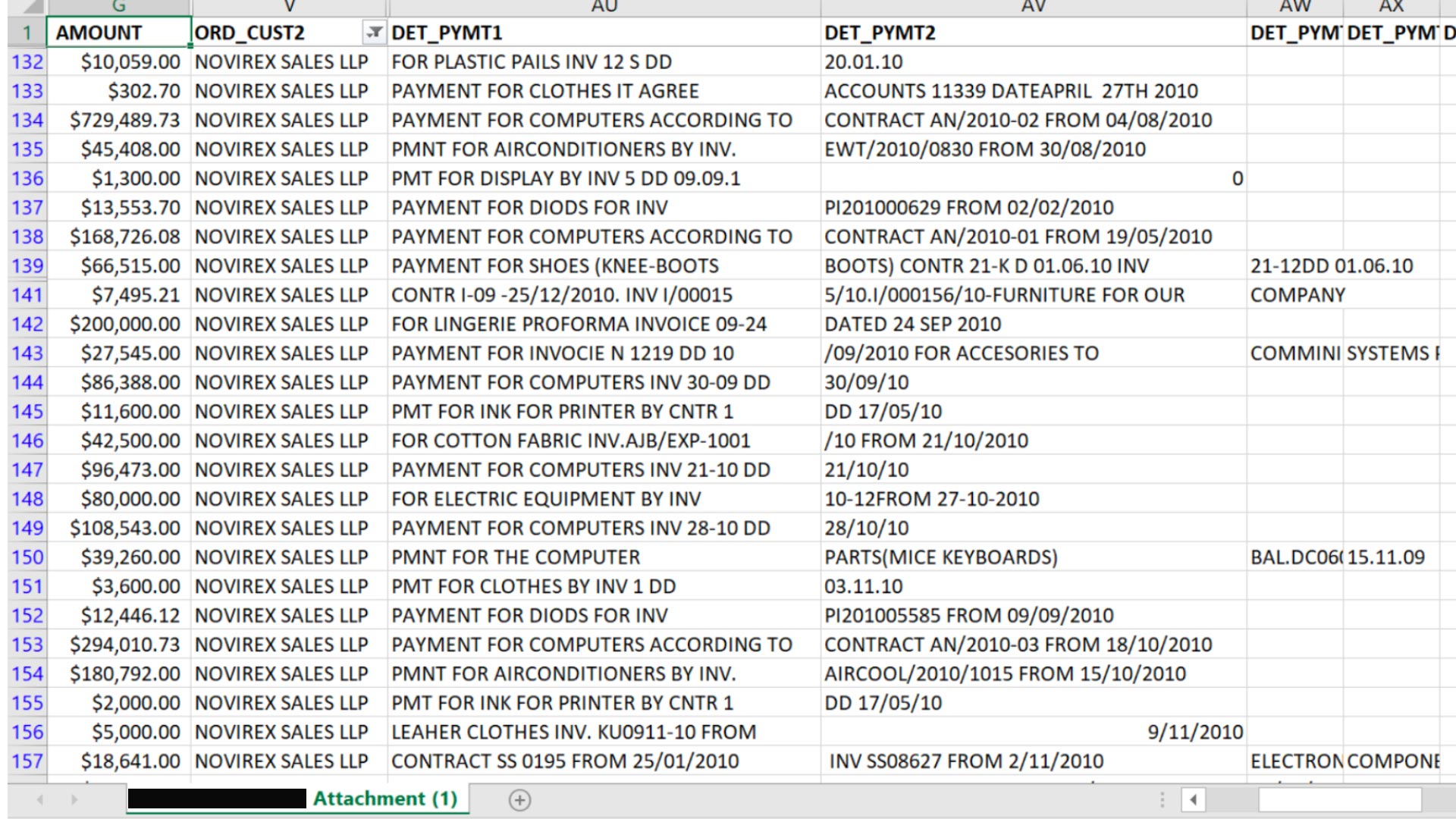

Los archivos de FinCEN muestran que NoviRex pronto comenzó a realizar pagos de sorprendente tamaño y frecuencia. Para un negocio de electrodomésticos, algunas de las razones que dio NoviRex para los pagos eran extrañas: $ 200,000 por "lencería" de una empresa de las Islas Vírgenes Británicas ... $ 34,000 por "pegatinas de teclado" de una empresa de Hong Kong ... casi $ 400,000 en "botas hasta la rodilla" de otra empresa de Hong Kong.

Una instantánea de una muestra filtrada de una hoja de cálculo que se encuentra en los archivos de FinCEN con pagos de NoviRex.

Sin embargo, a medida que NoviRex movía millones de dólares a través del sistema bancario global, sus estados financieros, disponibles en línea en Companies House, indicaban que estaba básicamente moribundo, gastando menos de $ 2,500 al año.

NoviRex envió todos sus pagos desde bancos en notorios centros de lavado de dinero, incluido el ABLV Bank de Letonia.

Pero para mover dólares a nivel internacional, NoviRex necesitaba más que bancos letones poco fiables. Necesitaba una institución global con acceso a cuentas con la sucursal de Nueva York del Sistema de la Reserva Federal de EE. UU.

NoviRex necesitaba JPMorgan Chase.

Con raíces que se remontan a las figuras de la era revolucionaria estadounidense Aaron Burr y Alexander Hamilton, el gigante bancario global proporcionó a ABLV una cuenta en dólares estadounidenses en Nueva York, lo que permitió al banco letón ofrecer cuentas en dólares a sus propios clientes, incluido NoviRex.

A principios de la década de 2000, incluso cuando los bancos enfrentaron nuevas obligaciones en virtud de la Ley Patriota de EE. UU. De 2001 para verificar cuidadosamente a sus socios bancarios extranjeros, JPMorgan aumentó el negocio de suministro de cuentas en dólares estadounidenses a bancos extranjeros. Para 2003, se había convertido en el líder mundial en "banca corresponsal", procesando pagos para los clientes de otros 3500 bancos en todo el mundo, lo que ayudó a llevar el volumen de transacciones diarias en dólares de JPMorgan a más de $ 2 billones para clientes en 46 países.

En 2004, FinCEN emitió una advertencia a los bancos globales sobre los bancos de Europa del Este y sus clientes de empresas fantasmas, informando que se habían reportado $ 4 mil millones en transacciones sospechosas desde 1996.

En 2005, el año en que Jamie Dimon fue nombrado director ejecutivo de JPMorgan, FinCEN advirtió que los bancos letones y su "considerable" base de clientes no letones "siguen planteando importantes riesgos de lavado de dinero". FinCEN dijo: "Muchas de las instituciones de Letonia no parecen servir a la comunidad letona, sino que sirven a empresas fantasmas privadas extranjeras sospechosas". FinCEN dijo que los 23 bancos de Letonia tenían alrededor de $ 5 mil millones en depósitos "no residentes", principalmente de Rusia y otras partes de la ex Unión Soviética.

Este era el mercado de JPMorgan .

Al permitir una transferencia, un banco corresponsal (en un caso simple) deduce el monto de la cuenta del banco remitente y acredita la cuenta del banco receptor, cobrando una tarifa.

Al otorgar acceso a los bancos extranjeros a dólares estadounidenses, JPMorgan estaba abriendo las puertas del sistema a sus clientes, incluidas empresas fantasma anónimas como NoviRex.

A cambio de este poder de control y las tarifas que conlleva, la ley estadounidense exige que JPMorgan y otros bancos similares controlen cada transacción autorizada según las instrucciones de los bancos extranjeros y examinen los bancos extranjeros con los que hace negocios.

Una investigación posterior hallaría que el 90% de los clientes de ABLV eran considerados de "alto riesgo" por la propia ABLV, principalmente porque eran empresas fantasma registradas en jurisdicciones secretas.

Algunos de estos proyectiles movían miles de millones de dólares y que luego se atribuyeron a la corrupción en Ucrania. Los reguladores de EE. UU. Concluyeron que ABLV había institucionalizado el lavado de dinero como "un pilar de las prácticas comerciales del banco", vendió agresivamente esquemas de lavado de dinero a los clientes y produjo documentación fraudulenta de "la más alta calidad" para respaldar estos esquemas, al mismo tiempo que sobornaba a funcionarios letones para proteger el banco de cualquier amenaza a su modelo de negocio.

Dos expertos en delitos financieros que revisaron las transacciones de NoviRex a solicitud de ICIJ dijeron que las señales de lavado de dinero eran claras. NoviRex se había comportado como nunca lo haría ningún negocio legítimo.

“Si estuviera en JPMorgan y viera esto, estaría pensando: 'Esto es horrible'”, dijo uno de los expertos, el ex detective de la policía británica Martin Woods. "¿Qué empresa normal compra computadoras, lencería y cubos?"

A principios de 2014, mientras los ciudadanos llenaban las calles para protestar contra Yanukovych, Klyuyev y otros líderes gubernamentales, NoviRex había movido más de 188 millones de dólares en transacciones a través de JPMorgan.

JPMorgan, mientras tanto, estaba avanzando.

A finales de 2014 había cancelado las cuentas corresponsales de unos 500 bancos extranjeros, incluidos, según un funcionario del grupo comercial bancario letón, bancos en Letonia.

En un informe de diciembre de 2014 a los accionistas, el banco reconoció "errores cometidos y lecciones aprendidas de nuestras experiencias en banca corresponsal extranjera".

"Todas las empresas cometen errores (y hemos cometido varios de ellos), pero el sello distintivo de una gran empresa es lo que hace en respuesta", escribió Dimon, el director ejecutivo, en una carta de presentación. No mencionó Ucrania ni Letonia, ni ABLV ni NoviRex.

Tampoco mencionó que, poco antes de la retirada, los reguladores estadounidenses habían emitido una evaluación mordaz de las salvaguardas de lavado de dinero de JPMorgan y ordenaron al banco que revisara sus prácticas bancarias corresponsales.

Para entonces, el tesoro de Ucrania había sido saqueado, las comisiones de JPMorgan se embolsaron. El grupo de servicios de tesorería de JPMorgan, la matriz de su negocio de banca corresponsal, reportó $ 4.130 millones en ingresos en 2013. La compensación total de Dimon en 2014 fue de $ 20 millones.

La historia de NoviRex podría haber terminado ahí.

Pero luego, en noviembre de 2016, Donald Trump fue elegido presidente número 45 de Estados Unidos. Poco después, el Departamento de Justicia de Estados Unidos nombró a Robert Mueller como abogado especial para investigar la interferencia electoral de Rusia y otros asuntos relacionados con Trump y sus asociados.

Uno de esos asociados fue Paul Manafort , antiguo presidente de la campaña presidencial de Trump.

Manafort también se había desempeñado como consultor y cabildero del ex presidente de Ucrania, Yanukovych. Los archivos de FinCEN muestran que el personal de la oficina de cumplimiento de JPMorgan en Columbus, Ohio, se preocupó por los informes de prensa de Ucrania sobre pagos secretos a empresas fantasmas controladas por Manafort disfrazados de pagos por equipos informáticos.

El banco señaló que NoviRex había realizado dichos pagos.

A medida que se intensificaba el escrutinio de las transacciones con el extranjero de Manafort, según muestran los archivos de FinCEN, JPMorgan presentó más informes de actividades sospechosas que detallaban, años después del hecho, millones de dólares en pagos al consultor, sus asociados y sus negocios.

En el juicio de Manafort de 2018, el nombre de NoviRex surgió como una de las pocas empresas fantasmas utilizadas por los oligarcas ucranianos para canalizar los pagos por el trabajo de cabildeo político a las propias empresas fantasmas de Manafort.

En total, NoviRex pagó en secreto 4.190.111 dólares a la operación de consultoría de Manafort en nombre del Partido de las Regiones de Yanukovych, según las pruebas del gobierno en su juicio.

Manafort fue finalmente condenado por fraude bancario, no informar una cuenta bancaria extranjera y otros delitos.

En uno de los juicios de Manafort, su antiguo socio comercial, Rick Gates, finalmente reveló a la persona detrás de NoviRex: Klyuyev , la mano derecha de Yanukovych.

La ayuda que JPMorgan brindó a la empresa de Klyuyev nunca surgió durante el juicio.

En total, según muestran los archivos de FinCEN, JPMorgan transmitió 706 transacciones por un total de al menos $ 230 millones para NoviRex de 2010 a 2015. Gran parte de esa cantidad se destinó a empresas incorporadas en paraísos fiscales secretos.

En 2018, FinCEN declaró al antiguo cliente de JPMorgan, ABLV, una "preocupación principal de lavado de dinero" que había movido "miles de millones de dólares" para los magnates ucranianos acusados de saquear activos estatales. FinCEN prohibió a los bancos estadounidenses brindar acceso ABLV a cuentas corresponsales estadounidenses, un paso conocido en los círculos financieros como la "pena de muerte". Ahora está en liquidación y algunas de sus banqueros han sido arrestadas por las autoridades letonas.

En respuesta a preguntas de ICIJ, un vocero de ABLV dijo que durante la liquidación, un auditor está realizando una revisión de los ex clientes del banco y sus transacciones.

Añadió: "No podemos comentar públicamente sobre ninguna persona jurídica o física específica".

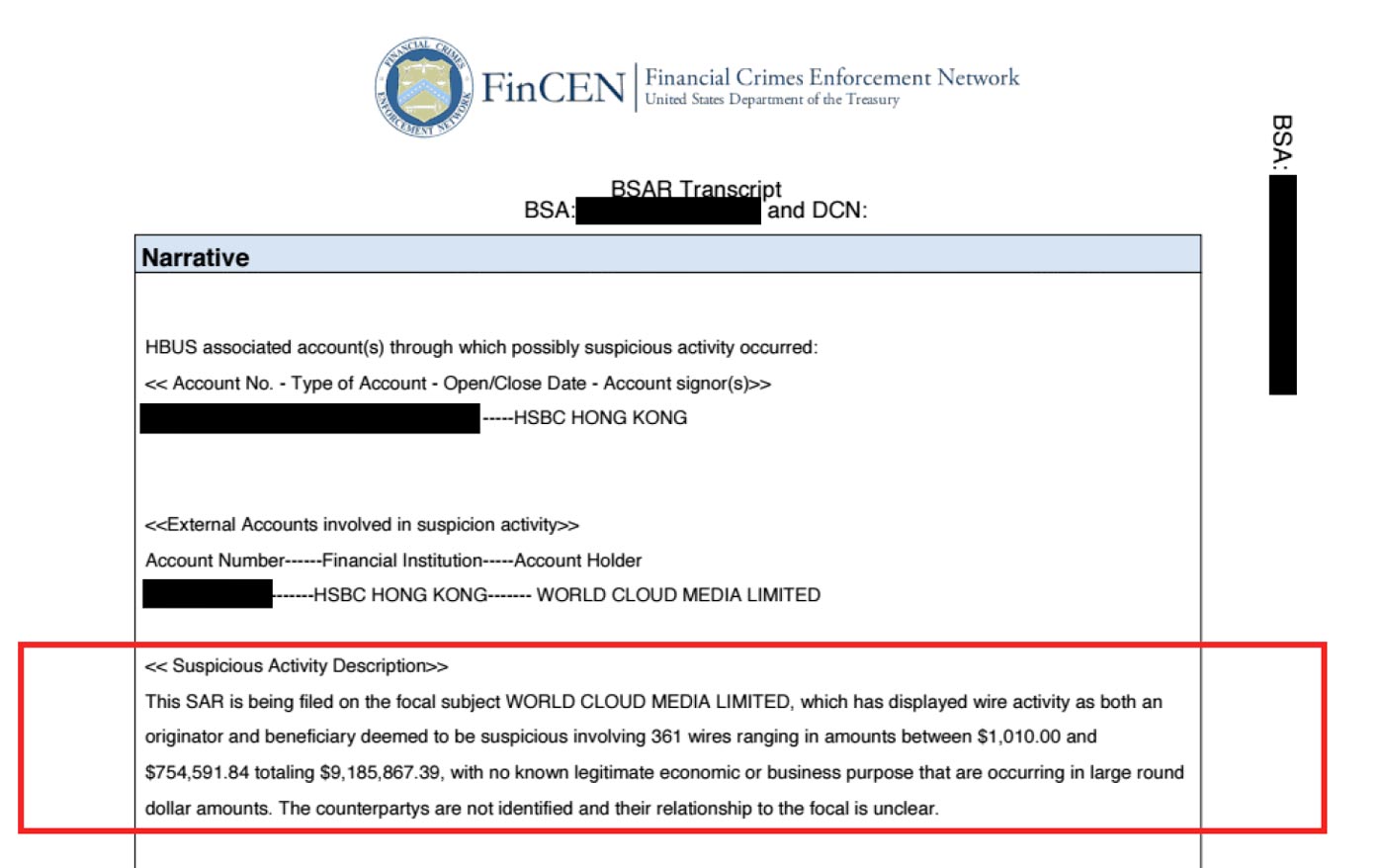

El dinero llegaba desde California, Perú, Bolivia, China y otros lugares donde las familias de bajos ingresos estaban dispuestas a invertir sus modestos ahorros - $ 2,000, $ 5,000, $ 10,000 - en una inversión que esperaban cambiaría sus vidas.

Con el clic de un teclado, el dinero de los inversores se canalizó a través de las operaciones en Nueva York del gigante bancario mundial HSBC. Luego pasó por todo el mundo a cuentas en las extensas oficinas de HSBC en Hong Kong.

Al igual que otros engañados por lo que se conoció como el esquema Ponzi del Mercado de Capitales Mundial, Reynaldo Pacheco, un padre de 44 años de Santa Rosa, California, promovió el trato entre familiares y conocidos. Cuando el plan de WCM comenzó a desmoronarse, uno de los desafortunados inversores a los que había animado a invertir dinero en el trato decidió matarlo.

Tres hombres lo secuestraron y le golpearon la cabeza con piedras, dejándolo muerto en el lecho de un arroyo, con las manos atadas a la espalda con cinta adhesiva y uno de sus cordones.

Miles de víctimas perdieron aproximadamente $ 80 millones en el plan.

Los archivos de FinCEN muestran que HSBC continuó transfiriendo dinero para el fondo de inversión WCM en un momento en que las autoridades de tres países estaban investigando a la empresa y los perros guardianes internos del banco sabían que se trataba de un supuesto esquema Ponzi. Más de $ 30 millones vinculados a WCM fluyeron a través del banco en 2013 y 2014, en un momento en que HSBC estaba en libertad condicional como parte de su acuerdo de enjuiciamiento diferido con las autoridades estadounidenses.

Incluso después de que los reguladores de valores estadounidenses obtuvieron una orden de restricción que congelaba los activos de la compañía, la cuenta de WCM en HSBC Hong Kong se mantuvo activa. Según documentos judiciales presentados posteriormente por abogados en busca de dinero para las víctimas del plan, WCM extrajo más de $ 7 millones de la cuenta durante la semana siguiente, reduciendo su saldo a cero.

WCM no fue la única compañía vinculada a actividades delictivas que movió dinero a través de HSBC durante los cinco años de libertad condicional que vinieron con el acuerdo de procesamiento diferido de $ 1.9 mil millones del banco. La oficina del banco en Hong Kong, por ejemplo, procesó más de $ 900 millones en transacciones que involucraron a empresas fantasmas vinculadas en registros judiciales e informes de los medios a supuestas redes criminales, según un análisis del ICIJ.

Una página de un informe de actividad sospechosa presentado sobre WCM por HSBC en 2014. Imagen: Archivos ICIJ / FinCEN

Los fiscales estadounidenses y otros funcionarios han elogiado los acuerdos de enjuiciamiento diferido y otros tipos de acuerdos de lavado de dinero como herramientas efectivas para asegurarse de que los grandes bancos sigan la ley y dejen de servir a los delincuentes. Cuando las autoridades anunciaron el acuerdo de enjuiciamiento diferido de Standard Chartered en 2012, un funcionario del FBI declaró : "Nueva York es una capital financiera mundial y un centro bancario internacional, y hay que seguir las reglas para hacer negocios aquí".

La investigación de ICIJ muestra que cinco de los bancos que aparecen con mayor frecuencia en los archivos de FinCEN (HSBC, JPMorgan, Deutsche Bank, Standard Chartered y Bank of New York Mellon) continuaron moviendo efectivo para personas y empresas sospechosas a raíz de acuerdos de procesamiento diferido y otros grandes acciones de control del blanqueo de capitales.

Cuatro de esos bancos firmaron acuerdos de no enjuiciamiento o enjuiciamiento diferido en los últimos 15 años relacionados con el lavado de dinero. El único banco de los cinco que no ha sido objeto de un acuerdo de enjuiciamiento diferido o no es Deutsche Bank. En cambio, llegó a un acuerdo civil de $ 258 millones en 2015 en respuesta a una investigación de los reguladores bancarios de EE. UU. Y Nueva York que encontró que el banco había movido miles de millones de dólares en nombre de instituciones financieras iraníes, libias, sirias, birmanas y sudanesas y otras entidades. sancionado por los EE. UU.

Bank of New York Mellon fue uno de los primeros grandes bancos en pagar una gran multa a las autoridades estadounidenses por fallas en la lucha contra el lavado de dinero. En 2005, dos años antes de su fusión con Mellon Financial, Bank of New York pagó $ 38 millones de dólares y firmó un acuerdo de no enjuiciamiento luego de que una investigación federal concluyera que había permitido que $ 7 mil millones en dinero ruso ilícito fluyeran a través de sus cuentas.

Los informes de los medios dijeron que los investigadores creían que Mogilevich, la presunta mafia rusa "Jefe de Jefes", estaba detrás de algunas de las transacciones.

A pesar de que ha evitado grandes acciones de cumplimiento de lavado de dinero en los últimos años, Bank of New York Mellon ha continuado haciendo negocios con figuras sospechosas, según muestran los archivos de FinCEN.

Los registros filtrados muestran, por ejemplo, que Bank of New York Mellon movió más de $ 1.3 mil millones en transacciones entre 1997 y 2016 vinculadas a Oleg Deripaska , un multimillonario de Rusia y un aliado desde hace mucho tiempo del presidente ruso Vladimir Putin.

Desde 2008, Deripaska ha sido objeto de denuncias en informes de los medios que lo vinculan con el crimen organizado. Cuando las autoridades estadounidenses anunciaron sanciones en su contra en 2018, dijeron que anteriormente había sido acusado de amenazar la vida de rivales corporativos, sobornar a un funcionario del gobierno ruso y ordenar el asesinato de un empresario.

Deripaska niega haber lavado fondos o haber cometido delitos financieros. En 2019, la administración Trump levantó las sanciones a tres empresas vinculadas a él. Las sanciones de Estados Unidos al propio Deripaska continúan y él está demandando en un esfuerzo por cambiarlas.

"BNY Mellon se toma muy en serio su papel de proteger la integridad del sistema financiero global, incluida la presentación de informes de actividades sospechosas", dijo el banco en un comunicado. "Como miembro de confianza de la comunidad bancaria internacional, cumplimos plenamente con todas las leyes y regulaciones aplicables y ayudamos a las autoridades en el importante trabajo que realizan".

Dmytro Firtash, Paul Manafort y Semion Mogilevich fueron acusados de lavar fondos ilícitos de Ucrania a través de bancos y acuerdos de inversión en los EE. UU. En una demanda de 2011 que luego fue desestimada. Los bancos continuaron haciendo negocios para Firtash en medio de estas acusaciones.

Un patrón sorprendente revelado por el análisis de ICIJ de los registros filtrados es la disposición de múltiples bancos a procesar transacciones para los mismos clientes riesgosos.

Deripaska, el oligarca ruso, no solo tenía al Bank of New York Mellon ayudándolo. Los registros secretos revelan que Deutsche Bank barajó más de $ 11 mil millones en transacciones entre 2003 y 2017 para las empresas que controlaba.

Los registros también indican que Deutsche Bank y Standard Chartered ayudaron a Odebrecht SA , una empresa de construcción latinoamericana detrás de lo que los fiscales estadounidenses llamaron el caso de soborno extranjero más grande de la historia, a mover $ 677 millones de 2010 a 2016. Deutsche Bank jugó un papel en transacciones que involucraron a más de $ 560 millones de esa cantidad, muestran los registros.

Luego está Dmytro Firtash , un oligarca ucraniano que es buscado por cargos criminales en los EE. UU.

En 2014, los fiscales estadounidenses revelaron una acusación formal que lo acusaba de sobornar a funcionarios en India en un esfuerzo por asegurar un acuerdo minero. Desde finales de 2019, los medios de comunicación estadounidenses han informado sobre afirmaciones de que Firtash desempeñó un papel en el esfuerzo del presidente Trump para desenterrar la suciedad en Ucrania sobre su oponente reelegido en 2020, Joe Biden.

Firtash, quien dice que comenzó su ascenso en los negocios intercambiando leche en polvo ucraniana por algodón uzbeko después de la caída de la Unión Soviética, vive exiliado en una mansión en Viena, protegida hasta ahora de los intentos de extraditarlo. Su villa Art Nouveau tiene un cine en casa y una piscina infinita; un perfil de 2017 de Bloomberg Businessweek lo apodó “ el oligarca en la jaula dorada”. "

En lo que respecta a la banca, él y las empresas vinculadas a él encontraron puertas abiertas entre muchas de las grandes instituciones de la industria.

Los cinco grandes bancos en el análisis de ICIJ (JPMorgan, Deutsche Bank, Standard Chartered, HSBC y Bank of New York Mellon) manejaban transacciones para empresas controladas por Firtash, según muestran los archivos de FinCEN . Y los registros indican que las cinco transacciones aprobadas se vincularon a Firtash en los períodos posteriores a que las autoridades estadounidenses obligaran a los bancos a pagar multas y se comprometieran a trabajar más duro para investigar a los clientes sospechosos.

Los archivos muestran que, entre estos bancos, JPMorgan movió la mayor cantidad de dinero para las empresas controladas por Firtash con diferencia, barajando cientos de transacciones por un total de casi $ 2 mil millones entre 2003 y 2014.

JPMorgan y los otros bancos deberían haber estado al tanto de la cuestionable historia de Firtash desde 2010, cuando un cable diplomático estadounidense filtrado vinculó a Firtash con Mogilevich.

Luego, en 2011, una demanda presentada en Manhattan por la ex primera ministra de Ucrania, Yulia Tymoshenko, proporcionó a los bancos aún más información, incluso nombrando cuentas específicas en cuatro de los bancos que, según la demanda, estaban siendo utilizados por Firtash para lavado de dinero.

La demanda acusó a Firtash, Mogilevich y el futuro gerente de campaña de Trump, Manafort, de lavar fondos ilícitos de Ucrania a través de bancos y acuerdos de inversión en los EE. UU.

La demanda afirmaba que las cuentas en las oficinas de Nueva York de JPMorgan, Deutsche Bank, Standard Chartered y Bank of New York Mellon se estaban utilizando en operaciones de lavado de dinero que trasladaban dinero robado en Ucrania a los EE. UU. Y luego, después de que se había limpiado, se realizaba un viaje de ida y vuelta. volver a Ucrania.

A pesar de las acusaciones, estos cinco bancos continuaron manejando transacciones que involucraron a compañías controladas por Firtash, según muestran los archivos de FinCEN.

La demanda fue desestimada en 2013, en parte porque Tymoshenko y sus abogados no pudieron proporcionar suficientes detalles de las transacciones involucradas en el supuesto plan.

Firtash ha negado haber actuado mal y le ha dicho a Bloomberg Businessweek que es víctima de "una máquina especial de propaganda organizada en mi contra". Le dijo a la revista que Tymoshenko estaba “equivocado en todo. Ella miente todo el tiempo. Para lavar dinero, es necesario tener dinero sucio para empezar. Siempre tuve dinero limpio ".

En un comunicado, un abogado de Firtash le dijo a ICIJ que Firtash "nunca ha tenido ninguna sociedad u otra asociación comercial con Semion Mogilevich". El abogado dijo que Firtash no respondería las preguntas del ICIJ porque sus consultas "dependen de la divulgación ilegal y criminal" de los informes de actividades sospechosas.

¿Por qué las sanciones financieras aparentemente grandes no han hecho más para cambiar el comportamiento de los bancos?

John Cassara, un experto en delitos financieros que trabajó como agente especial asignado a FinCEN de 1996 a 2002, dijo que el tamaño de las multas pagadas por HSBC y otros grandes bancos puede parecer grande, pero que son una pequeña fracción de las de los bancos. beneficios. Y el dinero no lo pagan los banqueros, que deberían rendir cuentas, dijo; lo pagan los accionistas.

BNP Paribas, el banco más grande de Francia, recibió la mayor multa de todas en 2014, cuando se vio obligado a pagar $ 8,9 mil millones ante la evidencia de que ayudó a transferir miles de millones de dólares a través del sistema financiero de Estados Unidos en nombre de entidades sudanesas, iraníes y cubanas. sujeto a sanciones estadounidenses.

A diferencia de los acuerdos con HSBC y otros, este no fue un enjuiciamiento diferido. El banco acordó aceptar una condena penal y expulsar a 13 empleados.

Pero para el banco francés, la prioridad en las negociaciones del acuerdo era asegurarse de que su licencia para procesar transacciones en dólares en Estados Unidos no se le quitara permanentemente. En cambio, los reguladores estadounidenses prohibieron a BNP Paribas tales actividades durante un año.

Después de que se anunció el acuerdo, el precio de las acciones del banco subió un 4%.

James S. Henry, un economista, abogado y autor con sede en Nueva York que ha estado investigando el mundo del dinero sucio desde la década de 1970, dice que las acciones de ejecución estadounidenses durante las últimas dos décadas han tenido algún impacto en el comportamiento de los grandes bancos, al menos en comparación a una era anterior en la que operaban casi sin restricciones.

Pero dijo que se necesitará "más voluntad fiscal y colaboración internacional" para cambiar realmente la relación entre los bancos y los flujos de efectivo ilícitos. Eso incluye hacer responsables a los bancos como instituciones, así como a los principales banqueros mismos.

“Tenemos que poner en riesgo a algunos altos ejecutivos que están a cargo de estas cosas”, dijo Henry. "Y eso significa multas y / o cárcel".

Parecía sacado de una novela de espías.

Los empleados de Deutsche Bank instruyeron a los clientes de Irán y otros puntos calientes para encajar sus mensajes de pago con palabras clave que desencadenarían un manejo especial. Un ejecutivo instó a los trabajadores a emplear "trucos y astucia" para evitar ser detectados por las autoridades estadounidenses.

Estos trucos del comercio fueron expuestos en noviembre de 2015 por los reguladores bancarios de Nueva York. Deutsche Bank, dijeron funcionarios estatales, había sido sorprendido transfiriendo casi $ 11 mil millones entre 1999 y 2006 en nombre de Irán, Siria y otros países bajo las sanciones de Estados Unidos.

Bajo el acuerdo de $ 258 millones con el estado y la Reserva Federal, Deutsche Bank acordó reformar sus prácticas y despedir a los empleados involucrados en la operación de evasión de sanciones.

En un comunicado, Deutsche Bank enmarcó el acuerdo como una vieja noticia: "La conducta cesó hace varios años, y desde entonces hemos terminado todos los negocios con partes de los países involucrados".

Un mes después de que se anunció el acuerdo, según el programa FinCEN Files, Deutsche Bank estaba trabajando entre bastidores para mover dinero para una empresa vinculada a Ihor Kolomoisky , un multimillonario ucraniano que, según alegaron más tarde los fiscales estadounidenses, estaba involucrado en un esquema de lavado masivo que canalizó dinero en efectivo en el corazón de Estados Unidos.

Magnate empresarial ucraniano Ihor Kolomoisky. Imagen: REUTERS / Valentyn Ogirenko

Kolomoisky tiene su propia mística de thriller de espías. Los fiscales estadounidenses dicen que durante mucho tiempo es conocido por su "crueldad e incluso la violencia" en los negocios, una vez que contrató a "matones armados" para hacerse cargo de las oficinas de una empresa petrolera estatal. En un artículo del Wall Street Journal, un asociado recordó haberse reunido con Kolomoisky y haber visto cómo el oligarca presionaba un interruptor de control remoto que arrojaba carne de cangrejo de río a los tiburones hambrientos que ocupaban el acuario de su oficina.

Los registros filtrados muestran que Deutsche Bank movió $ 240 millones de diciembre de 2015 a mayo de 2016 para una empresa fantasma registrada en las Islas Vírgenes Británicas que, según los documentos judiciales de Estados Unidos, estaba controlada por Kolomoisky y un socio comercial.

Una demanda presentada el año pasado en un tribunal estatal en Delaware alega que Kolomoisky utilizó la empresa fantasma, Claresholm Marketing Ltd., para ayudar a llevar a cabo una "serie de esquemas fraudulentos descarados" a través de PrivatBank, una institución ucraniana que Kolomoisky y un socio controlaron hasta el final de 2016. Los nuevos propietarios del banco afirman en la demanda que Kolomoisky y sus asociados desviaron miles de millones de dólares del banco a través de préstamos simulados y luego lavaron el dinero a través de inversiones en los EE. UU.

En julio pasado, los reguladores de Nueva York llegaron a otro acuerdo por lavado de dinero con Deutsche Bank. Esta vez, el banco acordó pagar $ 150 millones en multas relacionadas con sus tratos con el depredador sexual convicto Jeffrey Epstein, así como con dos bancos no estadounidenses involucrados en escándalos de lavado de dinero.

Un mes después, los fiscales estadounidenses presentaron denuncias de decomiso civil en un tribunal federal de Florida que incluían denuncias de robo y lavado de dinero contra Kolomoisky similares a las denuncias de la demanda de Delaware.

Los fiscales dicen que gran parte del dinero presuntamente robado de PrivatBank entre 2008 y 2016 terminó en inversiones en Estados Unidos, incluidos bienes raíces comerciales en Texas y Ohio, plantas de acero en Kentucky, West Virginia y Michigan y una fábrica de teléfonos celulares en Illinois.

Kolomoisky no respondió a las preguntas del ICIJ. Un abogado de él dijo en agosto: “Sr. Kolomoisky niega enfáticamente las acusaciones en las denuncias presentadas por el Departamento de Justicia ”.

En el caso de la corte estatal en Delaware, los abogados de los negocios de Kolomoisky dijeron que la demanda no muestra violaciones de los estatutos de extorsión u otras leyes. Kolomoisky también ha presentado una acción por difamación contra PrivatBank en Ucrania, alegando que el banco lo acusó falsamente de fraude y otros delitos.

Deutsche Bank se negó a responder preguntas sobre sus tratos con Kolomoisky, diciendo que estaba legalmente restringido para comentar sobre clientes o transacciones. El banco le dijo al ICIJ que ha reconocido "debilidades pasadas" y "aprendido de nuestros errores".

Dijo que ha "abordado sistemáticamente" estos problemas.

"Somos un banco diferente ahora", dijo.