ARKADIUSZ SIERÓN

Según el WGC, la última etapa de la corrida alcista del oro en 2020 ha llegado demasiado rápido, pero el oro todavía tiene potencial para seguir mejorando.

Comenzaré con la Actualización de inversión de julio: "El oro alcanza un récord: ¿sprint o maratón?" sobre el repunte del verano en el oro que elevó el precio del metal amarillo a un nuevo récord. Según el WGC, la combinación de alta incertidumbre, política monetaria relajada, tasas de interés muy bajas , impulso positivo de los precios, la depreciación del dólar estadounidense y los temores de una mayor inflación impulsaron flujos récord de 734 toneladas hacia ETF respaldados por oro en la primera la mitad del año y la apreciación del precio del oro:

Los bancos centrales han recortado agresivamente las tasas de interés, a menudo en combinación con flexibilización cuantitativa y otras medidas de política no tradicionales. Los gobiernos también han aprobado paquetes de rescate masivo para apoyar sus economías locales. Y puede que se necesite mucho más. Estas iniciativas han aumentado la preocupación de que el dinero fácil, en lugar de los fundamentales, esté impulsando el repunte del mercado de valores y que todo el dinero extra que se inyecta en el sistema puede resultar en una inflación muy alta o, al menos, en una devaluación de la moneda.

Aunque el WGC predijo correctamente la corrección de precios, dado que la última etapa de la corrida alcista del oro en 2020 ha llegado muy rápido, la organización de la industria del oro cree que todavía hay espacio para una mayor mejora. Ofrece dos argumentos en apoyo de esta afirmación.

El primero es que el precio del oro se duplicó con creces en medio de la Gran Recesión, mientras que ha aumentado poco menos del 30 por ciento desde la pandemia de Covid-19. Para mí, como la historia nunca se repite, solo rima, sería ingenuo esperar un movimiento de precios similar. Después de todo, la relajación cuantitativa da menos miedo hoy que hace una década y hasta ahora no hemos experimentado la crisis financiera. Sin embargo, estoy de acuerdo en que el oro podría ir más al norte, especialmente porque el entorno macroeconómico actual parece ser más inflacionario que después del colapso de Lehman Brothers.

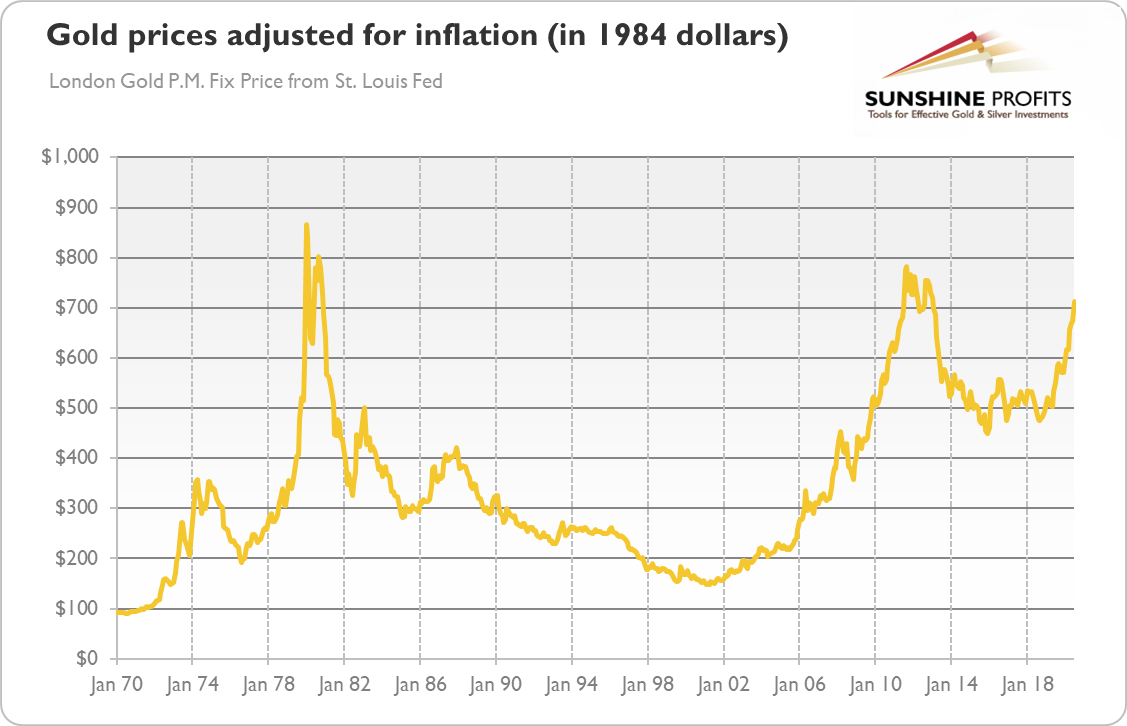

El segundo argumento también es muy interesante, ya que dice que el precio del oro, cuando se ajusta a la inflación, todavía está significativamente por debajo de los niveles observados en 2011 o 1980 . De hecho, como muestra el gráfico a continuación, los precios del oro están alrededor de un 9 y un 18 por ciento por debajo de los picos anteriores, respectivamente, cuando se expresan en dólares estadounidenses de 1984.

Por eso, muchos analistas creen que el oro todavía tiene mucho potencial. Por ejemplo, Nicholas Johnson, un administrador de cartera de PIMCO que se centra en las materias primas , también señaló que el precio real del oro se encuentra actualmente por debajo de los niveles durante la crisis financiera de 2008.

Actualmente, el oro cotiza en el extremo inferior de la banda posterior a 2004. Sin embargo, creemos que es probable que su precio ajustado por rendimiento real se mueva más alto dentro de esa banda, ya que el reciente desempeño sólido del oro atrae más interés en el mercado, similar a lo que ocurrió después de la crisis financiera de 2008.

Aunque no estoy completamente convencido de que debamos mirar los precios reales, no los nominales, uno puede preguntarse razonablemente si el oro no debería repuntar más fuerte que durante la crisis financiera global dado el carácter más agresivo y la mayor escala de los paquetes fiscales y de estímulo monetario en la actualidad.

Otro artículo interesante del WGC es una entrevista con Charles Crowson, gestor de cartera de RWC Partners, titulada El papel del oro en un mundo volátil.

Parece estar de acuerdo con mi observación de que la crisis económica actual podría resultar en una inflación más alta que la Gran Recesión, lo que debería ser positivo para los precios del oro:

Una combinación de mayor oferta monetaria, mayor velocidad del dinero y tipos de interés extremadamente bajos crea el escenario perfecto para la inflación. También es, dicho sea de paso, la combinación perfecta para que el oro lo supere. Esto ocurrió a fines de la década de 1970, por ejemplo, y el oro se cuadruplicó. Aún no estamos en esa etapa, pero nos estamos moviendo en esa dirección.

Sin embargo, comprar oro hoy no solo es una excelente manera de mantener el poder adquisitivo a lo largo del tiempo, sino que "existe el potencial tanto de preservar la riqueza como de ofrecer un rendimiento superior al invertir en oro".

Otro tema importante planteado en la entrevista es el potencial de cambios fundamentales en la asignación de activos entre los inversores. La comunidad inversora todavía posee una propiedad insuficiente del oro, ya que representa en promedio solo alrededor del 0,5 por ciento de la cartera, pero en el entorno macroeconómico actual de tasas de interés reales muy bajas, dólar estadounidense débil, políticas monetarias expansivas y déficits fiscales en aumento, la demanda de oro como diversificador de cartera podría aumentar:

En las últimas décadas, el oro se ha considerado un activo periférico dentro de la comunidad inversora institucional. Pero creemos que los mercados se están embarcando en un período de cambio, que podría provocar un cambio fundamental en la asignación de activos.