En junio, incluso los detractores habrían admitido en privado que esperaban que el oro alcanzara los 2.000 dólares la onza en algún momento de este año, si no el próximo. Lo que incluso los toros no anticiparon fue que llegaría allí en solo un mes. Ese increíble rendimiento superior se ha convertido ahora en la pesadilla del oro.

A medida que el metal amarillo intenta recuperar las pérdidas de esta semana, eso lo hizo bajar 67 dólares entre el miércoles y el jueves, después de un colapso anterior de 93 dólares durante la caída del "martes negro" de la semana pasada, el argumento que se utiliza contra el oro es que se había recuperado demasiado, demasiado rápido.

Los osos apuntan a un metal que había subido 630 dólares, o 43%, desde los mínimos del 16 de marzo de 1.459 para llegar a 2.089 el 7 de agosto. Para un ejemplo más reciente, citan el salto de 1.939 el 13 de agosto a casi 2.025 el 18 de agosto.

Aquellos que apuestan por el oro largo, mientras tanto, dicen que su estupenda recuperación se basa en la valoración y el crecimiento de la inflación proyectado a partir de billones de dólares de los gastos estadounidenses y de otros países para combatir la pandemia del coronavirus. Argumentan que la creación masiva de deuda estadounidense, especialmente, y la devaluación del dólar en los próximos años justifican con creces los 2.000 de oro o el objetivo a corto plazo de 2.300 que muchos tienen. Los objetivos más ambiciosos comienzan en 3.000 y se abren camino hasta 5.000, aunque ni siquiera el toro más ardiente espera tal precio en el corto plazo.

El debate más pertinente sobre el oro ahora es qué se necesitará para que recupere su percha de 2.000 dólares y, alternativamente, qué podría extender el dolor de sus toros.

La respuesta a la primera pregunta, qué se necesita para la recuperación, es bastante simple: fuerza al alza en las listas.

El segundo punto, lo que podría desencadenar más desventajas, es un poco más complicado. Los alcistas del oro se ven frustrados por el repentino resurgimiento de los rendimientos de los bonos del Tesoro de Estados Unidos, que hasta hace dos semanas parecía condenados a hundirse más en territorio negativo, y un repunte del dólar, que parece haber cobrado una vida inexplicable por sí misma.

Echemos un vistazo primero a la ventaja necesaria para el oro.

Los datos técnicos de Investing.com muestran que el precio al contado del oro, que refleja las operaciones en lingotes, necesita al menos llegar a alrededor de 1.970 dólares y mantenerse en ese nivel para subir.

A partir de ahí, el desafío será dar el salto antes de los 2.000 a 1.990.

Sunil Kumar Dixit, un analista independiente sobre el oro, está de acuerdo con nuestras opiniones.

“Más precisamente, el mercado necesita estar convencido de que el precio al contado puede mantenerse por encima de los 1.968 dólares. Esta es la primera condición para un repunte sostenible”, dice Dixit. "Luego se encuentra la resistencia en 1.990, la coincidencia de la línea de tendencia descendente en el gráfico".

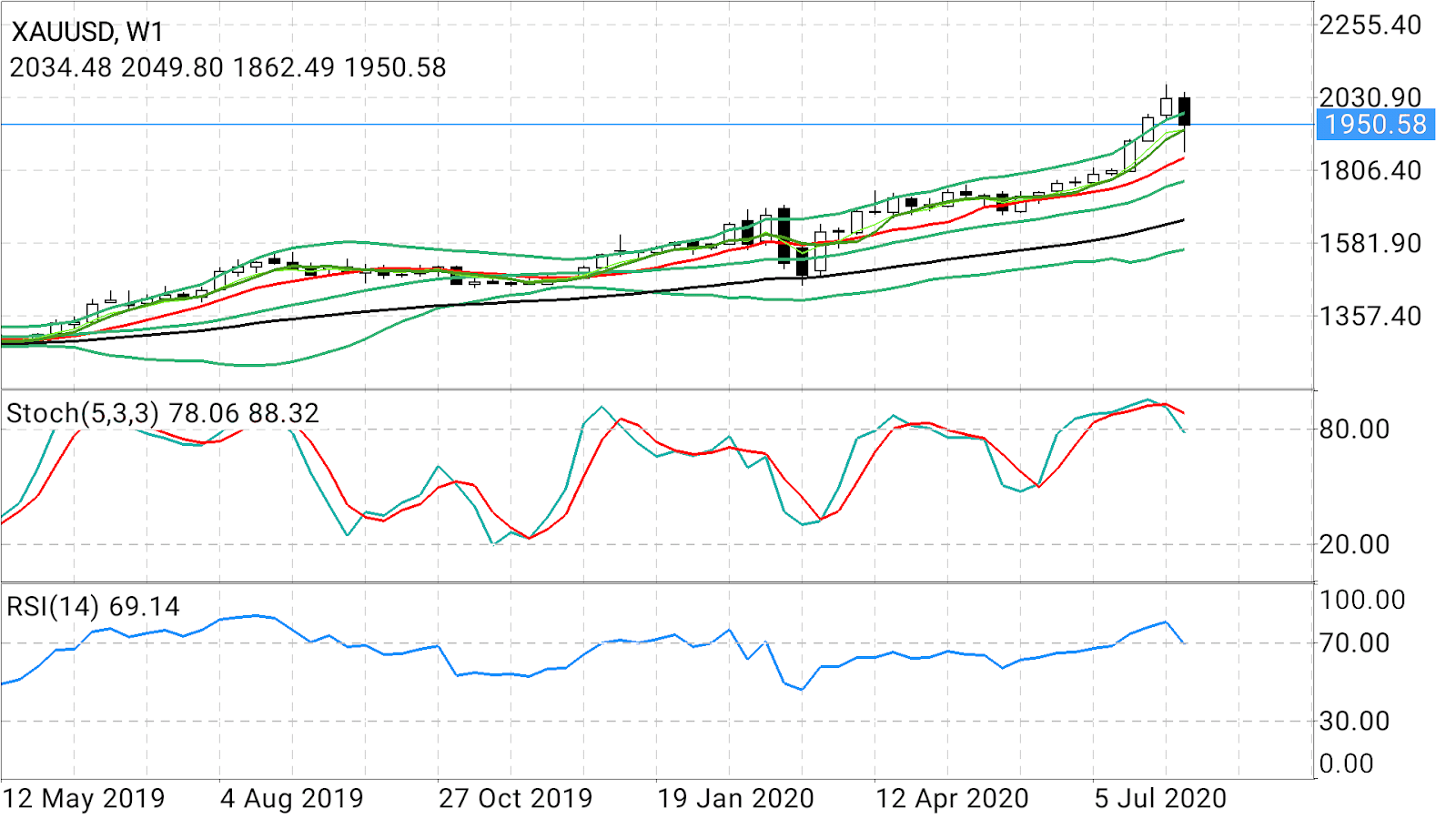

Cortesía del gráfico: Sunil Kumar Dixit

Pablo Piovano de FX Street también cree que el oro busca recuperar los 2.000 dólares por onza. En una nota escrita durante la sesión del viernes por la tarde sobre el comercio de oro en Asia, Piovano escribió: "La onza troy de oro está recuperando lentamente el terreno perdido tras el fuerte retroceso del miércoles".

"El repunte del jueves en combinación con el aumento del interés abierto favorece ganancias adicionales en el horizonte a corto plazo, siempre con el próximo objetivo en la marca clave de 2.000", agregó.

Pero también existe el peligro de que los precios del oro no alcancen el objetivo de los 2.000 dólares y abran una ruptura más aguda por debajo de lo visto hasta ahora esta semana.

"Se debe tener precaución en cuanto a cómo reaccionarán los comerciantes cuando el metal alcance los 1.968", dijo Dixit.

“Si presiona hasta 1.990, los compradores pueden buscar un máximo de 2.008 a continuación. Pero si no se mantiene en este nivel, el precio puede volver a subir a 1.924-1.900”.

¿Podría el oro bajar aún más? Los datos de Investing.com muestran una prueba potencial de 1.864 dólares, el mínimo alcanzado por el oro al contado justo después de la ola de ventas del 12 de agosto, el martes negro.

“Si prueba los 1.860 dólares y rebota para cruzar los 2.000 y entra en el canal alcista, se puede establecer un doble suelo”, dice Dixit, confirmando la tesis en los datos de Investing.com. "Esta formación potencial tendrá la altura de alrededor de 150, que si se suma al alcance de esta semana de 2.000-2.020, nos da los tan anticipados 2.150 y más".

Michael Boutrous de Daily FX tiene una opinión similar. "La ruptura del oro sigue siendo vulnerable en la parte posterior de este tramo; desde un punto de vista comercial, esté atento al agotamiento a la baja", dijo en una publicación del viernes.

“Por encima de 1.795, (el) precio de hecho se está dirigiendo hacia arriba con una ruptura superior a 2.033 necesaria para marcar la reanudación. Objetivo posterior de resistencia de la superficie en 2.105 y 2.179".

Ahora, examinemos los impulsores a la baja del oro: los rendimientos de los bonos del Tesoro de EE.UU. y el índice del dólar.

Curiosamente, las posiciones extremadamente cortas mantenidas en ambos por los comerciantes hasta hace poco fueron las que le dieron al oro su ganancia de precio original del 30% para este año, llevando al metal brillante más allá de los 2.000 dólares. Su cambio desde entonces se ha convertido en la antítesis del repunte del oro.

Los bonos del Tesoro y el repunte del dólar no tienen poder de permanencia

Según la industria de la divisa, el retroceso de la nota del Tesoro de Estados Unidos a 10 años de referencia esta semana fue provocado por la falta de voluntad de la Reserva Federal de establecer un control sobre la curva de rendimiento de los bonos. La Fed dio a conocer su decisión en las actas de su reunión de julio publicadas el miércoles, que se convirtió en el catalizador de las subidas gemelas de los rendimientos y del dólar y supuso la ruina del oro.

“Muchos participantes juzgaron que los límites de rendimiento y los objetivos no estaban justificados en el entorno actual”, concluía el acta, citando los costos y riesgos asociados con dicha práctica, además de la dificultad de microgestión de los controles en las operaciones diarias.

Aparte de ese pequeño hecho contra los límites y objetivos de rendimiento, la Fed prácticamente emitió una acusación condenatoria sobre la recuperación económica de Estados Unidos de la pandemia del coronavirus. El banco central también reafirmó su intención de mantener las tasas de interés cercanas a cero e imprimir virtualmente tanto dinero como sea necesario a través de su ilimitado balance general para ayudar a Estados Unidos a eliminar el virus. Estos factores, en circunstancias normales, deberían haber visto al oro volar más alto en el territorio de 2.000 dólares.

Sin embargo, los operadores optaron por hacer lo contrario, enviando los rendimientos de la nota a 10 años hasta un 2% el miércoles. El índice del dólar, que no tiene absolutamente nada positivo en el corto plazo para la moneda, subió un divertido punto completo para llegar por encima de 93 el miércoles. Ha bajado desde entonces, pero se mantuvo obstinadamente por encima de 92,65 en el comercio asiático del viernes a pesar de que las solicitudes semanales de desempleo en Estados Unidos fueron más altas de lo esperado.

Los datos macroeconómicos de Japón y Europa también han sido mejores que las estadísticas de EE.UU. durante las últimas 24 horas, lo que hace que el euro y el yen sean mejores apuestas frente al dólar. Sin embargo, la inexplicable fortaleza del dólar continúa. ¿Podría ser que los operadores que mantienen el dólar apoyado artificialmente esperan que el presidente de la Fed, Jay Powell, los llame la próxima vez que tome una decisión sobre los límites o controles del Tesoro?

Powell tiene previsto hablar en el importantísimo retiro anual de Jackson Hole de la Fed a continuación, y presentará su opinión sobre la Revisión del Marco de Política Monetaria de la Fed, entre el próximo jueves y viernes. Quizás eso es lo que se necesita para que los alcistas del dólar vuelvan a la cordura.