Sólo YPF podría asimilar con cierta normalidad un barril final a 35 dólares.

FERNANDO CASTRO

En mayo, las petroleras en su conjunto ofrecían un total de 11 millones de barriles de crudo al exterior. Era –lo sigue siendo– la opción de mercado que encontraban ante el derrumbe histórico de sus ventas dentro del país. El coronavirus, el arrastre interno de baja de la actividad con cimientos en el 2019 y la puja de mercados en todo el mundo les hacen sentir el rigor de la estrechez de oportunidades.

El petróleo les sobra y el flujo corriente de dinero es un delgado hilo que las pone contra las cuerdas.

Nadie lo esperaba en este contexto. Pero desde junio, el crudo Medanito, ese blend de shale oil y petróleo convencional que se inyecta en los oleoductos que desembocan cerca del Atlántico, descubrió una vía para aliviar la emergencia: desde entonces, 1.823.200 barriles de petróleo encontraron un mercado. Primero, con las colocaciones de cinco empresas en junio por un total de 850 mil barriles. Fue una primer incursión protagonizada por Petronas, ExxonMobil, Tecpetrol, Vista Oil & Gas y Pampa Energía.

Esta semana Shell y Equinor agregaron 470 mil barriles adicionales, lo que se suma a una nueva venta de Vista programada para el primero de agosto. Será por 503.200 barriles con destino a Brasil, según fuentes del mercado petrolero.

Estas operaciones confirman el gigantesco potencial que tiene el país para convertirse en centro exportador de crudo desde Vaca Muerta. Los antecedentes en otras cuencas ya son bien conocidos: PAE hace años que exporta buena parte de su crudo desde el golfo San Jorge.

El shale oil de la Cuena Neuquina puede soportar por ahora la tasa de descuentos que sufre en la zona de puertos. Algo así como el 5% del precio de hoy del Brent, en torno a los 42 dólares. Sumado a otros descuentos, una petrolera que exportó por estos días obtuvo unos 32 dólares por barril.

Sin duda que la cifra puso en contexto un par de situaciones. Por un lado, los avances en los costos de producción (si bien buena parte de las exportaciones están motivadas por la necesidad de obtener recursos frescos), lo que les permite adecuarse a estos valores, que están lejos de ser los precios que hacen óptimo el desarrollo más profundo del shale. Solo YPF, se dice en la industria, podría asimilar con cierta normalidad un barril final a 35 dólares.

Al mismo tiempo, la novedad puso en contexto las otras dos medidas incluidas en el decreto 466/20 del barril criollo: la opción de vender el crudo en el exterior si no hay una refinadora que “cruce” ese pedido, esto es, que necesite para el mercado interno ese petróleo, algo que casi que se contesta solo con la caída en torno al 50% de la demanda interna de combustibles desde marzo.

Esto y el escalonamiento de retenciones, que para los actuales precios imponen una alícuota cero, marcaron un camino viable en este contexto de excedentes de crudo en el país. Solo si el precio internacional supera los u$s 45, la alícuota tendería a modificarse, lo que impone un escenario de posibles nuevas oportunidades. Para este tipo de operaciones, el contexto mundial será otra vez una variable en función de los requerimientos de crudo: el guiño de estos mercados surge en pleno recorte de potencias productoras, en torno al 10% de la producción mundial desde mayo, algo que la OPEP+ anunció que modificará ante la suba de la demanda. Como en el plano doméstico, estas chances de explorar mercados estarán sujetas a las condiciones internas y externas del virus y a las cuarentenas, vector central de la demanda.

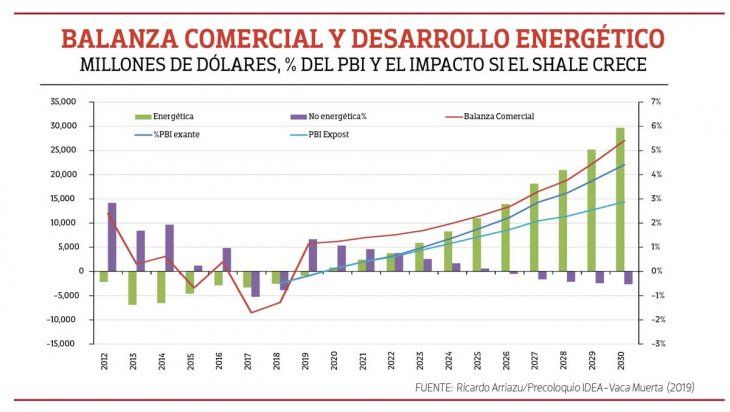

La pregunta del millón pasa por saber qué tipo de condición macroeconómica tendrá el país en los próximos meses. El dilema toma un carácter acuciante en medio del cierre de la negociación con los acreedores internacionales: a qué tasa se financiará Argentina y cómo hará para generar recursos genuinos.

A diferencia del gas (ver aparte), el crudo no requiere de grandes obras de infraestructura. En condiciones macro estables, el país podría sacar hasta 200.000 barriles de crudo adicionales desde Neuquén, por fuera de la cota de la producción destinada al autoabastecimiento, algo que un puñado de pozos de áreas en Neuquén podrían contribuir a apuntalar casi de la nada. Lo mismo que el resto de las áreas del país de donde proviene el grueso de la producción. Claramente, las que mejor vieron este escenario en los últimos cinco años fueron las grandes empresas petroleras. Por fuera de la falsa dicotomía que sectores políticos plantean entre la industria convencional y la no convencional, lograron avances velocísimos y exportaron en medio de la crisis más grande de la historia petrolera.

Se dice que Vaca Muerta es el tercer reservorio de gas no convencional del mundo. Hasta hace un par de años, en un contexto de crecimiento de las inversiones y la producción del shale gas, la principal preocupación de los gobiernos provincial, nacional y las operadoras era incrementar la capacidad de transporte desde la Cuenca Neuquina.

Pero la creciente cantidad de proyectos exportadores de GNL de potencias productoras, sumada a los inconvenientes económicos que arrastra el país, ponen en duda las chances de exportar a una mayor escala el gas de Vaca Muerta.

El actual gobierno nacional, de hecho, puso un freno al gasoducto troncal previsto desde Tratayén hasta Salliqueló, como una opción para salir con más gas desde Neuquén hasta la provincia de Buenos Aires.

Con todo, el horizonte de lo posible para tener más certidumbres a la hora de acotar el horizonte exportador: mercados como el chileno y el brasileño, además de la conexión de nuevos puntos industriales en el país, serían la opción viable si el país encuentra las condiciones que hagan posible el financiamiento a mejores tasas y la llegada de nuevas inversiones.