Rebecca Campbell - John Tivey - Oliver Wright

La industria mundial de minería y metales comenzó la nueva década con una nota positiva. Pero a medida que la economía global se ve afectada por la fuerza sin precedentes de la pandemia de coronavirus, ¿cómo se posiciona el sector para la vida después de COVID-19?

Después de un comienzo de año alentador, la economía mundial se ha visto afectada por la fuerza sin precedentes de la pandemia de coronavirus. Dada la dependencia de la mayoría de los productos minerales en el crecimiento global, combinada con los cierres a nivel de la mina y la dependencia del sector en el funcionamiento de las cadenas de suministro mundiales para llevar productos al mercado, gran parte del espacio de minería y metales se vio afectado desde el principio. Sin embargo, ¿qué deberíamos esperar para la segunda mitad del año? En esta encuesta especial de mitad de año, les pedimos a los participantes de la industria de minería y metales que compartieran sus puntos de vista sobre cómo se posiciona el sector para la "nueva normalidad" de COVID-19.

El sector global de minería y metales comenzó la nueva década con una nota positiva. Después de más de un año de negociaciones, los gobiernos de EE. UU. Y China firmaron un acuerdo preliminar para aliviar las tensiones comerciales que amenazaban con descarrilar el crecimiento global, y los fundamentos de la industria se mantuvieron firmes. Se estaban distribuyendo cantidades récord de capital a los accionistas y había una sensación real de que la industria se tomaba en serio la mejora de su desempeño ESG luego de un aumento significativo de la presión de los inversores.

Luego vino la pandemia COVID-19, que pasó de ser un problema de China en enero, a un problema asiático en febrero, a un problema global desde marzo. La economía mundial fue efectivamente puesta en hielo, con un tercio de la población del planeta en alguna forma de bloqueo para contener la propagación del virus. Los mineros se vieron sometidos a una fuerte presión debido a que la demanda de materias primas, particularmente en las primeras etapas de la pandemia, de China, se estancó, sin una historia real que guíe a los inversores hacia el futuro con un grado real de confianza.

Esto ha dejado a la industria en una coyuntura incierta a mediados de año. Las empresas claramente necesitan prepararse para esta "nueva normalidad", pero ¿qué significa esto para las ambiciones de ESG que parecían tener un impulso real cuando comenzamos el año? Para tener una idea de qué esperar y aprender más sobre cómo cambiaron las mentalidades de los inversores en comparación con el comienzo de 2020, White & Case realizó una encuesta especial de mitad de año a los participantes de la industria, con un récord de 67 tomadores de decisiones senior que nos proporcionaron sus pensamientos sobre el resto del año.

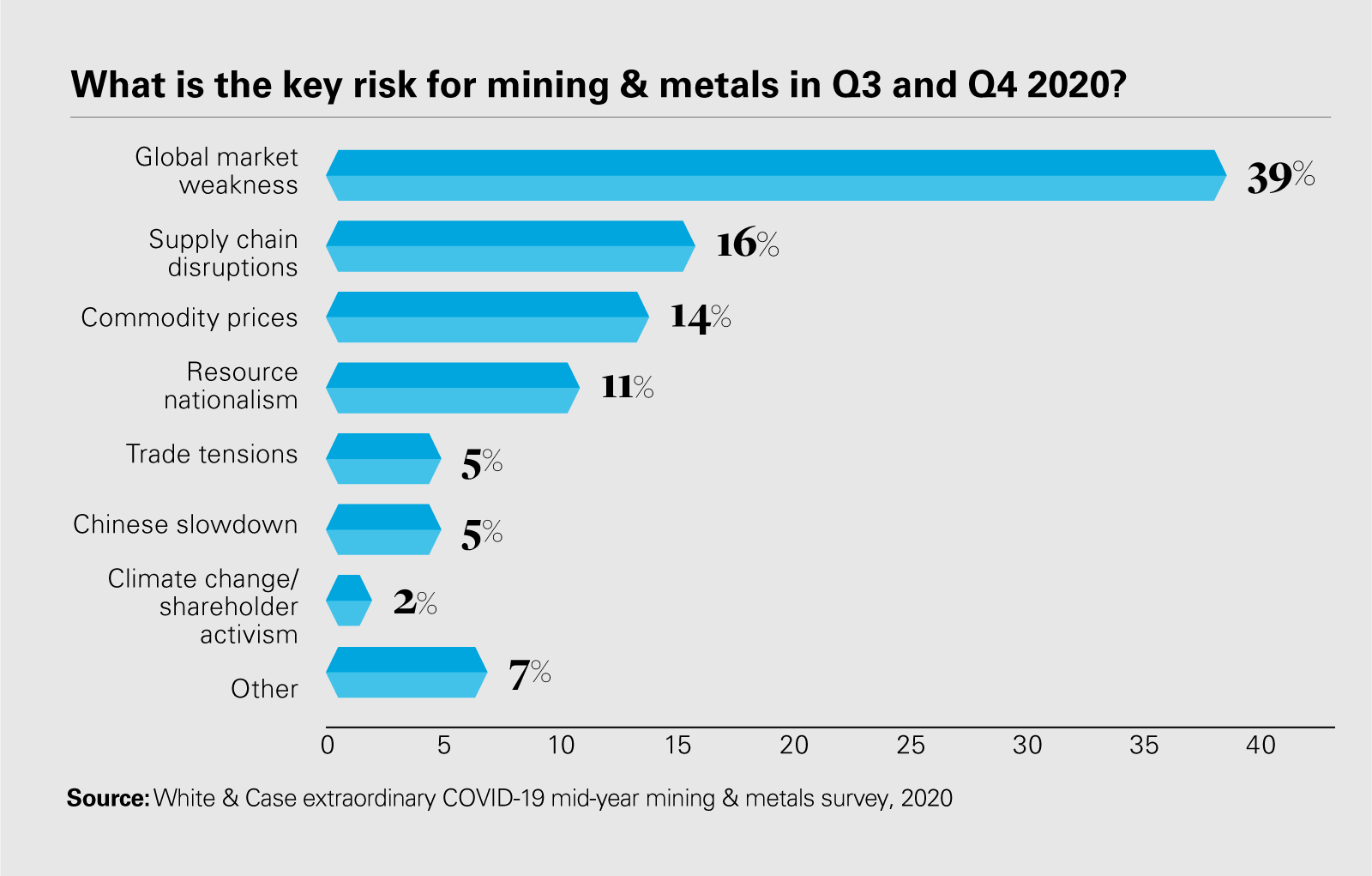

Las respuestas a nuestra encuesta ilustran la magnitud de la conmoción en el mercado y cómo COVID-19 ha impactado las expectativas de los inversores. Si bien el 39 por ciento cita la debilidad del mercado global como su mayor preocupación, las tensiones comerciales, que se consideraron el mayor riesgo en enero, han caído del 26 por ciento a solo el cinco por ciento. Si bien los gobiernos de EE. UU. Y China han firmado un acuerdo preliminar, gran parte de esto se anticipó ampliamente hacia fines de 2019, y nuestros encuestados esperan que las tensiones se reduzcan a medida que los dos países lograron llegar a un acuerdo de "fase dos" en un año electoral.

Se observó un descenso igualmente dramático en la proporción de quienes seleccionaron una desaceleración en la economía china —consumidor de aproximadamente la mitad de los productos básicos del mundo— como el mayor riesgo. Solo el cinco por ciento ve esto como la mayor preocupación, por debajo del 24 por ciento en enero, e incluso más alto en 2019, cuando fue el mayor riesgo. Quizás el hecho de que China parece haber sido el primero en entrar en la crisis y el primero en salir, junto con el apetito de Beijing para salir de la desaceleración del crecimiento, está detrás de esta lectura. Varias provincias importantes han anunciado acumulativamente planes para construir o reiniciar aproximadamente 25 billones de yuanes (US $ 3.6 billones) de proyectos de infraestructura en los próximos años, con 3.5 billones de yuanes solo en 2020.

Los grandes mineros diversificados entraron en 2020 en la mejor forma en que han estado durante años, con cantidades récord de dinero que se devolvieron a los accionistas a través de dividendos y recompras

Las grandes mineras diversificados entraron en 2020 en la mejor forma en que han estado durante muchos años. Después de la crisis en 2015, cuando la demanda china se desaceleró, cayendo en picado a la industria cargada de deuda, los mineros aprendieron una dura lección y cambiaron significativamente sus prácticas. Los proyectos de crecimiento han sido más pequeños, mientras que la financiación se ha estructurado de una manera que es menos onerosa incluso en los balances más grandes.

Se vendieron activos no básicos, se redujo considerablemente la deuda y para 2019 se devolvieron cantidades récord de dinero a los accionistas mediante dividendos y recompras. Si bien la pandemia fue obviamente un shock inesperado, la industria tenía balances mejor preparados y experiencia reciente para apoyarse de una manera que muchos otros sectores no.

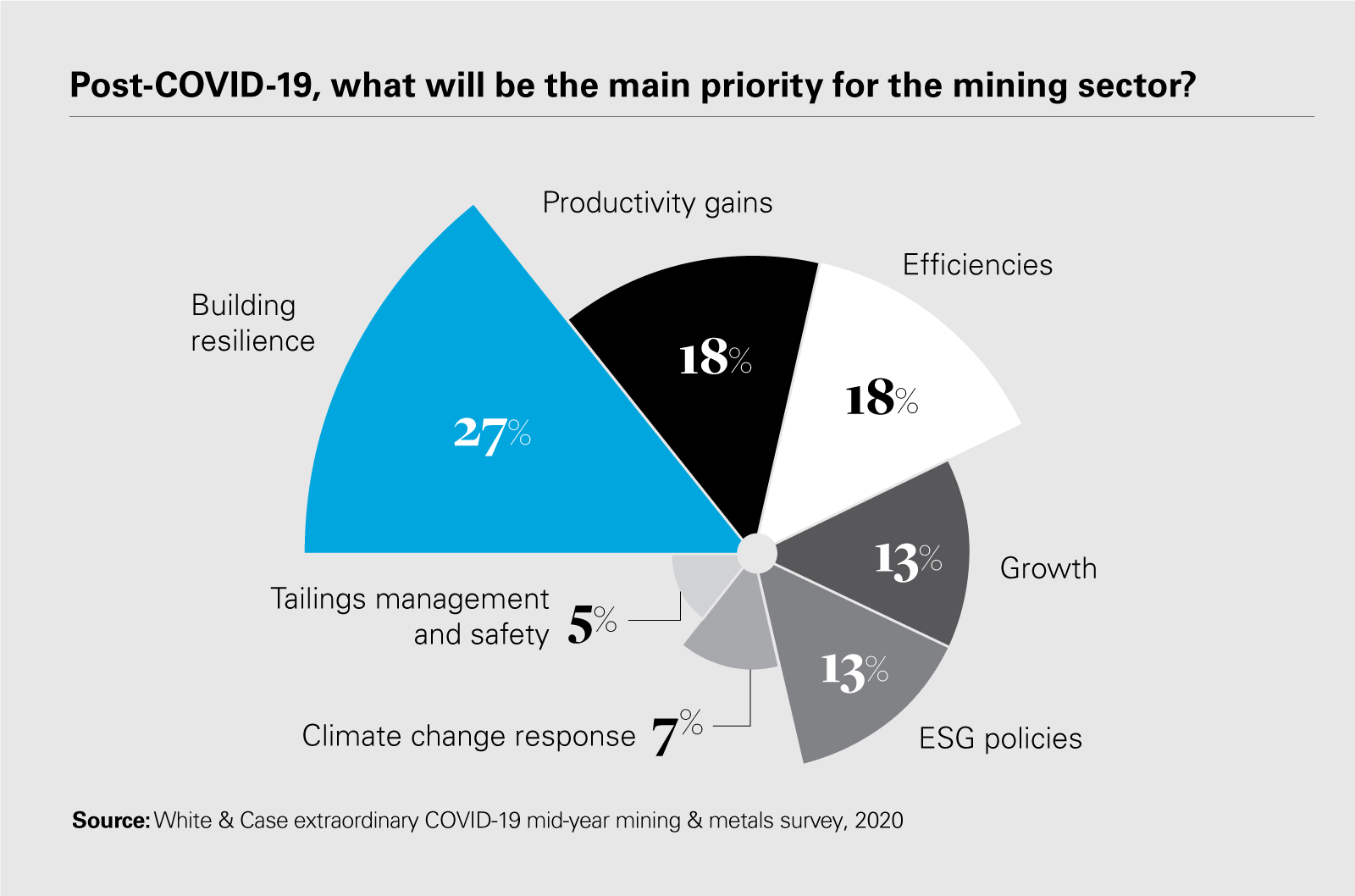

Tan pronto como el COVID-19 se extendió a nivel mundial, varias minas en todo el mundo se vieron obligadas a disminuir o cerrar temporalmente, ya que los gobiernos trataron de contener la propagación del virus. Los dos grandes, Rio y BHP, anunciaron planes para revisar o reducir el gasto de capital, deteniendo los proyectos de desarrollo para maximizar el efectivo, mientras que Glencore redujo su pronóstico de gasto de capital para el año en hasta US $ 1,5 mil millones. Estas acciones reflejan los pensamientos de nuestros encuestados, con más de una cuarta parte declarando que desarrollar la resiliencia sería la principal prioridad para el sector en la segunda mitad, con una eficiencia del 18%.

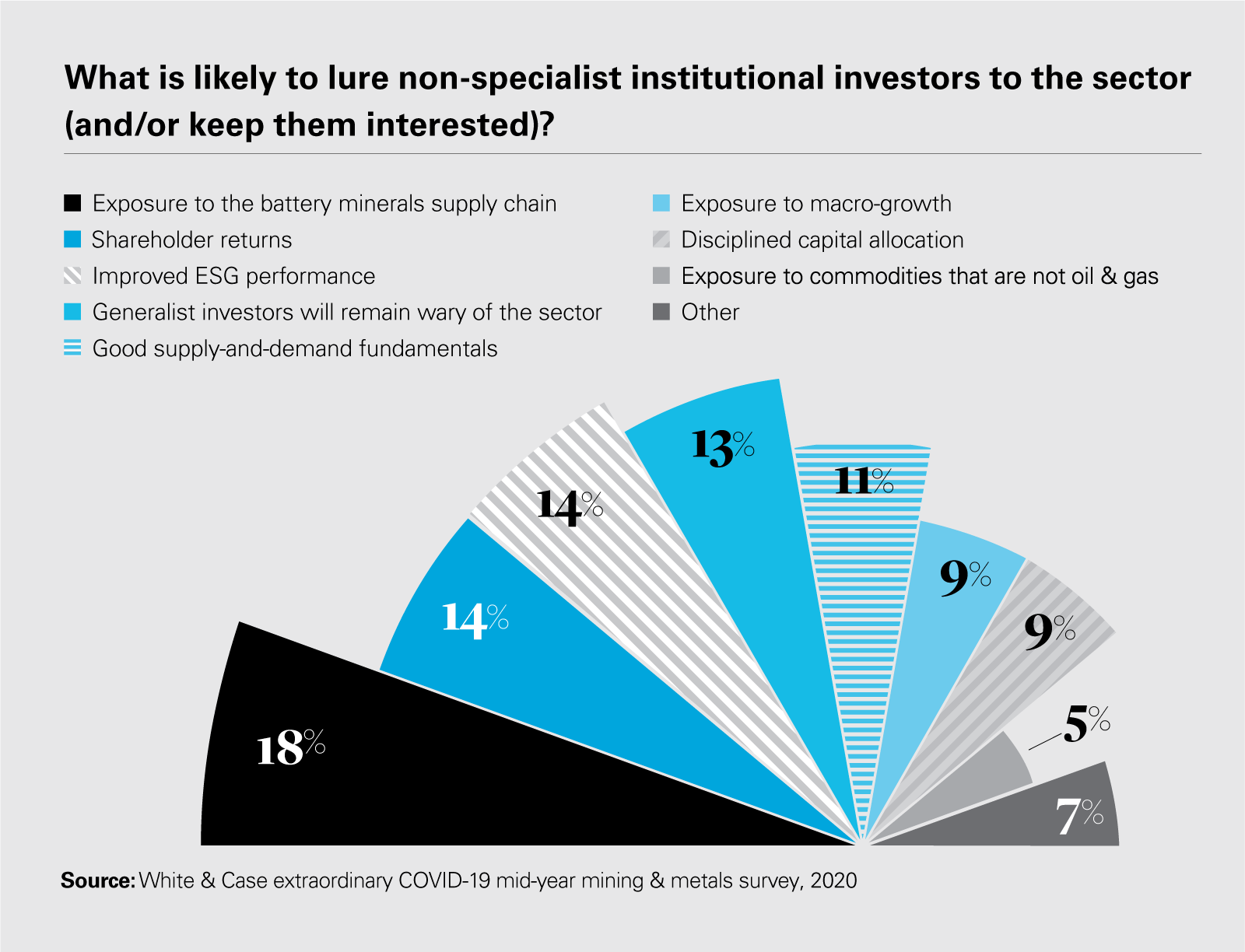

Además de esta acción rápida, los mineros más grandes del mundo han sido relativamente indemnes por la pandemia, dada la demanda de China y las minas más importantes continuaron operando. Quizás esto explica por qué solo el 13 por ciento de los encuestados espera que los inversores generalistas sigan siendo cautelosos con el sector, frente al 36 por ciento a principios de año. El atractivo de los retornos de los accionistas en un mercado incierto puede tentar a los generalistas, y nuestra encuesta muestra que se espera que la exposición a la cadena de suministro de minerales de la batería sea un factor significativo, que se duplicará de enero al 18 por ciento en junio.

¿

¿

Sin embargo, las respuestas a esta pregunta también insinúan algunas de las tensiones subyacentes que existen en el sector. Alrededor del 14 por ciento espera un mejor desempeño de ESG para atraer a los inversores generalistas a asignar capital al sector, en comparación con el nueve por ciento de enero. Un sorprendente 80 por ciento piensa que ESG también jugará un papel importante en la toma de decisiones de los inversores. Sin embargo, el 65 por ciento espera que las iniciativas de sostenibilidad a largo plazo entren en conflicto con la necesidad de reducir costos, y esto se confirma en las preguntas discutidas anteriormente, con respuestas que consideran que ESG es una prioridad principal para el sector, reduciendo a la mitad del 26 por ciento al 13 por ciento. Solo el dos por ciento piensa que el activismo de los accionistas es un riesgo clave este año, por debajo del 13 por ciento en enero, después de un año en el que el cambio climático comenzó a ganar tracción real y tuvo un impacto directo en la forma en que operan los mayores mineros.

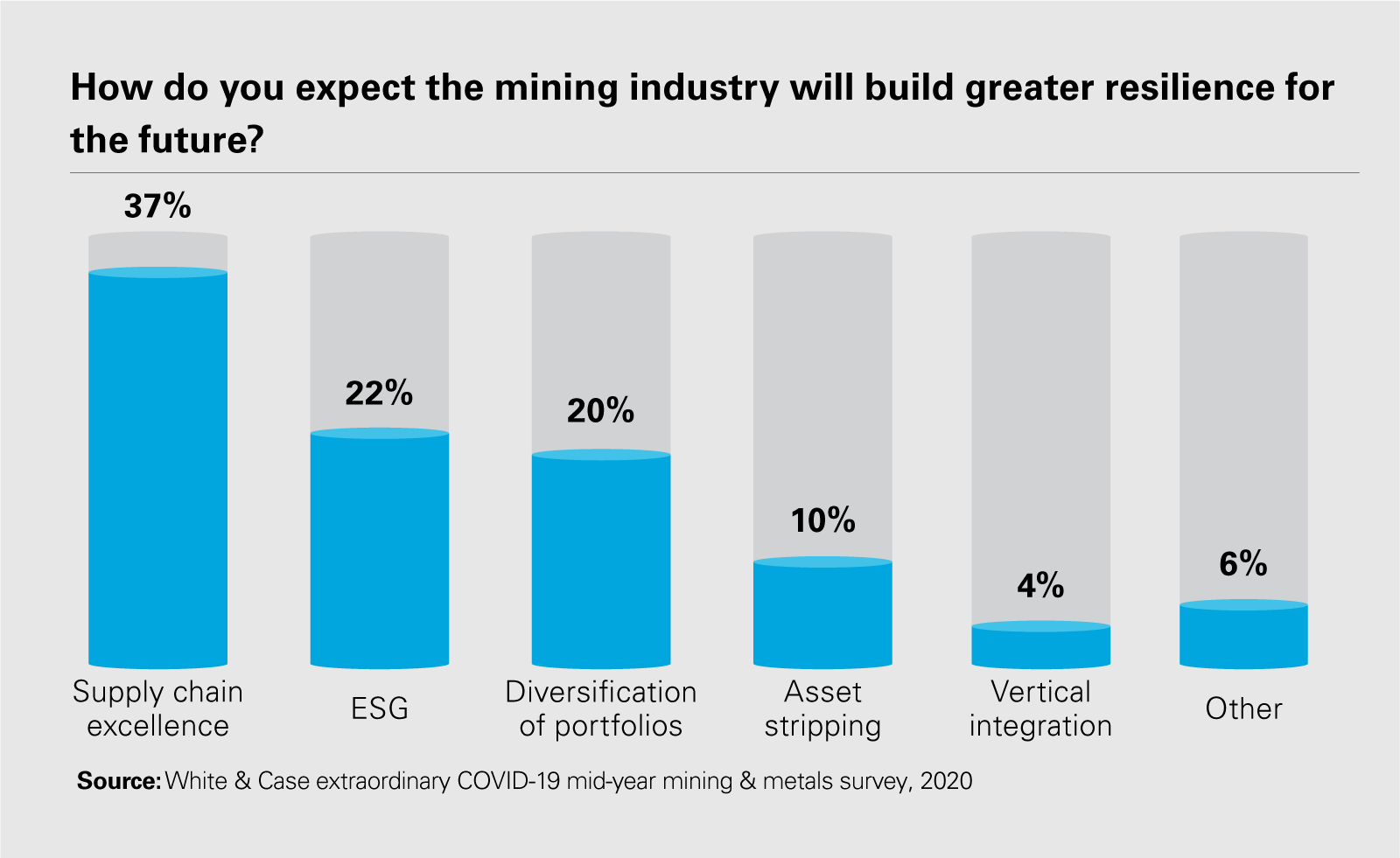

Solo el tiempo dirá si esta tensión se manifestará en la realidad, o si la industria mantendrá a ESG cerca de la parte superior de la agenda. Está claro que aunque los retornos de los accionistas son claramente cruciales para atraer inversores, ESG sigue siendo un motor importante. Además, el 22 por ciento de los encuestados ve nuestra ESG como un medio para desarrollar una mayor capacidad de recuperación para el futuro, solo superada por la excelencia de la cadena de suministro. 2019 también demostró a los mineros que, en contraste con las consideraciones macro globales, tienen un control mucho mayor de lo que pueden hacer para adaptarse a este desafío ambiental y mejorar su reputación como resultado.

Anglo American se convirtió en el último ejemplo de mineros que se alejan del carbón térmico, el combustible más contaminante, y anunció en mayo de 2020 que planea salir de su mayor negocio de carbón en los próximos tres años, proporcionando una hoja de ruta clara sobre cómo dejará de extraer el combustible . También hay algunos que sugieren que la pandemia podría ayudar en última instancia a la transición energética al proporcionar una plataforma desde la cual desarrollar una recuperación ecológica. Nuestros encuestados están indecisos sobre esto, con una división incluso sobre si la caída del precio del petróleo afectará el impulso del sector hacia las fuentes de energía renovables.

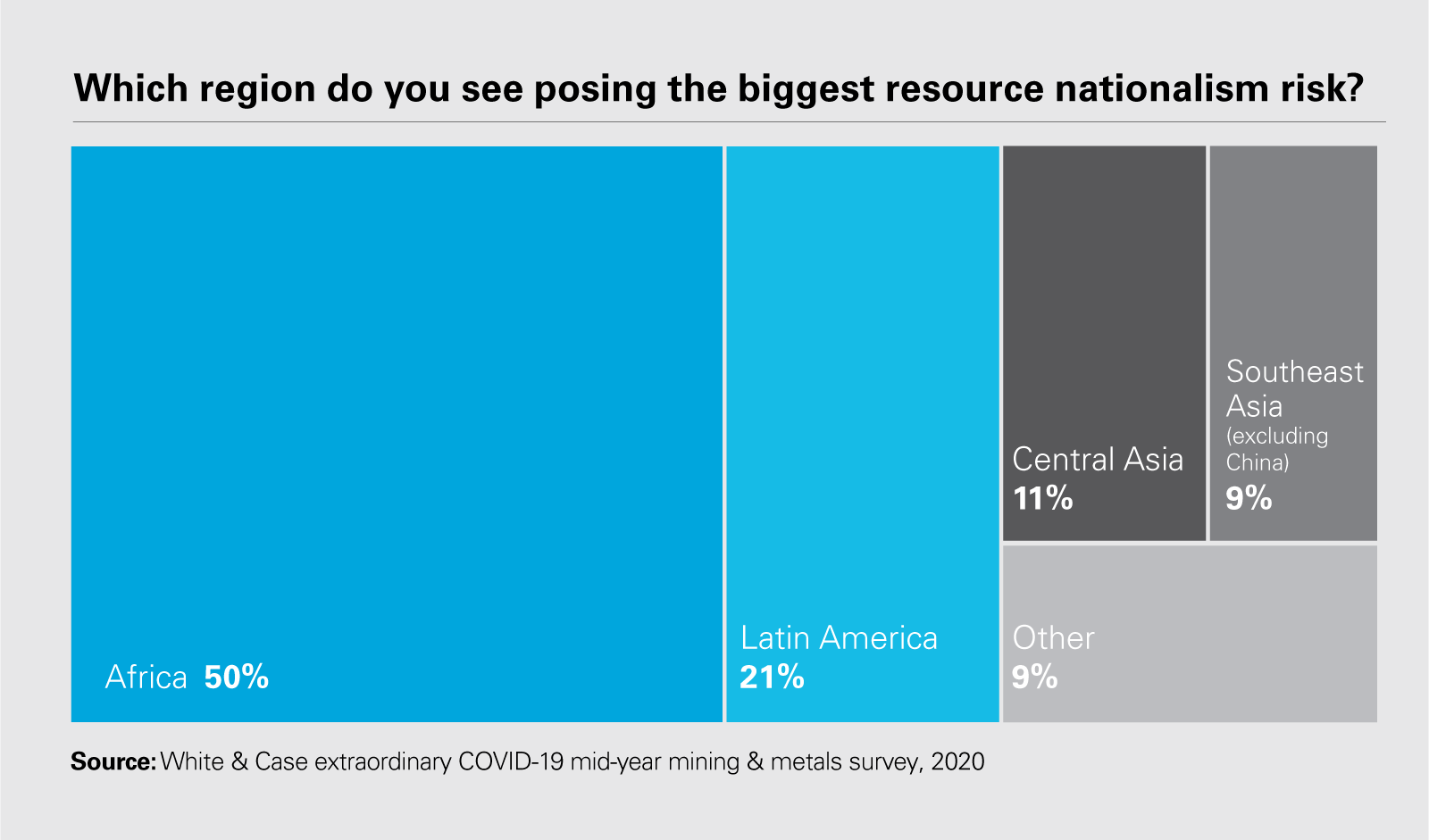

El impacto que los mineros pueden tener en las comunidades locales ha sido durante mucho tiempo una fuente de tensión. En nuestra encuesta, África es el punto de acceso previsto para el nacionalismo de recursos, con la mitad de los encuestados que esperan que el continente represente la mayor parte de la acción, frente al 44 por ciento en enero; en particular, el sudeste asiático cayó al nueve por ciento desde el 25 por ciento, tal vez debido a que el parlamento de Indonesia aprobó recientemente cambios significativos en las leyes mineras del país.

El gobierno ahora puede entregar contratos a más largo plazo a compañías que prometen una inversión significativa en el país, que es el mayor productor mundial de níquel y cobre. Eso despejó la incertidumbre de 2019 cuando el gobierno prohibió las exportaciones de níquel, agitando el mercado.

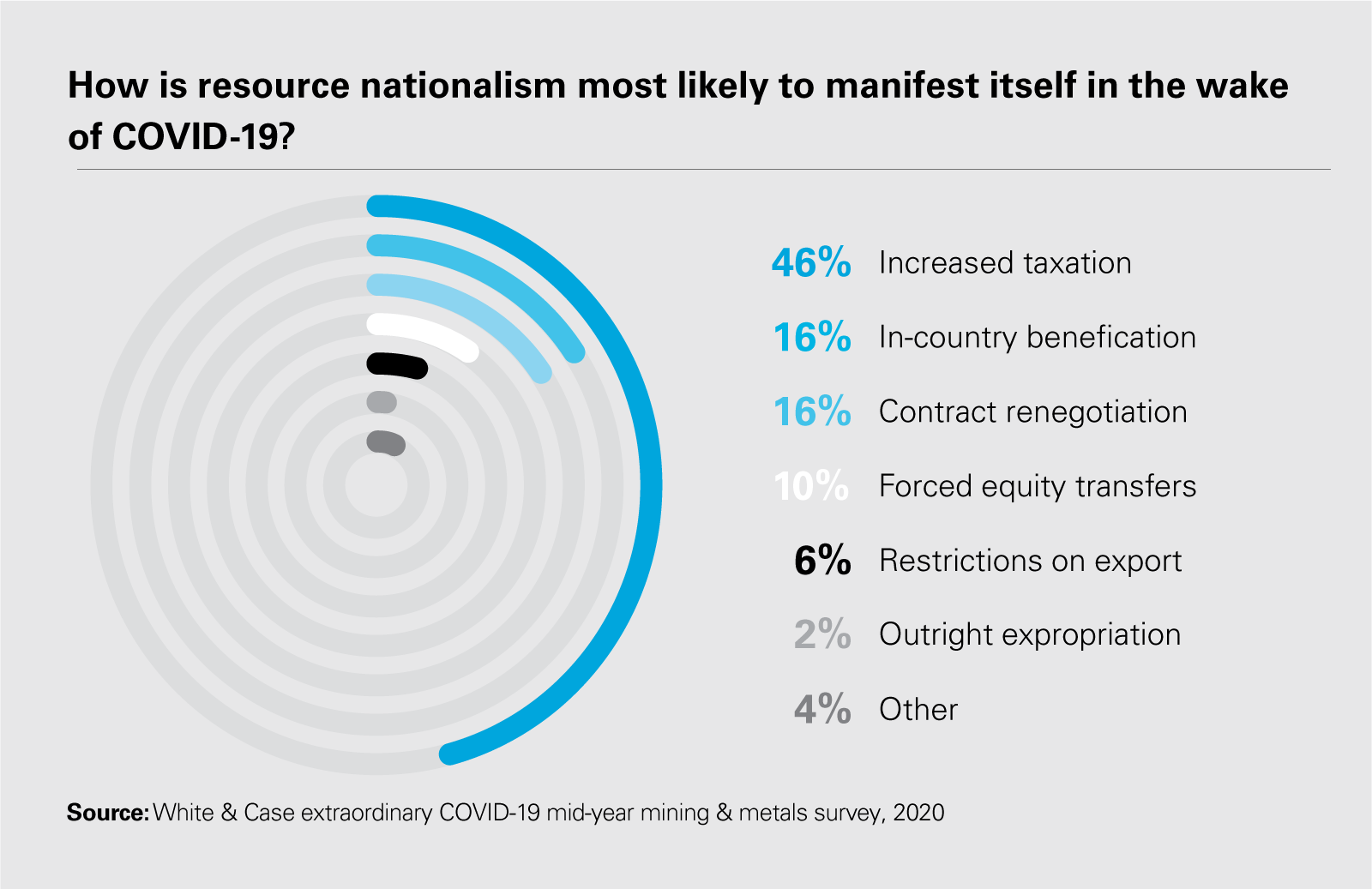

Casi la mitad de los encuestados considera que el aumento de los impuestos es la forma en que es más probable que el nacionalismo de recursos se manifieste a raíz de COVID-19. Los países ciertamente reconocen la necesidad de que los mineros ayuden a revitalizar la economía. Con esto en mente, es probable que los estados tengan menos probabilidades de tomar medidas que alejen a los inversores, como la expropiación directa, pero existe un riesgo muy real de que los impuestos más altos sean el método de elección a medida que los gobiernos buscan capitalizar las industrias que pueden reiniciarse con rapidez.

Si bien el mayor riesgo es el mayor riesgo, ya se pueden ver brotes directos (y muy públicos) en el punto caliente de cobre Zambia, que amenazó con despojar a Glencore de su licencia minera en abril en respuesta a que la compañía cerró una mina clave debido a la debilidad precios, logística interrumpida y restricciones de viaje impuestas debido al virus. El ministro de minas incluso llamó a los trabajadores a levantarse contra Glencore, según los medios locales.

El gobierno de Zambia es notoriamente agresivo con los mineros, como Glencore descubrió anteriormente, además de Vedanta, que vio a su unidad local puesta en administración por el gobierno en 2019 después de que fue acusada de pagar impuestos. En nuestra encuesta, el 75 por ciento anticipa un aumento en la aplicación del gobierno, similar a enero, pero el 40 por ciento espera que África vea la mayor cantidad, un aumento del 15 por ciento a principios de año. Tal es la importancia de la minería para muchos países africanos, con menos palancas para tirar durante una recesión global, simplemente no pueden permitirse perder una fuente de ingresos central en un momento de macro incertidumbre, lo que puede tentarlos hacia un comportamiento más nacionalista.

Fuera del espacio del oro, la industria de la minería y los metales ha visto pocos acuerdos transformadores en los últimos años, ya que la industria se centró en ser más ágil, mientras que los inversores parecen tener poco apetito para volver a las fusiones y adquisiciones sísmicas del pasado. Aún se realizarán acuerdos importantes, como la combinación del negocio de minerales de Metso con Outotec, que se completó a fines de junio, pero es probable que tales transacciones sean menos y más distantes. Además, ahora hay desafíos logísticos mucho mayores para completar un acuerdo en el clima actual, dado que los compradores potenciales tendrán dificultades para visitar un activo.

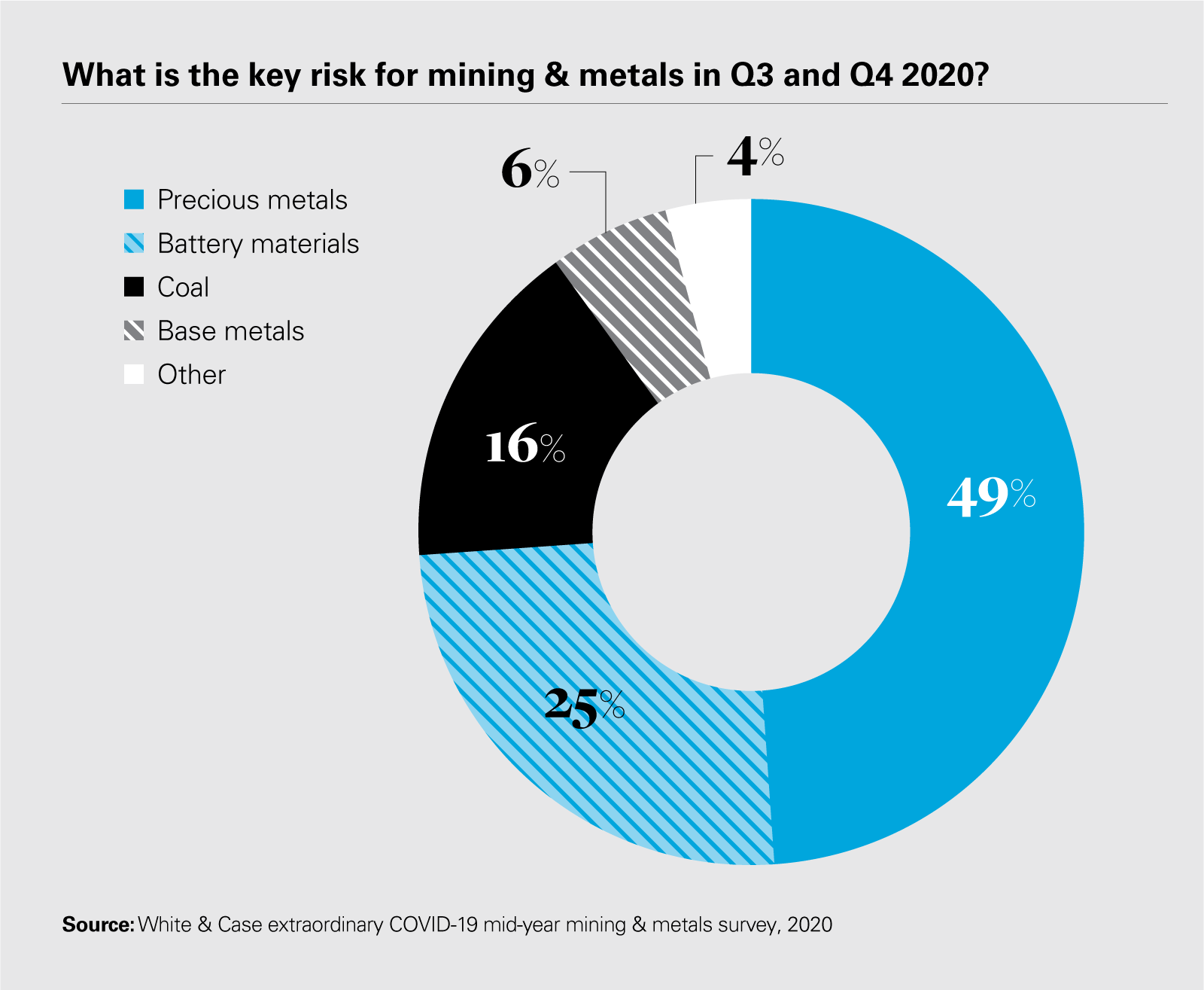

Nuestra encuesta sugiere que este tema continuará, con un tercio esperando que las fusiones y adquisiciones angustiadas estén en la agenda mientras la desaceleración económica obliga a los acuerdos, mientras que otro tercio espera que los acuerdos sean oportunistas durante el resto del año. Los metales preciosos es donde nuestros encuestados piensan que la actividad es más probable, ya que atrae el 49 por ciento de los votos, en comparación con el 30 por ciento al comienzo del año. En particular, los metales básicos han disminuido a seis por ciento desde 33 por ciento, con minerales de batería subiendo de un lugar a segundo.

Cuando se trata de cómo se podrían financiar dichos acuerdos, nuestra encuesta sugiere que puede haber una reducción en el uso de bonos y un aumento en la transmisión / métodos de financiamiento alternativos. La mayoría de las otras respuestas reflejaron la encuesta de enero.

Los metales preciosos, y las compañías que los explotaron, han sido los artistas más destacados del año. Después de un 2019 positivo, la congelación de la economía mundial a principios de este año ayudó a impulsar los lingotes por encima de los US $ 1.750 / oz y cerca de los máximos vistos a principios de la última década. Para los mineros de oro, no solo son más capaces de ejecutar acuerdos, sino que tienen una mayor demanda a medida que los inversores obtienen exposición al metal. En junio de 2020, Zijin Mining acordó comprar Guyana Goldfields para expandir su cartera minera, y la principal minera de oro de Sudáfrica, Harmony Gold, acordó comprar las operaciones de AngloGold Ashanti en el país.

La imagen podría mejorar aún más para el sector. Las continuas preocupaciones sobre bloqueos y daños a la economía real deberían mantener fuerte la demanda; Los bancos centrales, por ejemplo, compraron casi seis millones de onzas de metal este año hasta abril, según el FMI. Goldman Sachs predice que los lingotes podrían alcanzar los US $ 2.000 / oz durante el próximo año, especialmente si la Reserva Federal de los Estados Unidos tolera la inflación por encima del objetivo si el mercado laboral sorprende al alza. Dado que los costos totales de producción son bastante estables, el atractivo de cada aumento de dólares que se traduce en ganancias está volviendo a poner en juego las minas anteriormente marginales como activos viables, por lo que se puede esperar que el interés en el sector permanezca muy fuerte.

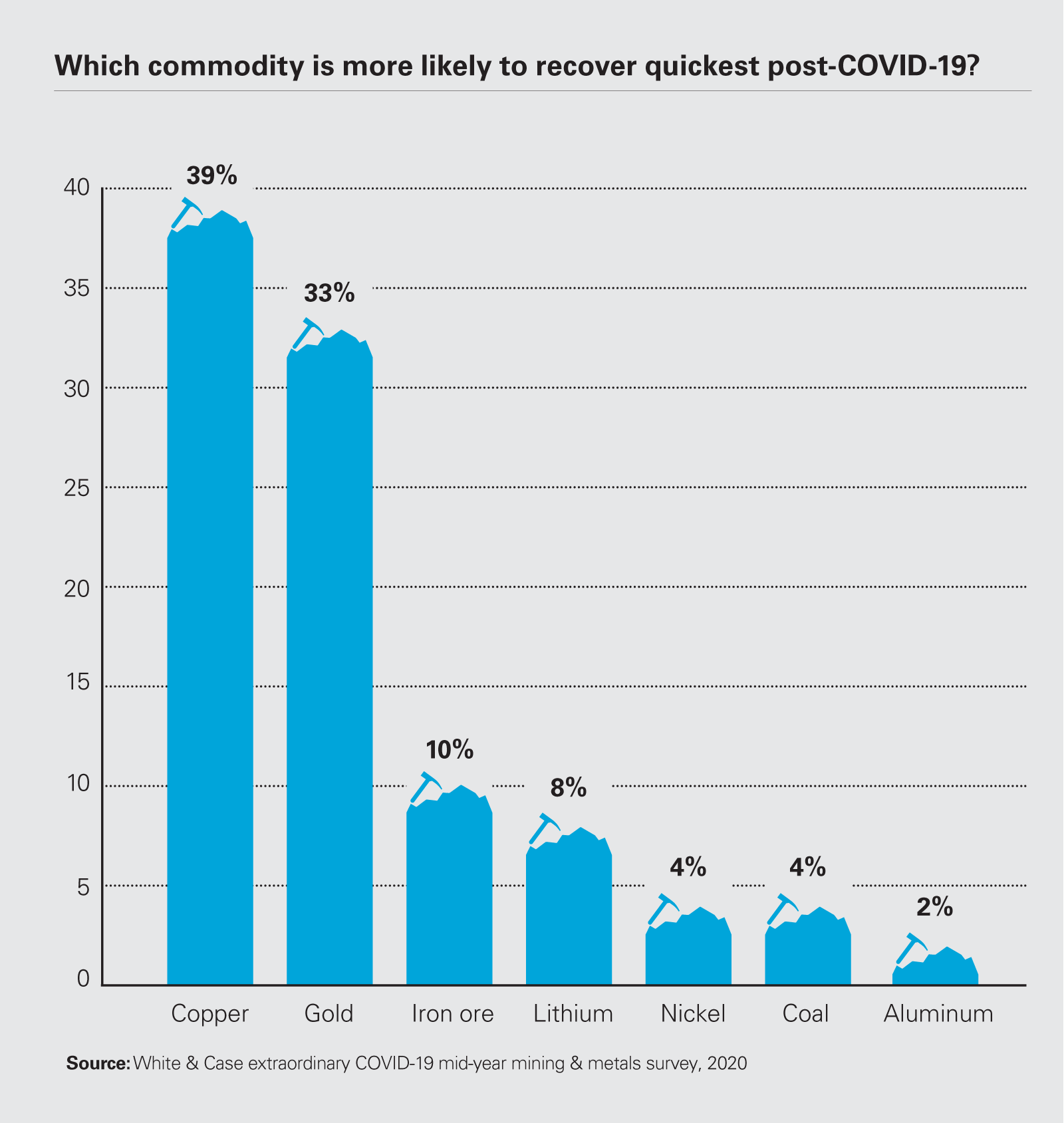

El sentimiento positivo en torno a los negocios de metales preciosos también se refleja en nuestra encuesta cuando se trata de elegir los metales que se espera que se recuperen más rápido después de COVID-19, con un 33 por ciento eligiendo oro, un aumento del 22 por ciento cuando los encuestados seleccionaron su elección en enero para superar el rendimiento. año. El cobre fue la opción más popular, con un 39 por ciento de encuesta, un poco más que en enero. Sin embargo, los materiales de la batería continúan bajo presión, con solo un ocho por ciento recogiendo litio, en comparación con el 14 por ciento a principios de año.

Después de una caída dramática en los primeros tres meses del año, cuando el precio del cobre cayó en casi un 30 por ciento, el repunte ha sido casi tan rápido con las fundiciones de cobre de China aumentando la producción en abril y mayo a medida que la actividad económica se recuperaba. El mineral de hierro también aumentó considerablemente ante la demanda china de acero, que llegó a US $ 100 / tonelada en junio.

Esto va en contra de las preocupaciones a principios de año, cuando la disminución de la demanda de acero chino durante el pico chino de COVID-19 inicialmente generó preocupaciones por un excedente de mineral, lo que provocó pronósticos consensuados que apuntaban a la caída de los precios para el año. Nuestros encuestados tampoco están seguros de las perspectivas para el mineral de hierro, y solo el 10 por ciento lo elige como su mejor opción.

El espectro de nuevas oleadas de infecciones es, sin duda, el elefante en la habitación con respecto al coronavirus. Este es el factor más significativo que determinará si esta recuperación aparentemente rápida puede ser sostenida. Si es así, el sector de la minería y los metales debería beneficiarse, habiendo demostrado ser resistente con balances notablemente mejorados luego de la recesión que envolvió a la industria desde 2015. Si esto demuestra ser una recuperación en forma de V (en lugar de una recuperación tambaleante obstaculizada por nuevas oleadas de infección o, en el peor de los casos, una recesión prolongada), se debería mantener el impulso a finales de 2020 que parecía estar detrás de un futuro más sostenible para el sector.

Sin embargo, La importancia relativa de la agenda ESG para el sector en el mediano plazo ha sido claramente cuestionada por el impacto del coronavirus y la recesión económica mundial. Hasta el momento, no está claro qué partes interesadas del sector, incluidos los inversores, los clientes, las comunidades y los gobiernos, exigirán a la industria durante la recuperación global, y si la industria podrá aprovechar el considerable progreso realizado en los últimos años en materia de ESG mientras gestionando simultáneamente todas las otras presiones provocadas por el coronavirus y la recesión económica mundial.