BHAVANA ACHARYA*

Un retorno del 40 por ciento más un año es delicioso. Es posible que desee aprovechar la oportunidad de obtener rendimientos tan altos. Y el hecho de que sea oro el que entregue tales retornos lo hace aún más atractivo. Pero, ¿cómo se entregó el oro en el pasado? ¿Qué se puede esperar del oro como inversión?

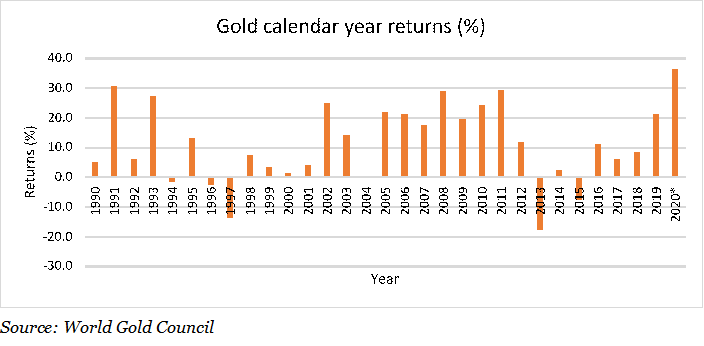

Los retornos del oro en diferentes marcos de tiempo en los últimos 20 años arrojan las siguientes tendencias:

+ Los rendimientos de oro pueden variar bruscamente de año en año.

+ El oro ha registrado retornos muy fuertes en unos pocos años y, tales años, durante un largo período de tiempo, han ayudado a hacer que los retornos a largo plazo funcionen

+ Predecir cuándo el oro puede generar un alto rendimiento es difícil

Los precios internos del oro son un factor de los precios mundiales del oro y el tipo de cambio (más aranceles). Pero a diferencia de las acciones y los bonos, el oro no genera sus propios flujos de efectivo o métricas internas de crecimiento y valoración. Los precios del oro suelen estar vinculados a las fortunas del mercado de valores. Un escenario de renta variable libre de riesgo en los mercados mundiales hace que los precios del oro aumenten, ya que los inversores se mueven hacia la seguridad y viceversa.

El sentimiento externo del mercado de acciones, la demanda de oro y los desajustes de oferta son impulsados por los bancos centrales que se abastecen de metal amarillo, la compra y venta de joyería y el suministro minero. Sin embargo, si bien estos son los factores que afectan los precios, los grandes saltos en los rendimientos del oro generalmente ocurren durante la incertidumbre del mercado de valores. Esto tiene dos implicaciones.

Uno, el oro puede pasar varios años entregando rendimientos bajos a planos. En el período comprendido entre enero de 2013 y diciembre de 2018, los precios del oro prácticamente no llegaron a ningún lado, con un rendimiento absoluto del 1 por ciento. Teniendo en cuenta todos los períodos desde 2005, el oro entregó menos del 5 por ciento en retornos alrededor de un cuarto a un tercio del tiempo en los períodos de uno, dos, tres y cinco años.

Dos, el oro vuelve a aumentar bruscamente en fases. Estas ganancias rápidas de precios ayudan a compensar los períodos de rendimiento plano en el medio y aumentan los rendimientos a largo plazo.

El gráfico a continuación muestra los retornos del oro en el calendario desde 1990. Los fuertes retornos han tenido lugar en períodos como 2008, 2010 y 2011, que fueron tiempos turbulentos para los mercados de valores. Pero estas ganancias han ayudado a impulsar los retornos a largo plazo del oro, incluso cuando los años anteriores vieron rendimientos menos exuberantes.

Por ejemplo, considere la mejora actual del oro. El rendimiento del 30 por ciento más hasta la fecha ha servido para llevar los rendimientos de cinco años al 10 por ciento o más. Hasta esta explosión, los rendimientos de cinco años del oro eran tan bajos como 1-2 por ciento a principios de 2019 y 6-7 por ciento al cierre de 2019, en una base de cinco años.

Si bien la corrida actual del oro es fascinante, los retornos para el metal han sido históricamente volátiles. La equidad es más volátil que el oro, pasando por desviaciones de retorno en diferentes plazos. Sin embargo, el oro es diferente porque ha sido más propenso a generar pérdidas en diferentes períodos de tiempo.

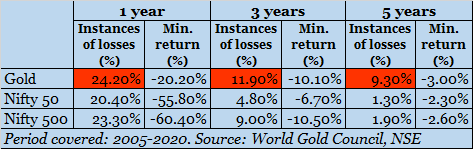

Considere el período de 2005. La tabla a continuación muestra la proporción de veces que el oro entregó una pérdida, y los mejores y peores retornos que ha dado en diferentes plazos.

Mantener el patrimonio a largo plazo reduce la probabilidad de pérdida y disminuye la volatilidad. Sin embargo, para el oro, si bien la volatilidad general disminuye, la probabilidad de pérdida sigue siendo mayor que la equidad en su mayor parte. Los casos de pérdidas en el Nifty 50 e incluso en el Nifty 500 han sido más bajos que el oro, especialmente durante un período de tiempo más largo.

Además, los rendimientos a largo plazo del oro han oscilado entre el 10 y el 12 por ciento. Por ejemplo, en los períodos de 3, 5 y 10 años, los rendimientos del oro fueron casi un 10 por ciento cercanos a la mitad del tiempo en las últimas dos décadas. El metal entregó más del 15 por ciento de rendimiento aproximadamente un tercio del tiempo durante los períodos de 3 y 5 años. Además, donde el oro entregó más del 15 por ciento, se concentró principalmente en los años 2010-2012. Estos años fueron algunos de los más fuertes para el oro, ya que el metal constantemente alcanzó nuevos máximos. Fuera de estos años, los retornos no han superado con frecuencia el 20%.

Entonces, ¿cuál es la conclusión del comportamiento del oro a lo largo de los años?

Uno, es difícil predecir los retornos. El oro genera ganancias descomunales principalmente debido a eventos que causan una aversión global al riesgo hacia la equidad. Tales eventos son, obviamente, difícilmente predecibles. Por lo tanto, es difícil programar la entrada para capturar esas ganancias, aunque la inversión en oro funciona muy bien en el momento correcto. Por lo general, es en retrospectiva después de que los retornos se dispararon, como ahora, que aumenta el interés en la inversión en oro.

Dos, es más útil como cobertura. Con los largos períodos de bajo rendimiento, la mayor probabilidad de pérdidas incluso en períodos de tres y cinco años, la imprevisibilidad de los rendimientos y los rendimientos en general permanecen en el rango del 10 por ciento, poseer oro como el componente principal de la cartera no es la mejor idea. El factor clave del precio del oro es la agitación de las acciones. Y dadas las ganancias muy fuertes que puede obtener el oro, puede compensar perfectamente las pérdidas de capital. Por ejemplo, en una ejecución de SIP durante los últimos 10 años, una asignación del 10 por ciento al oro y la deuda cada uno, con el resto en capital, aumentó la TIR de la cartera (tasa interna de rendimiento) en 80 pb.

Tres, es mejor usarlo solo en carteras a largo plazo. Si bien el oro es útil como cobertura, dicha cobertura se realiza mejor solo para carteras a largo plazo. Esto se debe a que el oro es igualmente volátil en períodos más cortos. Por lo tanto, si tiene objetivos a muy corto plazo de menos de dos años, las opciones seguras de deuda, como los depósitos, servirían para proteger el capital mejor que el oro.

*Analista de Money Control