LUCIANO PINTOW*

El presidente de la Reserva Federal (Fed), Jerome Powell, informó la semana pasada la decisión de la Fed de perfeccionar su estrategia en la guerra contra la deflación. Recordó que la baja inflación / deflación no beneficia a la economía; y que si los consumidores anticipan una reducción de los precios, reducirán el consumo. Esto, a su vez, se traducirá en una reducción real de los precios, provocando una ralentización de la actividad económica.

Por lo tanto, Powell nos habló de dos importantes ajustes a la política: que la Fed ya no se anticipará a un mercado laboral robusto que presenta un riesgo inflacionario; y que en lugar de apuntar específicamente al nivel de inflación del 2%, la Fed adoptará una visión más amplia al apuntar a un rango de inflación que promedia el 2%. Los inversores se animaron instantáneamente con esta noticias, lo que reforzó su suposición previa de que la Fed había adoptado un enfoque de política monetaria más flexible.

Este escenario de política monetaria flexible y de mantener las tasas de interés bajas durante el tiempo que sea necesario es una política de los bancos centrales más importantes del mundo desarrollado, lo que en un futuro podría llevar a una suba del precio del oro.

La razón es que, históricamente, el oro ha demostrado ser una excelente reserva de valor y muy posiblemente sea la mejor cobertura contra la inflación y la volatilidad del mercado. Los bancos centrales podrían ser los impulsores determinantes de la demanda de oro en los próximos años, principalmente debido a la diversificación del riesgo de reserva fuera del dólar estadounidense.

En el primer trimestre de 2020, alrededor del 62% de las reservas de divisas extranjeras asignadas por valor de 10,9 billones de dólares en el mundo se mantenían en dólares estadounidenses, según datos del FMI. En 2018, la demanda de oro de los bancos centrales como activo de reserva aumentó 73% en comparación con 2017, la mayor compra del banco central en 50 años, atribuida a preocupaciones geopolíticas y al entorno macroeconómico incierto, según el Consejo Mundial del Oro.

El impulso de compra continuó durante los primeros tres trimestres de 2019, con un aumento del 12% interanual, y los bancos centrales de los mercados emergentes contribuyeron con la mayor parte del crecimiento.

El World Gold Council clasifica la demanda de oro en cuatro categorías: joyería, tecnología, inversión (por ejemplo, ETF) y compras netas del banco central. Dadas estas clasificaciones, la dinámica de la oferta y la demanda de oro no es tan sencilla como las otras clases de activos.

Los precios del oro están influenciados por factores macroeconómicos en Estados Unidos y otras economías del mundo, desempeño de activos alternativos como acciones y bonos, valor del dólar, tasas de interés e inflación. Los inversores mantienen oro en sus carteras de inversión como cobertura contra la inflación. Los inversores también valoran el oro en sus carteras cuando existe una incertidumbre elevada o un mayor riesgo de eventos. Por ejemplo, los precios del oro experimentaron una apreciación significativa tras el anuncio del Brexit.

La plaza financiera en Argentina. Una opción para adquirir dólares.

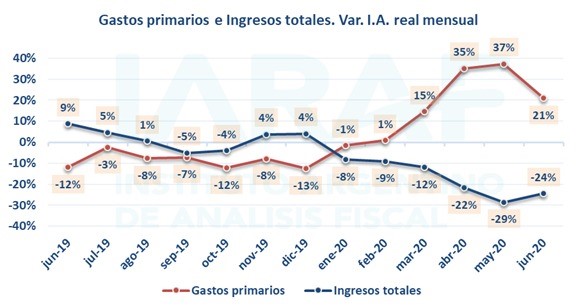

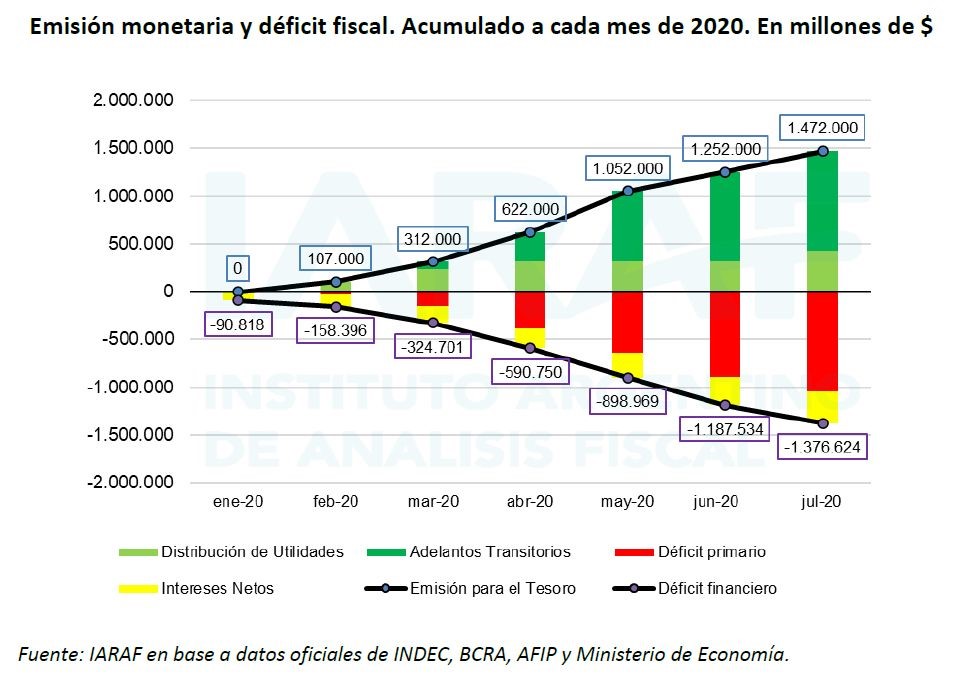

Durante la pandemia, aumentó en Argentina el déficit fiscal y la emisión monetaria, y disminuyó la recaudación tributaria debido a la caída en la actividad económica. Como consecuencia el peso se devaluara muy fuerte este año, aumentando la brecha entre el valor del dólar oficial y el dólar en otros mercados como en la bolsa con el contado con liquidación.

El dólar a nivel internacional y el peso a nivel nacional están apuntalados por factores macroeconómicos que les hacen perder valor. Para ambos casos, puede decirse que la mejor manera de cubrir los ahorros en este escenario es el oro dada su alta demanda por parte de los bancos centrales.

Una forma de convertir los pesos argentinos en oro, con los Cedear a través del mercado de capitales local . Los CEDEARs (Certificado de Depósito Argentino) son acciones de empresas del exterior que cotizan en Argentina a través de certificados emitidos por un banco en el que se depositan las acciones originales.

La cotización del CEDEAR es en pesos y está impactada por dos factores:

1. Por el valor de la acción en la bolsa de Estados Unidos,lo que da acceso a participar de los papeles

más rentables del mundo.

2. Por el valor del dólar contado con liquidación (llamado dólar bolsa) en el mercado local, que

permite, de hecho, tener dolarizados los ahorros. Con estos dos factores se define la cotización del

Cedear en pesos en Argentina.

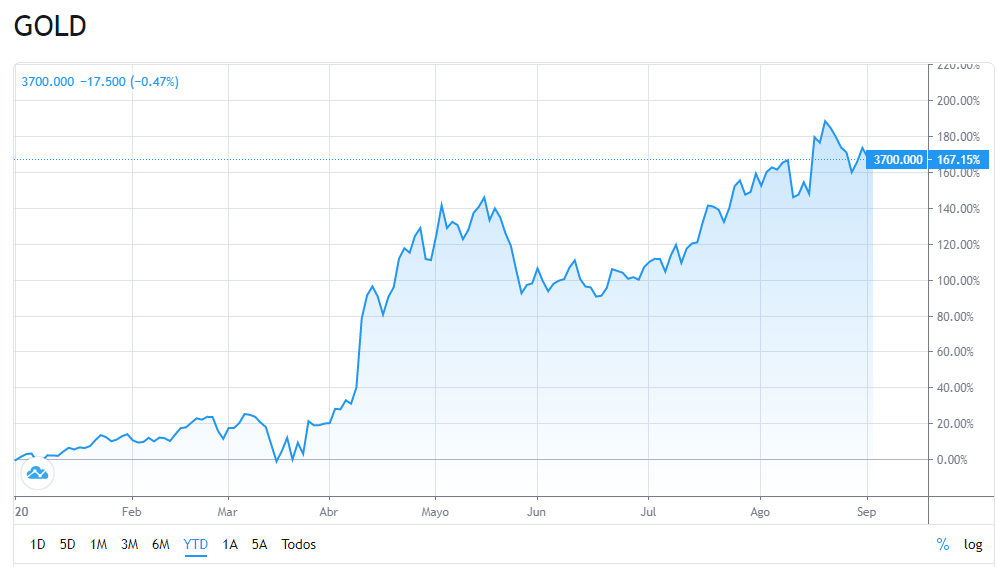

Fuente: Trending view

Se puede proyectar que en los próximos 12 meses, medido en dólares, con un Cedear invertido en una empresa minera de oro. por ejemplo Barrick Gold, podría implicar un 38 %. Dado que tiene una cotización en la bolsa de Estados Unidos de 29 dólares por acción, su precio objetivo si se cumple este escenario favorable para el oro es cercano a los 40 dólares.

A esto hay que sumarle lo que suba el tipo de cambio en Argentina en los próximos 12 meses. Veamos cómo rindió este Cedear ( que cotiza en Argentina en pesos ) en lo que va de 2020, en el siguiente gráfico de su cotización en pesos. Acumula un 167% de retorno medido en pesos y un 60% medido en dólares.

*Licenciado en finanzas