Buenaventura, Minsur, Cerro Verde, Southern, Volcan y Nexa son las empresas que cotizan en la Bolsa de Valores de Lima y que encabezan los rankings de producción a nivel nacional

En respuesta a la pandemia producida por el COVID-19, el 15 de marzo el Gobierno del Perú decretó el cierre de fronteras, la imposición de la inmovilización social obligatoria y la paralización de las actividades económicas, con excepción de aquellas vinculadas a la prestación de bienes y servicios esenciales.

La interrupción abrupta de la economía en su conjunto produjo una severa caída de los principales indicadores macroeconómicos del país. Pero en el caso particular de la minería, frente al reclamo de las empresas, fue pronto exceptuado de la paralización de las actividades.

Dadas las actuales expectativas depositadas sobre el sector minero como motor de la reactivación económica del país, en el Grupo Propuesta Ciudadana consideramos necesario evaluar el impacto de la crisis sanitaria sobre el sector minero a través del análisis de los resultados de sus estados financieros que las empresas mineras publican al primer semestre del 2020.

Las empresas que analizamos son las compañías mineras Buenaventura, Minsur, Cerro Verde, Southern Perú, Volcan y Nexa Resources Atacocha; empresas que cotizan en la Bolsa de Valores de Lima y que encabezan los rankings de producción a nivel nacional.

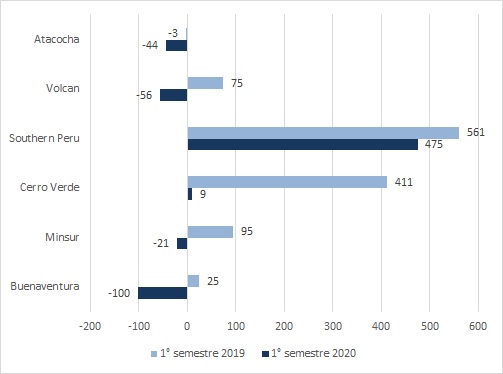

El análisis de las utilidades antes de impuestos reportadas por las empresas, que se obtiene como el resultado de la resta de los ingresos menos los costos de ventas, gastos operativos y gastos financieros, revela una caída abrupta como producto del impacto de la crisis sanitaria, arrojando valores negativos o cercanos a cero, con la única excepción de Southern Perú. Pese a las restricciones, esta última empresa logró mantener su nivel de producción y reportar márgenes de utilidad similares a los del año previo, por un total de US$ 475 millones.

La caída más sensible en términos proporcionales es la de la empresa minera Buenaventura, que declaró pérdidas que superan en 4 veces a las utilidades alcanzadas el primer semestre del 2019. En el caso de Cerro Verde, que se coloca entre los primeros puestos de producción de cobre a nivel mundial y entre los principales aportantes a la renta extractiva del país, la empresa reportó utilidades solo por US$ 9 millones durante la mitad del 2020.

Las diferencias en la capacidad de las empresas para reactivar sus labores tras la paralización de las operaciones explicarían los resultados; periodos más largos de suspensión derivarían en menores volúmenes de producción y, por lo tanto, de ingresos. En mayo, el Gobierno incluyó a la gran minería en la primera fase de la reactivación económica y más adelante, en junio, aprobó el reinicio de la mediana y pequeña minería y la minería artesanal en la segunda fase.

En el caso de Cerro verde, la empresa aumentó gradualmente su producción desde mayo, alcanzando en junio un 80% de su nivel pre-pandemia. Empresas como Minsur, en las unidades mineras de San Rafael y Pucamarca, ubicadas Puno y Tacna; y Volcan, en sus operaciones en las unidades de Cerro de Pasco, Chungar, Yauli y Alpamarca, volvieron trabajar al 100% de su capacidad recién a mediados de junio.

Otras empresas tuvieron reinicios más lentos. Buenaventura programó dos fases: la primera en mayo con las unidades mineras de Tambomayo y Uchucchacua, ubicadas Arequipa y Lima, respectivamente; y la segunda en junio con las unidades mineras Orcopampa y Julcani, ubicadas en Arequipa y Huancavelica. Atacocha tuvo un inicio tardío de operaciones, puesto que contaba con unidades mineras en la categoría de mediana minería.

Southern Perú aparece como una excepción a la regla. La compañía habría dado a conocer a la SMV que, si bien reformularon sus operaciones de acuerdo a las regulaciones sanitarias, no detuvieron sus operaciones mineras. Ello se sustentaría en que la empresa posee una operación confinada, siendo por lo tanto exceptuada de la paralización. Los niveles de producción de Southern no disminuyeron, incluso aumentaron en comparación a algunos meses de 2019.

Los cambios en la cotización de los metales es otro factor relevante en la evaluación del impacto de la crisis al tener un efecto paulatino sobre la demanda de los principales minerales. Según las estimaciones del Banco Central de Reserva del Perú (BCRP), la pandemia contrajo el precio del cobre, el principal mineral de exportación del país, que cayó en -31% en mayo. Su precio venía mostrando una alta volatilidad en el último año. Al cuarto trimestre de 2020, el cobre ha recobrado sus niveles previos a la pandemia, incluso superando la barrera de los 3.5 dólares por libra; de mantenerse durante el 2021 esta cotización podría contribuir a una recuperación más vigorosa de la actividad minera.

La plata tuvo su nivel más bajo en marzo (-18%). También el precio del zinc cayó entre enero y junio -35%; en el caso de este mineral, la pandemia acentuó una caída que venía experimentándose desde el 2019. En contraste, durante este periodo la cotización de oro registro niveles récord, superando la valla de los 2000 dólares por onza/troy, mineral que en tiempos de inestabilidad y crisis actúa como un activo de refugio; su cotización en julio fue 15% mayor que a inicios de año.

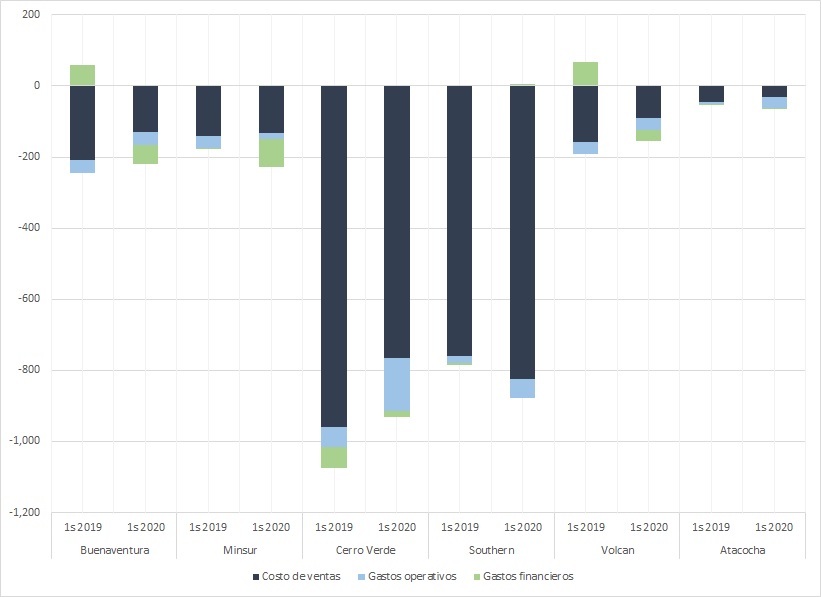

Finalmente, los estados financieros revelan que la pandemia tuvo un impacto diferenciado en la estructura de costos y gastos de las empresas mineras analizadas, en función al proceso de adecuación a los protocolos de la emergencia sanitaria. En el caso de Southern sus ingresos se mantuvieron estables en comparación al año anterior, sin embargo, la empresa registró un incremento tanto en sus costos de ventas (pasaron de US 760 a US$ 824 millones) como en sus gastos operativos (de US$ 19 millones a US$ 54 millones).

En el resto de empresas el costo de ventas registra una disminución en magnitudes diferenciadas, siendo Cerro Verde, Buenaventura y Volcan en las que la variación es mayor, y ello probablemente esté asociado a los menores volúmenes de producción causado por la parálisis temporal de sus operaciones.

En relación a los gastos operativos, estos aumentaron en todos los casos, con la sola excepción de Minsur. Destaca el caso de Cerro Verde por la magnitud de la variación, cuyos gastos operativos casi se triplicaron, pasando de US$ 57 a US$ 148 millones. Algo similar ocurre con Atacochoa, cuyos gastos operativos pasaron de US$ 6 a US$ 31 millones; no obstante, en los estados financieros de la empresa los gastos asociados a este rubro se encuentran bajo el concepto de “otros gastos operativos”.

Finalmente, el rubro de gastos financieros es el que presenta la mayor variación, en términos relativos. Buenaventura y Volcan reportaron ingresos en este rubro en el primer semestre del 2019; la primera por concepto de otros ingresos de las subsidiarias, asociadas y negocios conjuntos, mientras que la segundo bajo el concepto de “ingresos financieros”, que comprende el cobro de intereses de préstamos efectuados. Por otra parte, Minsur cuyos gastos financieros fueron de 2 millones de dólares en 2019, subieron a USD 77 millones en 2020.

A partir de estos resultados podemos concluir que la recuperación económica del sector podría más lenta de lo esperado. Las utilidades negativas reportadas hacen prever un escenario en el cual las transferencias del canon minero a las regiones se verán disminuidas en el 2021. Al primer semestre del 2020, la recaudación del Impuesto a la Renta cayó un 22% en comparación al 2019. Dadas estas condiciones, según nuestras estimaciones, la reducción de las transferencias por canon podría llegar hasta en 33%.

Esta situación deberá contemplar dos reacciones por parte de las autoridades. Desde el Gobierno central, debe colocarse la atención en mecanismos para compensar la caída de los recursos del canon. Por su parte, los gobiernos regionales deberán prepararse para desarrollar sus programas de inversión con menos fondos.