La interesante selección de Northern Miner

MARILYN SCALES

La necesidad de metales para baterías está impulsando muchos proyectos en América del Sur rica en recursos, pero los proyectos de oro y plata también conservan su atractivo.

1. BEAR CREEK MINING

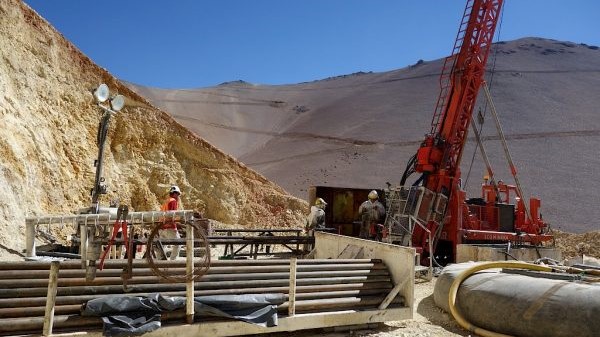

El proyecto de plata, zinc y plomo Corani, en el sur de Perú, está listo para ser entregado al 100% por Bear Creek Mining (TSXV: BCM). Se asienta sobre los picos orientales de los Andes entre 4.800 y 5.200 metros sobre el nivel del mar.

El proyecto ha recibido todos los permisos clave para comenzar la construcción y se ha aprobado la evaluación de impacto ambiental. Los acuerdos de vida útil de la mina también están vigentes con comunidades locales de apoyo.

Bear Creek comenzó a explorar Corani en 2005 y ha identificado reservas probadas y probables de 139,1 millones de toneladas con ley de 50,3 gramos de plata por tonelada, 0,9% de plomo y 0,59% de zinc. En términos de metales contenidos, contiene 225 millones de oz. plata, 2,75 millones de libras de plomo y 1,91 millones de libras de zinc.

Los recursos medidos e indicados de Corani ascienden a 96,7 millones de toneladas con 27,9 gramos de plata por tonelada, 0,38% de plomo y 0,26% de zinc, y los recursos inferidos suman 39,9 millones de toneladas con 37,2 gramos de plata, 0,58% de plomo y 0,40% de zinc.

La vida útil de la mina Corani sería de 15 años durante los cuales 144 millones de oz. se producirían 1,48 millones de libras de plata, 1,48 millones de libras de plomo y 1,04 millones de libras de zinc. La producción anual promedio sería de 9.6 millones de oz. plata y el costo total de sostenimiento sobre la base de subproductos sería de S$ 4,55 por onza. plata.

El costo de capital de preproducción se estimó en 2019 en un total de $ 579 millones, incluidos $ 59 millones para la mina y $ 234 millones para la planta de procesamiento. La recuperación del gasto de capital inicial después de impuestos sería de 2,4 años. El informe utilizó precios de $18 por onza. plata, 95¢ por libra de plomo y US$1,10 por libra de zinc.

Después de impuestos, Corani tiene un valor presente neto con un descuento del 8% de US$369 millones y una tasa interna de retorno de 22,9%.

Bear Creek recaudó C$34,5 millones para obras en Corani el año pasado. Los planes de minería y procesamiento están siendo optimizados y las adquisiciones están en progreso. Uno de los principales emprendimientos es una subestación para suministrar energía al proyecto y mejorar el suministro a las comunidades cercanas. La minera también está mejorando las carreteras locales.

Además de Corani, Bear Creek está explorando al noroeste de Lima en la propiedad María José, donde el trabajo se está moviendo bajo tierra, y la minera ha optado por su prospecto de plata y oro Tassa a Teck Resources.

En diciembre de 2021, Bear Creek anunció su intención de adquirir la mina de oro y plata Mercedes en operación en Sonora, México. Hará un pago en efectivo de US$75 millones y emitirá 24,73 millones de acciones al propietario actual Equinox Gold para adquirir una participación del 100%. Un segundo pago en efectivo de US$25 millones vence dentro de los seis meses posteriores al cierre.

Bear Creek tiene una capitalización de mercado de $110,6 millones.

2. ERO COPPER

Ero Copper (TSX: ERO; NYSE: ERO) tiene dos minas en producción en Brasil y está desarrollando una tercera. La propiedad emblemática es el complejo minero MCSA, en el que Ero tiene una participación de 99,6%, en el estado de Bahía.

La producción comenzó hace 40 años en el complejo minero MCSA, que incluye dos minas subterráneas (Pilar y Vermelhos) y una a cielo abierto (Surubim). Al complejo le quedan al menos 12 años de vida útil y se prevé que la producción anual sea de 101,4 millones de libras de cobre en 2022-24. El mineral se procesa mediante chancado convencional y flotación en el molino Caraiba junto a la mina Pilar. Produce un concentrado con una ley de 35% de cobre.

Las minas en MCSA contienen reservas subterráneas probadas y probables de 30 millones de toneladas con una ley de 1,44% de cobre para 953,3 millones de libras de metal contenido y reservas probadas y probables a cielo abierto de 29,3 millones de toneladas con una ley de 0,6% de cobre para 385,1 millones de libras de cobre contenido.

Las reservas se incluyen en los recursos que, para la minería subterránea, son 69,4 millones de toneladas medidas e indicadas con una ley de 1,46% de cobre para 2,230 millones de libras de cobre contenidas, más 40,3 millones de toneladas inferidas con una ley de 1,14% de cobre. Los recursos a cielo abierto son 35,3 millones de toneladas medidas e indicadas con ley de 0,59% de cobre para 457,5 millones de libras de cobre contenido, más 3,0 millones de toneladas inferidas con ley de 0,5% de cobre.

En 2019, Ero descubrió lo que llamó el 'superpod' debajo de la mineralización conocida en la mina Pilar. Los primeros resultados de perforación mostraron 51,8 metros con una ley de 3,49 % de cobre, incluidos 33,4 metros con una ley de 4,96 % de cobre, y 62,5 metros con una ley de 1,65 % de cobre, incluidos 26,1 metros con una ley de 2,37 % de cobre.

En octubre pasado, los resultados publicados para los niveles superiores de la mina Pilar incluyeron 71,2 metros con ley de 3,55 % de cobre, incluidos 13 metros con ley de 8,87 % de cobre, y 61 metros con ley de 2,11 % de cobre, incluidos 1,8 metros con ley de 3,92 % de cobre.

La minera disfruta de un historial positivo de extensiones de vida útil de la mina y mejoras operativas en MCSA, por lo que desplegará hasta 20 perforadoras este año. Hay alrededor de un 25% de exceso de capacidad del molino que podría llenarse.

Ero también posee el 97,6% de la mina de oro NX en el estado de Mato Grosso. La mina subterránea es un sistema de vetas de cuarzo alojadas por cizallamiento de alto grado al que se accede a través de una sola rampa. El mineral se procesa en un circuito de trituración convencional de tres etapas y una combinación de gravedad, flotación y recuperación de carbón en pulpa.

La mina NX produce entre 50.000 y 60.000 oz. de oro anualmente a un costo total de mantenimiento de US$550 a US$650 por onza. Actualmente tiene una vida útil de seis años con una producción anual promedio de 53,000 oz. oro.

La veta Santo Antonio se encuentra actualmente en producción; contiene una reserva probable de 958.000 toneladas con ley de 9,01 gramos de oro por tonelada para 277.000 oz. contenía oro. Las reservas están incluidas en el recurso indicado de 950.000 toneladas con una ley de 10,56 gramos de oro por tonelada y el recurso inferido de 248.000 toneladas con una ley de 2,99 gramos de oro.

El molino tiene alrededor de un 40% de capacidad no utilizada, por lo que Ero montó un programa de exploración en la veta Matinha, con la intención de explotarla. Allí la reserva probable es de 146.000 toneladas con ley de 6,26 gramos de oro por tonelada para 29.000 oz. contenía oro. La reserva se encuentra dentro del recurso indicado que totaliza 124.000 toneladas con ley de 8,55 gramos de oro por tonelada y un recurso inferido de 310.000 toneladas con ley de 10,47 gramos de oro por tonelada.

Ero tiene diez equipos de perforación operando en la mina de oro NX este año.

El tercer proyecto de la minera es el proyecto de cobre Boa Esperança en el estado de Pará, cuya construcción el directorio dio luz verde a mediados de febrero. Se espera que la construcción comience a mediados de este año y la producción se prevé para el tercer trimestre de 2024.

El proyecto Boa tiene una vida útil de la mina de 12 años, tiempo durante el cual producirá un total de 717,9 millones de libras de cobre.

Los costos de capital iniciales serán de aproximadamente $294 millones para establecer una operación capaz de producir 59,5 millones de libras al año. Durante los primeros cinco años, la producción promediará 77,2 millones de libras de cobre. Después de impuestos, la recuperación del proyecto será de 1,4 años. Ero utilizó una escala móvil para los precios del cobre en su estimación: $3,80 por libra en 2024, $3,95 por libra en 2025 y $3,40 por libra en 2026 y más allá.

El proyecto Boa tiene un valor presente neto después de impuestos con un descuento del 8 % de $380 millones y una tasa interna de retorno después de impuestos del 41,8 %.

Los recursos a cielo abierto en Boa son 47,7 millones de toneladas medidas e indicadas con ley de 0,86% de cobre para 907,6 millones de libras de cobre contenido y 554,8 millones de toneladas inferidas con ley de 0,65% de cobre para 7,9 millones de libras de cobre contenido. Dentro de la categoría medida e indicada están las reservas probadas y probables de 43,1 millones de toneladas con una ley de 0,83% de cobre para 786,2 millones de libras de cobre.

No hay recursos medidos e indicados para el material subterráneo, pero tiene un recurso inferido de 11 millones de toneladas con una ley de 0,8% de cobre para 195,3 millones de libras de cobre.

Ero Copper tiene una capitalización de mercado de $ 1.200 millones

3. HORIZONTE MINERALS

Horizonte Minerals (TSX: HZM; US-OTC: HZMMF) tiene dos proyectos de níquel en Brasil: el proyecto Araguaia listo para pala y el Vermelho en etapa de prefactibilidad.

Ya se están realizando las primeras obras en el proyecto de ferroníquel Araguaia en el estado de Pará y se aseguró más de la mitad del financiamiento. El objetivo es desarrollar una operación de laterita a rajo abierto que entregue el mineral de varios tajos a una instalación de procesamiento central durante 28 años.

La planta consistirá en un solo horno eléctrico de horno rotatorio (RKEF). La capacidad total sería de 900.000 toneladas de mineral seco por año de la minería convencional a cielo abierto. La producción anual sería de 52.000 toneladas de ferroníquel con un contenido de 32 millones de libras de níquel. La producción está prevista para finales de 2023 o principios de 2024.

El Capex de Araguaia se estima en $ 443 millones, que se pagaría después de 4,2 años. Horizonte usó un precio de níquel de $14,000 por tonelada.

La economía después de impuestos es sólida con un valor presente neto (NPR) con un descuento del 8 % (8 %) de $401.000 millones y una tasa interna de retorno (TIR) del 20,1 %. Habría un flujo de efectivo neto de $ 1.600 millones.

Horizonte ha delineado reservas probadas y probables de 119,3 millones de toneladas con ley de 1,69% de níquel y 17,15% de hierro. Las reservas están contenidas en 1500 millones de toneladas medidas e indicadas con una ley de 1,27 % de níquel y 18,91 % de hierro (3400 millones de libras de contenido de níquel), más 12,9 millones de toneladas inferidas con una ley de 1,19 % de níquel y 20,21 % de hierro (339,5 millones de libras de contenido de níquel).

Los recursos son suficientes para llevar el proyecto Araguaia más allá de su vida inicial de 28 años con la adición de una segunda planta RKEF. Esto duplicaría la producción durante 26 años más.

La expansión se financiaría a través del flujo de caja operativo sin desembolso de capital adicional. Tiene un VAN después de impuestos (8%) de $741 millones y una TIR de 23,8%.

Vale investigó primero el proyecto de níquel y cobalto Vermelho, también en el estado de Pará. A pesar de producir un estudio de factibilidad positivo, Vale lo suspendió cuando compró Inco en 2005. Horizonte adquirió el 100% de Vermelho en 2017.

Horizonte produjo un estudio de prefactibilidad positivo en 2019 para un proyecto algo más pequeño y de menor costo de lo que planeó Vale. La mina de laterita a cielo abierto incluye dos pozos, un concentrador, lixiviación ácida a alta presión (HPAL) y una refinería. Durante una vida útil proyectada de 38 años, produciría 2.000 millones de libras de níquel contenido en sulfato de níquel, 79,4 millones de libras de sulfato de cobalto y 4,48 millones de toneladas de un subproducto vendible de kieserita.

La producción anual sería de 25.000 toneladas de níquel y 1.250 toneladas de cobalto del HPAL.

Los costos totales de capital de preproducción serían de $2300 millones, incluidos $10,8 millones para el pozo y $1.000 millones (en dos etapas) para la planta.

Vermelho tiene un VAN después de impuestos (8%) de $1.700 millones y una TIR de 26.3%. El flujo de efectivo neto se estima en $ 7.300 millones.

Los recursos medidos e indicados son 145,7 millones de toneladas con una ley de 1,05% de níquel (para 3,4 millones de libras) y 0,05% de cobalto (para 170.400 libras). El recurso inferido son otros 3,1 millones de toneladas con una ley de 0,96 % de níquel (para 63 900 lb) y 0,04 % de cobalto (para 3.100 lb). Aún no se han calculado reservas.

Horizonte se ha basado en gran medida en las pruebas metalúrgicas realizadas por el antiguo propietario. Se pretende construir la planta de procesamiento en dos etapas. Tendrá una capacidad inicial de autoclave de 1 millón de toneladas por año. Después de tres años, se agregará un segundo tren de proceso, duplicando la capacidad.

Horizonte tiene una capitalización de mercado de $320 millones.

4. JOSEMARÍA RESOURCES

Josemaria Resources (TSX: JOSE; US-OTC: JOSMF) está avanzando en lo que espera sea el próximo gran productor de cobre del mundo: el proyecto de cobre y oro Josemaria en la provincia de San Juan de Argentina, 9 km al este de la frontera con Chile.

La minera dice que el proyecto está en camino de convertirse en una mina a cielo abierto de bajo riesgo con una recuperación rápida. Hay hasta 6,7 millones de libras de cobre, 7 millones de onzas. oro y 31 millones de oz. plata esperando en las reservas. El proyecto tiene reservas probadas y probables de 1.000 millones de toneladas con ley de 0,3% de cobre, 0,22 gramos de oro por tonelada y 0,94 gramos de plata por tonelada.

En cuanto a los recursos de sulfuros que utilizan un límite de 0,1 % de cobre equivalente, la categoría medida e indicada contiene 1200 millones de toneladas con una ley de 0,19 % de cobre, 0,21 gramos de oro y 0,9 gramos de plata por tonelada (0,41 % de cobre equivalente).

Esta categoría contiene un estimado de 7,400 millones de libras de cobre, 2,3 millones de onzas. oro y 18,6 millones de oz. plata. El recurso inferido es de 704 millones de toneladas con una ley de 0,19 % de cobre, 0,1 gramos de oro y 0,8 gramos de plata (0,25 % de cobre equivalente).

También hay un pequeño recurso de óxido medido e indicado que utiliza un límite de 0,2 % de cobre equivalente. Tiene un total de 41 millones de toneladas con una ley de 0,31 gramos de oro por tonelada y 1,2 gramos de plata por tonelada. En cuanto al metal contenido, la estimación es de 410.000 oz. oro y 1,6 millones de oz. plata pero no cobre.

El yacimiento de Josemaría se replanteó por primera vez en 1999 y el descubrimiento se realizó en el programa de exploración 2004-05. La producción se espera para 2025.

El estudio de viabilidad de Josemaría examinó una mina y un molino de 152.000 toneladas por día con una vida útil de 19 años. Durante la vida útil de la mina, la producción anual promedio sería de 249,1 millones de libras de cobre, 331.000 oz. oro y 1,2 millones de oz. plata.

Durante los primeros tres años de operación, la producción de cobre y plata sería un 20% más alta y la producción de oro sería casi un 50% más alta. Se anticipa que los costos en efectivo totales (sin incluir el cierre) serán de $1.55 por libra de cobre equivalente.

El gasto de capital de preproducción se estima en $ 3.100 millones, seguido de un gasto de capital de mantenimiento de $ 940 millones. La recuperación se produciría en 3,8 años desde el inicio de la producción. Los precios usados en el estudio fueron $3.00 por libra de cobre, $1,500 por oz. oro, y $18 por onza. plata.

El proyecto tiene un valor actual neto con un descuento del 8% de $1.500 millones y una tasa interna de retorno del 15,4% después de impuestos.

La temporada de campo 2021-22 está ocupada con una campaña de perforación de 65,000 metros para eliminar riesgos del proyecto, convertir recursos y perforar pozos profundos para probar extensiones del depósito. Como parte de la eliminación de riesgos, se utilizarán datos mineralógicos y geotécnicos para optimizar el perfil de producción.

La minera ha adquirido una propiedad de exploración altamente prospectiva adyacente al depósito de Josemaría donde trabajos anteriores identificaron un gran objetivo de pórfido. Este año, se planean muestreos de suelo, mapeo, geofísica y perforación dirigida.

Josemaría se unió recientemente al Grupo Lundin, una cartera de empresas que producen una variedad de productos básicos en más de 20 países.

Josemaria Resources tiene una capitalización bursátil de 503 millones de dólares.

5. LITHIUM AMERICAS

Lithium Americas (TSX: LAC; NYSE: LAC) está en camino de poner en producción su proyecto de salmuera de litio Cauchari-Olaroz dentro de un año en la provincia de Jujuy, en el norte de Argentina. El proyecto cuenta con todos los permisos y todo el equipo principal y los materiales a granel han llegado al sitio.

Lithium Americas comenzó a explorar en busca de litio en 2009, operó una planta de recuperación de demostración dos años después y completó un estudio de factibilidad en 2012. La minera atrajo a un inversor importante en 2020, y Cauchari-Olaroz ahora es una empresa conjunta de Lithium Americas (44,8%), Ganfeng Lithium (46,7%) y JEMSE, el explorador de minerales estatal de Argentina (8,5%).

Cauchari-Olaroz se desarrollará en dos etapas. Con la primera fase cerca de la puesta en marcha, se espera que la construcción de la segunda fase comience este año.

La primera fase del proyecto se basa en reservas probadas y probables estimadas en 1,1 millones de metros cúbicos de salmuera drenable con una concentración promedio de 607 mg de litio por litro para 366.700 toneladas de litio contenido.

Los recursos medidos e indicados son de 6.300 millones de metros cúbicos con una concentración media de 592 mg de litio por litro, para 3,7 millones de toneladas de litio contenido, y el recurso inferido de 1.500 millones de metros cúbicos (a la misma concentración) contiene 887.300 toneladas de litio metal.

Las reservas dan a Cauchari-Olaroz una primera etapa de vida de 40 años produciendo 24.000 toneladas de carbonato de litio al año. Se espera que los costos operativos por tonelada de carbonato de litio sean de $ 3379, en comparación con el precio actual del carbonato de litio, que ronda los $ 40 000 por tonelada.

Se espera que los costos de capital iniciales sean de aproximadamente $641 millones para el desarrollo de los campos de salmuera, los estanques de evaporación, la planta de recuperación y todos los demás costos. Los costos operativos serán de $ 143,2 millones por año. Usando un precio conservador de carbonato de litio de $12,000 por tonelada, se espera recuperar la inversión en dos años y diez meses después del inicio de la producción.

Después de impuestos, Cauchari-Olaroz tiene un valor presente neto proyectado a una tasa de descuento del 8% de $1,960 millones y una tasa interna de retorno de 45,2%.

Lithium Americas también está avanzando en el proyecto Pastos Grandes. Adquirió el proyecto en diciembre de 2021 cuando compró Millennial Lithium. El antiguo dueño había invertido $40 millones en el proyecto. La propiedad está ubicada en la provincia de Salta a unos 100 km del proyecto Cauchari-Olaroz.

Hay 22 pozos de exploración y monitoreo, cuatro pozos de producción de prueba de bombeo, estanques piloto, una planta piloto y un campamento durante todo el año respaldado por un sistema híbrido de energía solar. El propietario anterior elaboró un estudio de viabilidad en 2019 para una operación de salmuera convencional por etapas capaz de producir alrededor de 24 000 toneladas de carbonato de litio al año durante 40 años .

El gasto de capital inicial total sería de $ 448,2 millones y una gran parte del monto ($ 115 millones) se gastaría para establecer los estanques de evaporación. Los costos operativos para la primera fase del proyecto serían de $3.377 por tonelada de carbonato de litio y para la segunda fase serían de $3.388 por tonelada. La recuperación ocurriría en el quinto año después de que comience la producción. Se asumió que los precios del carbonato de litio de grado de batería eran de $ 13,050 por tonelada.

Pastos Grandes tiene un VAN (tasa de descuento del 8%) de $1.000 millones y una TIR de 24,2%, ambas cifras calculadas después de impuestos.

Los recursos medidos e indicados en Pastos Grandes son 1.800 millones de metros cúbicos con un promedio de 427 mg de litio por litro para 774.000 toneladas de litio metálico. También hay un recurso inferido estimado en 3,5 millones de metros cúbicos a 427 mg de litio por litro que contiene 150.000 toneladas de litio metálico. El potasio también se encuentra en la salmuera y se presenta en los recursos en concentraciones de 4440 mg por litro y 4457 mg por litro, respectivamente.

Aunque se recibió el permiso ambiental, Lithium Americas no ha publicado un cronograma para llevar Pastos Grandes a producción.

Fuera de Sudamérica, Lithium Americas es propietaria del proyecto de litio Thacker Pass en Nevada, Estados Unidos.

Lithium Americas tiene una capitalización de mercado de $ 3.700 millones.

6. SERABI GOLD

Serabi Gold (TSX: SBI; US-OTC: SRBIF) se concentra en proyectos auríferos en Brasil. Tiene dos minas en producción (Palito y Sao Chico) y el proyecto de desarrollo Coringa en el estado de Pará.

La mina de oro Palito estuvo en producción desde 2004 hasta 2008, cuando se puso en cuidado y mantenimiento. La producción comercial se reanudó a mediados de 2014. La mina Sao Chico fue adquirida en 2013 y la producción comercial comenzó a principios de 2016.

Las minas son subterráneas y utilizan pozos largos y métodos selectivos de parada. El mineral de ambas minas se procesa en Palito en una planta de 500 toneladas por día con un clasificador de mineral, flotación convencional y circuitos de carbón en pulpa. El oro se recupera tanto en barras doré como en concentrado.

Serabi da una guía para 2022 de alrededor de 45,000 oz. oro para Palito y Sao Chico . Tienen reservas probadas y probables de 284.053 toneladas con ley de 6,76 gramos de oro por tonelada para 61.700 oz. contenía oro.

En Coringa, hasta 322,600 oz. de oro han sido recuperados por mineras artesanales, pero no se ha desarrollado de otra manera. La mineralización en Coringa es muy similar a Palito. Está asociado a un sistema de vetas de corte con una longitud de rumbo de más de 7 km.

El oro se asocia casi exclusivamente con vetas de sulfuro de cuarzo similares a las vetas que se encuentran en los depósitos de oro orogénico. Después de numerosas pruebas metalúrgicas, Serabi cree que la recuperación de oro será del 94% al 96% de una planta de 750 toneladas por día. Los relaves se apilarán en seco.

Serabi adquirió el proyecto de Anfield Gold en 2017 y publicó una evaluación económica preliminar dos años después. La PEA se basó en 735.000 toneladas indicadas con una ley de 8,24 gramos de oro por tonelada para 195.000 oz contenidas. de oro y 1,6 millones de toneladas inferidas con ley de 6,54 gramos de oro por tonelada para 346.000 oz contenidas. oro.

El estudio delineó una mina subterránea con una vida útil de nueve años y una producción anual promedio de 38,000 oz. oro a un costo total de mantenimiento de $852 por onza.

Los costos de capital de preproducción se estiman en $ 24,7 millones, seguidos de $ 9,2 millones para costos de mantenimiento. La recuperación (a un precio del oro de $1450 por onza) ocurriría 2,3 años después de que comience la producción. La minera espera que la producción comience en 2023.

Coringa tiene un valor presente neto después de impuestos con una tasa de descuento del 5% de $79,6 millones y una tasa interna de retorno después de impuestos del 46%. A un precio del oro de $1450 por onza, el proyecto tendría un flujo de efectivo después de impuestos de $114 millones por año.

Serabi tiene una capitalización de mercado de US$ 60,4 millones.

7. SIGMA LITHIUM RESOURCES

Sigma Lithium Resources (TSXV: SGML; NYSE: SGML) tiene un solo proyecto de desarrollo de litio en el estado de Gerais, Brasil. El foco de actividad es el proyecto de roca dura Grota do Cirilo, 100% de su propiedad, que según la minera es el más grande de América del Sur.

El proyecto Grota do Cirilo ha estado produciendo concentrado de espodumeno al 6% a escala piloto desde 2018. A partir de este año, la planta comercial producirá 33.000 toneladas equivalentes de carbonato de litio anualmente en la fase uno. Xuxa será el primer yacimiento extraído.

Para duplicar la producción a 66.000 toneladas en la segunda fase, también se explotará el yacimiento de Barreiro. El estudio de prefactibilidad para la fase dos está en marcha y el aumento de la producción comenzará dentro de un año.

La primera fase del proyecto Grota do Cirilo tiene recursos medidos e indicados en el depósito Xuxa de 17,4 millones de toneladas con una ley promedio de 1,55% de óxido de litio y un recurso inferido de 3,8 millones de toneladas con una ley de 1,58% de óxido de litio usando un corte de 0,5% de óxido de litio. -apagado. Las reservas probadas y probables son de 13,8 millones de toneladas con una ley de 1,46% de óxido de litio.

La segunda fase del proyecto Grota do Cirilo se basa en el yacimiento Barreiro, que tiene recursos medidos e indicados de 20,5 millones de toneladas con una ley de óxido de litio de 1,43% y un recurso inferido de 1,9 millones de toneladas con una ley de óxido de litio de 1,44%. La explotación de este depósito agregará 13 años a la vida del proyecto.

El costo en efectivo de producir una tonelada de producto se estima en $342 por tonelada, incluido el transporte. Con el inicio de la fase dos, se espera que los costos de efectivo sean de $360 por tonelada, en comparación con un precio de venta estimado de $750 por tonelada.

Se pronosticó que el costo de capital inicial sería de $136 millones durante la fase dos. El costo de capital de la expansión de la fase dos es de $44,5 millones con un período de recuperación de 0,4 años.

El valor presente neto con un descuento del 8% para la fase dos es de $442 millones, en comparación con el VPN de la primera fase de $395 millones. La tasa interna de retorno es del 208%. El proyecto más grande tendrá un flujo de caja libre de impuestos de $60 millones anuales.

La construcción de la primera fase está avanzando. La construcción civil y la ingeniería están en marcha. Se han pedido elementos de largo plazo, como transformadores eléctricos, trituradoras, espesadores, apiladores de relaves, tratamiento de agua, separadores magnéticos y hardware del sistema de control. La minera también está en negociaciones para servicios de gestión de ingeniería, adquisición y construcción, así como contratistas para desarrollar y operar la primera mina.

Sigma dice que se está ocupando de incorporar tecnología verde en el proyecto Grota do Cirilo. No se utilizarán productos químicos peligrosos en el procesamiento y se recirculará el 100% del agua. Los relaves se apilarán en seco. Cuando comience la fase dos, el 100% de la energía será suministrada por instalaciones hidroeléctricas.

Sigma Lithium tiene acuerdos de compra con Mitsui y LG, los cuales aceptarán concentrado y luego gestionarán la conversión química en material apto para baterías. Los contratos tienen cláusulas de aceptación o pago vinculadas a los precios del hidróxido de litio.

Sigma Lithium tiene una capitalización de mercado de $940 millones.

8. SOUT STAR BATTERY METALS

South Star Battery Metals (TSXV: STS; US-OTC: STSBF) está desarrollando el proyecto de grafito Santa Cruz en el estado de Bahía, Brasil, que según la minera es el segundo distrito productor de grafito en escamas más grande del mundo con más de 80 años de actividad continua.

La producción comenzará este año a partir de una planta de concentrado de 5.000 toneladas por año que se construirá a un costo de $8 millones. Hay una segunda fase del proyecto que llevará la producción a 25.000 toneladas de concentrado anualmente en el cuarto año a un costo adicional de $27 millones.

La recuperación de la inversión de capital inicial tardará cuatro años, mientras que el flujo de caja libre de impuestos se estima en $129 millones durante la vida del proyecto.

En plena producción, el tajo abierto planificado en Santa Cruz tiene una vida útil de 12 años. Se espera que el costo operativo promedio por tonelada de concentrado sea de $396 durante la vida útil del proyecto. Compare eso con el precio promedio ponderado utilizado en el estudio de prefactibilidad de $1,287 por tonelada.

El valor presente neto después de impuestos con una tasa de descuento del 5% es de $81,2 millones con una tasa interna de retorno del 35%.

El depósito de Santa Cruz está abierto a lo largo de la huelga y en profundidad. Hasta el momento, los recursos medidos e indicados se estiman en 14,9 millones de toneladas con una ley de 2,29% de carbono para 341.240 toneladas de grafito in situ. El recurso inferido es de 7,9 millones de toneladas al 2,32% de carbono para 183.550 toneladas de grafito in situ.

Las reservas probadas y probables suman 12,3 millones de toneladas con una ley del 2,4% de carbono total para 295.400 toneladas de grafito contenido.

South Star dice que una de las ventajas de su proyecto es el alto porcentaje de hojuelas grandes: el 63 % del concentrado contenía jumbo a hojuelas grandes que se cribaron en una malla de +80. Estos copos naturales tienen un precio superior de US$ 1.400 por tonelada, en comparación con los copos medianos a US$ 1.200 la tonelada y los copos pequeños a US$ 800 la tonelada.

La minera también tiene un proyecto de grafito en el estado estadounidense de Alabama para el cual está preparando una estimación inicial de recursos este año.

South Star Battery Metals tiene una capitalización de mercado de 20,9 millones de dólares.