Luis Manuel Sandberg HaedO

Pampa Energia ( PAM ) es la empresa energética integrada independiente más grande de Argentina con dos negocios principales: generación eléctrica y upstream. Durante un mercado bajista de tres años en Argentina, sus acciones se desplomaron casi un 90% desde máximos históricos antes de comenzar justo ahora una recuperación lenta y dolorosa.

Su negocio de generación garantiza un flujo de caja fuerte y constante principalmente a través de contratos vinculados al USD, mientras que su segmento upstream muestra un enorme potencial de sus vastas reservas de gas no convencional.

Argentina necesita desesperadamente gas natural nacional para evitar las importaciones y acaba de lanzar un plan de incentivos del gobierno que elevó los precios del gas un 64% en promedio. Pampa recibió este incentivo de cuatro años y ya está aumentando su producción de gas.

Las cifras muestran que la empresa está claramente infravalorada y tiene un potencial alcista de + 300%.

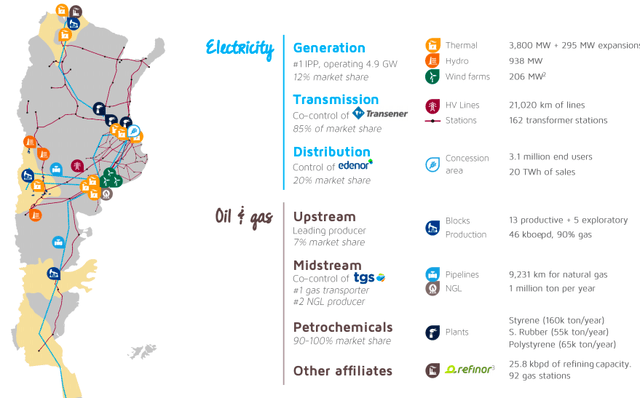

A nivel de holding, la compañía participa en dos segmentos principales:

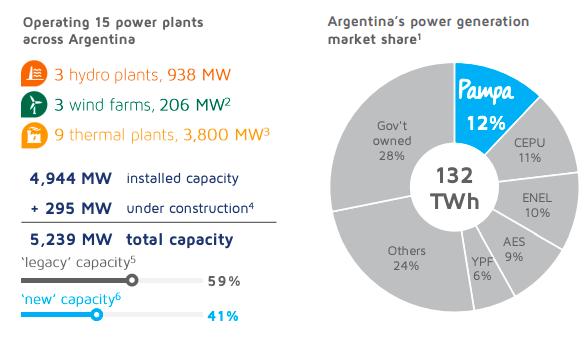

+Generación de Electricidad: Pampa es el Productor Independiente de Energía (IPP) número uno en el país operando 4.9GW (+ 0.3GW más en construcción) a través de 15 plantas de energía.

+Upstream (E&P): Pampa es un productor de gas independiente líder con el 7% de la producción actual de gas del país. Tiene participación en más del 8% de la superficie de gas de esquisto de Vaca Muerta, el segundo depósito de gas de esquisto más grande del mundo.

Adicionalmente, y también a nivel de holding, la compañía participa en el segmento petroquímico con casi el 100% de participación de mercado, produciendo estireno, caucho sintético y poliestireno.

Pampa también posee:

+Participación del 55,1% en Edenor ( EDN ): la mayor empresa eléctrica de Argentina, con una participación de mercado del 20%. La participación controladora (51% de acciones clase A) se vendió recientemente por $ 95 millones y está a la espera de la aprobación del regulador.

+Participación del 27,6% en Transportadora Gas del Sur ( TGS ): la mayor empresa de transporte de gas de Argentina y Latinoamérica. TGS es la red troncal de gas natural de Argentina y transporta el 60% del consumo total de gas del país. También es el segundo mayor productor de líquidos de gas natural (LGN) del país.

+Participación del 26,3% en Transener: opera la red de alta tensión más grande de Argentina, con una participación de mercado del 85%.

Fuente: presentación de la empresa

Permítanme comenzar con un cálculo rápido de la suma de las partes en el reverso del sobre.

Pampa cotiza actualmente a una capitalización de mercado. de $ 820 millones y una deuda neta de $ 1,150 millones (más sobre deuda y posición de caja más adelante). Por lo tanto, su valor empresarial (EV) se sitúa en 1.970 millones de dólares.

Restando de esto los $ 95 millones que Pampa está obteniendo por su participación en Edenor, $ 190 millones por su participación del 27,6% en TGS (una compañía que cotiza en NYSE y BYMA con una capitalización de mercado actual de $ 688 millones) y $ 17 millones para Transener (que cotiza en BYMA con una capitalización de mercado de $ 67 millones) nos quedamos con $ 1,670 millones. Por lo tanto, básicamente estamos pagando $ 1,670 millones por generación, exploración y producción y petroquímicos.

Ahora, los petroquímicos son un negocio complicado. Pampa es el actor líder en este mercado con casi $ 265 millones en ventas en 2020 ($ 320 millones en 2019), aunque es un segmento pobre en generación de EBITDA: solo $ 6 millones para 2019 y $ 19 millones para 2020. Tomemos aquí lo que creo que es un enfoque extremadamente conservador y valora este negocio en solo $ 70 millones, alrededor de 3 veces el EBITDA de 2020.

Por lo tanto, restando $ 70 millones para petroquímicos, obtenemos una valoración de mercado de $ 1,600 millones tanto para generación como para exploración y producción. Es este un precio justo? ¿Cuánto pagamos por cada segmento?

Entre 2016 y 2019, bajo la administración del presidente Macri, Pampa vio la oportunidad de invertir en su negocio de generación asegurando contratos a largo plazo vinculados al dólar para esas nuevas plantas de energía bajo un esquema denominado "Nueva Energía". Pampa invirtió fuertemente, llevando su capacidad de energía de 2.300MW a principios de 2016 a 4.900MW a la fecha.

Este es un aumento de + 2.600MW en poco menos de cinco años, el 80% de los cuales está bajo el esquema de Nueva Energía. Si estimamos aproximadamente una inversión de $ 1 millón por MW (consulte el cuadro a continuación para obtener una vista más detallada de los proyectos de última generación de Pampa y el costo promedio por MW), obtenemos una inversión total estimada de $ 2,600 millones en los últimos cinco años. .

| Proyecto | MW |

Inversión total |

Costo por MW |

| CTGEBA | 383 | 355 | 0,92 |

| PEPE I | 100 | 135 | 1,35 |

| PEPE II | 100 | 140 | 1.4 |

| Loma de la Lata | 105 | 90 | 0,85 |

| Piedra Buena | 100 | 90 | 0,9 |

| Parque Industrial Pilar | 100 | 105 | 1.05 |

| Promedio | 0,97 |

Algunos de los proyectos de última generación de Pampa. Fuente: Autor, basado en el comunicado de resultados de 2020 de la empresa . La inversión total y el costo por MW se muestran en millones.

Como hemos visto, el mercado está valorando el segmento de generación y exploración y producción en aproximadamente $ 1,600 millones, lo que significa que básicamente estamos comprando los nuevos 2,600MW a 60 centavos por dólar y obteniendo 2,300MW adicionales de "Legacy Energy" (contratos ARS) y el segmento de exploración y producción de forma gratuita .

En caso de que se lo pregunte, esos contratos vinculados al dólar para la Nueva Energía todavía se cumplen a partir de hoy y hay muchas razones para creer que seguirán siéndolo (para obtener más información sobre esto, consulte "riesgos" al final del artículo).

Estos precios pueden parecer una locura, y probablemente lo sean, pero en realidad es bastante común encontrar estas acciones infravaloradas en el mercado de valores argentino hoy en día, incluso entre empresas no reguladas. Para un ejemplo claro de esto, vea mi artículo sobre Propiedades Comerciales de IRSA .

Aunque probablemente no sea muy preciso, este fue un ejercicio rápido y divertido que creo que ayuda un poco a poner las cosas en perspectiva. A primera vista, Pampa parece infravalorada incluso siendo conservadora.

Pero podemos hacerlo un poco mejor sin dejar de complicar demasiado las cosas. Vamos a este otro enfoque:

El EBITDA proveniente del segmento de generación para 2020 fue de $ 462 millones. Incluso con un enfoque conservador de, digamos, 5 veces el EBITDA, todo el segmento de generación por sí solo estaría valorado en $ 2,300 millones. Tenga en cuenta que este cálculo aquí es equivalente a la razón EV / EBITDA (ya nos ocupamos de la deuda) y una razón EV / EBITDA promedio para la industria de energía en los EE . UU. Es 12x .

Una vez más, recuerde que estamos pagando $ 1,600 millones tanto por el segmento de generación como por el de exploración y producción.

Un último comentario sobre esto antes de continuar. Legacy Energy, que representa 2.820MW de la capacidad total de energía, se remunera actualmente en ARS y los ajustes de tarifas se han suspendido desde abril de 2020 principalmente debido a la pandemia. Esto tiene un impacto significativo que ya se refleja parcialmente en el EBITDA de 2020. Podemos esperar mejores resultados en el EBITDA en el futuro provenientes de Legacy Energy si esto se ajusta. Más sobre esto más adelante.

Segmento de Generación Pampa Energia. Fuente: Presentación de la empresa (página 5)

Pampa se sienta cómodamente con $ 470 millones en efectivo y esto ni siquiera contempla los $ 95 millones que recibirá por la venta de su participación controladora en Edenor, lo que elevaría sus reservas de efectivo a la friolera de $ 565 millones. Para una empresa con capitalización de mercado. de $ 820 millones, esto seguramente suena atractivo.

La deuda financiera bruta de Pampa asciende a $ 1.600 millones, con un promedio. tasa de interés para bonos denominados en USD del 7,5% y un promedio. vida de 4.8 años. Considerando los $ 470 millones en efectivo más los $ 95 millones que recibirá por Edenor, la deuda neta asciende a $ 1,035 millones. Esto es aproximadamente el doble del EBITDA de 2020, si solo consideramos la generación y la exploración y producción. No está nada mal.

Vale la pena mencionar también que Pampa tiene un flujo de caja libre (FCF) positivo en ~ $ 200 millones. Por tanto, la relación entre el flujo de efectivo y la deuda es de 5x (20%). La gerencia ha declarado recientemente que se sienten muy cómodos con esta proporción.