Con el plan de crear una empresa conjunta para el proyecto, AbraSilver Resource Corp. (TSX.V:ABRA; OTCQX: ABBRF) celebrí un acuerdo de carta vinculante con una subsidiaria de Teck Resources Limited para explorar y desarrollar el proyecto de cobre y oro La Coipita en San Juan.

Sujeto a ciertas condiciones, AbraSilver y Teck celebrarán el acuerdo de opción para otorgar a Teck una opción para adquirir una participación del 80% en La Coipita mediante la financiación de gastos de exploración acumulativos de US$ 20,000,000 durante cinco años, haciendo pagos en efectivo y una colocación de capital en AbraSilver por un total de US$ 3.000.000 (incluido un pago inicial obligatorio de US$ 500.000) y hasta US$ 6.300.000 en pagos opcionales en efectivo con respecto a los montos pagaderos a los proveedores subyacentes del proyecto.

“Estamos encantados con la oportunidad de asegurar un importante acuerdo de exploración con Teck para avanzar en el proyecto a gran escala La Coipita, que está ubicado en un prolífico distrito de pórfido de cobre. Esta colaboración estratégica marcará un hito importante para el Proyecto y mejorará en gran medida el potencial de un importante descubrimiento de cobre. Esta transacción representará un fuerte respaldo al potencial de exploración en La Coipita y esperamos trabajar estrechamente con Teck para generar valor para todas las partes interesadas”, afirmó John Miniotis, presidente y director ejecutivo de AbraSilver.

Luego de un período de transición inicial durante el cual AbraSilver respaldará las operaciones de campo, Teck actuará como operador mientras dure la Opción.

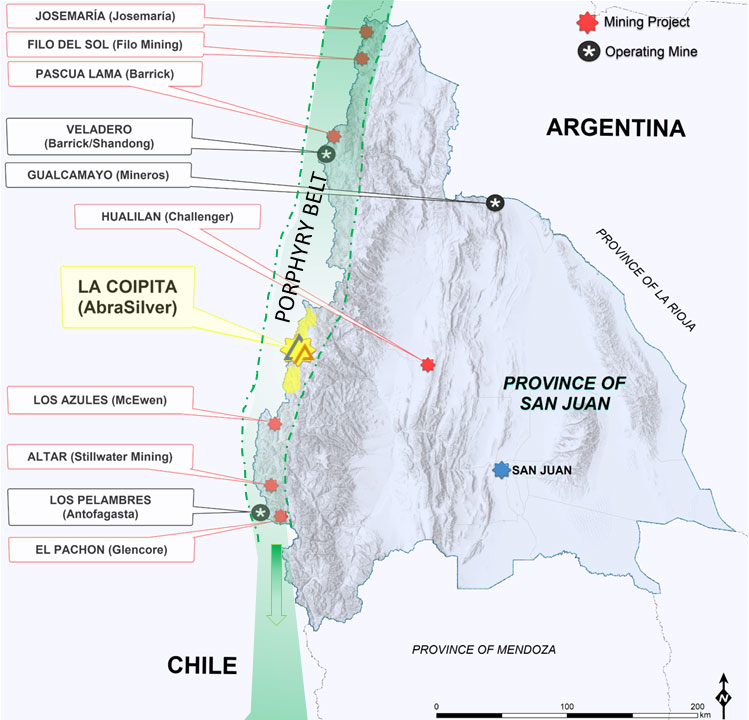

La Coipita es una propiedad a escala de distrito que consta de más de 70.000 hectáreas en la parte occidental del departamento de Calingasta, ubicado en la provincia argentina de San Juan, favorable a la minería, adyacente a la frontera con Chile. El acceso a la zona es vía Calingasta, el poblado más cercano, a lo largo de 125 km de camino sin pavimentar hasta el proyecto de pórfido Los Azules Cu-Mo y luego hacia el norte por un camino de terracería hasta el proyecto La Coipita Cu-Au. La elevación a lo largo de la propiedad oscila entre 3.500 y 4.500 msnm con un relieve de moderado a alto.

El Proyecto se encuentra dentro del cinturón epitermal de pórfido del Mioceno de Argentina y Chile. Durante el Mioceno medio, el área desarrolló un arco magmático activo, en su lado occidental y un ambiente extensional de contraarco hacia el este. Contemporáneamente con la deposición de rocas volcánicas/volcaniclásticas fue el emplazamiento de sistemas de pórfido Cu-Mo-Au y/o epitermales de Au-Ag (Cu) (por ejemplo, depósito epitermal de Cu-Au-Ag de alta sulfuración de Filo del Sol con pórfido de Cu-Au). , Pórfido de Cu-Mo Los Pelambres/El Pachón, Pórfido de Cu-Au-Mo Los Azules, Clúster de Au epitermal de alta sulfuración El Indio/Veladero/Pascua Lama).

Se han identificado numerosas áreas objetivo en La Coipita. Estas áreas objetivo tienen características geofísicas, geológicas y geoquímicas coincidentes que son consistentes con intrusiones de tipo pórfido mineralizado de cobre y oro, ya sea debajo de sistemas de alta sulfuración o en áreas estructuralmente elevadas. Hasta la fecha, sólo se han realizado perforaciones en el objetivo La Coipita, donde los resultados iniciales han identificado el potencial de un importante sistema de pórfido de Cu-Au-Mo. Se cree que existe un importante potencial de exploración en el objetivo La Coipita y en muchos otros objetivos regionales prometedores.

CLAVES DE LA TRANSACCIÓN

De conformidad con el Acuerdo, AbraSilver y Teck acordaron celebrar el Acuerdo de Opción en el que AbraSilver otorgará a Teck una opción (la “Opción”) para adquirir una participación del 80% en el Proyecto. El Acuerdo de Opción establecerá que Teck podrá ejercer la Opción mediante:

+Realizar los siguientes pagos o colocación de acciones en AbraSilver:

1-Pago inicial en efectivo de US$500.000 al celebrar el Acuerdo de Opción;

2-El 31 de enero de 2025 o antes, un pago en efectivo de US$1,000,000 o, a elección de Teck, la suscripción de US$1,000,000 de acciones ordinarias de AbraSilver (“Acciones de ABRA”) cuyo precio será el mayor entre (a) una prima del 25% sobre el precio promedio ponderado por volumen de los 20 días anteriores de las Acciones de ABRA en TSX Venture Exchange, o (b) C$0,35 por Acción de ABRA; y

3-En o antes del 31 de enero de 2028, un pago en efectivo de US$1.500.000.

+Incurrir en un total de US$20.000.000 en gastos de exploración en el Proyecto durante un período de cinco años; y

+Realizar hasta USD 6 300 000 en pagos opcionales en efectivo con respecto a los montos pagaderos a los proveedores subyacentes del Proyecto.

Al ejercer la Opción, las partes constituirán una empresa en Argentina (“Newco”) para convertirse en la titular del Proyecto. Teck poseerá el 80% de las acciones en circulación de Newco y AbraSilver tendrá el 20% restante. Cada parte financiará su parte prorrateada de los gastos futuros en el Proyecto a través de contribuciones de capital a Newco o incurrirá en dilución en Newco. Si la participación accionaria de una parte en Newco se diluye por debajo del 10% o de conformidad con otras condiciones determinadas del Acuerdo de Opción, su participación accionaria se convertirá en una regalía neta de retorno de fundición del 1,1% en el Proyecto, de la cual el 0,6% puede ser recomprado por al pagador por un pago en efectivo de US$ 3.000.000 en cualquier momento.

La Transacción permanece sujeta, entre otras cosas, a la negociación y ejecución de un Acuerdo de Opción definitivo y documentos relacionados y al cumplimiento o renuncia de cualquier condición suspensiva en el Acuerdo (incluida la recepción de las aprobaciones necesarias). La Compañía y Teck esperan celebrar el Acuerdo de Opción alrededor del 14 de enero de 2024, pero no puede haber certeza de que la Transacción se complete en los términos descritos en este comunicado de prensa o en absoluto.