La producción cuprífera de la nación africana se ha triplicado en los últimos seis años, mientras que la de nuestro país se ha mantenido sin cambios en ese mismo lapso

Sólo en el 2022, el cobre en el Perú aportó el 30% de las exportaciones y este año la producción del metal rojo se verá estimulada por la entrada a plenitud de Quellaveco de Anglo American, sostiene el Organismo Supervisor de la Inversión en Energía y Minería (Osinergmin) en su más reciente Informe Mensual de Energía y Minería.

La importancia de este mineral se traduce también en que cuatro de los cinco principales grupos económicos que lo producen mundialmente tienen operaciones en el Perú: Freeport McMoran, Glencore, BHP y Grupo México.

Sin embargo, el año pasado —sostiene el reporte—, pese a los altos precios de los commodities, el Perú perdió posiciones en el ranking de producción mundial, según el United States Geological Survey (USGS), que actualizó la información global de minería en el mundo respecto a datos de producción y reservas por países.

En el caso de la producción del cobre peruano, este perdió 0.8 puntos porcentuales y está, prácticamente, en un ‘empate técnico’ con República Democrática del Congo en la segunda posición. Sin embargo, según el informe, “en un sector económico cuya producción es intensiva en capital y su inversión inicial es de alto riesgo, la presencia de empresas clave a nivel global en la minería peruana, además del atractivo geológico del Perú, brindan una buena señal para cualquier tipo de inversión futura en el sector”.

Según informó Juan Saldarriaga en El Comercio, la producción de cobre del Congo se ha triplicado en el mismo periodo. Y se espera que siga creciendo fuertemente este año y el siguiente, fundamentado, principalmente, en la inversión de la minera estadounidense Ivanhoe Mines, la cual busca duplicar la producción de su mina Kamoa-Kakula, de 300.000 a 600.000 toneladas, para el 2024.

“El detalle de todo lo anterior es que Congo ha empezado una movilización nacional para fortalecer las áreas débiles en cuanto a infraestructura, seguridad y el agua para la generación de energía para las nuevas inversiones”, escribe Arenas.

En contrapartida, los conflictos sociales y las demoras en la aprobación de los permisos ambientales para minería, frenan el desarrollo de esta industria en el Perú.

Se trata, en el primer caso, de una “guerra abierta que una minoría activa, movilizada y extremadamente ideologizada le ha declarado a la minería moderna”, precisa Arenas.

Y, en segundo término, está el propio Estado, que ha generado una maraña de ‘permisología’ y que es “incapaz de utilizar el enorme presupuesto de la tributación minera (para proyectos sociales) y de imponer el Estado de derecho”, agrega el especialista.

Precisamente, para lidiar con la maraña de permisos que impiden el normal desarrollo de los proyectos mineros, el gobierno ha anunciado el inicio de una cruzada para simplificar los procedimientos administrativos y promover las inversiones mineras sostenibles, la cual será liderada por la PCM.

LAS PROYECCIONES

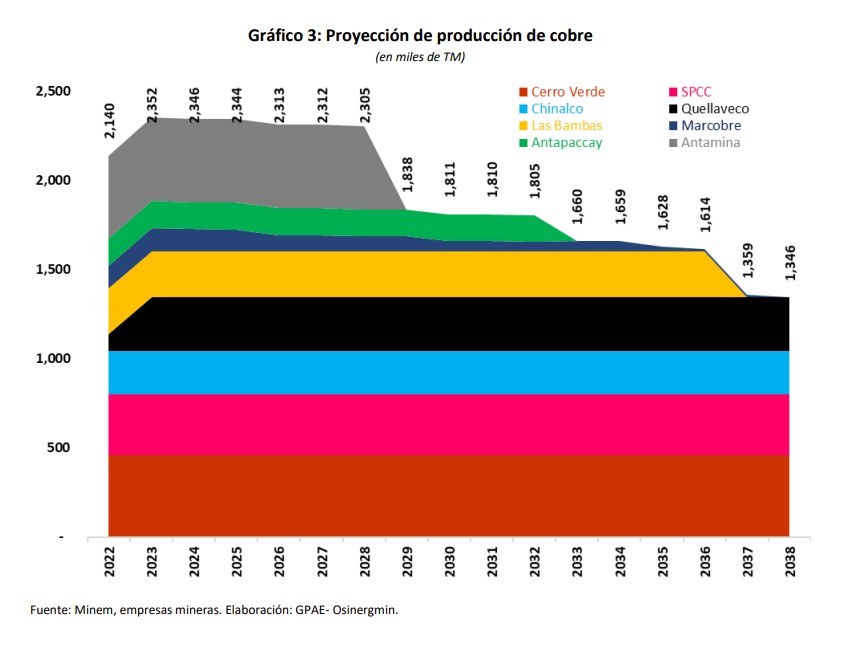

Debido a la ausencia de grandes proyectos mineros —no se considera el ingreso de nuevas minas de gran envergadura en un horizonte de 15 años— la producción de cobre recae en gran medida en las minas que ya están en operación, y especialmente en Quellaveco, para, al menos, los próximos diez años, comenta Osinergmin.

Ahora, considerando la producción cuprífera del 2022, la producción estimada de cobre de Quellaveco, la curva de producción estimada de Mina Justa y la información pública disponible respecto de la vida útil de cada mina; y, considerando un escenario en el que las minas en operación se mantienen en producción, “se observaría que la producción minera peruana estaría mostrando un pico en el 2023 y los dos siguientes años, para, luego, empezar a descender”, afirma el reporte.

Esta proyección de Osinergmin no considera planes de ampliaciones y de nuevos proyectos de cobre, debido a la coyuntura social actual. Sin embargo, ambas se consideran fundamentales para alentar una mayor producción de cobre peruano y, por ende, de la recuperación de la inversión en minería.

Según el Ministerio de energía y Minas, con datos a enero del 2023, Antamina está trabajando en la ampliación de su operación para extender su vida útil hasta el 2036. La ampliación de Toromocho, de Chinalco, es uno de los proyectos más avanzados de cara al 2023 y, salvo alguna contingencia de fuerza mayor, debería seguir su curso natural.

Las Bambas, también, tiene en la mira el proyecto Chalcobamba Fase I por US$ 130 millones para expandir su producción.

Mientras que Southern Perú contempla las ampliaciones de la refinería de Ilo y de la planta concentradora de Cuajone. Además, figuran en su cartera, los proyectos Michiquillay, Los Chancas y Tía María.

Conclusiones

El informe del Osinergmin señala que la producción cuprífera estaría muy próxima a tocar picos históricos en el Perú. Pero, “de no prosperar los proyectos y ampliaciones vitales para alentar la producción de cobre en los próximos años, que compensarían a las minas que van a ir cerrando sus ciclos, la oferta nacional estará encaminada al descender […], enfrentándose a una contracción de la oferta de cobre”.

“Es quehacer de la política pública buscar el correcto alineamiento de los incentivos de los diferentes agentes económicos comprometidos para impulsar la industria cuprífera, dado el panorama internacional altamente favorable”, concluye.

Las siete empresas listadas abarcaron el 83% de la producción de cobre del país en el 2022 y, a su vez, son responsables del 8% de la producción cuprífera mundial.