LUIS ALBERTO PERALTA

China se lanza a la conquista del sector del litio, uno de los minerales claves para la transición energética y la industria de las baterías eléctricas. Con un reciente incremento en sus inversiones en Australia (el primer productor mundial del oro blanco), el gigante asiático busca canalizar una importante cuota de la producción mundial hacia su industria. No obstante, el escenario global es complejo: el interés de Occidente por fortalecerse en el sector de la movilidad sostenible y las potenciales oportunidades de explotación en América Latina presentan tanto retos como oportunidades en la cuenca del Pacífico.

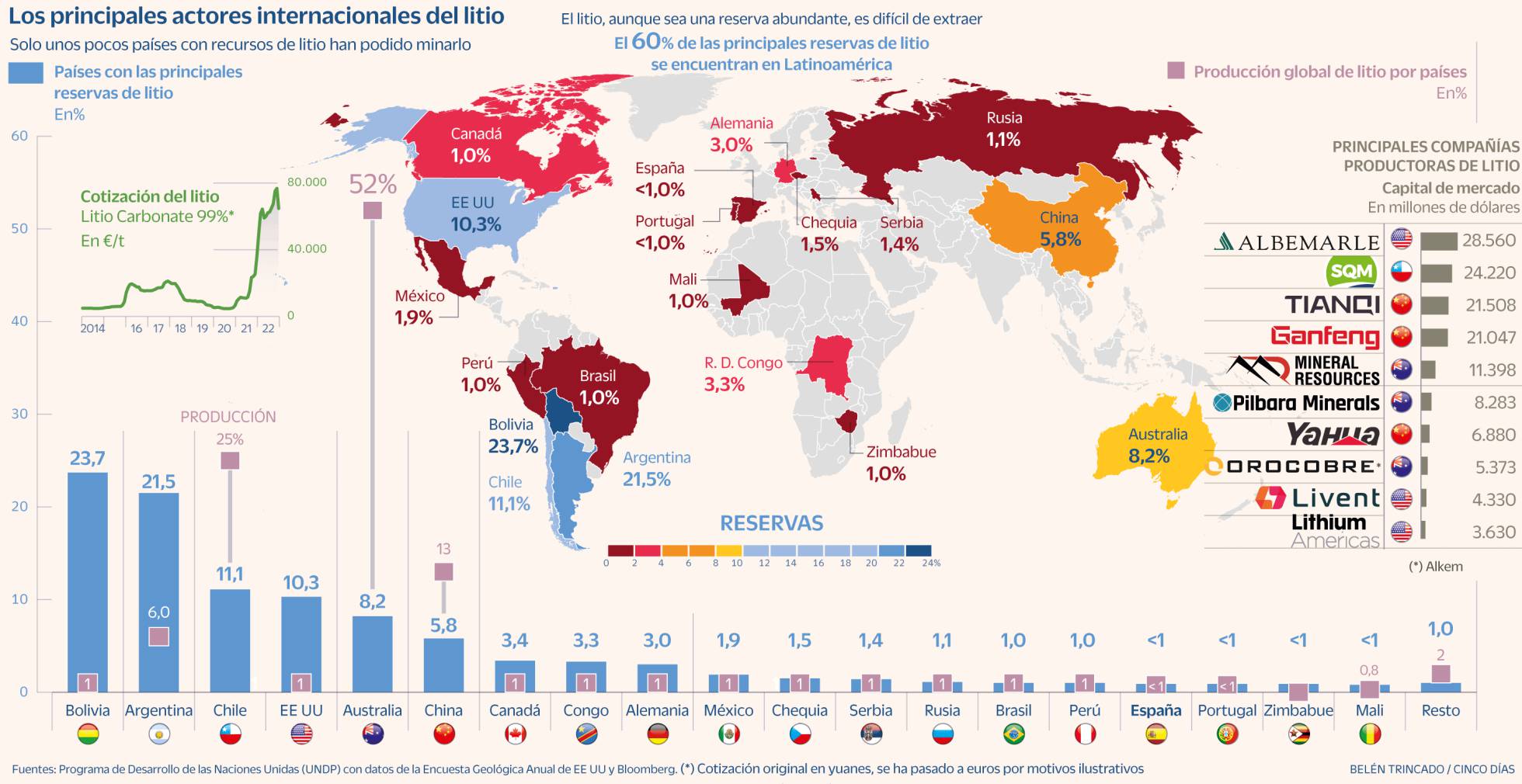

La industria del litio está sujeta a diferentes complejidades geográficas. China ya es el origen del 13% de la producción mundial del mineral y es el líder global en refinación. No obstante, estos volúmenes no son suficientes para abastecer a su colosal industria de baterías, que fabrica alrededor del 56% del suministro global, según la firma Abrdn.

Australia es el primer productor y suministra el 52% de las exportaciones mundiales del mineral. Le sigue Chile, que produce el 25%. China ocupa el tercer puesto, seguida de Argentina (6%), y el resto del mundo produce el 4% adicional. En este sentido, el gigante depende de las importaciones que llegan desde sus socios del Pacífico para mantener su liderazgo en la fabricación de coches y baterías, pero también para exportar estos elementos a Occidente.

Cabe resaltar que, si bien las mayores reservas están concentradas en países como Bolivia y Argentina (ambos países poseen casi la mitad de las reservas mundiales), estos territorios todavía no cuentan con la capacidad de explotación necesaria para aprovechar sus recursos al máximo.

La conquista de Australia

El más reciente movimiento de China en este tablero ha sido un acuerdo de compra entre su gigante minero Tianqi Lithium y la exploradora de litio australiana Essential Metals. La oferta de 94 millones de dólares (unos 85 millones de euros), con una prima de alrededor del 45%, fue realizada a través de la empresa conjunta de Tianqi con la australiana IGO.

La transacción incluye el proyecto Pioneer Dome, una mina sin desarrollar en Australia Occidental con reservas totales estimadas de más de 100.000 toneladas de litio, pero que probablemente no entrará en funcionamiento hasta la segunda mitad de esta década. El proyecto se suma a la participación mayoritaria que Tianqi ya posee en una de las minas de litio más grandes del mundo, Greenbushes, también en Australia Occidental, y a la refinería de hidróxido de litio para baterías que la compañía tiene en ese país.

“El acercamiento de China a Australia es una clara señal de la importancia de los minerales estratégicos, no solo del litio, sino también del níquel y el cobalto. Australia con sus reservas podría ser una nueva Arabia Saudí. Ya tienen un acuerdo con Corea del Sur y seguirán negociando con otros países aliados. Será clave en el futuro de la transición energética. China no se quiere quedar atrás”, explica a CincoDías Alicia García-Herrero, economista jefe para Asia de Natixis.

Occidente, no obstante, no se queda con los brazos cruzados y quiere quitar parte del mercado a Pekín. Pilbara Minerals, uno de los mayores productores de litio de Australia, planea construir una planta piloto en Australia Occidental para refinar el litio y exportarlo directamente a Estados Unidos y Europa, que demandan un suministro que no involucre a China. Asimismo, el gigante estadounidense del litio, Albermarle (la empresa de litio más grande del mundo por capital de mercado), también ha comenzado a refinar litio en territorio australiano.

Según la Agencia Internacional de la Energía, China produce más del 80% del hidróxido de litio (litio refinado) del mundo. Sin embargo, con estos nuevos proyectos en su territorio, Australia podría tener el 10% del mercado de refinación para 2024 y el 20% para 2027, según un informe del Gobierno de Canberra publicado en octubre.

El experto en sostenibilidad y minería Luis de la Torre opina que la estrategia china para abastecerse es agresiva, y contrasta con las de otras potencias tecnológicas. El especialista indica que Japón, por ejemplo, aplicó la estrategia de introducirse en países productores de las materias vitales para su industria a través de compras o asociaciones en esos sectores. Esta actividad resulta menos comprometida, más aceptable y, sobre todo, más silenciosa.

“La diferencia es que Japón siempre ha elegido empresas de gran calibre, sin apuntar a conseguir la mayoría en su accionariado. No es exactamente el caso del proyecto Greenbushes, que está controlado mayoritariamente por una empresa conjunta entre China y Australia. China no posee un comportamiento homogéneo en ese sentido, y cuando se ha presentado sola, en bastantes casos ha obtenido el rechazo social o gubernamental”, comenta a este diario el experto en minería.

Ola de inversiones

La campaña china se extiende también a la región que tiene las mayores reservas. Cuatro empresas chinas se encuentran pujando por conseguir las licitaciones para explotar los yacimientos bolivianos de litio: TBEA Group Xinjiang, Fusion Enertech, Brunp (una subsidiaria del fabricante de baterías para automóviles más grande del mundo, CATL con China Molybdenum) y Citic Guoan Group con China Railway International Group. Su única competencia occidental es Lilac Solutions, una empresa estadounidense respaldada por Breakthrough Energy Ventures, de Bill Gates.

Asimismo, en noviembre de 2022 la empresa china Tibet Summit Resources anunció que invertirá 2.200 millones de dólares (2.030 millones de euros aproximadamente) en dos proyectos de exploración de litio en Argentina. La compañía tiene planes para invertir 700 millones de dólares en el proyecto Salar de Diablillos, en la provincia de Salta, del que se espera una producción anual de 50.000 toneladas de carbonato de litio apto para baterías a partir de este año. Asimismo, la compañía pondrá otros 1.500 millones de dólares para construir una planta en la que podría producir entre 50.000 y 100.000 toneladas del mismo mineral al año en el Salar Arizaro para 2024, también en Salta.

China también tiene presencia en Chile. En 2018, el gigante consolidó la adquisición del 24% de la firma chilena SQM, la segunda empresa productora de litio más grande del mundo por capital de mercado. De la misma manera, en 2022 la minera china BYD se adjudicó una licitación para explotar 80.000 toneladas de litio en territorio chileno por siete años, por la cual ofertó 61 millones de dólares (unos 56 millones de euros).

En este contexto, Robert Minter, director de inversiones estratégicas en ETF de Abrdn, opina que la envergadura de la industria china de baterías y su importancia global exigen que el gigante estreche lazos con los principales proveedores de litio de Australia y Sudamérica. No obstante, advierte que actores como Estados Unidos y Europa están buscando romper la hegemonía de Pekín en el sector.

Según Minter, la lección que ha dejado el Covid a los fabricantes es que reduzcan sus cadenas de suministro. “Tanto Tesla como Rivian son ejemplos de una tendencia más importante: ambos quieren que toda su cadena se desarrolle en Canadá, México y Estados Unidos para minimizar los riesgos geopolíticos y reducir la huella de carbono asociada a las cadenas de suministro globales. ¿Se imaginan la huella de una batería que obtiene litio en Chile, que se exporta a China, se convierte en batería y se envía a Europa para unirse al resto del automóvil que luego se exporta a EE UU?”, reflexiona.

Proyección

Un reporte reciente de Bank of America confirma que, por el momento, el litio seguirá en el foco de la demanda mundial:“Con los fabricantes de automóviles poniendo más vehículos eléctricos en la carretera, las baterías de iones de litio ganarán importancia en el futuro. Dicho esto, las ventas de vehículos eléctricos han despegado recientemente y, dado que estos automóviles tienen una vida útil promedio de 10 años, los volúmenes de reciclaje tardarán un tiempo en recuperarse”. En este contexto, el suministro primario de litio seguirá siendo crítico hasta bien entrado el año 2050.

La entidad estadounidense añade que, dado el crecimiento exponencial de la demanda, es probable que los saldos cambien “violentamente” entre déficit y superávit, por lo que los precios y la volatilidad del litio deberían seguir siendo mucho más erráticos que los de otros minerales (como el plomo) en adelante, indican analistas del banco.

En esta línea, Irene Lauro, economista de Schroders, advierte de que el mercado del litio también se puede ver afectado por el de otros minerales necesarios para las industrias en que se usa: “China representa el 60% de la producción mundial de elementos de tierras raras y también domina la producción de grafito, otro componente fundamental de las baterías. Por otra parte, las tensiones con Rusia podrían poner en peligro aún más la transición, ya que Rusia es un importante productor de níquel y cobalto”.