Altibajos del mercado del cobalto, un mineral en alza por baterías y EV pero envuelto en polémicas por las condiciones humanitarias en las que se desarrolla su extracción en África

ANAHÍ ABELEDO

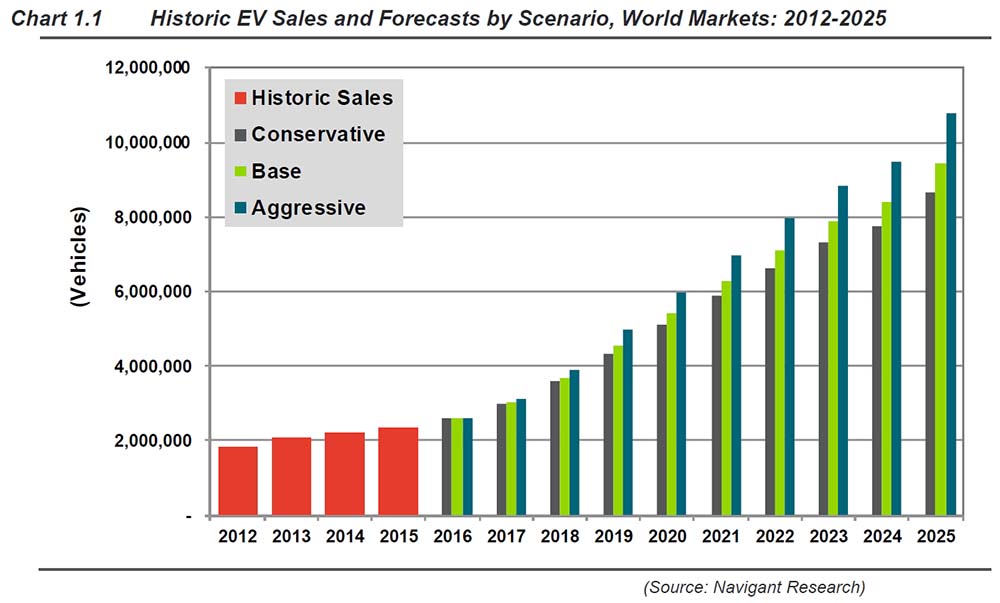

A medida que avance 2023, se prevé que la demanda de cobalto de la industria de vehículos eléctricos continúe aumentando. BloombergNEF pronostica un rápido aumento en las ventas de vehículos eléctricos de pasajeros, con un salto de 6,6 millones en 2021 a 21 millones en 2025. Los precios del cobalto superaron las expectativas en 2021, aumentando gracias a una mayor demanda del espacio EV pero el metal de las baterías no pudo mantener sus ganancias durante todo el año. Se espera que las cuentas finales arrojen un ligero superávit en 2022, a la luz de la puesta en marcha de nuevos proyectos en Indonesia y el aumento de la oferta de la República Democrática del Congo (RDC), el principal país productor del mundo.

A pesar de este retroceso en los precios, los gobiernos de todo el mundo continúan presionando por una transición hacia la energía verde , dirigiendo la atención de los observadores del mercado hacia las materias primas clave utilizadas en las baterías, como el cobalto.

El cobalto tuvo un repunte importante en el primer trimestre debido a un salto de la demanda, esto originó una súbita suba de los precios que se moderaron en el segundo trimestre por el menor movimiento a raíz de las medidas restrictivas en China. Hacia el tercer trimestre lo que se destaca es una baja en la demanda de electrónicos pero el cuarto trae buenas noticias con la estabilización de la demanda de automóviles eléctricos que promete crecimiento sostenido, de acuerdo al análisis de mercado que realizó Investing News Network (INN).

Mirando lo que podría estar por venir para los precios del cobalto en 2023, los analistas de mercado esperan que retrocedan un poco más en el primer trimestre.

“Deberían fortalecerse a medida que avanza el año, y a medida que aumenta la demanda”, dijo Jack Bedder de Project Blue . “Pero por ahora creo que hay suficiente suministro de productos intermedios, metales y productos químicos”.

Cameron Hughes de Benchmark Mineral Intelligence le dijo a INN que el mercado del cobalto se desempeñó de acuerdo con las expectativas en 2022. Anticipa que los precios caerán a principios de 2023 dadas las previsiones de superávit. "Sin embargo, es importante tener en cuenta que el exceso de oferta provendrá del exceso de cobalto contenido en hidróxido, mientras que el mercado de metales seguirá siendo relativamente ajustado", dijo Hughes. "Se espera que esto, junto con la sólida demanda de cobalto a largo plazo, evite que los precios caigan demasiado en 2023".

“Se pronosticó que el mercado ingresaría con un pequeño superávit en 2022, por lo que no es de extrañar que los precios terminen el año más bajos que a fines de 2021”, comentó. “Por supuesto, algunas cosas que afectaron el mercado del cobalto en 2022 fueron impredecibles, como los bloqueos de COVID-19 en China”.

Precios del cobalto en 2022 y proyección para 2023

Fuente: Tradings Economics

LA COMPRA VERGONZANTE

La mayor parte de la producción de cobalto proviene de la República Democrática del Congo (RDC), que fue responsable de producir 120 000 TM del material en 2021. En perspectiva, el segundo país productor de cobalto más grande, Rusia, había informado una producción de 7600 TM el mismo año; tercer lugar Australia produjo 5,600 TM.

A medida que las cadenas de suministro de baterías de iones de litio y vehículos eléctricos atraen la atención mundial, las empresas están tratando de limitar su exposición al cobalto producido en la República Democrática del Congo, que es conocida por los abusos contra los derechos humanos y, en ocasiones, por el trabajo infantil en su industria minera.

En respuesta a esta tendencia, muchos países con cobalto están intentando crear cadenas de suministro nacionales de cobalto y vehículos eléctricos con la esperanza de atraer empresas que busquen evitar el cobalto procedente de la República Democrática del Congo. Esto se puede ver en el prometedor corredor de baterías en Ontario, Canadá, así como en el cinturón de cobalto de Idaho en EE. UU.

Las empresas tratan de limitar su exposición al cobalto de la República Democrática del Congo

LAS PROYECCIONES PARA ESTE AÑO

Las restricciones de China por la COVID-19 se sintieron con fuerza en toda la cadena de suministro de baterías domésticas del país en la primera mitad del año. Aun así, los fundamentos del mercado a largo plazo impidieron que los precios se desplomaran o alcanzaran niveles sin precedentes, dijo Hughes.

Jack Bedder de Project Blue también dijo que no hubo grandes impactos en términos de desempeño del mercado. “La política de cero COVID en China finalmente afectó la demanda de dispositivos electrónicos portátiles, lo que a su vez redujo la demanda de óxido de cobalto y litio ”, dijo.

La mayoría de los precios de las materias primas se vendieron con fuerza en 2022, afectados no solo por las medidas de confinamiento de China, sino también por la política monetaria de EE. UU. y las consecuencias de la crisis energética provocada por la guerra entre Rusia y Ucrania.

“Esperamos que el impacto de todos estos factores se resuelva o disminuya en 2023”, dijo Benedikt Sobotka.

“Además, creemos que el mercado ha reaccionado de forma exagerada y está en desacuerdo con el estado actual de la mayoría de los mercados de materias primas. Anticipamos que la estructura de la demanda de muchos productos básicos está experimentando un cambio fundamental impulsado por la transición global neta cero”, agregó el director ejecutivo del principal proveedor de cobalto Eurasian Resources Group.

“La tecnología de cátodos de litio- hierro - fosfato (LFP) puede limitar este aumento; sin embargo, la tasa actual de penetración de EV significa que la demanda de cobalto seguirá creciendo, y las tecnologías de níquel -cobalto- manganeso seguirán siendo el tipo de cátodo dominante”, explicó Hughes.

Bedder cree que los inversores no deberían preocuparse por el aumento de las tecnologías de cátodos sin cobalto como LFP. “Como ha sido el caso durante la última década, las baterías seguirán impulsando la dinámica de la demanda”, dijo. “Se prevé que la demanda de cobalto en las baterías de iones de litio aumente un 11,3 % anual. A corto plazo, la amenaza de sustitución del cobalto es baja, ya que representa una tendencia a más largo plazo”.

Mirando hacia otros segmentos de demanda, el uso por parte del mercado de productos electrónicos de consumo fue limitado en 2022. “(Este sector) muestra pocos signos de mejora en el corto plazo”, dijo Hughes. “Sin embargo, más adelante en 2023, este mercado puede recuperarse, lo que podría tener un impacto significativo en el equilibrio del mercado dado el tamaño de esta industria”.

Para Benchmark Mineral Intelligence, se prevé que sectores como el aeroespacial, militar y médico se mantengan sólidos, y todos ellos ayudarán a mantener el mercado del cobalto bastante ajustado el próximo año. “Finalmente, la demanda de las industrias intensivas en energía, como la cerámica, que se han visto sacudidas por la crisis energética, dependerá de hacia dónde avancen los costos de la energía”, dijo Hughes.

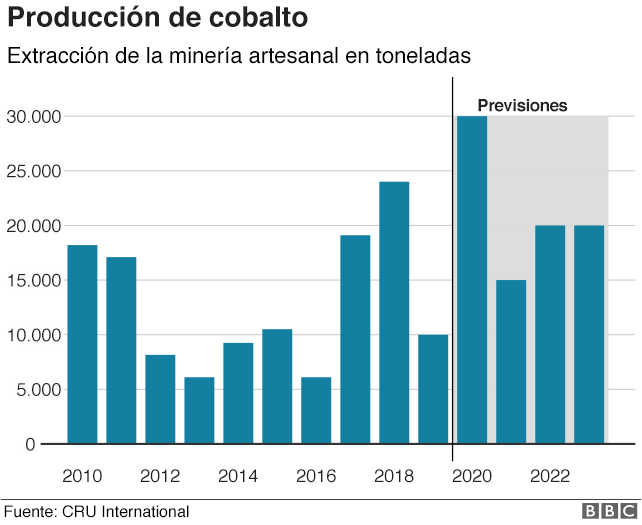

FACTORES POR EL LADO DE LA OFERTA. LAS MINERAS

Al observar cómo se ha comportado la demanda en los últimos años, los datos de Project Blue muestran que el consumo de cobalto aumentó un 8 % por año durante el período de 2013 a 2021, aunque el crecimiento se estancó entre 2019 y 2020 debido a la pandemia.

“Project Blue espera que la demanda de cobalto continúe creciendo a un ritmo muy similar (8,9 por ciento anual) entre 2021 y 2027”, dijo Bedder.

La firma espera que la oferta minera aumente un 11 % por año hasta 2027 para mantener el rito de la creciente demanda.

"En la República Democrática del Congo, se espera que la producción existente de los productores sustente el crecimiento, siendo el aumento de Mutanda un factor clave", dijo Bedder. Mutanda, la mina de cobalto más grande del mundo, cerró en noviembre de 2019, pero se reinició en el segundo semestre de 2021.

“(Sin embargo,) se requieren nuevos proyectos mineros para que la oferta satisfaga la demanda”, dijo Bedder, y señaló que los dos proyectos clave a observar son Mutoshi de Chemaf y Kisanfu de CMOC Group (OTC Pink: CMCLF ,SHA:603993). RDC, espero que la narrativa de la demanda respalde los nuevos proyectos de cobre, cobalto y níquel, pero puede haber varios vientos en contra".

Excluyendo la RDC, la principal área de crecimiento para el suministro de cobalto es actualmente Indonesia, donde los volúmenes cada vez mayores de cobalto contenido en el precipitado de hidróxido mixto están saliendo de los proyectos de lixiviación con ácido a alta presión.

“En consecuencia, más adelante en la década, Indonesia se convertirá en el segundo país productor de cobalto más grande del mundo”, dijo Hughes. "En otros lugares, se anticipan más inversiones en América del Norte y países con un acuerdo de libre comercio con los EE. UU., ya que los OEM esperan hacer uso de los créditos de la Ley de Reducción de la Inflación (IRA)".

La IRA se convirtió en ley en 2022 en otro movimiento para desarrollar la cadena de suministro de iones de litio de EE. UU. Según la legislación, los fabricantes de automóviles deben asegurarse de que el 50 por ciento de los minerales críticos utilizados en las baterías de vehículos eléctricos provengan de América del Norte o aliados de EE. UU. para 2024.

“Más empresas extranjeras esperarán incursionar en América del Norte para aprovechar la IRA, así como el creciente mercado de vehículos eléctricos en esta región”, dijo Hughes. “También es importante tener en cuenta que hay elecciones en la RDC el próximo año. Dado que la minería es una gran parte del PIB del país, será un tema importante que se discutirá durante las elecciones”.

En otras tendencias de suministro previstas para 2023, Benchmark Mineral Intelligence anticipa que el suministro secundario de cobalto a partir del reciclaje seguirá creciendo, habiendo aumentado ya en 2022.

“Debido al aumento de la oferta de la RDC e Indonesia en 2023, junto con la demanda limitada de la industria de productos electrónicos de consumo y otras industrias que consumen mucha energía, esperamos ver un superávit considerable en el mercado el próximo año”, dijo Hughes.

"La Ley de Reducción de la Inflación está revirtiendo décadas de globalización al incentivar a la industria de vehículos eléctricos para que respalde una solución norteamericana a los riesgos de la cadena de suministro de metales para baterías", dijo Robin E. Goad, presidente y director ejecutivo de Fortune Minerals.

También se anticipa que los precios caerán a principios de 2023 dadas las previsiones de superávit. "Sin embargo, es importante tener en cuenta que el exceso de oferta provendrá del exceso de cobalto contenido en hidróxido, mientras que el mercado de metales seguirá siendo relativamente ajustado", dijo Hughes. "Se espera que esto, junto con la sólida demanda de cobalto a largo plazo, evite que los precios caigan demasiado en 2023".

Aunque el mercado en general tendrá un exceso de oferta, el mercado de metales permanecerá relativamente ajustado.

Reservas de cobalto por países, a diciembre de 2021, USGS

“Eso se debe al crecimiento planificado limitado en la refinación de metales y la sólida demanda de los sectores aeroespacial y militar”, dijo Hughes. "Esto puede limitar el potencial a la baja de los precios del cobalto".

Un catalizador interesante para los inversores será el desarrollo de la mina Tenke Fungurume en la RDC.

“Se han bloqueado las exportaciones de la mina durante varios meses y la disputa parece estar aumentando, con informes locales que sugieren que CMOC podría buscar una compensación de Gécamines”, dijo Hughes. "Como una de las minas de cobalto más grandes del mundo, si la disputa continúa, podría tener un gran impacto en el equilibrio del mercado en 2023".

En 2023, los mineros junior pueden tener dificultades para obtener financiamiento para proyectos en un entorno de precios a la baja.

“Aunque es importante recordar que el cobalto es principalmente un subproducto, esto dependerá del producto principal de la mina”, dijo Hughes. “En general, los mineros también compiten con suministros alternativos de cobalto de proyectos de lixiviación con ácido a alta presión y reciclaje, lo que nuevamente dificulta la obtención de financiamiento para nuevas minas”.

QUÉ PASÓ EN EL MERCADO EN 2022

+ PRIMER TRIMESTRE: LA FUERTE DEMANDA RESPALDA LOS PRECIOS

El desempeño del cobalto fue mayormente el esperado, con condiciones difíciles persistentes y una fuerte demanda continua del mercado de baterías, dijo Harry Fisher, entonces de CRU Group, a Investing News Network (INN).

“La invasión de Ucrania por parte de Rusia fue, por supuesto, el impacto clave que ha apretado aún más las tuercas en el mercado”, dijo. Rusia es el segundo mayor productor mundial de cobalto, con una producción de 7600 toneladas métricas (TM) en 2021, según el Servicio Geológico de EE . UU .

Después de un promedio de US$24 por libra en 2021, los precios de los metales en Europa comenzaron el año en alrededor de US$32, pero aumentaron debido a las condiciones restringidas y la incertidumbre en torno a la guerra en Ucrania. A fines de marzo, los precios europeos estaban cerca de los US$40.

Los pronósticos de vehículos eléctricos a principios de año indicaban que la fuerte tendencia de ventas observada en 2021 no se desaceleraría en 2022. Es por eso que muchos expertos predijeron que la demanda de cobalto continuaría disfrutando de niveles saludables para el año.

“Ahora esperamos que la demanda de cobalto sea aún más fuerte a medida que las ventas de vehículos eléctricos continúan acelerándose”, dijo Fisher. El pronóstico de CRU en ese momento era de 3,6 millones de ventas adicionales de vehículos de nueva energía (NEV) año con año en 2022, con una penetración global que alcanza el 12 %.

+ SEGUNDO TRIMESTRE: EL REPUNTE DE PRECIOS HACE UNA PAUSA

Los precios de la materia prima se estabilizaron en los primeros tres meses de 2022, pero se tomaron un respiro en el segundo trimestre .

Hablando con INN sobre la caída de precios observada en el segundo trimestre, Cameron Hughes de Benchmark Mineral Intelligence dijo en ese momento que los precios del sulfato de cobalto lideraron inicialmente la caída. Señaló el impacto de las restricciones de China por la COVID-19, que se sintieron con fuerza en toda la cadena de suministro de baterías domésticas del país a principios de abril.

"La recesión se sintió más tarde en todo el complejo de cobalto, ya que los precios de los metales y las cuentas por pagar de hidróxido registraron caídas similares en mayo, y los tres grados continuaron cayendo durante el resto del trimestre", dijo.

La demanda del sector de vehículos eléctricos fue más fuerte de lo que muchos esperaban en 2021, pero los bloqueos chinos junto con factores macroeconómicos afectaron el espacio en el segundo trimestre.

Aun así, las ventas de NEV se recuperaron rápidamente en China, aumentando un 50 % mensual en mayo y un 33 % mensual en junio. De hecho, las ventas de junio alcanzaron un nuevo récord mensual de 596.000 unidades, según datos de CRU.

+ TERCER TRIMESTRE: LA DEMANDA DE PRODUCTOS ELECTRÓNICOS SE VE AFECTADA

Después de retroceder en el segundo trimestre, los precios del cobalto comenzaron a estabilizarse en el tercer trimestre. “La demanda puntual de cobalto fue tibia, a pesar de la fuerte producción de baterías y vehículos eléctricos en China, dados los grandes inventarios de materia prima acumulados a lo largo de 2022”, dijo Hughes.

“La mayor parte de la demanda de la fabricación de celdas fue absorbida por contratos a largo plazo, cobalto contenido en precipitado de hidróxido mixto de Indonesia y reciclaje de cobalto”.

Los precios encontraron soporte a fines de agosto debido a la rigidez percibida en el mercado de superaleaciones de EE. UU. y la sólida demanda de grado de aleación, según datos de Benchmark Mineral Intelligence.

“Esto proporcionó un impulso alcista para los precios de los metales, lo que posteriormente respaldó los precios de los sulfatos e hidróxidos”, dijo Hughes a fines del tercer trimestre. "Como esta tensión disminuyó en septiembre, los precios se estabilizaron durante todo el mes".

En el tercer trimestre, los obstáculos macroeconómicos continuaron afectando al sector del cobalto, lo que limitó la demanda de varias industrias.

El impacto más significativo ha sido en la demanda de cobalto de los productos electrónicos de consumo, que se ha reducido casi un 10 por ciento año tras año, según Benchmark Mineral Intelligence.

Audi se abocó a la producción de baterías con níquel y cobalto reciclado con la meta net zero

+ CUARTO TRIMESTRE: LA DEMANDA DE VEHÍCULOS ELÉCTRICOS SE MANTENDRÁ FUERTE

El sector de los vehículos eléctricos sigue siendo uno de los principales impulsores de la demanda de cobalto. La industria ha crecido significativamente en los últimos dos años, impulsada principalmente por China, pero con regiones como Europa que también muestran fortaleza.

Mirando lo que podría estar por venir en 2023, Lola Hughes de Rho Motion le dijo a INN que la ventaja es fuerte para el mercado de vehículos eléctricos, destacando el papel de China en el sector. Hablando sobre las diferentes químicas de cátodos que lideran la industria, Hughes dijo que América del Norte en este momento está dominada por el níquel , el cobalto y el aluminio .

“El resto del mercado está compuesto por níquel-cobalto- manganeso , con un poco de litio - hierro - fosfato (LFP) proveniente de las importaciones de China”, dijo. "En China, la historia de LFP realmente se ha intensificado este año: estamos viendo que cerca del 40 % de ese mercado son cátodos LFP".