RICHARD MILLS *

Mills/images/Richard-Rick-Mills.jpg)

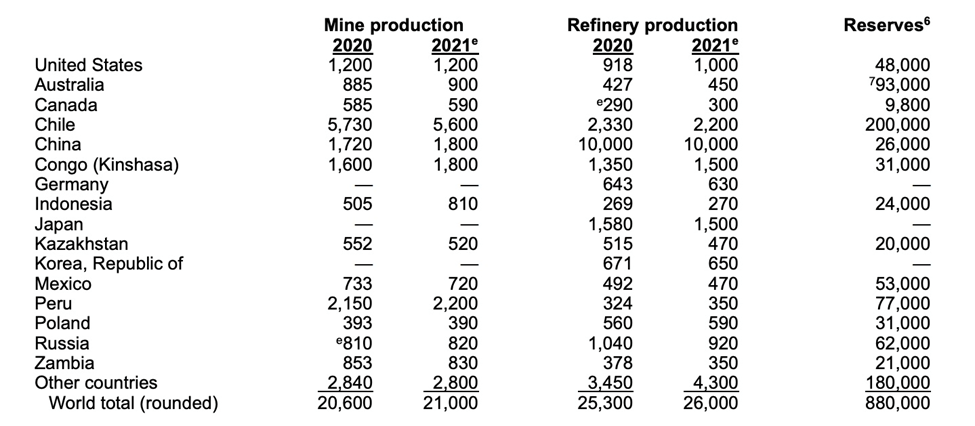

El cobre es uno de los metales más importantes con más de 20 millones de toneladas consumidas cada año en una variedad de industrias, incluida la construcción de edificios (cableado y tuberías), generación/transmisión de energía y fabricación de productos electrónicos.

En los últimos años, la transición global hacia la energía limpia ha ampliado aún más la necesidad del metal de color rojizo. Se requerirá más cobre para alimentar nuestra infraestructura de energía renovable, como las células fotovoltaicas utilizadas para la energía solar y las turbinas eólicas.

El metal también es un componente clave en el transporte, y con un énfasis cada vez mayor en la electrificación, la demanda solo aumentará.

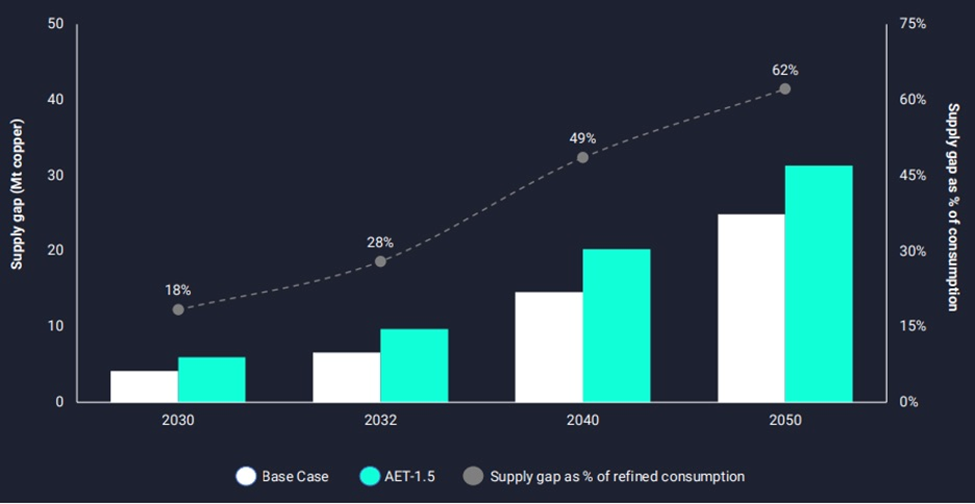

Un gran aumento en la demanda de cobre de la nueva infraestructura "asfalta" (piense en carreteras, puentes, aeropuertos, etc.), combinado con una alta demanda de cobre de los esfuerzos a gran escala en nombre de los gobiernos para descarbonizar y electrificar, no se está cumpliendo con un suministro adecuado del metal industrial. Por lo tanto, billones de nuevos proyectos corren el peligro de quedarse en el camino a menos que se descubra mucho más cobre, más de lo que es posible actualmente, en mi opinión.

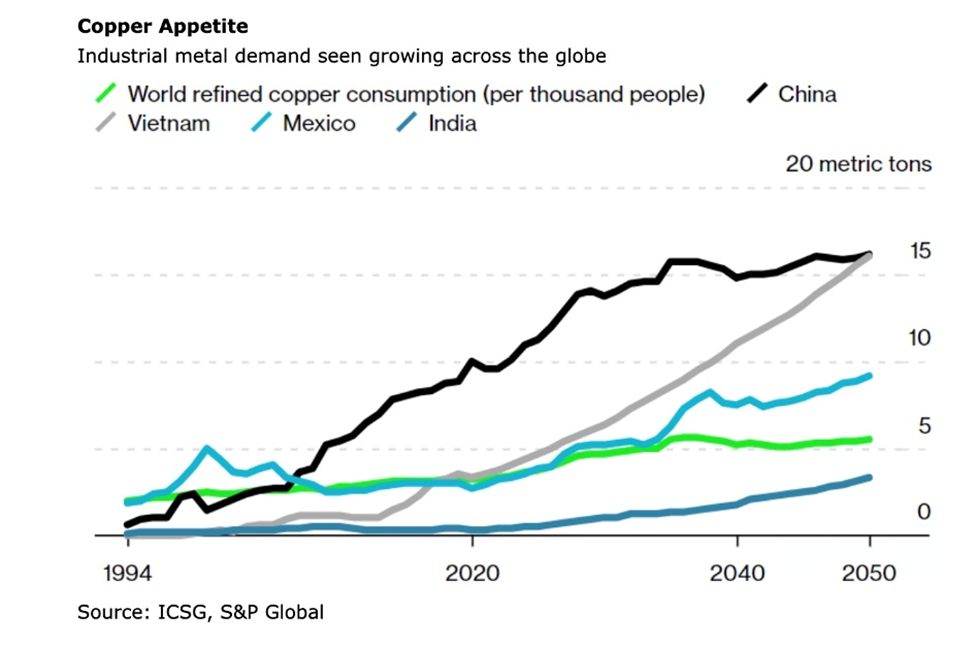

Mi posición está respaldada por un informe reciente de S&P Global, que predice que el apetito mundial por el cobre alcanzará los 53 millones de toneladas anuales a mediados de siglo. Esto es más del doble de la producción minera mundial actual de 21Mt, según el Servicio Geológico de EE.UU.

¿Cómo vamos a encontrar el cobre?

LA ECONOMIA VERDE

Según el informe de S&P Global, a través de Reuters, es probable que los esfuerzos para alcanzar la neutralidad de carbono para 2050 permanezcan fuera de alcance ya que el suministro de cobre no logra satisfacer la demanda en medio del creciente uso de paneles solares, vehículos eléctricos y otras tecnologías renovables.

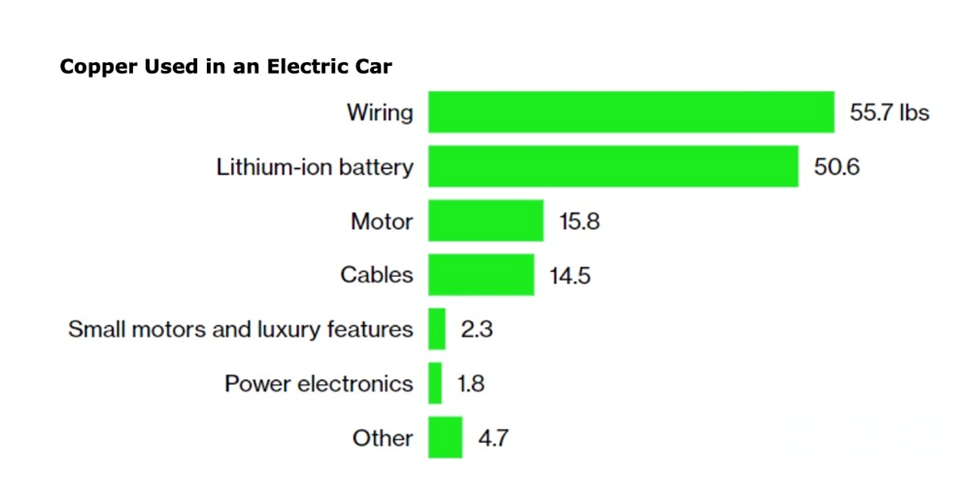

El movimiento continuo hacia los vehículos eléctricos es un gran impulsor de cobre. En los vehículos eléctricos, el cobre es un componente importante que se utiliza en el motor eléctrico, las baterías, los inversores, el cableado y las estaciones de carga. Un vehículo eléctrico promedio contiene alrededor de 4 veces más cobre que los vehículos normales.

En comparación con los sistemas de energía tradicionales, las energías renovables contienen 12 veces más cobre. Los parques eólicos utilizan entre 4 y 15 millones de libras, mientras que los parques solares fotovoltaicos requieren 9000 libras por megavatio.

La gran pregunta es, ¿habrá suficiente cobre para las futuras necesidades de electrificación a nivel mundial? Y recuerde, además de la electrificación, el cobre seguirá siendo necesario para todos los usos estándar. La respuesta corta es no, no sin una aceleración masiva de la producción de cobre en todo el mundo.

Según un informe conjunto de Ernst & Young (EY) y Eurelectric, Europa tendrá 130 millones de vehículos eléctricos para 2025. Cada uno consume alrededor de 85 kg (187 libras) de cobre.

Las proyecciones del informe, citadas por Bloomberg, muestran que la flota de vehículos eléctricos de Europa crece desde su actual <5 millones a 65 millones para 2030, y luego se duplica en los siguientes cinco años. Este número de EVS requerirá 65 millones de cargadores. Las estaciones de carga toman 0,7 kg (para un cargador lento de 3,3 kW) u 8 kg (para un cargador rápido de 200 kW), según Copper Alliance.

Un líder de EY señala que tomó 10 años instalar 400 000 cargadores, ahora necesitaremos alrededor de 500 000 por año hasta 2030 y 1 millón cada año entre 2030 y 2035.

Ya sabemos que no tenemos cobre suficiente para una penetración de mercado de vehículos eléctricos superior al 30%.

¡Eso significaría un millón de toneladas adicionales al año, por encima de lo que extraemos ahora, cada año durante los próximos 20 años! Las mineras de cobre del mundo necesitan descubrir el equivalente a una Escondida, la mina de cobre más grande del planeta, cada año, manteniendo la producción actual en ~20Mt.

Tampoco hay cambio de combustibles fósiles a energía verde sin cobre, que no tiene sustitutos para sus usos en vehículos eléctricos (motores eléctricos y cableado, baterías, inversores, estaciones de carga), energía eólica y solar.

IMPULSO A LA INFRAESTRUCTURA

Muchos países necesitan reducir sus llamados "déficits de infraestructura". La infraestructura básica, como carreteras, puentes, sistemas de agua y alcantarillado, ha recibido un mantenimiento deficiente y requiere fuertes inversiones, medidas en billones de dólares, para reparar o reemplazar.

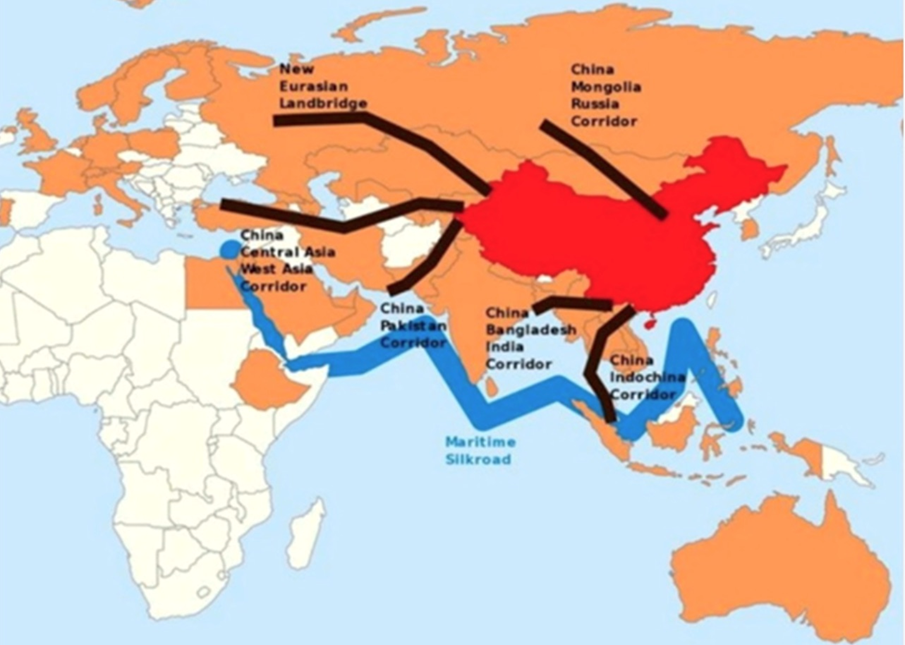

China, el mayor consumidor de materias primas del mundo, se ha comprometido a gastar al menos 2,3 billones de dólares estadounidenses este año en importantes proyectos de infraestructura. Son parte del Plan Quinquenal más reciente de Beijing que exige el desarrollo de "tecnologías centrales" que incluyen trenes de alta velocidad, infraestructura eléctrica y nuevas energías. Se ahorrará más dinero en los años dos a cinco.

También está la iniciativa Made in China 2025, que busca poner fin a la dependencia china de la tecnología extranjera invirtiendo en una serie de sectores clave, incluidos TI y robótica, y la "Iniciativa Belt and Road" de China de $ 900.000 millones, diseñada para abrir canales entre China y sus vecinos, principalmente a través de inversiones en infraestructura. Docenas de países se han suscrito, incluida Rusia.

La investigación encargada por la Asociación Internacional del Cobre, citada por Mining Technology, encontró que los proyectos de Belt and Road en más de 60 países de Eurasia impulsarán la demanda de cobre a 6,5 millones de toneladas para 2027.

Esa cantidad de cobre equivale a casi un tercio de los 21Mt de cobre producidos en 2021 : nuevo suministro de cobre que debería extraerse de las operaciones existentes o descubrirse.

EE.UU. está buscando su propio paquete de infraestructura de $ 1.2 billones, que se gastará en carreteras, puentes, sistemas de energía y agua, tránsito, ferrocarril, vehículos eléctricos y actualizaciones de banda ancha, aeropuertos, puertos y vías fluviales, entre muchos otros artículos. Según S&P Global, entre los fondos intensivos en metales en la legislación hay $110.000 millones para carreteras, puentes y grandes proyectos, $66.000 millones para pasajeros y trenes de carga, $39.000 millones para transporte público y $7.500 millones para vehículos eléctricos.

AGOTAMIENTO

Algunas de las minas de cobre más grandes están viendo disminuir sus reservas; están teniendo que reducir la producción debido a importantes proyectos de capital intensivo para trasladar las operaciones de tajo abierto a subterráneas. Los ejemplos incluyen las dos minas de cobre más grandes del mundo, Escondida en Chile y Grasberg en Indonesia, junto con Chuquicamata, la mina a cielo abierto más grande de la Tierra.

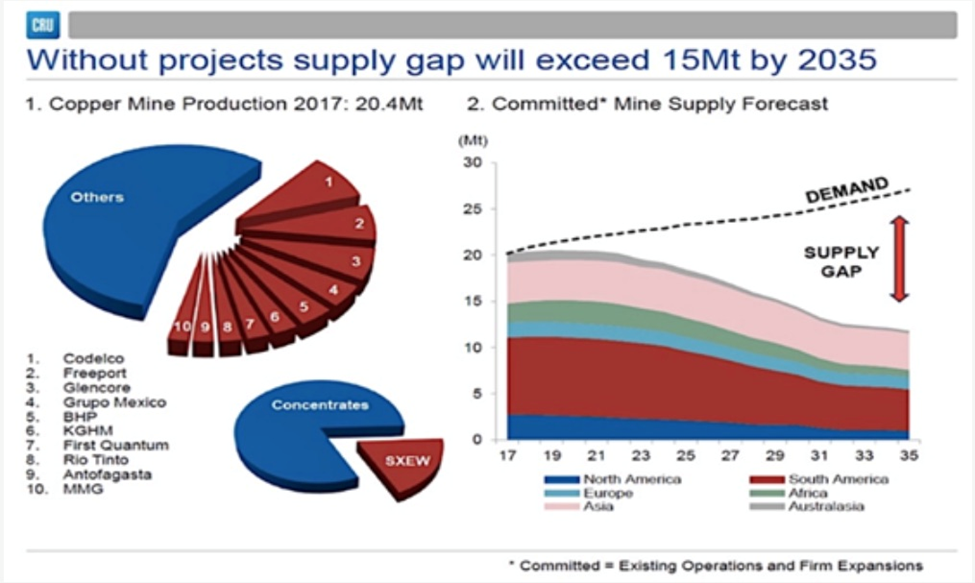

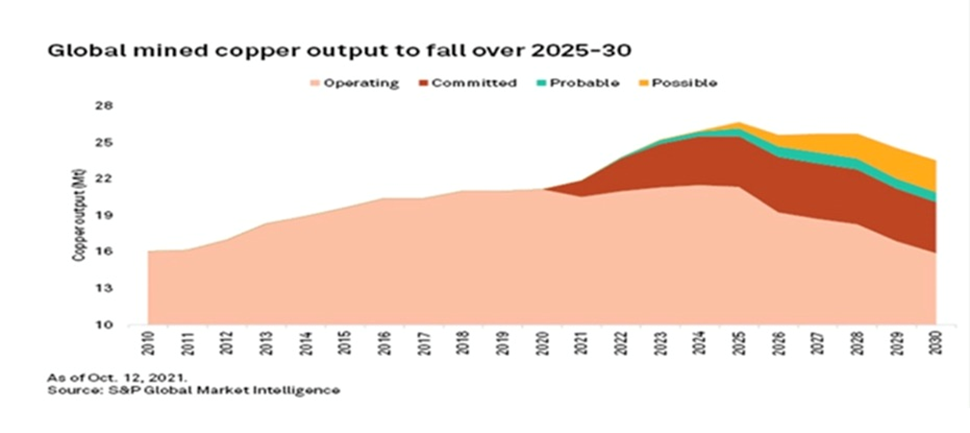

Sin nuevas inversiones de capital, la Unidad de Investigación de Commodities (CRU) pronostica que la producción mundial de cobre caerá de los 21Mt actuales a menos de 12Mt, lo que generará un déficit de suministro de más de 15Mt. Se espera que más de 200 minas de cobre se queden sin mineral antes de 2035, y no hay suficientes minas nuevas en proyecto para ocupar su lugar.

Bank of America en un informe reciente predice que el mercado del cobre entrará en déficit a partir de 2025 luego de la finalización de la ola actual de construcciones de proyectos, el último es el enorme proyecto Kamoa-Kakula de Ivanhoe Mines en la República Democrática del Congo.

Cinco años después, los analistas de Rystad Energy proyectan que la demanda de cobre superará la oferta en más de 6 millones de toneladas. Eso equivale a casi toda la producción anual de Chile, el principal productor mundial.

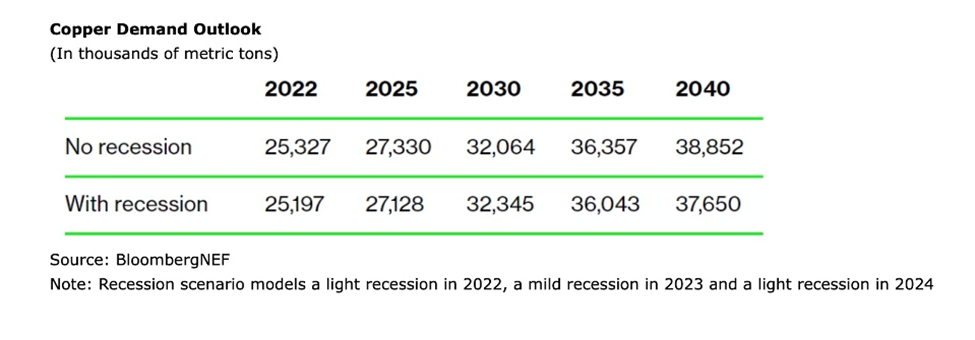

Para 2040, el déficit de suministro crece a 14Mt, según un informe de agosto de BloombergNEF, con una escasez en el "mejor de los casos" de >5 millones de toneladas cortas posibles para 2040.

ERROR DE PRODUCCIÓN

De hecho, no tenemos que esperar para ver signos de una crisis emergente del cobre. Algunas de las mineras de cobre más grandes del mundo han demostrado este año que no pueden producir tanto como dijeron que lo harían. BHP, Rio Tinto, Anglo American, First Quantum Minerals y Glencore han recortado los pronósticos de producción, culpando a los costos más altos por sus cifras de producción más bajas.

Luego de una caída del 14% en la producción de cobre en el primer trimestre, Glencore recortó su guía para 2022 en un 3% o 40,000 toneladas.

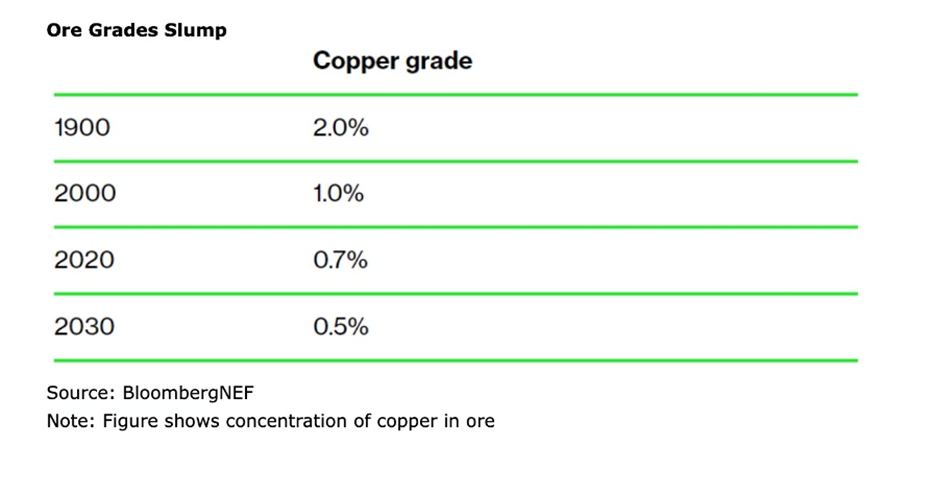

Algo de esto tiene que ver con la extracción de depósitos. A medida que disminuyen las leyes, se deben procesar mayores cantidades de mineral para producir una cantidad equivalente de cobre.

Los nuevos yacimientos son cada vez más complicados y costosos de encontrar y desarrollar. En Canadá y Estados Unidos, hay mucho sentimiento anti-minería y los políticos están en deuda con estos grupos de presión. La construcción de una mina puede llevar hasta 20 años, después de que se haya consultado a todas las partes interesadas y se hayan satisfecho los numerosos requisitos de permisos. En general, cada vez es más difícil y lleva más tiempo dar luz verde a los nuevos proyectos.

FALTA DE NUEVAS MINAS

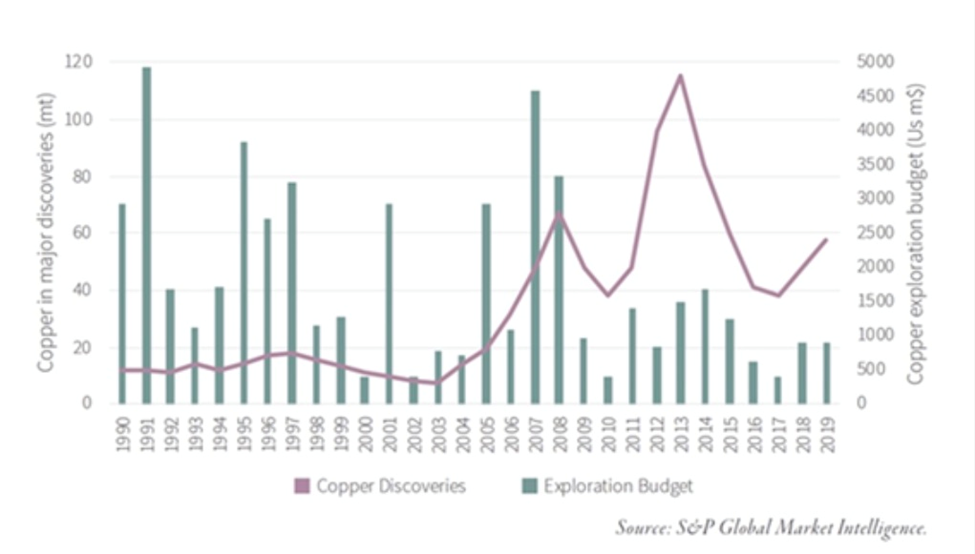

Según Goehring & Rozencwajg Associates, la cantidad de nuevos descubrimientos de cobre de clase mundial que se realizarán en esta década "disminuirá sustancialmente y los problemas de agotamiento en las minas existentes se acelerarán".

Según el modelo de la firma de Wall Street, la industria se está "aproximando a los límites inferiores de las leyes de corte" y las expansiones de terrenos baldíos ya no son una solución viable.

"Si esto es correcto, nos estamos acercando rápidamente al punto en el que las reservas no pueden crecer en absoluto", concluyó el informe.

También arroja luz sobre la importancia de hacer nuevos descubrimientos para establecer una cadena de suministro de cobre sostenible.

En los últimos 10 años, las adiciones totalmente nuevas a las reservas de cobre se han ralentizado drásticamente. S&P Global estima que los nuevos descubrimientos promediaron casi 50Mt anuales entre 1990 y 2010. Desde entonces, los nuevos descubrimientos han disminuido un 80% a solo 8Mt por año.

De hecho, el nuevo suministro de cobre se concentra en solo cinco minas: Escondida, Spence y Quebrada Blanca en Chile, Cobre Panamá y el proyecto Kamoa-Kakula en la República Democrática del Congo. Nuestro análisis muestra que en cuatro de las cinco minas donde se concentra el nuevo suministro de cobre, existen acuerdos de compra, ya sea vigentes o implícitos, con compradores no occidentales.

En el caso de Kamoa-Kaukula, el 100% de la producción inicial se dividirá entre dos empresas chinas, una de las cuales posee el 39,6% del proyecto de empresa conjunta. Casi la mitad de la producción anual de Cobre Panamá se destina a una fundición coreana en virtud de un acuerdo de compra de 2017. Escondida y Quebrada Blanca son propiedad parcial de empresas japonesas; se puede suponer que un porcentaje correspondiente de la producción se destinará allí.

LAS MINERAS DE ORO QUIEREN COBRE

Un plan de juego para aumentar la oferta es que las empresas mineras se diversifiquen del oro al cobre y otros metales de la llamada economía verde.

Las empresas que se diversifiquen en el cobre ahora estarían bien posicionadas para beneficiarse del déficit de cobre que se avecina, lo que debería resultar en un precio del cobre realizado mucho más alto. Barrick Gold y Agnico-Eagle son dos ejemplos recientes. Agnico Eagle pagó US$ 580 millones por una participación del 50% en la mina de cobre y zinc San Nicolás de Teck en Zacatecas, México. Alrededor del 20% de la producción de Barrick Gold ahora proviene del cobre.

AUMENTO DE COSTOS

La minería del cobre se ha convertido en una industria especialmente intensiva en capital: la intensidad de capital promedio para una nueva mina de cobre en 2000 fue de US$4.000-5.000 para desarrollar la capacidad de producir una tonelada de cobre; en 2012 la intensidad de capital fue de 10.000 $/t, de media, para nuevos proyectos. Hoy en día, construir una nueva mina de cobre puede costar hasta $ 44,000 por tonelada de producción, según un análisis de AOTH.

Los costos de Capex están aumentando porque:

+ La disminución de las leyes del mineral de cobre significa una escala relativa mucho mayor de las operaciones de extracción y molienda requeridas.

+ Una proporción creciente de proyectos mineros se encuentran en áreas remotas de economías en desarrollo donde hay poca o ninguna infraestructura existente.

+ Muchos insumos necesarios para la construcción de minas se están volviendo más caros, a medida que la inflación generalizada, la más alta en 40 años, se infiltra en la industria. Esto incluye dos de los mayores costos, los salarios y el combustible diesel, que se utiliza para hacer funcionar los equipos de minería.

¿La línea de fondo? Cada vez es más costoso poner en funcionamiento nuevas minas de cobre y operarlas. Según Goldman Sachs, el precio de incentivo para hacer que la minería sea atractiva ahora es un 30% más alto que en 2018, a aproximadamente $ 9,000 por tonelada (mientras escribo esto, el cobre es de US $ 7060,00 t).

NACIONALISMO DE RECURSOS

Junto con los problemas técnicos, como la caída de las leyes o el deterioro de la calidad del mineral, también existe una presión de oferta por el creciente nacionalismo de los recursos.

Existe la necesidad de ir más lejos y excavar más profundo para encontrar cobre en los grados necesarios para producir productos de cobre de manera económica. Esto generalmente significa jurisdicciones más riesgosas que a menudo están gobernadas por gobiernos inestables.

Perú y Chile, que juntos representan más de un tercio de la producción mundial de cobre, están experimentando una ola de nacionalismo de los recursos, donde los gobiernos intentan exigir una mayor parte de los ingresos de los recursos a través de diversos medios, como regalías más altas y prohibiciones de exportación de materias primas. minerales

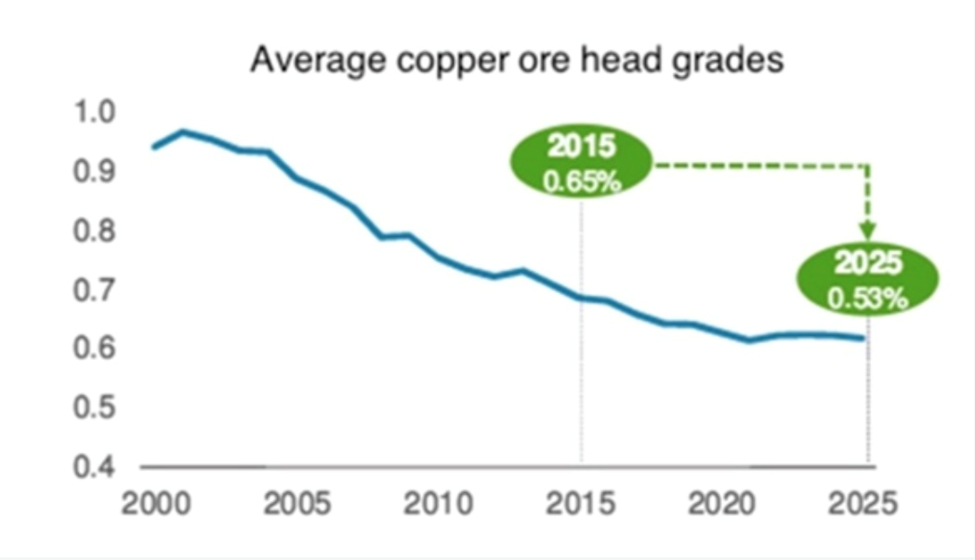

Chile ha atraído importantes inversiones mineras en los últimos años, incluso de los principales productores de cobre como BHP y Teck. Pero a largo plazo, la disminución de las leyes del mineral de Chile presenta un riesgo clave a la baja para los pronósticos de producción.

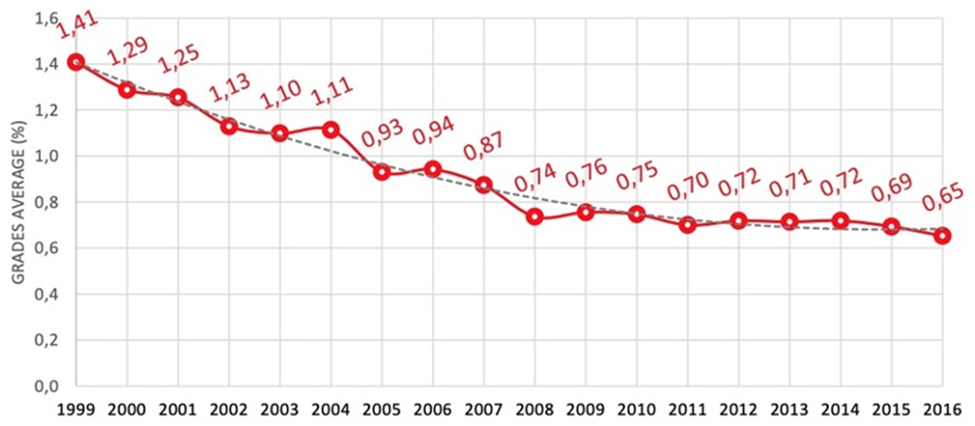

El gráfico a continuación muestra que las leyes promedio de cobre de Chile se redujeron a más de la mitad entre 1999 y 2016.

Chile también está produciendo menos cobre. Según Cochilco, la comisión estatal del cobre del país, en el año 2000 Chile produjo el 34,7% del cobre mundial; para 2017, el porcentaje había caído al 26,7% (las últimas cifras del USGS muestran que la producción minera chilena representa el 26% del total mundial).

La minera de cobre estatal Codelco, que es la compañía de cobre más grande del mundo, enfrenta desafíos relacionados con la remodelación de sus minas de cobre, lo que significa que producirá 1,5 millones de toneladas de cobre este año y el próximo, en comparación con 1,7 millones de toneladas en 2021, dijo Reuters esta semana.

Para empeorar las cosas, después de más de una década de sequía, el suministro de agua dulce se está convirtiendo en un gran problema en Chile. Las minas de cobre allí requieren mucha agua para procesar los minerales de sulfuro, y cuanto menor sea el grado, más agua se debe usar.

El giro hacia la izquierda del país es otra marca en contra del principal productor de cobre en lo que respecta a atraer inversiones mineras. Aunque la asamblea constituyente de Chile ha rechazado los planes para nacionalizar partes del sector minero, el gobierno ahora está sopesando cuánto aumentar las regalías ; se espera una decisión pronto.

Al igual que Chile, la segunda mayor minera de cobre del mundo ha tenido un desempeño inferior. La producción de cobre en julio totalizó 195.234 toneladas, luego de una caída respectiva de 9,1% y 14,5% en la producción de las minas Antamina y Southern Copper. El resultado fue una pérdida interanual del 6,6%.

Si bien la producción de cobre en Las Bambas, de propiedad china, se recuperó en junio, luego de una tregua con las comunidades indígenas que se oponen a la mina, el acuerdo finalizó en julio y las nuevas protestas podrían poner en riesgo los suministros de cobre, dijo Reuters.

El presidente de Perú, Pedro Castillo, ha propuesto aumentar los impuestos al sector minero en al menos un 3%, lo que, según la cámara minera del país, podría costar US$ 50.000 millones en futuras inversiones.

En la República Democrática del Congo (RDC), la infraestructura débil, incluida la falta de energía, está limitando el potencial de crecimiento de los principales depósitos de cobre. El verano pasado, el gobierno congoleño suspendió las exportaciones de metales de Tenke Fungurume, una gran mina de cobre y cobalto propiedad de CMOC de China.

La República Democrática del Congo es el principal productor mundial de cobalto y el principal país minero de cobre de África. Tenke Fugurume representó más del 10% de la producción mundial de cobalto en 2021.

INVENTARIOS DECRECIENTES

En febrero, Goldman Sachs predijo un "episodio de escasez" para fines de 2022, ya que las existencias mundiales de cobre cayeron a niveles peligrosamente bajos. Eso nunca sucedió debido a la caída abrupta del precio del cobre, debido a los aumentos de la tasa de interés de la Reserva Federal, el alto dólar estadounidense, la desaceleración en China y los rumores de una recesión mundial. Aún así, la advertencia de Goldman sobre un "desabastecimiento" sigue estando bien respaldada.

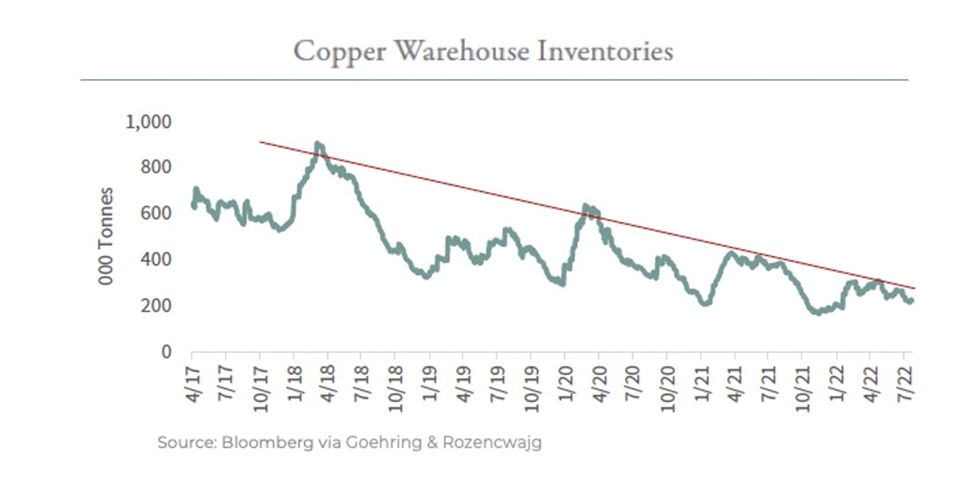

Goehring & Rozencwajg, la firma de Wall Street, publicó un gráfico de inventarios de depósitos de cobre que muestra una tendencia a la baja de cuatro años desde alrededor de abril de 2018 hasta el presente.

En estos días, existe una desconcertante desconexión entre el precio del cobre, que ha caído a un mínimo de cinco semanas, de $3,54 la libra (@ al momento de escribir), y la rigidez del mercado.

Esto último se demuestra acertadamente por lo que está sucediendo en Shanghai, China, donde durante los últimos 15 años, las empresas chinas han utilizado una enorme reserva de cobre, más grande incluso que la Bolsa de Metales de Londres, como garantía para obtener financiación barata.

Ahora, según Bloomberg, los depósitos aduaneros de China están casi vacíos. El otrora frenético flujo de metal hacia las reservas se detuvo de golpe cuando dos financieros dominantes de los metales chinos, JPMorgan Chase & Co. e ICBC Standard Bank Plc, detuvieron nuevos negocios allí. Numerosos comerciantes y banqueros entrevistados por Bloomberg dijeron que creen que el comercio está muerto por ahora, y algunos predijeron que las acciones de los bonos podrían caer a cero o casi.

Las implicaciones se sienten en todo el mercado, ya que el consumidor de cobre más grande del mundo se vuelve más dependiente de las importaciones para satisfacer sus necesidades a corto plazo en un momento en que las existencias mundiales ya se encuentran en niveles históricamente bajos. El mercado chino del cobre está en su punto más ajustado en más de una década, ya que los comerciantes pagan primas masivas por suministros inmediatos.

En su apogeo en 2011-12, las acciones en bonos de China tenían alrededor de un millón de toneladas de cobre. Este mes totalizaron solo 30.000 toneladas, casi 300.000 toneladas menos que a principios de este año, el nivel más bajo en décadas.

Bloomberg explica que el declive comenzó hace varios años, con un fraude de almacenamiento masivo en 2014 que agrió a muchos bancos y comerciantes de la industria metalúrgica china. Este año, la recesión económica del país, el aumento de las tasas de interés y varias pérdidas de alto perfil hicieron que más participantes se mantuvieran alejados.

El punto clave es que, sin el amortiguador de Shanghai de acciones en bonos, cualquier aumento en la demanda china podría disparar los precios del cobre.

No es solo en China donde se están agotando las reservas de cobre. A partir de esta semana, CRU Group estima que las existencias mundiales se han reducido a solo 1,6 semanas de consumo. Ese es el nivel más bajo en los datos de la consultora de cobre desde 2001, dijo Bloomberg.

El 19 de octubre, Reuters informó que el cobre disponible en los almacenes de la Bolsa de Metales de Londres se redujo a la mitad en ocho días.

Un apretón en la Bolsa de Futuros de Shanghái (ShFE) ha generado una lucha por el metal, explicó el columnista de metales Andy Home, y agregó que, a medida que las acciones en bonos se agotan rápidamente para llenar los depósitos de la ShFE en tierra, las primas físicas a su vez aumentan para atraer más metal de el mercado internacional

La prima de cobre de Yangshan, un indicador útil de la demanda de importación al contado de China, se disparó a $ 147,50 por tonelada sobre el efectivo de la LME, su nivel comercial más alto desde 2013.

Las sanciones occidentales a las empresas rusas debido a la guerra en Ucrania también están influyendo en los bajos inventarios de cobre. Según se informa, la LME está hablando de suspender las entregas de metales rusos (aluminio, cobre y níquel), que a fines de septiembre comprendían más del 60% de las existencias de cobre de la bolsa.

BLOQUEO

Algunos compradores de cobre están tan preocupados por la disponibilidad futura del metal que buscan asegurar acuerdos a más largo plazo de lo normal. Por ejemplo, Codelco firmó recientemente contratos con clientes en Europa por tres a cinco años, frente a los acuerdos anuales tradicionales, dijo Bloomberg.

“Estamos preparados para seguir fortaleciendo nuestras relaciones de largo plazo con los clientes, porque podemos entender que en su matriz de riesgo, su preocupación por el suministro de cobre es una de sus prioridades”, dijo en una entrevista el presidente de Codelco, Máximo Pacheco. Señalando los pronósticos de un fuerte crecimiento de la demanda de cobre, dijo: "Obviamente tienen una pregunta: '¿De dónde vamos a obtener este cobre?'".

BRECHA DE OFERTA Y DEMANDA

Es una buena pregunta, nos encontramos haciéndonosla repetidamente.

Un nuevo informe de Wood Mackenzie estima que se necesitan 9,7 millones de toneladas de nuevo suministro de cobre durante 10 años para cumplir los objetivos establecidos en el Acuerdo Climático de París. Como se mencionó anteriormente, esto es equivalente a poner en producción una nueva Mina Escondida cada año.

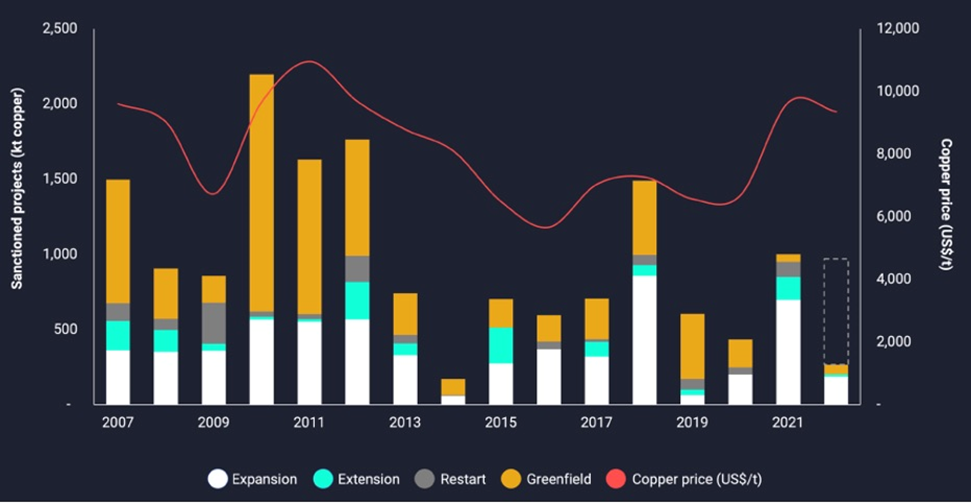

Las cifras de la consultora de materias primas muestran que, a pesar de los precios históricamente altos del cobre (en el primer trimestre), las tasas de aprobación de proyectos mineros se han estancado. Durante la primera mitad de 2022, el volumen de proyectos comprometidos totalizó solo 260 000 toneladas de producción por año (frente a la producción minera anual total de alrededor de 21 millones de toneladas).

"Para cumplir con éxito los objetivos de cero emisiones de carbono, la industria minera necesita entregar nuevos proyectos con una frecuencia y un nivel constante de financiamiento nunca antes logrado", dijo Nick Pickens, director de investigación de mercados de cobre en Wood Mackenzie.

En resumen, dice Woodmac, "la transición energética global presenta un desafío de suministro minero casi inalcanzable, que requiere importantes inversiones e incentivos de precios".

La empresa estima que se necesitarán más de 23.000 millones de dólares al año durante 30 años para ejecutar nuevos proyectos en el escenario de 1,5 grados centígrados de París, un nivel de inversión visto anteriormente solo durante un período limitado de 2012 a 2016, luego de la superproducción de materias primas inducida por China. ciclo.

El precio del cobre necesario para satisfacer la demanda en este escenario es de $4,25 la libra, aproximadamente un 25% más alto que el actual.

En un artículo titulado "Se avecina una gran contracción del cobre para la economía global", Bloomberg informó en septiembre que la reciente caída de los precios del cobre podría empeorar el déficit que se avecina, porque la caída desalienta nuevas inversiones en cobre. Por ejemplo, Newmont acaba de dejar de lado planes para su proyecto de oro y cobre de US$2.000 millones en Perú.

Un déficit masivo de cobre que podría afectar a la industria en tan solo dos años podría, dice Bloomberg, frenar el crecimiento global, avivar la inflación al aumentar los costos de fabricación y desviar los objetivos climáticos globales...

Y la última recesión del mercado podría exacerbar los problemas de suministro en el futuro, al ofrecer una falsa sensación de seguridad, ahogar el flujo de efectivo y congelar las inversiones. Se necesitan al menos 10 años para desarrollar una nueva mina ponerla en funcionamiento, lo que significa que las decisiones que toman los productores hoy ayudarán a determinar los suministros durante al menos una década. [en América del Norte, el marco de tiempo es más como 20 años — Rick]

La próxima reducción de la oferta será realmente impresionante y merece una explicación más numérica.

Según un estudio de S&P Global, los objetivos de emisiones acordes con la descarbonización y la electrificación duplicarán la demanda de cobre a 50 millones de toneladas para 2035. Bloomberg New Energy Finance estima que la demanda aumentará más del 50% entre 2022 y 2040.

Se espera que el crecimiento de la oferta alcance su punto máximo alrededor de 2024, como resultado de muy pocos proyectos nuevos en proceso y a medida que se agotan las minas existentes. Según la investigación de S&P, esto está generando un déficit de suministro de 10 millones de toneladas en 2035, el equivalente a 10 Escondidas.

Goldman Sachs cree que las empresas mineras deben gastar alrededor de $150.000 millones durante la próxima década para resolver un déficit de 8Mt. BloombergNEF predice que para 2040 la brecha de producción minada podría llegar a 14Mt.

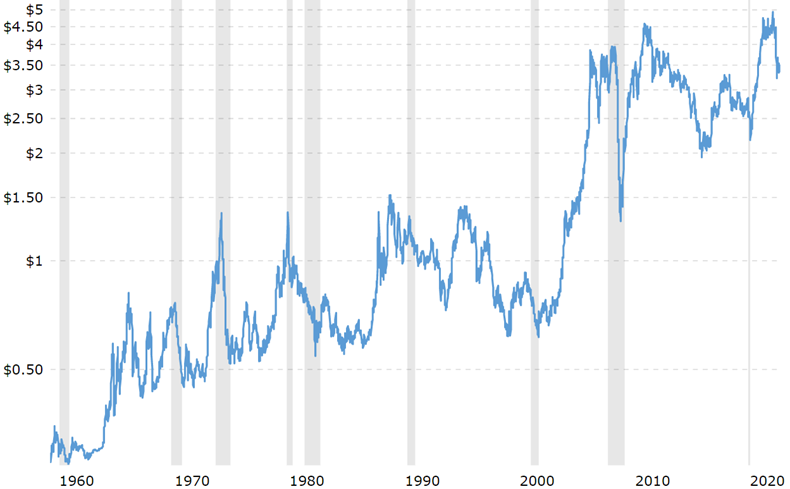

PRECIOS DEL COBRE

La siguiente pregunta es qué significa esto para los precios del cobre en el futuro. En 2021, cuando el déficit de cobre era de 441.000 toneladas, los precios del cobre subieron un 25%. 441.000 t es menos del 2% de la demanda, pero en el peor escenario de S&P Global, el déficit de 2035 será el equivalente a alrededor del 20% del consumo.

Goldman Sachs pronostica que el precio del cobre en la LME se duplicará con creces desde su nivel actual, a $15 000 la tonelada en 2025. Retrocedamos aquí y recordemos que el precio de incentivo para hacer atractiva la minería del cobre es de US$9000,00 la tonelada: el cobre se cotiza actualmente en EE.UU. $7,000.00t.

El cobre tendrá que subir de su precio actual de US$3,54 a un mínimo de US$4,50lb para incentivar a las mineras a construir minas.

Por supuesto, uno de los mayores comodines en todo esto es China, el consumidor de metales más grande del mundo que representa aproximadamente la mitad de la demanda mundial de cobre. Si el sector inmobiliario del país se contrae significativamente, obviamente significaría menos cobre demandado para la construcción.

Otra incógnita es el potencial de una recesión global. Citigroup, a través de CNBC, prevé una caída en los precios del cobre en el corto plazo debido a una desaceleración económica impulsada por Europa. El banco pronosticó el cobre a 6.600 dólares la tonelada en el primer trimestre de 2023.

Otros pronosticadores, y eso nos incluye a nosotros en AOTH, creen que una recesión solo retrasará la demanda, lo cual es inevitable debido a los billones de dólares que se planean para inversiones en electrificación e infraestructura. Una presentación del 31 de agosto de BloombergNEF afirma que una recesión no "mellará significativamente" las proyecciones de consumo hasta 2040.

Bloomberg señala que ya hay muy poco margen de maniobra por el lado de la oferta: el mercado físico del cobre ya está tan ajustado que, a pesar de la caída de los precios de los futuros, las primas pagadas por la entrega inmediata del metal han ido subiendo.

Richard Adkerson, director ejecutivo de Freeport McMoRan, recientemente intervino en la desconexión entre la escasez de oferta y el precio más bajo del cobre y dijo durante una conferencia telefónica con analistas: "Es sorprendente lo negativos que se sienten los mercados financieros con respecto a este mercado y, sin embargo, el mercado físico es tan apretado."

"No vemos que los clientes reduzcan los pedidos. Los clientes realmente luchan por obtener productos", dijo Adkerson. Agregó que tal entorno de precios aplazará nuevos proyectos de cobre y expansiones de minas justo cuando el cambio épico del mundo hacia la electrificación requiere una cantidad masiva del metal.

El precio del cobre subió el miércoles 26 de octubre a $3,54 la libra, el más alto desde el 16 de septiembre, impulsado por un dólar estadounidense más débil. La esperanza de un repunte también se ha fortalecido debido a las noticias recientes de China.

El país está considerando reducir su período de cuarentena para los visitantes entrantes de 10 a siete días, una indicación de que está ganando su guerra contra la pandemia de coronavirus que ha resultado en cierres en todo el país.

CONCLUSIÓN

La presión de la demanda que se ejercerá sobre los productores de cobre en los próximos años casi garantiza un desequilibrio del mercado, lo que provocará que el cobre se vuelva más escaso y más caro con cada iniciativa de infraestructura y con cada ambiciosa iniciativa verde implementada por los gobiernos.

El problema es que las minas de cobre existentes se están quedando sin mineral y el capital que se invierte en nuevas minas está muy por debajo del nivel necesario.

Según una investigación de S&P Global Market Intelligence, de 224 depósitos de cobre de tamaño considerable descubiertos en los últimos 30 años, solo 16 se han encontrado en la última década.

Se necesitan entre siete y 10 años, como mínimo, para mover una mina de cobre desde el descubrimiento hasta la producción. En jurisdicciones felices con la regulación, como Canadá y los EE.UU., el marco de tiempo es más como 20 años.

La cartera de proyectos de desarrollo de cobre es la más baja en décadas.

¿Por qué no podemos simplemente extraer más cobre? En las últimas dos décadas, las grandes empresas mineras han abordado el problema de la disminución de las reservas haciendo exactamente eso.

Entre 2001 y 2014, el 80% de las nuevas reservas provino de la reclasificación de lo que antes era estéril a mineral explotable, es decir, de la reducción de la ley de corte.

El problema es que entre la reducción de sus leyes de corte y la alta ley (retirando todo el mejor mineral y dejando el resto), la ley de las nuevas reservas ha disminuido constantemente cada año.

En 2001, la nueva ley de reservas era de 0,80% de cobre, pero para 2012 había caído a 0,26%. La industria del cobre aún podía reemplazar todo el mineral utilizado en la producción con nuevas reservas, pero la calidad de esas reservas, es decir, la ley, se había reducido en casi dos tercios.

Los autores de un informe reciente sostienen que incluso con precios superiores a $10,000 por tonelada, las reservas no pueden seguir creciendo, específicamente en los depósitos de pórfido, donde se extrae la mayor parte del cobre.

Su análisis también sugiere que nos estamos acercando rápidamente a los límites inferiores de las leyes de corte, concluyendo que nos estamos acercando rápidamente al punto en el que las reservas no pueden crecer en absoluto. En otras palabras, pico de cobre.

La industria ya no puede reclasificarse para salir de su problema. Se deben invertir miles y miles de millones de dólares en la exploración y desarrollo de nuevas minas de cobre.

En resumen, la industria del cobre está atrapada en un déficit de suministro estructural que, combinado con las presiones de los costos inflacionarios y un creciente nacionalismo de recursos en algunos de los productores de cobre más grandes del mundo, solo se espera que empeore.

* Propietario de Aheadoftheherd.com, inversor en los sectores de biotecnología/recursos junior. Sus artículos han sido publicados en más de 400 sitios web