La demanda de cobalto se disparará de todos modos por el gran volumen de ventas de vehículos eléctricos en aumento

Los fabricantes de baterías para vehículos eléctricos están reduciendo la cantidad de cobalto en sus productos en un esfuerzo por reducir costos y evitar el estigma de comprar un producto plagado de prácticas laborales problemáticas. Pero la demanda de cobalto se disparará de todos modos por el gran volumen de ventas de vehículos eléctricos en aumento.

Los vehículos eléctricos serán una parte clave del impulso global para descarbonizar la economía, y los fabricantes de baterías se enfrentan a un mayor escrutinio por parte de clientes e inversores. Eso significa tratar de reducir las compras del Congo, que tiene un historial de prácticas laborales preocupantes en la minería del cobalto, pero es el mayor productor mundial del metal por mucho. Los vehículos eléctricos se pueden abaratar al reducir el cobalto contenido, que es una de las partes más caras de la batería, con precios que subieron a más de $ 80,000 por tonelada en marzo, según S&P Global Market Intelligence.

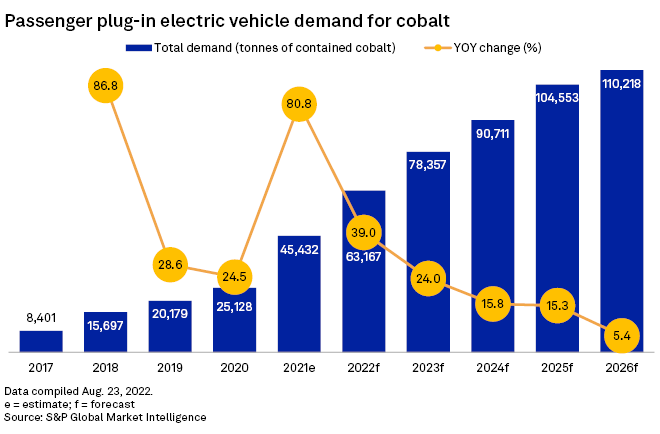

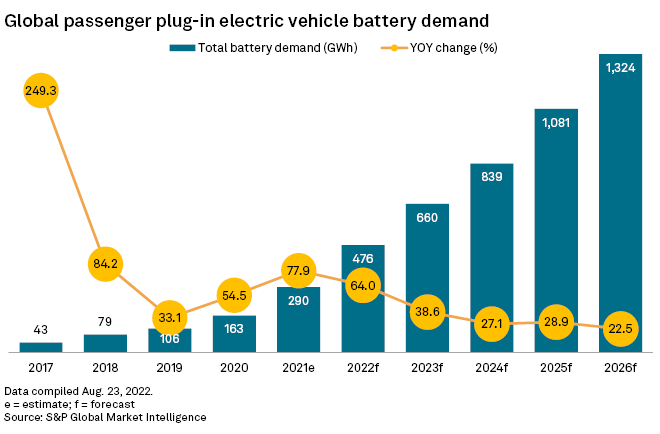

Los fabricantes de baterías han invertido mucho en el desarrollo de nuevos productos químicos que utilizan menos cobalto que nunca, lo que reduce su demanda del metal. Pero se espera que la demanda mundial anual de vehículos eléctricos enchufables para pasajeros crezca un 127 % a casi 22 millones de vehículos para 2026, en comparación con las 9,7 millones de ventas anticipadas en 2022, según datos de Market Intelligence. Es probable que ese aumento en la demanda supere cualquier disminución en la demanda de cobalto generada por el cambio de la química de las baterías.

"A pesar de la transición predominante hacia químicas de cátodos con menos cobalto y la creciente proporción de químicas sin cobalto, la química que contiene cobalto [níquel-cobalto-manganeso] seguirá siendo la química dominante en el futuro previsible", dijo Andries Gerbens, comerciante físico de Productos básicos de Darton. "Además, el puro crecimiento absoluto en las ventas de vehículos eléctricos significará que la demanda de cobalto relacionada con los vehículos eléctricos seguirá acelerándose en los próximos años".

CON MENOS COBALTO, BATERÍAS MÁS BARATAS

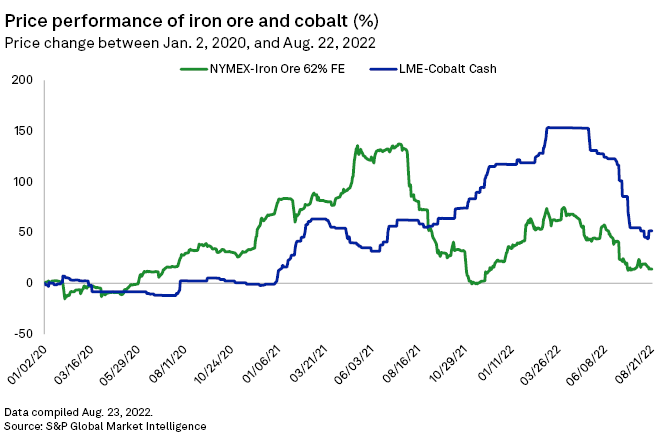

Un motivador clave para que los fabricantes de baterías se alejen del cobalto es el alto costo en comparación con otros insumos de baterías. Los precios del cobalto han superado los 50.000 $/t en 2021 y 2022, alcanzando los 82.840 $/t en marzo de 2022, según datos de Market Intelligence. Y aunque los precios del cobalto y de los metales industriales como el mineral de hierro han fluctuado significativamente en los últimos años, los cambios en los precios del cobalto han tendido a ser más volátiles, particularmente desde que surgieron los temores de una escasez de cobalto en 2021.

Las nuevas químicas de cátodo de batería pueden contener seis veces menos cobalto que los estándares anteriores o más, lo que podría generar reducciones de costos para los fabricantes.

Las químicas de los cátodos de batería han cambiado de 111 modelos de níquel-cobalto-manganeso , que usan partes iguales de cada metal, a 622, 811 e incluso 9.5.5 químicas, que usarían solo la mitad de cada uno de cobalto y manganeso por cada nueve partes de níquel, dijo Gerbens.

"Esta tendencia reduce sustancialmente la cantidad de cobalto que se utiliza en una batería completa... de un vehículo eléctrico", añadió Gerbens.

Solid Power Inc., un productor de tecnología de baterías de estado sólido que tiene asociaciones con fabricantes de automóviles EV, incluidos BMW AG y Ford Motor Co., planea adoptar eventualmente un nuevo diseño basado en un cátodo de sulfuro de hierro libre de cobalto.

"Se espera que este [nuevo] diseño de cátodo tenga una energía específica increíblemente alta [en] vatios-hora por kilogramo con costos extremadamente bajos debido a la abundancia del material", dijo Will McKenna, director de comunicaciones de marketing de Solid Power.

Para poner eso en perspectiva, el precio del cobalto se situó en US$/t 51.500 el 24 de agosto, aproximadamente 488 veces más que los 105,55 USD/t del mineral de hierro el mismo día. Incluso cuando se compara con otras entradas de batería comunes como el níquel, el cobalto es más de 2,4 veces más caro.

"Esperamos que continúe la tendencia de menor intensidad de cobalto en las baterías de vehículos eléctricos, porque el cobalto es más caro", dijo Alice Yu, analista senior de Market Intelligence.

INVERSIONES Y RIESGOS

Más allá de los simples cálculos de precios, la dependencia del cobalto a menudo conlleva preocupaciones geopolíticas y éticas que pueden agregar riesgos a las cadenas de suministro.

Los analistas esperan que los fabricantes de baterías para vehículos eléctricos continúen reduciendo las entradas de cobalto para "eliminar el riesgo de la cadena de suministro, ya que el suministro de cobalto está muy concentrado", dijo Yu.

En 2020, ocho de las 10 principales operaciones productoras de cobalto estaban ubicadas en el Congo. El país se ve afectado con frecuencia por la inestabilidad política y plagado de preocupaciones laborales, lo que lo convierte en un lugar riesgoso para la inversión.

"Los fabricantes de automóviles y de células EV se están moviendo hacia químicas más altas en níquel y más bajas en cobalto", dijo Gerbens de Darton Commodities . "Esto ha sido impulsado tanto por consideraciones de costos como por preocupaciones sobre prácticas mineras poco éticas".

Sin embargo, el tamaño relativo de las reservas de cobalto del Congo hace que sea casi imposible amortizar la inversión en el país a medida que cambia la química de las baterías. Mientras tanto, los fabricantes de automóviles seguirán necesitando cobalto a corto y mediano plazo.

Se espera que la demanda de cobalto de los vehículos eléctricos alcance las 63.167 toneladas en 2022, aumentando un 74,5 % a 110 218 toneladas para 2026. Como resultado, los analistas pronostican que los vehículos eléctricos superarán a la electrónica como el sector final más importante para el cobalto a partir de 2022, según Yu.

En cambio, los usuarios finales de cobalto han dicho que evitan el abastecimiento de minas de cobalto que no mantienen las mejores prácticas. Los fabricantes de automóviles con modelos EV, incluidos Tesla Inc., Ford y Nissan Motor Co. Ltd., han publicado declaraciones o informes en los últimos años relacionados con los estándares de "abastecimiento responsable".

Al mismo tiempo, los gobiernos que esperan motivar un cambio a los vehículos eléctricos han expresado interés en asumir un papel más activo en la gestión de las exportaciones de cobalto del Congo. Durante la semana del 8 de agosto, el secretario de Estado de EE.UU., Antony Blinken, viajó al país en parte para discutir el papel de EE.UU. en "ayudar al Congo a desarrollar responsablemente su sector mineral".

La reducción de los insumos de cobalto en las baterías puede ayudar a los productores en el Congo al desacelerar la aceleración de la creciente demanda, dándoles más tiempo para mejorar sus prácticas ambientales y laborales.

"En muchos sentidos, el cambio hacia menores volúmenes de cobalto por celda de hecho puede ser positivo para la industria del cobalto, reduciendo la presión en el lado de la oferta de la industria para mantener el ritmo de los niveles de crecimiento de la demanda sin precedentes, ", dijo Greg Miller, analista senior de Benchmark Mineral Intelligence.