LUCAS WHITE*

El aumento de los precios de las materias primas ha ayudado a impulsar la inflación al 8,5 %, con diferencia el nivel más alto de las últimas décadas. Con los precios de las materias primas al alza y la inflación creando olas, ¿es demasiado tarde para que los inversores aprovechen los altos precios de las materias primas?

¿Han perdido los inversores la oportunidad de proteger sus carteras de la inflación? Históricamente, las acciones de recursos han brindado un rendimiento estelar durante los períodos inflacionarios, y esta vez no ha sido diferente.

La renta variable de recursos ha sido la clase de activo con mejor rendimiento en los últimos 2 años, pero sigue cotizándose a niveles extremadamente atractivos que no reflejan los precios actuales de las materias primas. Consideremos algunas de las dinámicas importantes en los mercados de productos básicos y luego pasemos a las oportunidades sorprendentemente atractivas en el sector de los recursos.

Dinámica a corto y largo plazo en los mercados de materias primas

Los precios de las materias primas suelen estar impulsados por la dinámica de la oferta y la demanda a corto plazo. Actualmente, hay algunos factores importantes que afectan la oferta y la demanda a corto plazo. Por el lado de la demanda, tenemos una economía global, impulsada por una gran cantidad de estímulos, que se esfuerza por volver a la "normalidad" después de dos años miserables lidiando con Covid. Los productores de materias primas han tenido dificultades para satisfacer esta demanda, ya que se han enfrentado a una variedad de desafíos relacionados con la pandemia, incluidas las interrupciones del suministro y la escasez de mano de obra. A esta mezcla ya potente, se ha agregado la crisis de Rusia/Ucrania.

Rusia es uno de los mayores productores de materias primas del mundo con suministros críticos en energía, metales y agricultura. Rusia produce más del 12% del petróleo del mundo y es el mayor exportador de gas natural del mundo, incluido, como todos sabemos, un importante proveedor de Europa. La región de la Tierra Negra que se extiende por Rusia y Ucrania alberga grandes extensiones de suelo extremadamente fértil, que produce casi el 30 % del trigo del mundo y se ubica como uno de los dos o tres principales productores de muchos productos básicos agrícolas. En el frente minero, Rusia es un importante productor de níquel, metales del grupo del platino, potasa, fosfato y carbón, junto con muchos otros materiales. Con Rusia involucrada en una guerra de disparos con Ucrania y una guerra económica con Occidente, los mercados de productos básicos ya estresados se han vuelto más estresados. El petróleo ha cotizado a más de $120 por barril, mientras que el níquel,

Estos factores a más corto plazo oscurecen, en algunos aspectos, y exacerban, en otros, dinámicas críticas subyacentes a más largo plazo que afectarán los precios de las materias primas durante muchos años. En el frente de la demanda, tenemos una población mundial que se acerca rápidamente a los ocho mil millones y se dirige significativamente más alto a partir de ahí. Más importante aún, una gran proporción de la población mundial reside en países en desarrollo que continuarán pasando por la etapa de desarrollo económico que es particularmente intensiva en productos básicos durante décadas. La construcción de ciudades, infraestructura, redes eléctricas, etc., requiere enormes cantidades de recursos, y el mundo nunca ha visto a países del tamaño de China, India o incluso Indonesia intentar pasar por esta etapa de desarrollo.

Además, los esfuerzos de descarbonización estimularán la demanda de materiales de energía limpia mucho más allá de lo que hemos visto antes. La transición de los combustibles fósiles a la energía limpia no absuelve al mundo de la necesidad de recursos naturales. De hecho, la economía de energía limpia dependerá tanto de los recursos naturales como nuestra economía actual. Simplemente será un conjunto diferente de recursos. En lugar de petróleo, carbón y gas natural, necesitaremos litio, níquel, cobalto y manganeso para nuestras baterías de vehículos eléctricos (EV), vanadio para nuestro almacenamiento de energía a gran escala, plata y polisilicio para nuestros paneles solares, hierro y zinc. para nuestras turbinas eólicas y cobre para... bueno, casi todo.

El cobre será el aceite que impulse el motor de una economía descarbonizada. De cuatro a quince veces más cobre se destina a proyectos solares y eólicos en relación con plantas de energía de carbón o gas natural de tamaño comparable. Los vehículos eléctricos utilizan de tres a cuatro veces más cobre que los vehículos con motor de combustión interna. La infraestructura de carga de vehículos eléctricos, los esfuerzos de eficiencia energética, las mejoras de la red eléctrica y la electrificación dependen del uso intensivo de cobre.

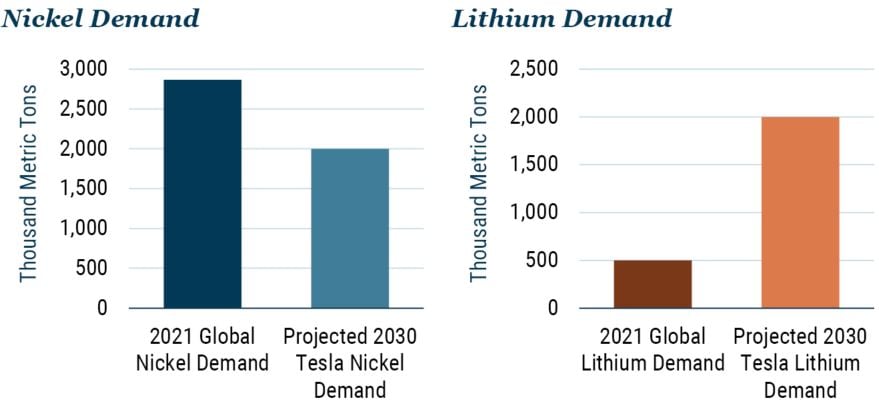

Para poner en perspectiva el crecimiento de la demanda de materiales de energía limpia, echemos un vistazo a Tesla. En su Día de la batería el año pasado, Tesla proyectó tres teravatios hora de capacidad de batería de iones de litio necesarios en 2030 para los vehículos eléctricos y el almacenamiento que esperan producir. Para alcanzar este objetivo, solo Tesla engulliría aproximadamente el 75 % de la producción mundial actual de níquel y cuatro veces la producción actual mundial de litio (consulte el Anexo 1). Estos números son lo suficientemente sorprendentes, pero cuando se considera que los vehículos eléctricos actualmente representan solo el 15 % de la demanda mundial de níquel y alrededor del 45 % de la demanda de litio, y que Tesla probablemente producirá solo una pequeña proporción de los vehículos eléctricos del mundo en 2030, las implicaciones son asombrosas. .

ANEXO 1: una economía de energía limpia depende tanto de los recursos como una economía basada en combustibles fósiles

El crecimiento de la población, el desarrollo económico y la descarbonización prácticamente garantizan un crecimiento sustancial y potencialmente explosivo en la demanda de productos básicos. Será mejor que empecemos a aumentar el suministro, ¿verdad? Ahí es donde las cosas se ponen pegajosas.

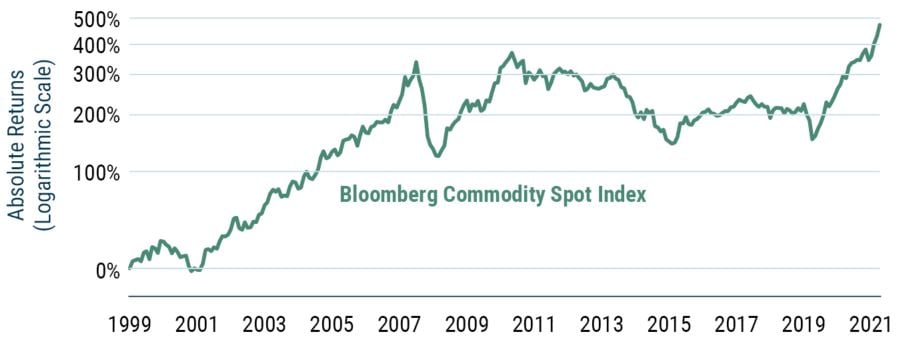

La escasez de recursos es un desafío espantoso. Los recursos naturales son, por supuesto, inherentemente finitos. Más críticamente, los recursos baratos, de fácil acceso y fáciles de procesar en regiones políticamente estables con infraestructura existente, sistemas de transporte y mano de obra disponible son aún más escasos. En última instancia, las señales de precios son la prueba más sólida de la escasez. El índice Bloomberg Commodity Spot, quizás la cesta de precios de materias primas más seguida, ha subido casi un 500% desde principios de 2000 (véase el Anexo 2).

ANEXO 2: LOS PRODUCTOS BÁSICOS HAN AUMENTADO CASI UN 500 % DURANTE LAS ÚLTIMAS DOS DÉCADAS

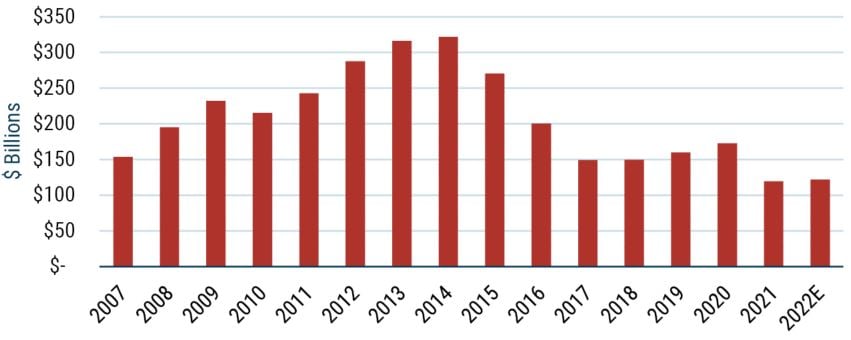

Desafortunadamente, la escasez de recursos no es el único desafío de suministro que enfrentamos. La falta de inversión en el suministro en los últimos años afectará la producción durante al menos la próxima década. Durante la mayor parte de la última década, los precios de las materias primas han estado cayendo o bajando. Los productores de materias primas, reaccionando a los precios bajos y las críticas de que habían invertido en exceso durante el superciclo de materias primas impulsado por China, redujeron significativamente el gasto de capital (consulte el Anexo 3). La presión de los círculos de ESG/sostenibilidad y las campañas de desinversión también buscaban privar de capital a las empresas de combustibles fósiles.

Luego, llegó Covid, y las empresas de recursos volvieron a reducir el gasto de capital. Dado que el mundo consume alrededor de un 40 % más de muchas de las principales materias primas (p. ej., gas natural, mineral de hierro, cobre) que hace 15 años, es sorprendente que los niveles de gasto de capital estén en mínimos de 15 años. Es más, la intensidad de capital de la producción de materias primas también ha aumentado sustancialmente en las últimas décadas a medida que pasamos de activos de mayor calidad a activos de menor calidad. En resumen, los niveles de capex actuales son totalmente insuficientes para satisfacer la creciente demanda global.

ANEXO 3: EL CAPEX EN EL SECTOR DE RECURSOS SE HA REDUCIDO A LOS MÍNIMOS DE 15 AÑOS. Al 31/03/2022 | Fuente: WorldScope, MSCI, GMO Energy/Metals capex representa el capex agregado de 30 de las mayores empresas mineras y de combustibles fósiles que cotizan en bolsa a nivel mundial.

Echar leña al fuego y aumentar la producción de materias primas suele llevar mucho tiempo. Primero, necesita un activo para desarrollar, y en las últimas décadas, los nuevos descubrimientos de alta calidad se han reducido drásticamente. Una vez que se ha identificado y adquirido un activo, los proyectos pueden tardar 10 años o más en comenzar la producción. Los permisos más estrictos y los obstáculos ambientales más altos han alargado aún más los plazos de entrega de los proyectos. Si terminamos tropezando con los déficits estructurales que parecen acechar para muchos productos básicos, no habrá soluciones rápidas.

Como si la escasez y la falta de inversión no fueran suficientes, las tensiones geopolíticas han llevado a un debate cada vez mayor sobre la desglobalización, la seguridad energética y la independencia de la cadena de suministro. Si los países se mueven para apuntalar un mayor control sobre sus suministros de recursos, la pérdida de eficiencia impulsará aún más los precios de las materias primas (por ejemplo, pagaremos más por el costoso petróleo de esquisto estadounidense en lugar de comprar petróleo barato de Rusia).

Dadas las diversas dinámicas de oferta/demanda en juego, es fácil ver por qué muchos analistas de materias primas ven el aumento reciente como el comienzo del próximo superciclo de materias primas.

¿Qué pasará con los precios de los combustibles fósiles durante la transición de energía limpia?

Una opinión comúnmente expresada es que la transición a la energía limpia desplazará la demanda de combustibles fósiles, lo que conducirá a precios más bajos. Los análisis que forman este punto de vista, desafortunadamente, ignoran por completo el lado de la oferta de la ecuación. Si no invierte cientos de miles de millones de dólares en gastos de capital cada año, por ejemplo, verá tasas de agotamiento del 6-8% para los pozos de petróleo convencionales.

Las tasas de agotamiento del esquisto son mucho, mucho más altas, con un promedio de alrededor del 70% al final del primer año. Si las empresas de combustibles fósiles ven una interrupción de la demanda, es probable que reduzcan el gasto de capital, lo que conducirá a una reducción significativa de la oferta y, quizás, contrariamente a la intuición, a precios más altos.

Además, es importante tener en cuenta que los automóviles de pasajeros impulsan solo un poco más de una cuarta parte del consumo mundial de petróleo. No importa qué tan rápido hagamos la transición a los vehículos eléctricos, es difícil imaginar desplazar incluso el 2-3% de la demanda de petróleo por año. Para subrayar este punto, a pesar del crecimiento significativo de los vehículos eléctricos en los últimos años, la Agencia Internacional de Energía (AIE) espera que el mundo consuma una cantidad récord de petróleo en 2022. Se le perdonará si le parece alarmante que ni siquiera hayamos comenzado. moviéndose en la dirección correcta.

Si se restringe la inversión en producción, los precios de los combustibles fósiles podrían mantenerse altos incluso cuando finalmente desplacemos la demanda. En una llamada de ganancias trimestrales reciente, el CEO de BP, Bernard Looney, tomó una página de mi libro y dijo más o menos lo mismo: “… podrías ver un mundo donde debido a la falta de inversión, aunque la transición energética se está acelerando, los precios del petróleo son mucho más altos”. , mucho más alto…"

Valoración de los productores de materias primas

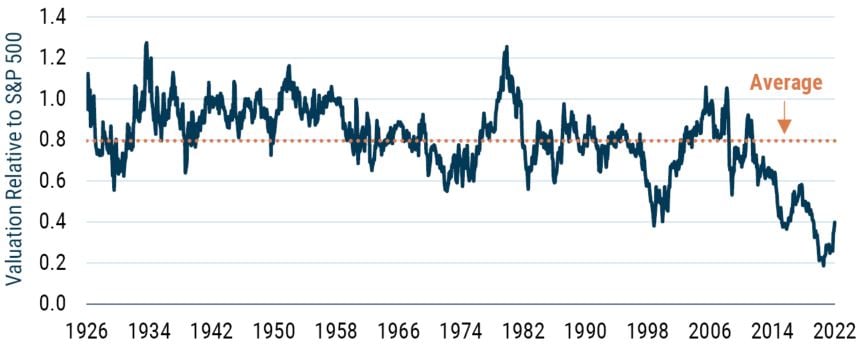

Los precios de las materias primas se han disparado más del 100% en los últimos 2 años. Sin embargo, no es demasiado tarde para invertir. Aunque las materias primas están al alza, las empresas de recursos cotizan con un descuento de más del 60 % en relación con el S&P 500 (consulte el Anexo 4), un nivel que casi nunca se ha visto. Además, el descuento actual puede estar subestimado, ya que el reciente aumento en los precios de las materias primas aún no se refleja en los fundamentos informados por las empresas. Por lo tanto, es razonable concluir que los productores de productos básicos son en realidad un poco más baratos en relación con su capacidad actual para generar ganancias de lo que sugiere el gráfico a continuación.

GRÁFICO 4: las acciones de recursos continúan cotizando a niveles con grandes descuentos

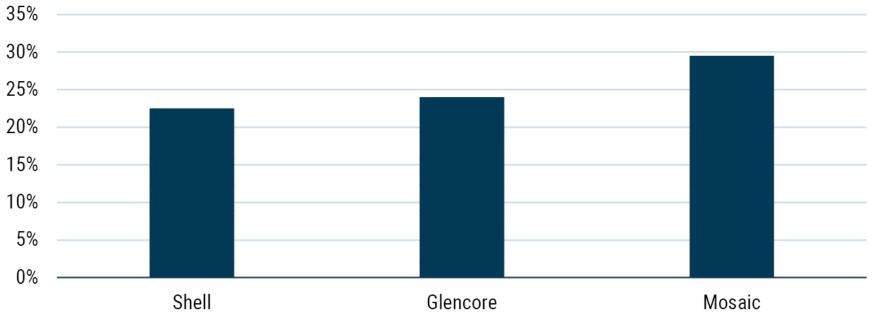

En nuestra opinión, el mercado simplemente no está valorando las empresas de recursos a niveles razonables dado cualquier caso base plausible de cómo podría desarrollarse el mundo. Con los precios del petróleo subiendo alrededor del 65 % y los precios del gas natural subiendo cientos de por ciento desde principios de 2020, Shell, un referente de la industria del petróleo y el gas, está más o menos plano. Con el movimiento de los precios del petróleo y el gas, cabría esperar que el precio de las acciones de Shell aumentara. Sin embargo, no dejó a Shell en niveles de valoración muy atractivos. A los precios de las materias primas al final del primer trimestre, Shell estaría generando rendimientos de flujo de caja libre de 22-23 % para los próximos años según nuestros modelos (consulte el Anexo 5).

Y no se trata sólo de las empresas de combustibles fósiles. El titán de la minería que cotiza en el Reino Unido, Glencore, tiene rendimientos de flujo de caja libre de alrededor del 24 % durante los próximos años, mientras que el principal actor estadounidense de fertilizantes, Mosaic, inclina la balanza a casi un 30 %. Si está dispuesto a aventurarse en nombres de menor capitalización y/o mercados emergentes, las desconexiones pueden ser aún mayores. Para poner estos rendimientos en perspectiva, el rendimiento del flujo de caja libre del S&P 500 fue de alrededor del 4% en 2021. Piense en estos números. Si los precios de las materias primas se mantuvieran en los niveles actuales, muchos de los mayores productores de materias primas del planeta podrían pagar toda su deuda y recomprar todas sus acciones en tan solo unos años y quedarse con sus miles de millones de dólares de flujo de efectivo.

Figura 5: LOS RENDIMIENTOS DEL FLUJO DE EFECTIVO LIBRE SON EXTREMADAMENTE ALTOS A LOS PRECIOS ACTUALES DE LAS MATERIA PRIMA

Fuente: Rendimientos de flujo de caja libre de OGM cotizados en relación con el valor de la empresa según modelos de OGM que utilizan precios de materias primas al 31 de marzo de 2022.

La implicación de estas valoraciones con grandes descuentos es que los inversores no necesitan que los precios de las materias primas sigan subiendo para esperar fuertes rendimientos. De hecho, los precios planos de las materias primas serían geniales. Los precios estables de las materias primas desde este punto conducirían a rendimientos de cientos de porcentajes, en expectativa, para muchas acciones de recursos.

Cuando modelamos a los productores de materias primas, generalmente usamos los precios promedio de las materias primas de los últimos cinco años. Incluso con estos supuestos de precios de materias primas mucho más bajos, nuestros modelos muestran rendimientos de flujo de caja libre de dos dígitos para muchas empresas en el futuro. Por lo tanto, hay un margen significativo de seguridad, no es un término que normalmente se aplica a los productores de materias primas. Y, por supuesto, si los precios de las materias primas suben a partir de aquí, esperaríamos que las empresas de recursos produzcan rendimientos verdaderamente sobresalientes.

¿Por qué las empresas de recursos son tan baratas?

¿Por qué los productores de materias primas comercian con descuentos tan grandes? Uno podría esperar que las acciones de recursos sean populares dadas sus fuertes características de diversificación y protección contra la inflación, pero los inversores las odian. Se avecinan desastres como derrames de petróleo, accidentes mineros y derrumbes de represas. Quizás lo más importante es que la volatilidad, el carácter cíclico y la incertidumbre de los precios de las materias primas son difíciles de tolerar para los inversores y han llevado a muchos a mantener posiciones triviales o a abandonar el sector por completo. Estas dinámicas siempre han existido y han ayudado a los productores de materias primas a operar con un descuento promedio del 20 % (Gráfico 4), lo que ha llevado a las empresas de recursos a superar al S&P 500 en más del 2 % anual desde la década de 1920.

El descuento se ha vuelto mucho mayor en los últimos años, ya que el cuadro relativamente pequeño de inversores dispuestos a meterse en el sector se ha reducido aún más. Las campañas de ESG, sostenibilidad y desinversión han cobrado un impulso significativo. Los vehículos eléctricos han dominado los titulares, si no nuestras carreteras. La inminente desaparición de los combustibles fósiles ha sido promocionada sin descanso por los medios de comunicación. Junto con el pobre desempeño del sector durante la mayor parte de la última década, es fácil entender por qué los múltiplos han caído y la exposición de recursos en los principales índices de mercado ha caído a solo un pequeño porcentaje.

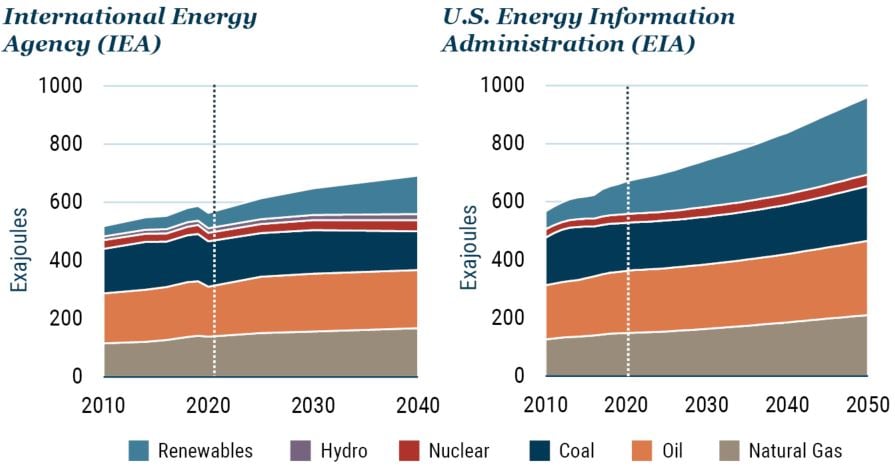

Sin embargo, la transición de los combustibles fósiles a la energía limpia, aunque se necesita con urgencia, llevará décadas. Nos llevó más de 150 años construir nuestra actual infraestructura energética basada en combustibles fósiles. No vamos a reemplazarlo en una década o dos. De hecho, la AIE y la Administración de Información Energética de EE. UU. (EIA), organizaciones centradas en proyectar patrones de consumo de energía para ayudar a los formuladores de políticas, pintan imágenes similares para las próximas dos o tres décadas: el consumo de combustibles fósiles se mantendrá estable o tal vez incluso aumentará un poco con las energías renovables. atender el crecimiento de la demanda de energía (ver Anexo 6).

Anexo 6: EL CONSUMO DE COMBUSTIBLES FÓSILES PROBABLEMENTE SEA PLANO O LIGERAMENTE ARRIBA DURANTE LAS PRÓXIMAS DOS O TRES DÉCADAS

A partir de 2021 | Fuentes: IEA, EIA Exajoule: Unidad estándar de energía definida como el trabajo requerido para producir 1018 watts de potencia por segundo

Por el bien del planeta, es mejor que esperemos que estén equivocados, pero la realidad es que el mundo no está en camino de reducir drásticamente el consumo de combustibles fósiles en los próximos 20 a 30 años. Si bien las ventas de vehículos eléctricos están creciendo rápidamente, el 97% de los vehículos vendidos en los EE. UU. el año pasado tenían motores de combustión interna (es decir, funcionaban con combustibles a base de petróleo); a nivel mundial, el número fue de alrededor del 94%. A pesar de que el covid suprimió significativamente las ventas de vehículos en los últimos dos años, se vendieron alrededor de 400 millones de vehículos con motor de combustión interna (ICE, por sus siglas en inglés) en los últimos 5 años, casi el doble que el período análogo de 5 años que terminó hace 20 años y 4 veces tantos como el período que terminó hace 30 años. Dada una vida útil típica de 10 a 15 años,

Además, como se mencionó anteriormente, los automóviles de pasajeros representan solo un poco más de una cuarta parte del consumo mundial de petróleo. Otros impulsores de la demanda de petróleo incluyen productos petroquímicos, camiones de larga distancia, transporte marítimo, aviación, agricultura y generación de electricidad, entre muchos otros usos. No existen soluciones limpias inminentes para muchas de estas aplicaciones, razón por la cual, por supuesto, el mundo se enfoca tanto en los vehículos eléctricos. Para colmo, se necesitarán combustibles fósiles y materiales de energía limpia en cantidades masivas para producir las turbinas eólicas, los paneles solares, los vehículos eléctricos y los sistemas de almacenamiento de energía que el mundo necesita desesperadamente.

Como sin duda saben quienes están familiarizados con los OGM, nuestras cabezas no están en la arena sobre el clima o la necesidad de hacer la transición lo más rápido posible a la energía limpia. A la gente le gustan las respuestas fáciles, pero desafortunadamente no hay ninguna cuando se trata del clima o de las implicaciones de inversión asociadas con el clima. Nos guste o no, los combustibles fósiles seguirán desempeñando un papel fundamental en la economía. Los inversores no tienen que elegir entre invertir en el clima o invertir en recursos naturales. Hay oportunidades emocionantes y superpuestas en ambos, y el mundo necesitará ambos para funcionar en el futuro previsible.

Más de una forma de ganar

Dada la desventaja en la que se encuentra el sector de los recursos, es difícil predecir qué, en todo caso, podría hacer que las valoraciones vuelvan a niveles más "normales". Sin embargo, como inversionista, no está claro que importe tanto. Si el mercado comienza a apreciar los flujos de efectivo que las empresas de recursos están iniciando y les aplica un múltiplo más alto, los inversores serán recompensados con una ganancia rápida.

Sin embargo, en ausencia de un sentimiento mejorado, el sector de los recursos continuará acumulando ganancias... y los inversores seguirán siendo dueños de su parte de esas ganancias. Si las valoraciones siguen deprimidas, los inversores se beneficiarán de una combinación de altos rendimientos de dividendos, dividendos especiales, recompra de acciones y actividad de fusiones y adquisiciones. Si bien se desconoce el mecanismo exacto, si invierte en negocios rentables con valoraciones atractivas, será recompensado.

Miremos a Vale, el productor de mineral de hierro más grande del mundo, como un caso de estudio de cómo se puede recompensar a los accionistas. El precio de las acciones de Vale está más o menos donde estaba a principios del año pasado. A pesar de la falta de entusiasmo del mercado, la compañía generó alrededor de $20 mil millones de flujo de caja libre el año pasado. No está mal para una empresa con una capitalización de mercado de poco más de $ 100 mil millones y sin deuda sustancial a fines de marzo.

¿Qué hizo la empresa con todo ese efectivo? El año pasado, Vale pagó alrededor de $9 mil millones en dividendos programados regularmente y distribuyó otros $10 mil millones entre dividendos adicionales y recompras de acciones. Combinado con los dividendos distribuidos en el primer trimestre de este año y una recompra de acciones anunciada recientemente, Vale ha devuelto o ha anunciado el retorno de más de $33 mil millones desde principios del año pasado, casi un 32% de rendimiento en relación con la capitalización de mercado de la empresa. No es una mala manera de ganar.

Por supuesto, Vale no es la única empresa que devuelve montones de capital. Shell, BP, Glencore, Rio Tinto, Mosaic y muchas otras empresas han estado devolviendo efectivo a sus accionistas y, dado que los precios de las materias primas se han disparado en los últimos meses, uno podría esperar razonablemente que estos retornos de capital sean mayores en el futuro.

Por supuesto, las cosas siempre pueden salir mal

¿Qué puede salir mal? Siempre hay riesgos a corto plazo. Los altos precios de las materias primas podrían provocar la destrucción de la demanda. Covid no parece que haya terminado con nosotros todavía. Un dólar estadounidense fuerte podría ser un obstáculo para los precios de las materias primas en dólares. Las interrupciones del suministro podrían aliviarse. Podríamos ver la resolución del conflicto entre Rusia y Ucrania, lo que, por supuesto, sería algo grandioso para el mundo, pero cualquier normalización de las relaciones de Occidente con Rusia probablemente conduciría a una caída significativa en los precios de las materias primas.

También hay riesgos a más largo plazo a considerar. Los impuestos sobre las ganancias inesperadas o regalías más altas podrían reducir los rendimientos realizados. Con el auge de los movimientos populistas en todo el mundo, particularmente en América Latina, los políticos pueden buscar una mayor parte de las ganancias. Por supuesto, este es un buen problema, hasta cierto punto, ya que significa que hay ganancias sobrenaturales que vale la pena saquear. Además, los países quieren aprovechar los beneficios de sus recursos naturales y no quieren desalentar la inversión. Por lo tanto, muchas de estas conversaciones y propuestas terminan siendo más ladridos que mordiscos. Si los precios de las materias primas suben en el futuro, los impuestos sobre las ganancias inesperadas y similares serán un factor, pero en última instancia es poco probable que cambien el panorama general. Las últimas dos décadas han visto precios de las materias primas a niveles mucho más altos que las décadas anteriores,

Otro riesgo a vigilar a largo plazo es la sobreinversión en la oferta. Como se discutió, esta no es una preocupación inminente, ya que los desafíos actuales giran en torno a la falta de inversión, y puede tomar más de una década para que la respuesta de la oferta se haga realidad. Sin embargo, la disciplina de capital debe ser considerada cuidadosamente, y lograr el equilibrio adecuado entre invertir en el crecimiento de la producción necesaria sin invertir en exceso es complicado, por decir lo menos.

El gran riesgo a largo plazo que se destaca es China. Si China invade Taiwán y termina atrapada en un conflicto económico con Occidente, todas las apuestas están canceladas. Tal escenario tendría impactos de gran alcance en muchos mercados, sobre todo en todos los mercados de productos básicos, ya que China es un consumidor masivo de recursos naturales.

Como siempre ocurre en el sector de los recursos, abundan los riesgos, pero también las oportunidades, y los inversores están bien compensados por asumir esos riesgos. Con un marco de tiempo a largo plazo, creemos que los inversionistas en el sector de recursos pueden esperar fuertes retornos, diversificación y protección contra la inflación con un margen significativo de seguridad.

Conclusiones

La dinámica de oferta/demanda a largo plazo en los mercados de recursos naturales favorece precios altos y crecientes. La transición a la energía limpia tardará décadas en desarrollarse y, de hecho, será un importante impulsor de la demanda de productos básicos. La reciente racha de materias primas ha expuesto algunas de las dinámicas subyacentes en el sector, entre ellas, la escasez de recursos, la fuerte e inelástica demanda de combustibles fósiles, la creciente demanda de materiales de energía limpia y la falta de inversión en la oferta en los últimos años.

Si bien los precios de las materias primas han aumentado, el sector de los recursos sigue cotizando a niveles de valoración extremadamente atractivos. Sin embargo, invertir en el sector de los recursos no es para los débiles de corazón. Existe una amplia dispersión en el atractivo de las empresas dentro del sector, los inversores deben estar atentos a los programas de asignación de capital y la volatilidad dentro del sector produce puntos de entrada/salida que deben navegarse con agilidad. A pesar de los desafíos, es probable que los inversionistas dispuestos a meterse en estas aguas obtengan una gran recompensa.

Con el aumento reciente, la inflación se ha vuelto a convertir en un tema central para los inversores. Después de décadas de inflación relativamente baja, muchos inversores no estaban preparados o incluso se habían alejado de los activos reales durante la última década. ¿Qué pasaría si pudiera proteger su cartera de la inflación después del hecho? Si los precios de las materias primas se mantienen altos a partir de este punto, es probable que las acciones de recursos produzcan rendimientos sobresalientes dadas las valoraciones deprimidas en el sector. No es demasiado tarde para proteger su cartera de la inflación e invertir en un sector posicionado para generar sólidas rentabilidades reales, potencialmente durante muchos años. Es hora de echar un vistazo a un sector no querido.

* Administrador de cartera de Recursos y Estrategias de Cambio Climático. Es miembro del equipo Focused Equity de GMO y socio