Argentina es el cuarto mayor productor global de litio y se prepara para dar un salto gracias al firme avance de proyectos en cartera y al "boom" de inversiones que atraviesa el sector, según afirmó Franco Mignacco, líder de Exar. La Bolsa de Comercio de Rosario analizó las perspectivas de demanda y producción para proyectar el potencial de la cadena de valor en Argentina.

Según datos oficiales, entre 2020 y 2021 los anuncios de inversiones en minería de litio en Argentina treparon a US$ 3.382,5 millones.

La efervescencia en los enormes salares del noroeste de Argentina no se detiene: desde que inició 2022, se registran de dos a tres anuncios semanales de diferentes empresas -mayoritariamente estadounidenses, australianas, canadienses y chinas- sobre nuevas campañas de exploración, expansión de proyectos, adquisiciones y más inversiones, incluyendo una por 380 millones de la china Zijin Mining para la construcción de una planta de carbonato de litio en el proyecto Tres Quebradas.

"Argentina ha pasado por una etapa de fuerte inversión en exploración en los últimos diez años, en los que se desarrolló una cartera de proyectos muy importante", dijo a EFE el presidente de la Cámara Argentina de Empresarios Mineros, Franco Mignacco.

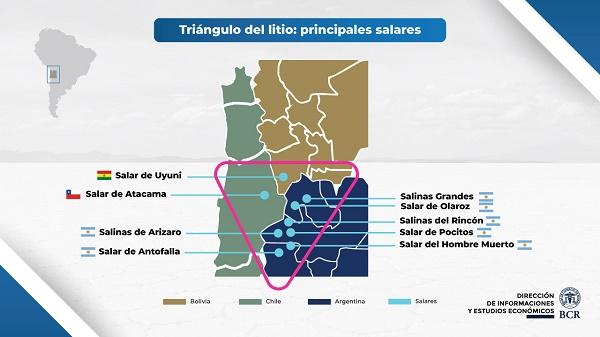

MAPA ARGENTINO DEL LITIO

De acuerdo con los datos más recientes del Servicio Geológico de Estados Unidos, Argentina es actualmente el cuarto mayor productor mundial de litio (detrás de Australia, Chile y China), el tercero en reservas (detrás de Chile y Australia) y el segundo en recursos (detrás de Bolivia).

Según cifras publicadas por el USGS en Mineral Commodity Summaries 2021, los recursos argentinos totalizan 19,3 millones de toneladas de litio metálico (Li), posicionando al país como segundo mayor recurso a nivel mundial, sólo detrás de Bolivia (21 Mt Li). Se entiende como recursos la existencia sólida, líquida o gaseosa de un material en forma y cantidades tales que fuera económicamente posible su extracción.

En cuanto a las reservas, que son aquellos recursos efectivamente disponibles, cuya extracción es económicamente viable bajo el estado tecnológico actual, Argentina posee 1,9 Mt Li. Éstas equivalen al 10 % de los recursos de litio que existen en el país y nos ubican en el tercer puesto a nivel mundial, por detrás de Chile (9,2 Mt) y Australia (4,7 Mt) respectivamente, informó la BCR.

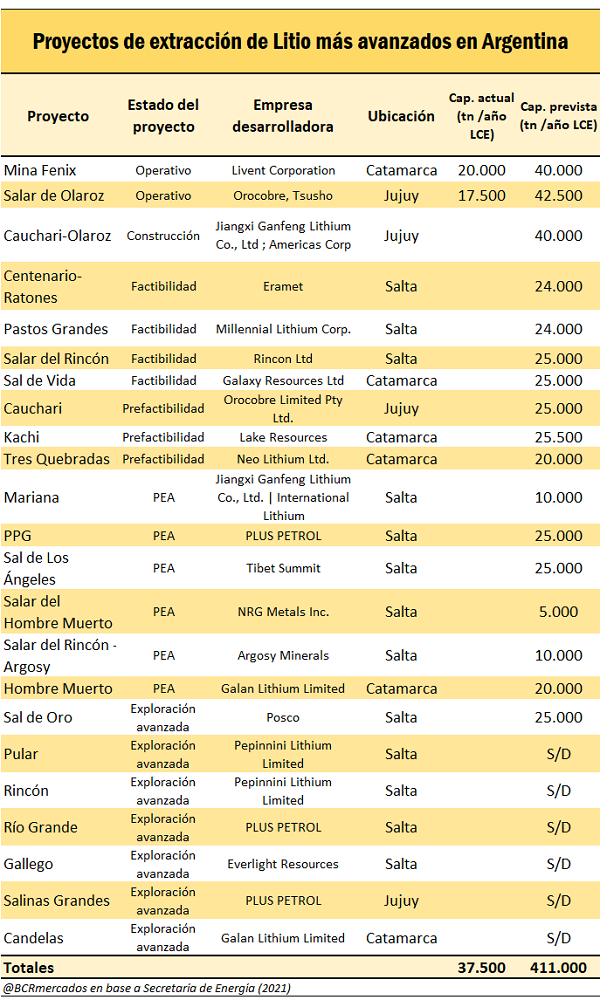

Argentina tiene 38 proyectos de litio concentrados en tres provincias del noroeste (Jujuy, Salta y Catamarca), de los cuales dos están en producción, seis en construcción, dos en etapa de factibilidad, tres en prefactibilidad, cinco en evaluación económica preliminar y veinte en etapa de exploración avanzada.

Los dos proyectos en producción -Fénix, de la estadounidense Livent, y Olaroz, en el que están asociados la australiana Allkem, la japonesa Toyota Tsusho y la estatal provincial argentina Jemse- producen en conjunto unas 40.000 toneladas de carbonato de litio anuales, pero tienen en marcha planes para duplicar su capacidad productiva.

Además, se prevé que en el segundo semestre entre en producción el proyecto Cauchari-Olaroz, de Minera Exar (participada por la canadiense Lithium Americas, la china Ganfeng Lithium y Jemse), con una producción proyectada de 40.000 toneladas anuales, según EFE.

Así, Argentina podría alcanzar una producción de 120.000 toneladas para 2023-2024.

"Solamente con estos tres proyectos Argentina se pondría en el tercer lugar a nivel mundial y estaríamos muy cerca de poder pelear la segunda posición a Chile", afirmó Mignacco, presidente de Exar.

Según cálculos oficiales, la actual cartera de proyectos en Argentina tiene un potencial productivo de 328.500 toneladas anuales de carbonato de litio.

expectivas de corto plazo y proyectos en carpeta

Desde los proyectos que actualmente se encuentran en operación hasta los que están en estadíos de exploración avanzada y en análisis de factibilidad, variados proyectos mineros de litio siguen avanzando en Argentina.

Actualmente hay dos proyectos operativos ubicados en Catamarca (Mina Fenix) y en Jujuy (Salar de Olaroz) con una capacidad extractiva conjunta de 37.500 t /año LCE. Es importante remarcar que dichos proyectos están en proceso de ampliación, lo cual permitiría arribar en el corto plazo a una capacidad anual de 82.500 t. Mientras que el proyecto Cauchari-Olaroz se encuentra en construcción, con un potencial de incrementar en 40.000 t /año LCE la capacidad extractiva nacional.

Los restantes 14 proyectos en mayor estado de avance, se estiman con un potencial de capacidad en 288.500 t /año LCE, lo cual totalizaría en principio una capacidad extractiva total para Argentina de 411.000 t /año LCE, según datos consignados al año 2021. En este sentido, hay muchos proyectos adicionales que se encuentran en instancias preliminares o iniciales, lo cual permite inferir que el potencial es enorme en materia de desarrollo de la industria del litio en nuestro país.

En los últimos tres años entre 2017 y 2020, se estiman inversiones realizadas por US$ 1.188 millones en el sector, mientras que la continuidad de los proyectos en estado avanzado detallados en el cuadro precedente, permitirían superar holgadamente inversiones adicionales por US$ 4.000 millones.

Mientras que en materia de empleo, al mes de marzo de 2021 se registran 1.851 personas ocupadas en el sector del litio, es decir, un incremento superior al 100 % respecto al mismo mes de 2017 (886 ocupados). Asimismo, si se consideran las estimaciones de los proyectos en mayor estadío de desarrollo al momento actual, se podrían superar los 10 mil puestos de trabajo directos en dicho sector.

Por otro lado, en cuanto a la evolución de los precios internacionales, el carbonato de litio ha perdido valor desde 2018. Sin embargo, fuentes especializadas en el mercado, como Panorama Minero, prevén un fin de esta tendencia decreciente ya que el mercado entraría en un escenario de déficit estructural a partir del 2025.

Aspectos relativos a marcos regulatorios en Argentina

El proyecto de ley de Movilidad Sustentable es un avance más hacia la promoción de energías limpias. Mediante programas de subsidios e inversiones público-privadas, se propone avanzar en una matriz energética más sustentable para la Argentina.

En el proyecto se propone un régimen promocional de incentivos a la producción y compra de autos eléctricos hasta el 2040. Para los autos eléctricos particulares, se eximirá a los mismos del pago del IVA, Bienes Personales y otros impuestos internos. Al transporte público además se le eximirá del IVA para la compra de repuestos y piezas necesarias. Por su parte, para los vehículos de la administración pública se otorgarán preferencias de compra frente a automotores tradicionales, con el mandato de cubrir la flota estatal con autos eléctricos en un 40% a los 8 años desde la sanción de la ley.

Cuatro empresas nacionales participan en el mercado de los autos eléctricos: Volt Motors, Coradir, SeroElectric y Hamelbot. Además, Nissan y Toyota hacen punta con la importación de modelos eléctricos a la Argentina, con los modelos Leaf y el Prius respectivamente. Para toda producción que se lleve a cabo en el país se espera una devolución del IVA de las inversiones, además de exenciones de impuestos ante reinversiones y amortizaciones aceleradas. Además, habría beneficios adicionales para el pago de contribuciones patronales.

Mediante la constitución del Fondo Fiduciario de Movilidad Sustentable (FoDeMS) se espera financiar tanto a la producción como a la compra de autos eléctricos y al desarrollo de la infraestructura necesaria para este cambio de matriz energética. El estímulo de la electromovilidad será clave para integrar más eslabones del litio a la producción nacional, en un marco de cooperación público-privada.

Más allá de que este proyecto todavía no ha sido tratado por el Congreso, se estima que en los meses venideros sea puesto en consideración. Tanto los proyectos de exploración y explotación de minas de litio, así como el desarrollo de las industrias de baterías y automóviles eléctricos redundarán en acumulación de conocimiento, promoción de exportaciones, creación de puestos de trabajo de alta calificación y desarrollo de nuevas industrias y mercados en todo el país.

DEMANDA ALIENTA INVERSIONES

Con una oferta mundial de litio limitada, la creciente demanda del "oro blanco" para la fabricación de baterías para autos eléctricos y otros dispositivos electrónicos no deja de impulsar los precios internacionales, que pasaron de US$ 9.000 por tonelada de carbonato de litio equivalente hace un año a rondar actualmente los US$ 75.000.

A estos valores, muchos proyectos en Argentina aumentan su viabilidad económica.

"Estamos viendo una demanda hacia adelante muy promisoria. Se calcula que hacia el 2040 se va a triplicar la demanda actual, lo cual acelera muchísimo todos los proyectos en cartera a nivel mundial, no solo en Argentina", señaló Mignacco.

Según Jorge González, director de Promoción y Economía Minera del Gobierno de Argentina, el país suramericano es más "competitivo" que otros porque sus salares permiten costes operativos menores a los de la extracción de litio a partir de pegmatitas -forma de producción que lidera Australia-.

"En este contexto positivo para el sector, el Gobierno nacional ha realizado diversas gestiones para potenciar este efecto", aseguró a Efe González, quien destacó el marco legal de incentivos a la minería en Argentina y otras acciones para potenciar las inversiones.

Para Mignacco, Argentina también tiene ventajas comparativas frente a Chile y Bolivia, los otros dos vértices del llamado "triángulo del litio" suramericano.

En Bolivia la extracción de litio está en manos del Estado, mientras que en Chile, que declaró al litio como recurso de valor estratégico, el Estado tiene potestad para exigir a las mineras que parte del proceso de agregado de valor a la materia prima extraída se realice en Chile.

"Argentina, al no haber tomado ninguna definición de estatizar, nacionalizar el recurso o declararlo estratégico, hoy tiene un flujo de inversiones de más de 4.500 a 5.000 millones de dólares en cartera de proyectos que los otros países no tienen", apuntó Mignacco.

DEL SALAR A LA BATERIA ¿dónde y cómo integrarnos en las cadenas de valor?

Gestar entramados productivos nacionales e integrados internacionalmente se hace fundamental para agregar valor a la producción del litio en Argentina. La estrategia de inserción en las cadenas de valor del litio no debe perder de vista lo difícil que sería la integración nacional total de la cadena. Nuestro país tendría limitaciones en la disponibilidad de grafito y cobre (insumos fundamentales para las baterías de litio). Lo mismo sucedería con el agua y gas natural próximo a las zonas productivas en cantidades suficientes para dar escala a la producción. Por el momento los accesos al transporte y fuentes de energía tienen limitaciones para encarar la concreción de varios proyectos en cartera.

Actualmente, el carbonato de litio es el producto estrella de las exportaciones argentinas del rubro. No obstante, también se exportan otros subproductos, como el cloruro de litio y algunas partes para el desarrollo de baterías de litio. En lo que va del año estos productos encontraron un amplísimo abanico de destinos, que incluyen a China, Japón, Estados Unidos, Rusia, Reino Unido, Turquía, entre otros destinos del Mercosur y la Unión Europea. La gran diversificación de los mercados compradores es otro elemento interesante para tener en cuenta en vista del dinamismo proyectado para las ventas externas de litio y sus oportunidades de mediano y largo plazo.

El modelo de desarrollo del litio argentino requiere integrar las capacidades locales con las cadenas globales de valor que ofrece el litio a nivel global. La explotación de litio de pegmatitas y rocas es de implementación más rápida, mientras que la extracción de este mineral desde salares, como se presenta en el territorio argentino, puede llevar tiempo de ejecución.

En los últimos años Australia ha emergido como el máximo productor de litio directo desde las rocas. Sin embargo, el país oceánico no dispone del caudal de reservas que tiene el Triángulo del litio sudamericano. Estas reservas serán necesarias en el mediano plazo para atender la explosiva demanda de bienes que utilizan baterías de litio. Aquí es donde la explotación del mineral en salares y salmueras, como disponemos en Argentina, Chile y Bolivia, toma protagonismo. Si bien este método implica mayor extensión en el tiempo, es de menor costo respecto a la explotación australiana (López, Obaya, Pascuini, & Ramos, 2019).