RUBÉN ETCHEVERRY *

Se disparó el precio internacional del LNG. Más allá que sea “moda” o “tendencia”, tenemos un problema real, concreto y urgente: la falta de dólares para afrontar las importaciones de energéticos en los próximos años, aun cuando baje el precio del LNG. Con los valores actuales y de futuros (TTF) se estiman erogaciones para este año del orden de los US$ 7.800 millones.

Por ello, insistimos que hoy más que nunca vale la pena evaluar esta opción prestamente. Muchos millones de dólares de ahorro en proyectos replicables, complementarios y adicionales al gasoducto en marcha.

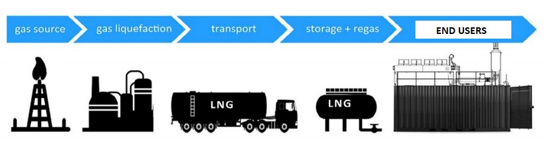

Nos referimos a la licuefacción del gas natural en los yacimientos de Vaca Muerta para ser transportado con camiones hacia puntos y centros de consumo.

Surge la pregunta del millón: ¿cuán viable puede resultar? Analizamos los aspectos relevantes de proyectos de esta envergadura. Ofrecemos esta hoja de ruta para que sea estudiada con mayor profundidad y sea continuada o descartarla.

1. DISPONIBILIDAD DE GAS NATURAL

Los recursos y reservas de gas natural de Vaca Muerta, sumado la productividad y la EUR (Recuperación Final Estimada) de sus pozos nos garantizan el suministro. Hoy existen cierres de pozos y limitaciones de continuar perforando e incrementando la producción por restricciones del sistema de gasoductos desde cuenca neuquina.

2. TECNOLOGÍA

Existe tecnología probada y disponible. Plantas de tamaño pequeño a mediano. Con capacidades de producción de LNG entre 0,8 y 1 mtpa (millones de toneladas por año que requieren unos 4 millones de m3/día de gas natural).

Con relación a plantas analizadas hace unos años las actuales son: compactas; optimizadas; modulares (Modular Fast-Track Solutions); paquetizadas; trasladables en skids y conteiners (unos 30); mayor confiabilidad; menos mantenimiento; más eficiencia y mayor rendimiento (diseños tipo “Refrigerante Mixto Optimizado” (OMR™); requieren menor potencia de compresión; versátiles; pueden desmontarse y volver a montarse, cortos tiempos de fabricación y montaje, y costos unitarios muchos menores.

3. TRANSPORTE

Si bien existen diversas soluciones evaluamos el transporte por camiones en isotanques criogénicos para LNG. Es una opción con ventajas por ser más versátil, practicidad en el llenado, reducción de desperdicio en el vaciado, brinda seguridad. En China se venden por Alibabá. Deberán evaluarse los tiempos de provisión.

Existe experiencia. Desde la planta de Metanol de Plaza Huincul de YPF (promovida por la Secretaria de Energía de Neuquén con un llamado a inversores en el año 1997), durante años se transportó el metanol en camiones. Tipo “trencito o calesita” hasta los centros de consumo o ulterior proceso. Mismo esquema.

4. REGULACIÓN

Con la reglamentación vigente, se ha podido licuefaccionar, transportar y regasificar en el país en pequeña escala de gasoductos “virtuales”. Son sistemas probados en todo el mundo. Eventualmente si hiciera falta algún ajuste, entendemos que la Secretaría de Energía será la primera en disponer de la normativa adoptando y adaptando las normas del exterior.

5. NÚMEROS INICIALES

Si adoptamos los valores a futuro del LNG de 18 US$/MMBTU, a nivel macro el ahorro con respecto a los 10 US$/MMBtu que estimamos se arriba al mismo punto de ingreso (Bahía Blanca) con los camiones de LNG desde Vaca Muerta se generan ahorros por más de US$ 300 millones. El monto estimado de la inversión es de 250/300 millones para una planta modular de 0,8 mtpa. Han bajado notablemente sus valores. El equivalente a lo que quemaron en gasoil las usinas en enero.

Arribamos a esos valores, simplificando con un precio del gas en boca de pozo de 3 US$/MMBtu (precio que están vendiendo el gas las operadoras a Cammesa); 3 US$/MMBtu de costos de licuefacción (incluyendo Capex y Opex: gastos de capital y operativos, según estimaciones de proveedores de plantas); y otros 3 US$/MMBtu de transporte en camión desde Vaca Muerta a Bahía Blanca (datos de empresas logísticas locales que comprende el capital para la adquisición de los isoconteiners) y un dólar más entre los costos de almacenaje y regasificación, gastos generales e imprevistos. Una facturación de US$ 400 millones al año, repartidos en esta primera estimación, a nivel de inventario, en partes similares entre gas natural, licuefacción y flete (US$ 120 millones) y los US$ 40 millones restantes entre inyección y otros costos. Deben chequearse y ajustarse.

A. PLAZOS

Imposible llegar con una planta de este tipo para este invierno, pero estamos en condiciones de estar convirtiendo gas natural en gas líquido en Vaca Muerta el próximo invierno si trabajamos con celeridad y agilidad. El período crítico es la fabricación del compresor y la toma de decisiones para poner la orden de compra dentro los próximos 60 días.

La experiencia desde ENARSA con YPF y el Ministerio de Planificación cuando se hizo el primer ship to ship de LNG de la historia en el puerto de MEGA, en menos de un año, significa que con decisión política con voluntad y alineamiento de los actores puede repetirse esa exitosa experiencia.

B. COMERCIALIZACIÓN, CONTRATOS Y GARANTÍAS

Para inversiones de magnitudes de US$ 300 millones se requieren contratos de venta a precios adecuados para recuperar los costos y el capital y con garantías suficientes para quienes lo financian.

Estamos consumiendo LNG en invierno equivalente a 35 millones de m3/día de gas. Sabemos que vamos a requerir LNG por lo menos por los próximos 4 o 5 años. Expertos sugieren disponer de contratos de importación de LNG al menos por plazos medios. El Estado a través de Cammesa o IEASA viene haciendo compras anuales o spot. Con más razón podría suscribirlo con productores de gas licuado nacional para traccionar estos proyectos, agregando diversificación de fuente de provisión y generando economías.

Deberíamos ser capaces de brindar los instrumentos suficientes de garantía de cobro, dejando que las empresas, inviertan, arriesguen y gestionen. Un punto complejo para este esquema.

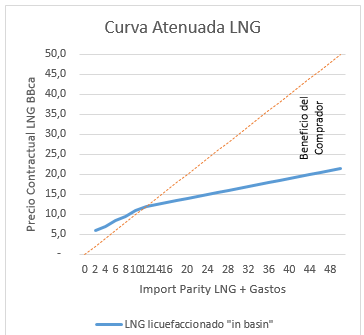

Solo a modo de ejemplo, mostramos que podría implementarse contratos con bandas de precios que permitan previsibilidad con referencia a precios internacionales. Cammesa o generador o gran usuario podrían verse retribuidos en su esfuerzo por colocar un contrato de compra de mediano plazo que viabilice el proyecto con precios atenuados frente a fuertes alzas; mientras que el inversor de la planta de licuefacción podrá ver protegida su inversión y riesgo con valores internacionales del LNG cuando estos resulten inferiores a 10/12 us$/MMBtu (estimando ese valor adecuado para el repago del proyecto).

C. BENEFICIOS Y RIESGOS

Estos proyectos permiten monetizar reservas y producción. Genera ahorros. Reemplaza otros combustibles como gasoil o fueloil con menores emisiones reduciendo SOx y NOx. Genera valor agregado en todas sus etapas: mano de obra, impuestos, regalías, producción local de bienes y servicios asociados. Una matriz insumo-producto nos brindaría una mejor precisión de la cascada de valor añadido de esta opción frente a la nulidad de la importación. Ahorro de divisas.

Podría ser un puntapié para desarrollar la industria del LNG en Argentina y adquirir experiencia y know how para plantas de mayor envergadura que se requieren para exportar grandes volúmenes que nos permite Vaca Muerta.

Estos primeros números indican que no debería descartarse a priori, sino avanzar en verificar los guarismos, mejorar opciones, ajustar hipótesis. Sin dudas existen inconvenientes e innumerables dificultades a resolver como en todo proyecto de ingeniería de esta envergadura. Empresas petroleras que operan en el país están capacitadas para encararlo volcando su capacidad de ingeniería y gestión y a través de una ágil evaluación del proyecto.

Ojalá logre plasmarse éste u otros análogos. Sino habrá sido un intento de ejercicio que, con iniciativa y tecnología, intenta modificar el paradigma de abastecer solo mediante gasoductos los centros de consumo.

* Ingeniero y ex secretario de Energía de Neuquén