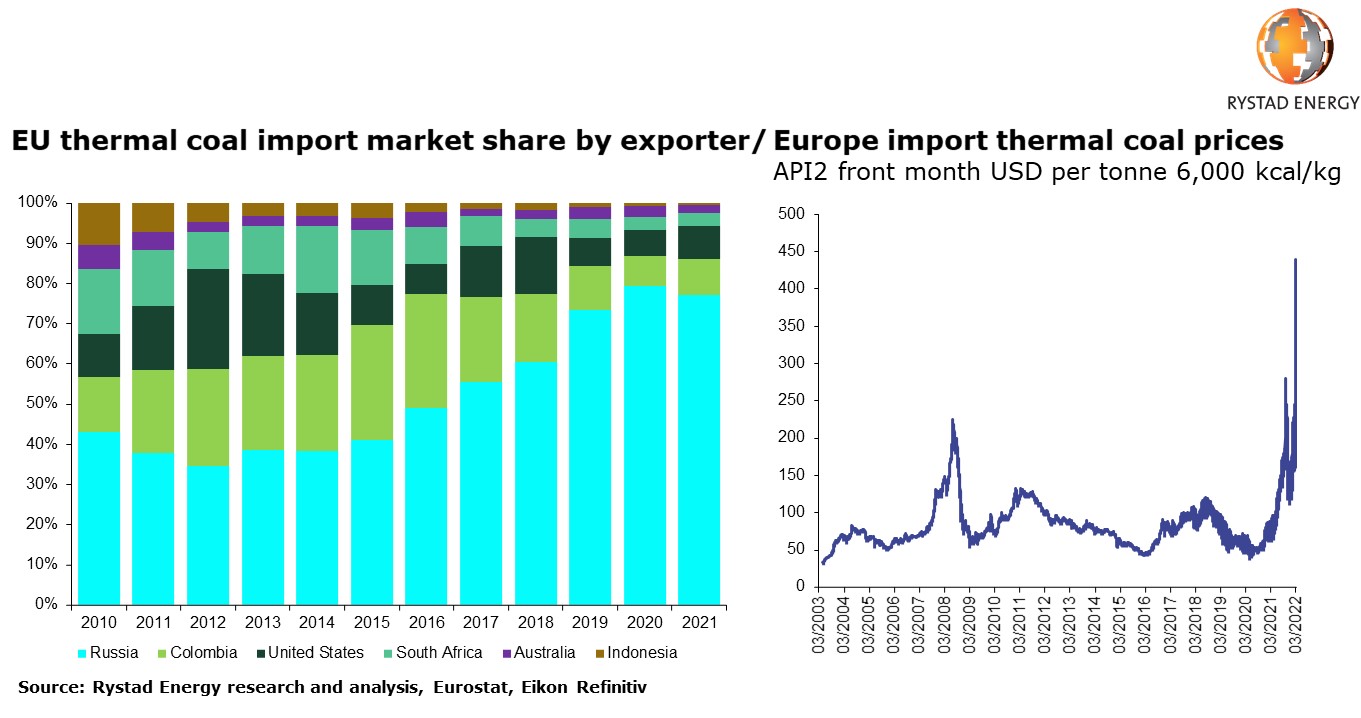

El carbón no es ajeno a la crisis por la invasión de Ucrania. Los precios se disparan y llegando a US$ 462 por tonelada , frente a los US$ 186 del 23 de febrero y es probable que superen los $500 este año, según sugiere la investigación de Rystad Energy. China apuesta al mineral como su estrategia energética principal y mineras de Australia y África ponen los ojos para abastecer a Europa tras el embargo a petróleo y gas ruso.

Si bien la mayor parte de Europa y el resto del mundo se han centrado en cómo la guerra de Rusia en Ucrania ha afectado los precios del petróleo, el gas y, más recientemente, el níquel, se ha escrito relativamente poco sobre el impacto del precio del carbón que probablemente afectará a la región y se extenderá como un tsunami en todo el mundo.

Rusia es el mayor proveedor de carbón térmico de Europa. Según Eurostat, el año pasado Rusia suministró a los estados miembros de la UE 36 millones de toneladas de carbón térmico, lo que representa el 70 % de las importaciones totales de carbón térmico. Si bien los volúmenes se han mantenido más o menos iguales, hace una década, las importaciones de carbón ruso eran solo la mitad, con un 35 %.

Si bien la demanda total de carbón para energía ha tenido una tendencia a la baja durante los últimos 10 años, los generadores de energía a carbón en Europa se han vuelto cada vez más dependientes del carbón ruso y la participación de mercado de Rusia ha crecido sustancialmente con el tiempo.

“Simplemente hay una ausencia casi total de carbón térmico excedente disponible a nivel mundial. Los precios han superado los $400 y la marca de $500 por tonelada parece estar en juego”, dice Steve Hulton, vicepresidente de Carbón en Rystad Energy.

A medida que los precios del gas continúan aumentando, las administraciones europeas pueden recurrir al carbón para cubrir cualquier déficit en la generación de electricidad a medida que se reduce el uso del gas. Sin embargo, los consumidores de carbón tendrán dificultades para obtener carbón adicional de productores alternativos porque el equilibrio entre la oferta y la demanda del carbón térmico marítimo internacional es extremadamente ajustado.

¿Qué tan alto podrían subir los precios?

Si se producen sanciones sobre el comercio de carbón con Rusia o si hay una interrupción física en el transporte ferroviario/portuario ruso, entonces el cielo es el límite. Los productores y comerciantes informan que los compradores ya están comenzando a alejarse del carbón ruso tanto en los mercados del Atlántico como del Pacífico. Y la amenaza de una demanda adicional y la falta de oferta disponible está moviendo el mercado.

En la última semana, los precios del carbón tanto en Europa como en el Pacífico han experimentado saltos masivos. En una señal de lo apretado y nervioso que está el mercado, el miércoles de la semana pasada se informó un comercio físico de carbón Newcastle FOB (6.000 kcal) a $ 400 por tonelada.

Fuentes alternativas: poco alivio de Colombia, Alemania, Polonia, Sudáfrica o EE. UU.

El carbón importado es generalmente de mejor calidad y más barato que cualquier producción nacional, ya que todo el mejor carbón de Europa se extrajo hace años. Alemania, por ejemplo, que alguna vez fue una potencia en la minería del carbón, ya no produce carbón bituminoso ni antracita.

El último par de minas de carbón 'duro' o 'negro' se cerraron en 2018 luego de años de subsidios financieros, que fueron necesarios debido a los altos costos de producción asociados con las vetas profundas y las difíciles condiciones de minería subterránea. Todavía se realiza extracción a gran escala de carbón de lignito de bajo rango (baja energía), pero el carbón importado es vital para satisfacer las necesidades de las muchas centrales térmicas diseñadas para quemar combustible de mayor valor calorífico.

Polonia es el mayor productor de carbón restante de Europa y alrededor del 70% de la generación total de energía proviene del carbón. La producción de carbón de Polonia aumentó ligeramente en 2021 y el país produjo 52 millones de toneladas de lignito (lignito pardo), un 13 % más que el año anterior, y 55 millones de toneladas de hulla, un 1 % más. Sin embargo, la tendencia de producción a largo plazo está en declive y, si bien Polonia exporta algo de carbón térmico y coquizable a los países vecinos de la UE, también ha aumentado las importaciones de carbón térmico de alta energía de Rusia, ya que generalmente es más barato que la producción local de minas subterráneas profundas.

Uno de los primeros lugares a los que llamarán los compradores serán los proveedores de Colombia y Sudáfrica. La producción colombiana de carbón, que se exporta casi en su totalidad, se recuperó en 2021 luego de una gran caída en 2020 debido a Covid-19 y una disputa laboral de tres meses en la gran operación de Cerrejón.

La producción aumentó a 59,6 millones de toneladas en 2021, frente a los 49,3 millones de toneladas del año anterior, pero aún muy por debajo de los casi 80 millones de toneladas que logró anteriormente. Se espera que la producción vuelva a aumentar este año, lo que podría generar 10 millones de toneladas adicionales disponibles para el mercado de exportación, particularmente porque Glencore, ahora propietario total de Cerrejón, busca aprovechar las condiciones del mercado y aumentar el valor de la adquisición. .

Las exportaciones de carbón de Sudáfrica han estado por debajo de los niveles planificados durante varios años. Las exportaciones cayeron por debajo de los 60 millones de toneladas el año pasado, el nivel más bajo en décadas, ya que la red ferroviaria se vio gravemente obstaculizada por el robo de cables de cobre. Se deberían lograr exportaciones anuales de 70 a 75 millones de toneladas si el operador ferroviario Transnet puede resolver sus problemas de seguridad.

La producción de carbón de EE. UU. está experimentando un resurgimiento después de varios años de declive, impulsada por una fuerte demanda de carbón y precios sólidos, tanto a nivel nacional como internacional. Según las cifras de la EIA informadas hasta el tercer trimestre de 2021, los productores de carbón térmico de EE. UU. estaban en camino de terminar exportando aproximadamente 36 millones de toneladas el año pasado, un fuerte aumento del 30 % con respecto a 2020. Solo alrededor de 5 millones de toneladas se destinaron a Europa, ya que los mercados asiáticos nuevamente demostraron ser un destino popular y en crecimiento.

Con una falta de inversión en nuevas áreas mineras y una evitación general del sector por parte de los inversionistas, varias minas de EE. UU. han cerrado en los últimos años, lo que obstaculizará la capacidad de aumentar el carbón adicional para un mercado europeo desenfrenado, particularmente cuando las centrales eléctricas de EE. UU. pagando altos precios por el suministro interno.

ESTRATEGIA ENERGÉTICA: CARBÓN SIGUE SIENDO EL EJE DE CHINA

DAVID STANWAY/REUTERS

/cloudfront-us-east-2.images.arcpublishing.com/reuters/VOPZ5AVXOVLQ5BNL3DNC5VYWGM.jpg)

China hará un uso completo del carbón como parte vital de su estrategia energética, dijeron líderes y funcionarios durante la reunión anual del parlamento de la nación esta semana, en su intento por equilibrar la estabilidad económica con sus objetivos a largo plazo. objetivos climáticos.

Tras un discurso del presidente Xi Jinping en el que reiteró la importancia del carbón, los delegados de todo el país pidieron una mayor inversión en tecnología del carbón y nuevas políticas para apuntalar las ganancias de las empresas del carbón.

Xi dijo a una delegación de la Asamblea Popular Nacional de Mongolia Interior, la principal región productora de carbón, que China, el mayor emisor de gases de efecto invernadero del mundo, era "rica en carbón, pobre en petróleo y escasa en gas" y "no podía apartarse de la realidad".

Dijo que la transición verde era un proceso y que China no podía simplemente "pisar los frenos" al carbón.

Xi se comprometió el año pasado a "controlar" el uso del carbón durante el período 2021-2025 y comenzar a reducir el consumo en 2026 como parte de la contribución de China a la lucha contra el calentamiento global.

Pero las crecientes preocupaciones sobre la seguridad energética ya han llevado la producción minera a niveles récord y han visto la construcción de nuevas centrales eléctricas a carbón. leer más

Los delegados trataron de cerrar la brecha entre el desarrollo del carbón y la reducción de las emisiones al pedir una mayor inversión en tecnologías de carbón limpias e "inteligentes", incluida la captura y el almacenamiento de carbono.

Según las actas publicadas de las reuniones a puertas cerradas, también pidieron medidas para liberar más suministro al mercado y desarrollar aún más la industria química del carbón.

También se necesita apoyo para alentar las innovaciones tecnológicas que podrían transformar la energía del carbón en una fuente de energía baja en carbono, dijo Shu Yinbiao, delegado del organismo asesor conocido como Conferencia Consultiva Política del Pueblo de China (CCPPCh) y presidente de la empresa estatal Huaneng.

China también necesitaba establecer un mecanismo a largo plazo para garantizar que las empresas de carbón y energía pudieran seguir siendo rentables y garantizar los suministros, dijo Shu citado por el diario oficial People's Daily.

Jin Penghui, otro delegado de la CCPPCh y jefe de la sucursal de Shanghái del banco central, pidió que se pongan a disposición fondos públicos para aumentar la eficiencia y reducir las emisiones del carbón.

La amenaza de la escasez de energía ha seguido preocupando a los políticos después de que una ola de severos cortes de energía barrieron algunos de los núcleos industriales del país el año pasado.

Hua Lifeng, jefe de la agencia estatal de planificación de China, dijo en una sesión informativa al margen del parlamento que, si bien se construirían hasta 450 gigavatios de energía renovable en las regiones desérticas, se necesitaría más energía a carbón para mantener la estabilidad de la red. leer más

El sistema de energía limpia de China aún no está lo suficientemente desarrollado para manejar emergencias, incluido el clima extremo, dijo Muyi Yang, analista del grupo de expertos ambiental británico Ember.

Los objetivos climáticos a largo plazo de China se mantuvieron sin cambios, mientras que declaraciones recientes indican que el carbón cambiará a un "papel de apoyo" para mantener la seguridad energética, dijo Yang.

Aunque Beijing todavía está comprometida a llevar las emisiones a un pico antes de 2030, los comentarios recientes de los líderes de China sugieren que se está reduciendo en el corto plazo, dijo Li Shuo, asesor principal sobre el clima del grupo ambientalista Greenpeace.

"El énfasis renovado en la seguridad energética surgió a fines del año pasado y se fortalecerá ahora con la crisis en Ucrania".

MINAS DE AUSTRLIA Y ÁFRICA: OPORTUNIDAD PARA EUROPA

HELEN REID, PRAVEEN MENON, NELSON BANYA Y CLARA DENINA

Las mineras australianas y sudafricanas están explorando formas de abastecer a los consumidores de carbón y metales en Europa que luchan por encontrar fuentes alternativas al suministro ruso, pero las restricciones logísticas y de costos dificultan aumentar rápidamente la producción, dijeron las empresas.

Los precios del paladio, el carbón y otras materias primas se han disparado desde la invasión rusa de Ucrania el 24 de febrero, mientras que las sanciones a Moscú llevan a los consumidores occidentales a reemplazar el suministro ruso.

Los clientes se acercan a los proveedores con los que no tienen relaciones, desesperados por asegurar los productos básicos, dijeron los principales productores. Las mineras suelen utilizar contratos a largo plazo, lo que hace que la oferta excedente sea escasa.

El paladio, utilizado por los fabricantes de automóviles en los escapes de los motores para reducir las emisiones, alcanzó un máximo histórico el lunes antes de retroceder. Rusia representa el 25-30% del suministro mundial de paladio.

Sibanye-Stillwater de Sudáfrica, el mayor productor primario de platino del mundo, dijo que algunos clientes le han preguntado sobre su capacidad para producir más metales del grupo del platino (PGM), pero que tiene muy poca flexibilidad para aumentar la producción en "cualquier forma material" en el corto a mediano plazo.

"Es posible acelerar los proyectos, pero... no es una solución rápida y, por lo general, aún llevará meses o incluso años antes de que los beneficios sean evidentes", dijo Sibanye en respuesta a las preguntas de Reuters.

Los fabricantes de automóviles, que utilizan paladio en los escapes de los motores para reducir las emisiones, comenzarán a sustituir el platino por paladio si los precios del paladio se mantienen altos, dijo la semana pasada el CEO de Sibanye, Neal Froneman.

Se espera que la industria automotriz represente el 42% de la demanda total de platino este año, frente al 37% en 2021, pronosticó el miércoles el Consejo Mundial de Inversiones del Platino.

Los precios del platino también han subido debido a la incertidumbre sobre los suministros rusos, pero de forma más moderada, ya que se prevé que el platino siga teniendo un exceso de oferta este año.

Impala Platinum de Sudáfrica, el tercer mayor productor mundial de PGM, también dijo que tiene una capacidad limitada para llenar el vacío dejado por los suministros de paladio de Rusia. Solo Norilsk Nickel de Rusia produce alrededor del 38% del paladio global y el 11% del platino global, dijo Sibanye.

Si bien las mineras se están beneficiando del aumento de los precios de los metales, Froneman de Sibanye advirtió que las interrupciones en la cadena de suministro podrían tener un impacto destructivo en la demanda más adelante.

Los metales más costosos también son un dolor de cabeza para los fabricantes de automóviles que esperan hacer que los vehículos eléctricos sean más asequibles.

EVITAR EL CARBÓN RUSO

Las empresas en Europa, que dependen de Rusia para el 70% de sus suministros de carbón, también están recurriendo a las mineras australianas para el suministro de combustible.

“Debido al conflicto, estamos respondiendo solicitudes de Europa para la seguridad del suministro de carbón metalúrgico”, dijo Gerhard Ziems, director financiero del grupo de Coronado, uno de los mayores productores mundiales de carbón metalúrgico, utilizado en la fabricación de acero.

Coronado aumentará la producción a alrededor de 18-19 millones de toneladas (Mt) en 2022 desde los 17,4Mt del año pasado, dijo. Ziems estimó que Rusia exporta alrededor de 45 millones de toneladas métricas de carbón metalúrgico al año.

“En circunstancias en las que la comunidad internacional está evitando el carbón ruso, la escasez de suministro debe provenir de otros lugares que incluyen mercados establecidos como Australia y EE. UU. en los que opera Coronado”, dijo.

Los principales productores independientes de Australia, Whitehaven Coal y New Hope Group, dijeron que se les ha contactado para abastecer a países, incluida Polonia, que tradicionalmente han dependido del carbón ruso, y este último dijo que estaba buscando formas de abastecer el mercado europeo.

“Tenemos una combinación de ventas al contado y contratadas que nos permite aprovechar las oportunidades tácticas del mercado”, dijo a Reuters una portavoz de Whitehaven.

El gobierno australiano dijo la semana pasada que ayudaría a sus aliados occidentales importadores de carbón a encontrar alternativas a Rusia para los suministros conectándolos con productores locales.

Glyn Lawcock, jefe de investigación minera en Barrenjoey, dijo que si bien la idea parecía simple, la ejecución no lo fue, ya que las mineras australianas ya estaban listos.

“No es como si la gente tuviera volúmenes sentados allí para repartir. Ucrania/Rusia produce gránulos de alta calidad para los mercados... no hay nadie sentado sobre material excedente”, dijo Lawcock.

En una señal de lo ajustado que está el mercado, los precios del carbón para cargar en Newcastle, el puerto de carbón más grande del mundo en la costa este de Australia, se dispararon a un récord de US$ 440 por tonelada, cinco veces más que hace un año.

El ministro de Recursos de Australia, Keith Pitt, dijo que esta era una oportunidad para las mineras australianas y pidió la expansión de las minas de carbón en el país, ya que podrían ayudar a las naciones europeas desesperadas a abandonar el carbón ruso.