ANDY HECHT

El oro fue la primera materia prima que registró nuevos máximos históricos cuando la pandemia mundial de COVID-19 provocó una avalancha de liquidez por parte de los bancos centrales y un tsunami de estímulos gubernamentales.

+ El patrón de cuña del oro amenaza con repuntar

+ La tendencia a largo plazo sigue siendo alcista

+ La economía y la política respaldan la subida del precio del oro

+ Las mineras de oro ofrecen un apalancamiento al precio del oro

+ Newmont es uno de los principales productores de oro

+ Niveles a observar en las acciones de NEM

En 2021 y 2022, el índice de precios al consumo y el índice de precios al productor alcanzaron máximos de más de cuatro décadas, ya que la inflación erosiona el poder de fijación de precios de la moneda fiduciaria.

En 2022, el cobre, el paladio, la madera y una serie de otras materias primas registraron nuevos máximos históricos, y otras alcanzaron máximos de varios años. El oro experimentó un año bastante tranquilo en 2021, ya que el precio no cotizó ni por encima ni por debajo de máximos y mínimos de 2020.

El oro es un híbrido, ya que es un metal y tiene una larga historia como moneda de intercambio, lo que hace único al metal precioso. La demanda de joyería tiende a absorber un porcentaje considerable de la producción anual.

Mientras tanto, los bancos centrales y los gobiernos poseen el metal precioso y lo mantienen como parte integrante de sus reservas de divisas.

La clasificación del oro por parte de los sectores oficiales valida su papel en el sistema financiero mundial, y estos sectores han sido compradores netos estos últimos años. Al fin y al cabo, aunque los gobiernos pueden emitir moneda de curso legal a su antojo, sólo pueden aumentar la oferta de oro extrayendo más metal de la corteza terrestre.

Newmont Goldcorp es uno de los principales productores de oro y sus acciones suben o bajan con el precio del metal.

PATRÓN DE CUÑA DEL ORO AMENAZA CON REPUNTAR

Desde un punto de vista técnico, el oro ha estado asimilando el movimiento hacia máximos históricos de agosto de 2020, en US$ 2.063, y consolidándose durante los últimos 18 meses.

Tras alcanzar máximos históricos, el precio corrigió su rumbo hasta situarse en mínimos de US$ 1.673,30 por onza en marzo de 2021, un descenso del 18,9%. Tras alcanzar mínimos de marzo de 2021, el precio siguió registrando máximos más bajos, pero también se asentó en un patrón de mínimos más altos.

Fuente: CQG

El gráfico semanal destaca la formación de una cuña de máximos y mínimos más bajos, estrechando el rango de negociación de los futuros del oro desde los máximos de 2020. En 2020, el oro cotizó en el rango de US$ 612,10, y en 2021 se estrechó a US$ 289,20. En lo que va de año, la banda de negociación desde mínimos a máximos ha sido de US$ 129,30 por onza.

Los futuros del oro de próximo vencimiento alcanzaron máximos de US$ 1.908,10 en el contrato de futuros de próximo vencimiento del COMEX el 21 de febrero. El precio superó el primer nivel de resistencia técnica en US$ 1.879,50, máximos de mediados de noviembre de 2021.

El siguiente objetivo es US$ 1.916,20, máximos de junio de 2021, lo que confirmaría un repunte técnico del mercado de futuros de oro. Un movimiento confirmado por encima del nivel de resistencia podría provocar una avalancha de compras técnicas y de seguimiento de la tendencia, ya que los participantes del mercado se cargarían de oro.

El fin de la consolidación y la asimilación podría llevar al oro a nuevos máximos históricos, ya que los fundamentales apoyan la subida de los precios.

La tendencia a largo plazo sigue siendo alcista.

La economía y la política apoyan la subida del precio del oro

El mercado alcista del oro comenzó hace más de dos décadas, cuando el Banco de Inglaterra subastó la mitad de las reservas de oro de Reino Unido. Las ventas lastraron el precio y prepararon el terreno para el repunte que llevó el precio del oro a más de ocho veces el precio en mínimos de agosto de 2020.

Fuente: CQG

El gráfico trimestral destaca el mercado alcista del oro que comenzó en 1999. El nivel de soporte técnico se encuentra muy por debajo del nivel actual en US$ 1.161,40, mínimos de julio de 2018, con los US$ 1.673,30 de marzo de 2021 como nivel de soporte a más corto plazo. En US$ 1.900 por onza a finales de la semana pasada, el oro se situaba sólo US$ 163 por debajo de los máximos históricos de agosto de 2020 y US$ 226,70 por encima de los mínimos de marzo de 2021.

Los indicadores técnicos se han vuelto positivos para el oro, y los fundamentales respaldan la subida del precio. La situación en Ucrania que podría llevar a una guerra es alcista para el oro. No ha habido una guerra en Europa desde hace más de tres cuartos de siglo. El panorama geopolítico sigue siendo tenso. Al mismo tiempo, China sigue avanzando hacia la reunificación con Taiwán, lo que hace que el panorama geopolítico sea peligroso en dos frentes, en Europa y en Asia.

La lectura del IPC de enero, de un 7,5%, la lectura subyacente, de la que se excluyen los alimentos y la energía, de un 6,0%, y la del IPP de un 9,7% nos indican que la inflación es galopante. La situación económica está en su nivel más alto de las ultimas más de cuatro décadas. El oro es un barómetro geopolítico y de la inflación, y el entorno actual podría provocar una subida hasta nuevos máximos históricos en las próximas semanas y meses.

La alineación técnica y fundamental crea un potente cóctel alcista para el metal precioso.

MINERAS DE ORO OFRECEN APALANCAMIENTO AL PRECIO

Las empresas mineras de oro extraen el metal de la corteza terrestre e invierten un capital considerable en proyectos mineros, lo que crea un apalancamiento en el precio del oro. Las acciones de las mineras de oro tienden a ofrecer un rendimiento superior al del metal en las subidas y un rendimiento inferior cuando el precio del oro baja.

Las principales empresas mineras de oro ofrecen un apalancamiento a los inversores. Sin embargo, no experimentan un decaimiento del tiempo, ya que permanecen en el negocio durante las correcciones y las tendencias bajistas. A diferencia de muchos ETF, ETN y productos derivados apalancados, las principales empresas mineras de oro ofrecen lo mejor de ambos mundos: apalancamiento sin theta.

NEWMONT ES UNO DE LOS PRINCIPALES PRODUCTORES DE ORO

Newmont es un productor de oro que también produce cobre, plata, zinc y plomo ya que éstos existen en los minerales de oro.

La empresa posee minas de producción en Norteamérica, Sudamérica, Australia y África.

China es el primer país productor de oro del mundo, y abarcó en torno al 11% de la producción mundial total en 2020. En Norteamérica, Newmont es el líder.

Fuente: The Visual Capitalist

El gráfico destaca la posición de Newmont como primera empresa minera de oro de Norteamérica. A US$ 67,67 por acción, la capitalización de mercado de Newmont asciende a más de US$ 53.960 millones y negocia una media de más de 7,5 millones de acciones cada día. Newmont paga a sus accionistas un dividendo de US$ 2,20, lo que supone una rentabilidad del 3,25%.

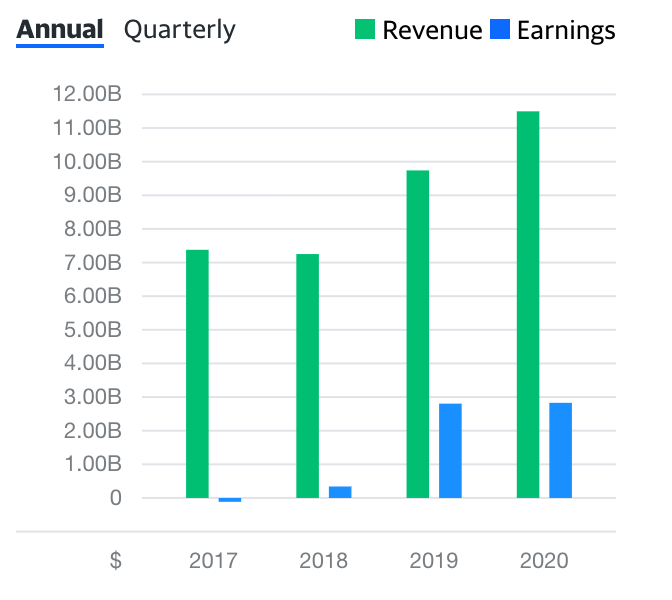

Fuente: Yahoo (NASDAQ:AABA). El gráfico muestra la tendencia positiva de los ingresos y los beneficios de Newmont.

NIVELES A OBSERVAR EN LAS ACCIONES DE NEWMONT

Las acciones de Newmont llevan registrando máximos desde los años 80

Fuente: Barchart

Tal y como ilustra el gráfico, el nivel de soporte técnico se sitúa en US$ 52,60, mínimos de diciembre de 2021 y el nivel de resistencia en US$ 75,31, máximos de mayo de 2021.

En 2020, los futuros del oro del COMEX de próximo vencimiento repuntaron desde los mínimos de marzo registrados en US$ 1.450,90 hasta los máximos de agosto de US$ 2.063, una subida del 42,2%.

Durante el mismo periodo, las acciones de Newmont subieron de US$ 33,00 a 72,22, o un 118,8%, ya que la principal empresa productora de oro registró más del doble de ganancias porcentuales que el mercado de futuros del oro.

Si el oro se dirige a nuevos picos más altos, la producción de Newmont impulsará las acciones hasta nuevos niveles en su ascenso. Aparte de la revalorización del capital, el dividendo de más del 3% es atractivo, ya que poseer oro implica costes de oportunidad y no ofrece a los inversores ninguna rentabilidad. Al mismo tiempo, Newmont les paga mientras esperan la revalorización del capital.

El apalancamiento, el rendimiento de los bonos y el repunte del oro son razones de peso para considerar la incorporación de Newmont a su cartera en el actual clima económico y geopolítico.