PAM es una empresa energética consolidada que opera en la producción de gas y petróleo, generación hidroeléctrica, eólica y térmica, transmisión de gas y electricidad y petroquímica

TOMÁS ANDRADE CAMPANINI

Pampa Energía (PAM) es un actor argentino diversificado en el mercado energético del país. Pampa participa en la producción de petróleo y gas, transporte de gas, generación de electricidad (hidro, térmica y renovable), transporte de electricidad y petroquímica.

Todos los segmentos en los que opera la empresa están sujetos a estrictas regulaciones gubernamentales. Debido a que el gobierno mantuvo los precios bajos en 2020 para luchar contra el COVID, las ganancias de PAM sufrieron considerablemente.

Creemos que el gobierno ya está permitiendo que algunos de los segmentos de PAM recuperen la rentabilidad para atraer inversiones. Sin embargo, el precio de las acciones de PAM aún no ha reflejado estos cambios.

Pampa es interesante para inversionistas que buscan un juego diversificado en el sector energético argentino. Sin embargo, los juegos puros en cada segmento también se comercializan en los EE.UU. y pueden ser más deseables.

BREVE RESUMEN DE LA ENERGÍA ARGENTINA

La mayoría de las empresas del sector energético argentino nacieron en la década de 1990 como resultado del proceso de privatización de toda la industria. Luego de la crisis financiera de 2001, el gobierno incrementó la regulación del sector, particularmente en el precio de venta e insumos.

Hasta 2013, el gobierno priorizó la energía barata por encima de la sostenibilidad del sistema. La mayoría de los segmentos eran relativamente poco rentables, algunos más que otros. Particularmente dura fue la situación de las distribuidoras, aquellas cuyos precios afectaban directamente a consumidores e industrias.

Después de 2013, las tensiones del sistema energético se hicieron evidentes, con cortes de energía generalizados y recurrentes en la mayoría de las grandes ciudades y déficits de importación de petróleo y gas. A partir de 2011, la confirmación de la factibilidad de explotar la cuenca de Vaca Muerta también atrajo el interés del sector oil & gas.

Esto dio como resultado que el gobierno cambiara de estrategia y permitiera un mayor grado de rentabilidad en la producción de hidrocarburos y la generación de electricidad.

El gobierno que asumió en 2016 marcó un nuevo cambio de política. Se recuperó la rentabilidad en todos los segmentos y se iniciaron varios proyectos de participación público-privada. Esto resultó en una mayor rentabilidad, pero también en un cambio en la psicología del mercado que entonces valoraba a la mayoría de las empresas argentinas de energía en elevados múltiplos.

La situación del mercado comenzó a revertirse en 2018 con la crisis financiera argentina. Se profundizó aún más cuando el nuevo gobierno de 2020 volvió a políticas de control más estrictas.

En particular, el gobierno elegido en 2019 (ahora en funciones) hizo uso de congelamientos de precios, combinados con una fuerte inflación (36% en 2020, 52% en 2021), para reducir la rentabilidad en todos los segmentos. Estas medidas generaron temores entre los participantes del mercado de que las mismas políticas aplicadas entre 2002 y 2013 volvieran para siempre.

Finalmente, en 2021, con la crisis del COVID relativamente superada y los indicadores económicos mostrando cierta recuperación, el gobierno comenzó a mostrar signos de mejores políticas hacia la energía.

En particular, permitió incrementos en la producción de gas y petróleo, y en la generación de energía. Si bien estos aumentos no cubren lo perdido, sí muestran que el gobierno está dispuesto a sostener la rentabilidad en ciertos segmentos que considera estratégicos.

En otros segmentos, la rentabilidad sigue rezagada, principalmente porque afectan más directamente a los consumidores sin mejorar la balanza comercial del país (transporte y distribución de energía eléctrica).

UNA DIGRESIÓN SOBRE LA CONTABILIDAD

Pampa se diferencia de otras empresas argentinas en que presenta su información financiera directamente en dólares. Este es un tema muy discutible dado que la moneda funcional de Pampa es el peso argentino y que los pesos argentinos no son libremente convertibles a dólares.

El gobierno solo permite la compra de dólares al tipo de cambio oficial (el que utiliza Pampa para convertir sus cuentas) para importaciones autorizadas y pagos de deuda. Eso significa que los costos de Pampa sí están atados a la tarifa oficial.

Sin embargo, el gobierno no permite que las empresas o los individuos conviertan las ganancias gratuitas en dólares al tipo de cambio oficial o al tipo de cambio real. Podrán acceder a la tasa financiera, 100% superior a la oficial, y con importantes restricciones también.

Otro problema es la posibilidad de una depreciación repentina del peso argentino, dado que algunos de los ingresos de Pampa están denominados en pesos. Actualmente, la prima del mercado libre de cambios (no precisamente libre pero más libre que el regulado) está por encima del 100%.

Además, mientras que la depreciación del tipo de cambio oficial del 42% en 2020 estuvo algo en línea con la inflación del año del 36%, la devaluación de 2021 fue solo del 22% frente al 52% de inflación.

Por lo tanto, puede resultar confuso aplicar el mismo tipo de cambio tanto a los gastos como a los flujos de caja libres o a los activos de libre uso (como los saldos de caja).

No sólo esto, los estados intermedios de PAM se presentan en pesos, convertidos de estados intermedios en dólares, de operaciones originalmente en pesos. No mencionan el ajuste por inflación que facilita las comparaciones con períodos anteriores, generalmente aplicado por otras empresas (NIC 29, información financiera en economías hiperinflacionarias).

Creemos que esta forma de presentación es incorrecta y aunque las comparaciones en un contexto inflacionario siempre son complicadas, convertir automáticamente todas las cuentas a dólares no reduce sino que aumenta la complejidad.

Analizaremos este tema segmento por segmento. En tanto, Pampa dio una aproximación a su último informe anual. Según Pampa, una depreciación del peso del 10% debería reducir la utilidad neta en US$ 7 millones.

PAMPA SEGMENTO A SEGMENTO

GENERACIÓN ELÉCTRICA

Este es el segmento más grande de Pampa según ingresos y utilidades. Incluye participación en proyectos hidroeléctricos, térmicos y renovables. En total, Pampa tiene una capacidad instalada cercana a los 5000 MW, o el 12% de la capacidad de generación del país. La generación térmica representa el 75% de la capacidad.

Los generadores venden la mayor parte de su producción a CAMMESA, una empresa estatal que se encuentra en el medio del mercado comprando a los generadores y vendiendo a las distribuidoras y grandes usuarios. Los generadores también pueden vender parte de su producción directamente a los grandes consumidores.

CAMMESA y la Secretaría de Energía tienen la facultad de fijar precios en el mercado, ya sea de venta al contado o de compensación de capacidad instalada. En general, en todos los entornos regulatorios, CAMMESA ha establecido precios diferenciados según la tecnología particular utilizada, por lo que no beneficia a los productores más eficientes.

En 2020, CAMMESA convirtió la mayoría de los contratos, firmados entre 2016 y 2019, de dólares a pesos. Al hacerlo, CAMMESA también redujo en cuatro veces los precios pagados por la electricidad. Para reducir aún más la rentabilidad, CAMMESA no aumentó el precio pagado por la electricidad durante 2020.

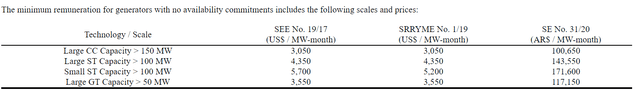

Esto se puede apreciar fácilmente en la siguiente tabla. Algo similar sucedió con la compensación por energía eléctrica generada, pasando de US$ 2 a US$ 7 por MWh pagaderos en dólares hacia el rango de US$ 1,5 a US$ 3 pagaderos en pesos.

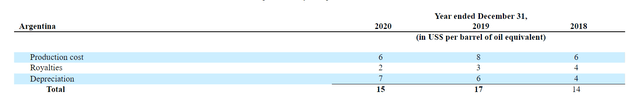

Costo de producción de Pampa para el segmento de petróleo y gas por barril de petróleo equivalente. Informe anual 20-F 2020 de Pampa presentado ante la SEC

Esta dinámica generó una utilidad operativa de US$ 240 millones para el segmento en 2020 contra US$ 322 millones en 2019.

Recién en mayo de 2021 CAMMESA ofreció aumentar los precios en un 30%, condicionado a que las empresas firmen un waiver frente a futuras reclamaciones de ajustes automáticos por inflación.

Sin embargo, uno de los segmentos de generación de Pampa no se ha visto tan afectado. Es decir, contratos de suministro. Se trata de contratos firmados con CAMMESA para proyectos específicos de generación que no fueron modificados.

Muchos de estos contratos son pagaderos en dólares. Adicionalmente, este segmento también contiene acuerdos privados con grandes usuarios que también son pagaderos en dólares.

Ventas de energía de Pampa por segmento. Informe anual 20-F 2020 de Pampa presentado ante la SEC

Esta estrategia ha permitido a Pampa sostener precios y rentabilidad. La utilidad operativa acumulada en nueve meses del 3T21 ya es de US$ 275 millones, contra US$ 240 millones en todo 2020.

Sin embargo, CAMMESA también ordenó que los contratos no se renueven y que, una vez finalizados, las generadoras vendan la capacidad a la tarifa spot.

En cuanto a los riesgos de tipo de cambio, este segmento se encuentra comprometido, debido a que la mayoría de sus ingresos están denominados en pesos y no son ajustables automáticamente. Los costos, por otro lado, están atados al dólar porque el gas se paga en dólares.

Si y cuándo después de la depreciación el gobierno permitirá la recuperación de precios en pesos es un escenario incierto.

Sin embargo, los precios son mejores que en el período de 2002 a 2015. Por ejemplo, mientras que el margen bruto promedio reportado por MW/h de Pampa en el segmento fue de US$ 10 en 2013 o 2015, fue de US$ 33 en 2019 y US$ 35 en 2021 (con el oficial calificar).

También relacionado, de acuerdo a varias inversiones divulgadas por Pampa podemos estimar que cada MW de capacidad requiere una inversión de US$ 1 millón. Con un margen bruto de US$ 20 (considerando devaluación), para repagar la inversión se requieren 50 mil MW/h que a su vez equivalen a 2000 días o 5,7 años.

CENTRAL PUERTO

Si el inversionista estaba particularmente interesado en el sector de generación de electricidad argentino, hay disponible una opción más pura, Central Puerto (CEPU).

Las operaciones de CEPU no son tan diferentes a las de Pampa en el sector de generación. Ambas empresas tienen una matriz térmica (70%) con un componente menor de hidráulica y aún menor de eólica. Ambas empresas operan bajo el mismo entorno regulatorio.

Sin embargo, lo preocupante es que las finanzas de CEPU (en pesos ajustados) en realidad muestran un panorama completamente diferente al de las finanzas de Pampa.

Según su último informe provisional, las ganancias operativas de CEPU en realidad han caído en términos reales. Es decir, si ajustamos la utilidad de operación del año pasado en pesos por inflación, es superior a la utilidad de operación de hoy.

En la misma industria, mismo período y bajo condiciones similares, los ingresos de Pampa (denominados en dólares) han crecido más del 40% y la utilidad de operación por encima del 30%.

Parece que Pampa se beneficia de la contabilidad de la situación prevaleciente en 2021, cuando el dólar no se ha depreciado tanto (22%) pero la inflación ha sido alta (52%).

TRANSMISIÓN DE ELECTRICIDAD: TRANSENER

Pampa participa indirectamente en el segmento de transmisión de electricidad, ya que posee una participación del 27% en Transener, el único operador de la red de transmisión argentina. Los estados financieros de Transener se pueden encontrar en el sitio web de la CNV de Argentina.

La transmisión es uno de los sectores más dañados, porque está más cerca de los consumidores finales que el gobierno está tratando de proteger de los aumentos de precios. Las tarifas de Transener no se han ajustado desde agosto de 2019. Mientras tanto, la inflación acumulada puede llegar al 160%.

El resultado ha sido que este año, hasta el tercer trimestre, Transener ha presentado pérdida neta por primera vez en varios años. El resultado operativo ha caído un 75% respecto al de 2020 en términos reales.

Según Transener, se está discutiendo un nuevo acuerdo regulatorio con el nuevo gobierno (ya lleva casi dos años en el proceso). Sin embargo, dada la renuencia del gobierno a cumplir su palabra, no está claro si un nuevo acuerdo será útil para la planificación.

Transener no comercia en EE.UU. y por lo tanto los inversionistas extranjeros no pueden concentrarse en ella si así lo desean. De todos modos, Transener es uno de los sectores menos rentables de la energía argentina.Distribución de electricidad, Edenor

Pampa tenía una participación del 50% en Edenor (EDN), la distribuidora responsable de la mitad del área metropolitana (9 millones de personas). Pampa acordó vender su posición en Edenor a un conglomerado privado en 2020 y la venta aún está bajo la aprobación de las agencias reguladoras.

Definitivamente el peor segmento, históricamente, ha sido el de distribución, particularmente en la región metropolitana. Debido a que los precios de distribución afectan directamente a los consumidores, el gobierno ha tenido una política de rentabilidad cero con las empresas de distribución.

Hemos analizado EDN en detalle para Seeking Alpha, pero para resumir, a la empresa no se le ha permitido tener ganancias reales desde el período 2002. Cuando el gobierno permitió que la empresa aumentara los precios, fue solo bajo el compromiso de sostener importantes inversiones de capital.

La empresa cotiza hoy en día con una capitalización de mercado exigua de 300 millones de dólares porque existen dudas importantes de que alguna vez sea rentable. EDN también ha expresado en sus estados financieros desde 2020 que existen dudas sobre su capacidad para continuar como empresa en marcha.

Pampa vendió su participación mayoritaria en la empresa en 2020, sin embargo, el período de transición aún no ha terminado. Desde 2020, la empresa ha desconsolidado las operaciones de EDN.

En nuestra opinión, esta ha sido una decisión acertada porque el gobierno y el público consideran que EDN es el epítome de la búsqueda egoísta de ganancias, y es muy poco probable que permitan que la empresa tenga rendimientos aún más escasos.

DISTRIBUCIÓN Y LICUEFACCIÓN DE GAS: TGS

Pampa tiene otro 27% de participación indirecta en una de las dos transportadoras de gas argentinas, Transportadora de Gas del Sur (TGS). También hemos cubierto TGS en detalle.

En resumen, TGS posee y opera los oleoductos que conectan tres cuencas de hidrocarburos (Vaca Muerta, San Julián y Austral) con la capital del país y con uno de los principales centros exportadores de hidrocarburos y puertos de aguas profundas del país (Bahía Blanca). TGS también opera una planta de GNL en Bahía Blanca desde la cual puede licuar gas natural para su exportación.

Tanto la distribución de gas como la licuefacción de gas están reguladas. En particular, el gobierno solicita a TGS que venda parte de su GNL a precios reducidos en el mercado interior. El gobierno no ha actualizado los precios pagados por el transporte de gas, que se mantienen en los niveles de 2019.

Por ello, el negocio de TGS se ha inclinado cada vez más en el segmento de licuefacción, que ahora representa el 60% de los ingresos. Debido a que este segmento puede exportar, y por lo tanto puede aumentar los precios, es el que sostiene la rentabilidad de TGS.

Gracias a la licuefacción, TGS pudo incrementar su utilidad neta a pesar de que el transporte de gas está perdiendo ingresos en términos reales. Al 9T21, TGS ha generado AR$12.000 millones de utilidad neta, o unos US$ 60 millones de dólares a tipo de cambio libre (Pampa reporta US$ 120 millones). Cualquiera sea la cifra, Pampa posee el 27% de esa utilidad.

PETROQUÍMICA

Podríamos considerar que TGS está en el negocio de la petroquímica, pero además de esa participación, Pampa es propietaria directa de tres plantas dedicadas a la producción de varios derivados del petróleo. Pampa es el único productor nacional de estireno y poliestireno.

Este segmento es el menos regulado de todos, aunque Pampa en realidad tiene un monopolio nacional sobre la producción de estireno y sus derivados.

El segmento ha disfrutado de una recuperación tanto en precio como en volumen, y las ganancias de este año pueden quintuplicar las de 2020. Las ganancias actuales al 3T21 ascienden a US$ 24 millones contra US$ 5 millones en el mismo período de 2020.

GAS Y PETRÓLEO

El segmento final lo estaremos cubriendo. Hemos invertido el nombre porque el 90% de la producción y los ingresos en este segmento provienen del gas y no del petróleo. De hecho, Pampa vendió una parte importante de sus campos petroleros en Vaca Muerta a Vista Oil & Gas (VIST).

El gobierno argentino también interviene fuertemente en petróleo y gas, pero su objetivo es diferente al de otros segmentos. Por ejemplo, durante la venta masiva de petróleo de 2020, el gobierno fijó un precio mínimo de US$ 45 por barril.

En el segmento de gas, el gobierno ofrece contratos de suministro bajo el plan GasAr. El plan establece un despacho mínimo diario según temporada y un precio a pagar por dichos despachos. El precio suele seguir el precio internacional del gas. Los participantes en GasAr también tienen prioridades de exportación una vez que han cubierto su cuota contratada para el mercado interno.

Según datos del 3T21 la empresa produce actualmente 7,6 millones de metros cúbicos de gas y 4,5 mil barriles equivalentes por día. Esto se acerca a las estimaciones de Pampa para el próximo invierno (junio a agosto) cuando se comprometió a entregar 9 millones de metros cúbicos de gas por día.

El precio del gas ha seguido el precio internacional. Si bien el precio promedio recibido en 2020 fue de US$ 2,3 por MMBTU, el promedio de los primeros nueve meses de 2021 ya fue de US$ 3,8.

Pampa también reporta un costo por barril equivalente a US$ 15. Un barril equivalente es 5.8MMBTU. Por lo tanto si la empresa vende 5,8 MMBTU puede recibir US$ 20,3, contra un costo de US$ 15. Eso es un ingreso operativo de US$ 0.9 por MMBTU.

Costo de producción de Pampa para el segmento de petróleo y gas por barril de petróleo equivalente. Informe anual 20-F 2020 de Pampa presentado ante la SEC

Siendo MMBTU equivalentes a 28 metros cúbicos de gas, y compromisos por unos 8 millones de metros cúbicos por día en promedio, o 285 mil MMBTU, eso equivale a una utilidad operativa de US$ 257.000 por día o unos US$ 100 millones por año.

Sin embargo, Pampa actualmente reporta utilidades operativas muy por encima de esta cifra, lo que probablemente se explica por los mecanismos de conversión de peso a dólar.

El riesgo de tipo de cambio es mucho menor para el segmento de petróleo y gas dado que los ingresos se pagan en dólares estadounidenses. Esperamos que una devaluación no afecte tanto a este segmento.

RESERVAS

El último reporte de reservas disponibles presentado por Pampa data de abril de 2021, cuando reportó reservas probadas totales (desarrolladas y no desarrolladas) por 22.000 millones de metros cúbicos. Con un consumo de 9 millones de metros cúbicos por día, eso equivale a unos 6,5 años de operaciones sin agregar nuevas reservas.

Este es un tema a seguir de cerca porque Pampa ha reducido la inversión en exploración y desarrollo entre 2020 y recién la ha incrementado en 2021, pero aún no se han publicado los resultados.

Como se puede ver en la tabla a continuación, en 2020 las reservas no cayeron porque hubo revisiones significativas y mejores recuperaciones contabilizadas, pero pocos descubrimientos nuevos, en comparación con 2019.

Variaciones de Pampa en reservas probadas, columna izquierda de petróleo, columna derecha de gas. Informe anual 20-F 2020 de Pampa presentado ante la SEC

DEUDA Y CAPITAL

La deuda de largo plazo de Pampa asciende a US$ 1.400 millones al 3T21, a una tasa promedio de 7,5%. Esta deuda está mayoritariamente denominada en dólares, por lo que no existe riesgo de cálculo excesivo o insuficiente.

La situación no parece difícil de manejar dado que Pamps actualmente tiene más de US$ 500 millones entre efectivo y valores de valor razonable (principalmente bonos del gobierno para pagar cuentas por cobrar).

Adicionalmente, Pampa ha estado recomprando acciones durante los últimos tres años, cuando el precio de la acción cayó desde sus máximos de 2017. Específicamente, la empresa compró US$ 340 millones en 2018, US$ 140 millones en 2019, US$ 100 millones en 2020 y US$ 60 millones en 2021.

RESUMEN Y PRONÓSTICO DE GANANCIAS

Pampa opera en varios segmentos, algunos más rentables que otros, dependiendo básicamente de las decisiones del gobierno.

Por lo tanto, el riesgo fundamental de Pampa es el riesgo de gobierno, es decir, cuál determinará el gobierno como un nivel deseable de rentabilidad e inversión para cada uno de los sectores en los que opera Pampa.

De particular importancia por su peso en las inversiones de Pampa son generación y petróleo y gas.

En el caso de petróleo y gas, hemos establecido una previsión de beneficio operativo cercana a los 100 millones de dólares anuales. Creemos que este es un enfoque conservador dado que utiliza reservas probadas actuales y un precio promedio de MMBTU de US$ 3.5

En el caso de la generación, como hemos visto, existen preocupaciones sobre el uso de estados financieros denominados en dólares sobre la apreciación de las ganancias. Debido a que existe una empresa comparable bajo las mismas regulaciones, con activos y capacidad de generación similares, CEPU, que reportó menores utilidades, frente a las mayores utilidades de PAM en este segmento, llamamos a la cautela.

En particular, CEPU reportó utilidades operativas 50% más bajas en 2021 que las de 2020. Preferimos utilizar un enfoque similar y descontar las utilidades operativas de 2020 a la mitad. Por lo tanto, con base en las cifras ya presentadas, US$ 240 millones en utilidad operativa en 2020, consideramos conservador usar una cifra de US$ 150 millones.

En el caso de la petroquímica, la recuperación de precios y volúmenes auguran un buen año, con US$ 40 millones en utilidad operativa.

Finalmente están las subsidiarias no consolidadas. En el caso de Transener, la empresa ha registrado pérdidas este año. En el caso de TGS, la empresa logró generar utilidades en base a su segmento de licuefacción. En particular, de estas dos empresas Pampa representó US$ 35 millones de utilidades.

Por lo tanto, llegamos a una estimación conservadora de US$ 325 millones en utilidad operativa más la utilidad neta de las subsidiarias. De estos tenemos que restar US$ 110 millones en pagos de intereses anuales ($1.4 mil millones por 7.5%). Llegamos a un ingreso antes de impuestos de US$ 215. Finalmente, aplicando la tasa del impuesto a la renta de Argentina (30%) llegamos a una utilidad neta de US$ 150 millones.

La empresa actualmente reporta una capitalización de mercado de US$ 1.000 millones. Por lo tanto de acuerdo a los ingresos corrientes la empresa se encuentra en zona valor precio. El inversionista debe entonces considerar si los eventos serán similares, mejores o peores.

Para mejor, podríamos ver una recuperación en los segmentos de generación y transporte, si el gobierno decide aumentar los precios. Esto, por supuesto, es difícil de predecir y muy incierto.

Para peor, los precios del gas podrían caer, dado que se encuentran en el rango superior del historial de precios de los últimos 10 años. Según datos de la empresa, el precio de equilibrio del gas está por encima de los US% 2,7 por MMBTU pero creemos que debería ser al menos de US$ 3 para que la empresa sea rentable.

Además, si la generación y el transporte no reciben ajustes de precios, sus utilidades operativas seguirán cayendo en dólares.

Creemos que Pampa es una opción especulativa interesante con cierta protección a la baja para alguien que apueste por la energía argentina. Sin embargo, también creemos que existen opciones de juego puro (como CEPU, VIST, TGS) en cada segmento que podrían proporcionar al inversionista estrategias más refinadas.