El dolor a corto plazo de la crisis energética podría resultar un estímulo en el futuro si impulsa a invertir en sistemas de energía renovable que requieren grandes cantidades de cobre

MARK BURTON Y JACK FARCHY

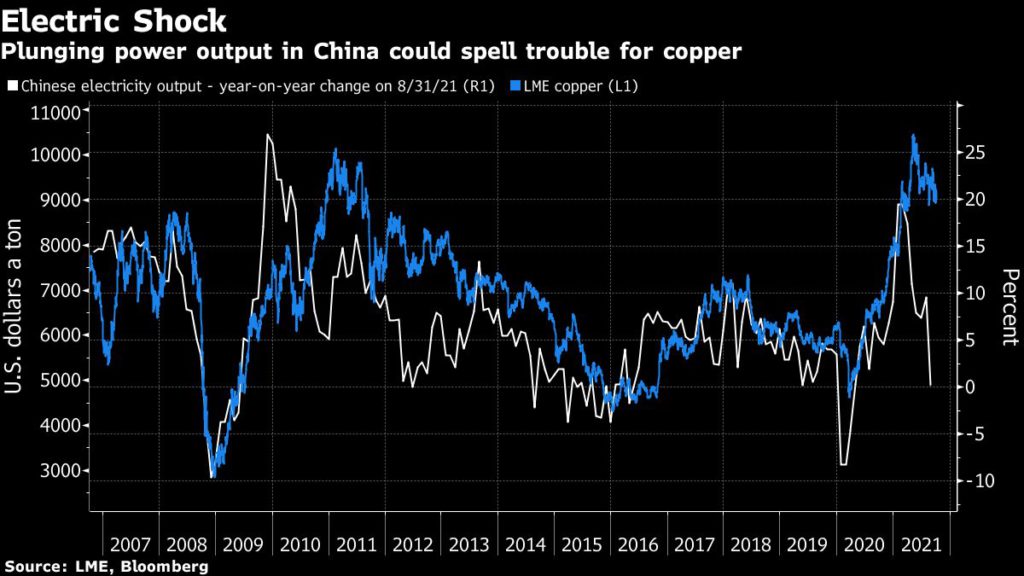

La crisis energética mundial está empañando el cobre, ya que los inversores que son optimistas sobre sus perspectivas a largo plazo temen que la escasez de energía y la desaceleración de las fábricas puedan desencadenar un retroceso en el corto plazo.

Como indicador confiable de la salud económica, el cobre se está convirtiendo rápidamente en un canario en la mina de carbón para analistas y académicos, que temen que los crecientes costos del gas natural y la electricidad hagan tambalear los mercados.

Eso podría desencadenar un brote de estanflación, donde la demanda de consumidores y fabricantes se hunde, pero los costos de los bienes y materias primas siguen siendo obstinadamente altos.

Sin embargo, la energía no es el único peso del cobre, un metal que es esencial para los constructores, los fabricantes de automóviles y los fabricantes de productos electrónicos. El riesgo de un colapso en el sector inmobiliario endeudado de China más la amenaza económica en curso que representa la variante delta de Covid-19 están impulsando a los inversores a retroceder y esperar al margen, al menos por ahora.

"En el corto plazo hay algunos vientos en contra, principalmente debido a las preocupaciones sobre la economía de China", dijo Jay Tatum, gerente de cartera de Valent Asset Management, con sede en Nueva York. "Pero una vez que el mundo vuelva a las tasas de crecimiento normales, distribuidas uniformemente en la economía, todavía creemos que hay argumentos sólidos para los metales como el cobre".

El vertiginoso repunte del cobre por encima de los US$ 10.700 la tonelada se produjo en mayo cuando las restricciones de bloqueo provocaron una demanda insaciable de metales en la vivienda y los bienes de consumo.

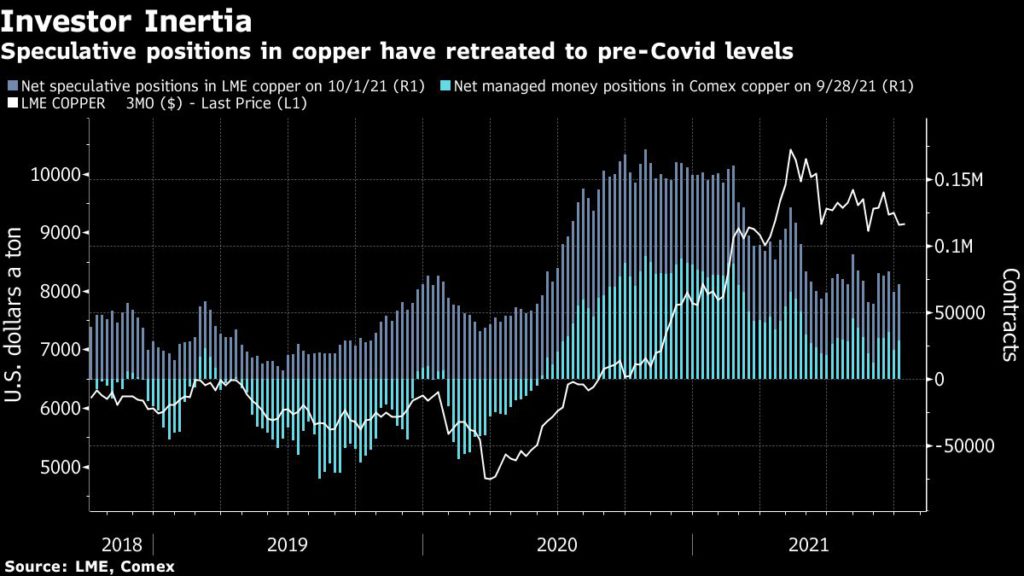

Numerosos comerciantes y bancos apostaron a que los precios aumentarían aún más, teorizando que el auge de la fabricación encajaría en planes a largo plazo para vehículos eléctricos y energías renovables.

Bank of America dijo que US$ 20,000 podrían ser posibles si surgieran simultáneamente problemas importantes por el lado de la oferta.

En cambio, el cobre ha caído a alrededor de US$ 9,300 debido a que la crisis inmobiliaria de China y la variante delta sacudieron los mercados. Y luego vino la crisis energética, con economías que emergen de la pandemia sedientas de carbón, gas y energías renovables, mientras que los suministros se redujeron.

Citigroup, uno de los mayores animadores del cobre a principios de este año, ahora advierte que los precios podrían caer otro 10%, y la demanda se contraerá en los próximos tres meses.

"Lo que me llevó al límite en términos de volverme totalmente bajista fue la crisis de energía, carbón y gas", dijo Max Layton, director gerente de investigación de materias primas de Citigroup en Londres. "La preocupación es que se pone mucho peor".

El viernes (8/10), China, el mayor consumidor, dijo que permitirá aumentos del 20% en los precios de la energía para las empresas de uso intensivo de energía, y la mayoría de sus provincias están limitando el uso de electricidad. La actividad manufacturera se contrajo el mes pasado por primera vez desde que comenzó la pandemia.

En Europa, un indicador de IHS Markit que mide la actividad comercial en el sector manufacturero cayó el mes pasado por el mayor margen desde abril de 2020, el comienzo de la pandemia. El crecimiento de los nuevos pedidos, la producción y el empleo se desaceleró considerablemente después de que empresas como CF Industries, Yara International ASA y BASF dijeron que reducirían la producción porque la energía era demasiado cara.

Dado que la demanda de cobre al contado sigue manteniéndose bien por ahora, la postura predeterminada entre los inversores parece ser la inercia. El posicionamiento especulativo en los contratos de Londres y Nueva York ha retrocedido a niveles previos a la pandemia, aunque los precios siguen siendo un 50% más altos que a fines de 2019 y se cotizaban a US$ 9.368 la tonelada.

Hasta ahora, los temores sobre los apagones industriales generalizados aún no se han hecho realidad. Una medida de la manufactura estadounidense se expandió en septiembre al ritmo más rápido en cuatro meses, con 17 industrias reportando crecimiento. El Congreso también está debatiendo la agenda económica del presidente Joe Biden que destina más de US$ 1 billón en gasto interno.

Para Trafigura, el mayor comerciante de cobre del mundo, su confianza en las perspectivas de los precios sigue siendo muy alta, ya que la fortaleza de la demanda continúa y el mundo se queda cada vez más bajo en inventarios. Y aunque los riesgos de que una crisis energética afecte a los fabricantes están aumentando, hasta ahora se ha visto un mayor impacto en el suministro de cobre a medida que las fundiciones intensivas en energía han retrocedido.

"Dejando a un lado los vientos en contra macro, si se mira la velocidad a la que las acciones están dibujando a nivel mundial, está claro que el mercado se enfrenta a una tensión significativa", dijo Kostas Bintas, jefe de comercio de cobre, desde Ginebra. "Fue la microimagen la que nos hizo bien la última vez, y es la microimagen la que nos da confianza ahora".

Algunos comerciantes enfatizan que el dolor a corto plazo de la crisis energética podría resultar un estímulo en el futuro si impulsa a políticos y empresas a invertir en sistemas de energía renovable que requieren grandes cantidades de cobre. La mayoría de los países han publicado planes para alcanzar emisiones netas de carbono cero en las próximas décadas.

"El mercado se siente cada vez más como si estuviéramos cargando un resorte", dijo Valent's Tatum. "Cuanto más carguemos el resorte, más pronunciada será la reacción".