Según la consultora Bain & Company, la producción de hidrógeno crecerá desde los actuales 115 millones de toneladas a 300 millones en 2050

ANTONIO BARRERO F.

El sector solar fotovoltaico instaló en todo el mundo menos de 20.000 megavatios de potencia en 2010 y ha instalado más de 138.000 en 2020, o sea, que se ha multiplicado por 7 en diez años. El sector eólico instaló en todo el mundo 11.500 megas de potencia en 2005 y ha instalado más de 93.000 en 2020, o sea, que se ha multiplicado por 8 en quince años.

Y, según la consultora Bain & Company, la producción de hidrógeno crecerá desde los actuales 115 millones de toneladas a 300 millones en 2050, o sea, que se multiplicará por 2,6 en... treinta años. Además, ni siquiera esas aproximadamente 300 millones de toneladas del año 2050 serían de hidrógeno verde (también habría una cuota de hidrógeno de origen fósil, o sucio).

Bain & Company (B&C) publicó un informe sobre la energía y los recursos naturales a escala global: Global Energy and Natural Resources Report 2021.

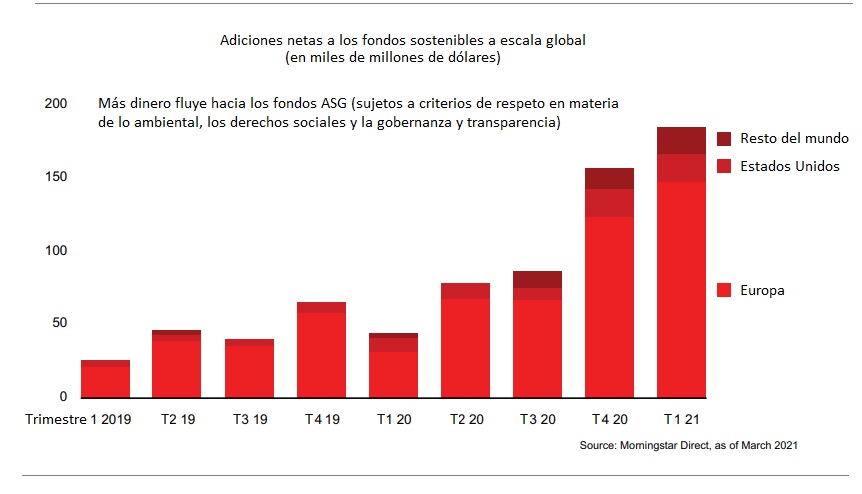

La consultora analiza en ese estudio cómo pueden colaborar el sector energético tradicional y los inversores ASG para impulsar la transición energética (por inversores ASG se entiende aquellos que son exigentes en materia de respeto Ambiental, de los derechos Sociales y de Gobernanza y transparencia).

Una de las conclusiones más rotundas del informe de B&C es que los próximos cinco años van a suponer "un intenso periodo de cambio" para las industrias del sector de la energía y los recursos naturales (petróleo y gas, compañías suministradoras, productos químicos, minería y agricultura).

Estas -las compañías tradicionales- deberán reinventarse para hacer frente al cambio climático y al cambio de paradigma que también ha de haber en lo que se refiere a los recursos.

El estudio de Bain & Company sostiene que "la experiencia, las capacidades y la escala de las empresas tradicionales de energía y recursos naturales son palancas necesarias para la transición energética", pero, para liderar la transición -alertan desde B&C-, estas compañías "deben invertir en innovación, redefinir su impacto para mantener la licencia social necesaria para operar en los lugares más vulnerables del mundo, y comunicar una historia creíble a los inversores para asegurar el capital necesario para nuevas inversiones".

El informe alerta: "algunos inversores están apostando contra los grandes operadores, desplazando el dinero a nuevas empresas con menos bagaje histórico".

La mitad de las empresas de energía y recursos naturales -reconoce el informe- ha situado la transición energética en el centro de su estrategia, pero, aunque muchas de estas empresas han anunciado ambiciones de cero emisiones netas a 25 o 30 años vista, las petroleras y las multinacionales del gas, la minería, y las compañías de suministros "siguen estando por detrás de otros sectores en sus compromisos climáticos", según los autores del informe.

En ese sentido, el informe de B&C considera "imperativo" que las empresas que quieran liderar la transición establezcan una trayectoria realista con "señales verificables de progreso" y que adopten "resoluciones específicas, como la vinculación de la remuneración de los ejecutivos a los resultados ASG".

Más aún

Según B&C, cada vez está más claro que las estrategias tradicionales de reducción de emisiones no lograrán por sí solas el objetivo de las cero emisiones netas y que, para alcanzar ese objetivo a tiempo, se necesitarán innovaciones adicionales. Y, por el momento, la innovación "más prometedora" es -aseguran los autores de este informe- el hidrógeno "bajo en carbono".

El estudio de Bain & Company estima que el actual mercado mundial del hidrógeno podría duplicarse con creces de aquí a 2050, de unos 115 millones de toneladas a 300 millones de toneladas, "pasando el componente relacionado con bajas emisiones de carbono de ser prácticamente inexistente a constituir la mayor parte de la oferta".

El hidrógeno verde (o limpio) es aquel que es producido con una materia prima limpia (como es el agua) y energía limpia (energía renovable). En el proceso de fabricación (que grosso modo consiste en inyectar electricidad al agua -H2O- para romper su molécula en dos: oxígeno por una parte; hidrógeno, por otra), no hay emisión de gases de efecto invernadero alguna.

El hidrógeno sucio es aquel que es producido con una materia prima fósil (el gas natural) y mediante un proceso de producción en el que sí hay emisiones de CO2. Actualmente, los expertos estiman que más del 95% del hidrógeno producido es de origen fósil y contaminante. Algunos autores consideran hidrógeno bajo en carbono a producido a partir de gas con captura de CO2, pero esta tecnología se encuentra aún lejos de la madurez.

Según B&C, las empresas energéticas no solo están sometidas a la presión de los "inversores activistas que buscan la mínima emisión de carbono", sino también a un conjunto más amplio de "inversores que apoyan cada vez más a las compañías insurgentes para lograr este cambio".

En todo caso, el informe de Bain & Company sugiere que la relación entre los inversores ASG y las empresas energéticas puede estar acercándose a un punto de inflexión, pasando de las estrategias iniciales de confrontación de los inversores ASG, habida cuenta de la "proliferación de objetivos ASG" en todo el sector de la energía y de los recursos naturales.

Aprovechar los recursos que proporciona el negocio tradicional para abordar la transición hacia negocios limpios

Los autores del informe sugieren a continuación que la siguiente fase sea de colaboración, "donde las empresas de energía y recursos naturales aprovechen la fuerza de sus negocios tradicionales para asegurar la financiación de los gastos de capital en nuevos activos e infraestructuras que apoyen la transición energética".

"Esto incluiría -sostienen desde B&C- el apoyo a la producción de materias primas biológicas, la generación de energía renovable, los electrolizadores de hidrógeno, las infraestructuras de recarga de vehículos eléctricos y el reciclaje de residuos".

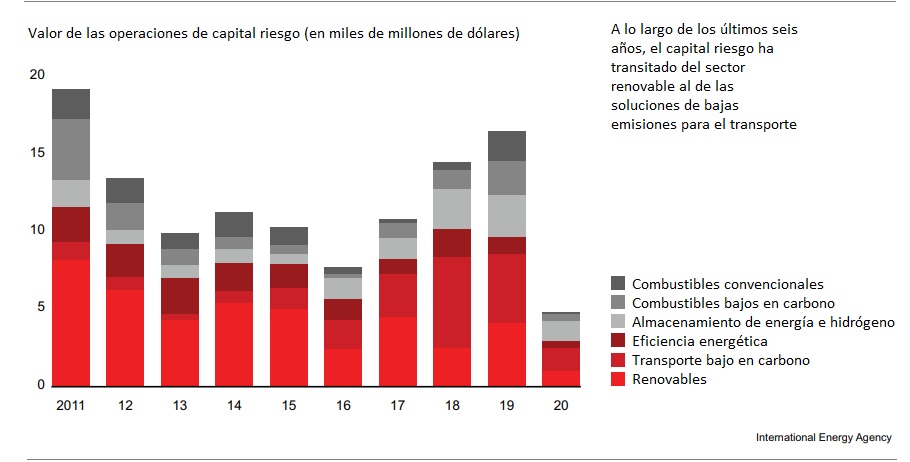

El estudio de Bain & Company muestra que los inversores, aunque han podido apreciar que las compañías clásicas han empezado a transitar desde sus negocios tradicionales a nuevos negocios (como los arriba señalados), se han sentido más atraídos por otros sectores durante la última década.

Síntoma de ello serían estos dos datos

En 2010, las empresas de energía, compañías de suministros, materiales y el sector industrial representaba el 30% del S&P 500; a finales de 2020, su cuota había caído al 16%. Las cinco principales empresas de petróleo y gas han perdido juntas unos 200.000 millones de dólares de capitalización bursátil desde 2015.

Y los inversores institucionales que han aprobado más propuestas climáticas mantienen inversiones más pequeñas en energía y recursos naturales.

Premiar el abandono de las energías sucias, como el carbón, el petróleo o el gas natural

Los inversores ASG -sugiere el informe- podrían apoyar este impulso de la sostenibilidad pasando de ser adversarios a defensores, apoyando a las empresas tradicionales que demuestren una buena trayectoria de cambio y recompensando a otras que den pasos tangibles para reducir sus emisiones de carbono a escala.

Los autores del informe B&C opinan que, "en algunos casos", los inversores ASG podrían dar un paso más allá "ayudando a las empresas públicas a volverse total o parcialmente privadas durante un tiempo, para acelerar ámbitos de la transición que puedan resultar más difíciles bajo la propiedad pública".

Álvaro Polo, socio asociado de la práctica de Energía en la oficina de Madrid: “una cuestión fundamental para las compañías energéticas de nuestro país es cómo pasar de un modelo con retornos tradicionalmente altos a un modelo futuro que se está definiendo. Qué inversiones realizar, dónde y cuándo para no llegar ni pronto ni tarde en cuanto al desarrollo de activos renovables, nuevos servicios energéticos para consumidores y el sector comercial e industria, pero también cómo escalar los nuevos negocios, cómo transformar el modelo operativo, qué implicaciones organizativas y financieras surgen, cómo aprovechar las palancas de excelencia operativa del negocio tradicional para ayudar a financiar lo nuevo"

Según Polo, se están abriendo nuevas oportunidades alrededor del hidrógeno o los biocombustibles que, además de inversión, necesitarán el desarrollo de regulación. "Y en las compañías de recursos naturales, como las siderúrgicas -añade el experto de B&C-, es necesario pensar en qué capital dedicar a invertir en la descarbonización (reducción de emisiones, reducción de la intensidad energética), cómo capitalizar la transición vendiendo productos finales asociados a la transición".

Polo considera por otro lado que "la colaboración del regulador, los inversores (entre ellos los ASG) y las compañías con un plan realista para la transición del sector energético y el industrial conseguirían proporcionar certidumbre, atraer inversión y por tanto impulsar nuevos sectores y la actividad económica en general”.

Transición

"Las empresas de recursos tendrán que manejar las necesidades de su actividad principal -concluye el informe- al tiempo que crean nuevas fuentes de crecimiento que satisfagan las cambiantes necesidades de los clientes". El informe de B&C destaca estos dos ejemplos.

+ La transición de los tubos de escape de los vehículos a las baterías

La transición de los motores de combustión interna a los vehículos eléctricos está provocando un efecto dominó en las cadenas de suministro. En el ámbito de los productos químicos, los volúmenes de los sistemas de escape utilizados en los motores de combustión interna, que se basan en catalizadores químicos, pueden haber alcanzado su punto máximo.

Hasta ahora, las estrictas normativas han obligado a los fabricantes de automóviles a utilizar más catalizadores químicos, lo que ha supuesto un mayor valor por vehículo medio. De hecho, el valor total de los catalizadores químicos en los sistemas de escape creció un 7% al año desde 2010. Sin embargo, se prevé que en los próximos cinco años el crecimiento se ralentice hasta el 2% anual, y que el mercado mundial se reduzca después. Se calcula que el mercado total de los motores de combustión interna alcanzará su punto máximo en 2028, ya que los vehículos eléctricos de batería aumentarán hasta el 35% del parque mundial hacia 2040.

+ Responder a una dieta cambiante

Las proteínas animales de origen terrestre se cobran un peaje en los recursos naturales, ya que representan alrededor del 14,5% de las emisiones de gases de efecto invernadero en la agricultura y el 80% de todas las emisiones de GEI relacionadas con la alimentación en todo el mundo. Estas proteínas animales de origen terrestre utilizan en total una cuarta parte del agua y el 80% de la tierra dedicada a la producción de alimentos.

Las innovaciones en la producción de proteínas, como las alternativas lácteas y cárnicas de origen vegetal, podrían reducir esa intensidad de recursos con el tiempo. Es probable que el futuro de las proteínas incorpore en gran medida a las nuevas tecnologías y, a medida que se vuelvan más competitivas en cuanto a costes, las alternativas a las proteínas podrían sustituir entre el 15% y el 35% de las proteínas animales en EE.UU. entre 2030 y 2035.

Según el informe de B&C, los trabajadores de primera línea del sector de la energía y los recursos naturales se están volviendo más expertos en tecnología por necesidad: "a medida que los nuevos sistemas que desarrollan se vuelven más sofisticados, los trabajadores reciben capacitación para comprender y trabajar con los sistemas digitales que maximizan la productividad".

El informe de Bain & Company también concluye que más de la mitad de los directivos de las compañías de energía y recursos naturales no están satisfechos con la precisión de sus previsiones de demanda. La previsión avanzada y los modelos de demanda más sofisticados promoverán una planificación precisa y reducirán la huella de carbono de las operaciones de la cadena de suministro.

Asimismo -asegura B&C-, una nueva ola de automatización inteligente va a empezar a emplear la inteligencia artificial y los sistemas de Internet de las cosas para gestionar tareas difíciles, peligrosas o precisas de forma más flexible: "este cambio -concluye el estudio- promete facilitar una mayor automatización en las industrias de la energía y los recursos naturales, que suelen encontrarse en entornos más abiertos y variables".

Del hidrógeno

El hidrógeno sucio (llamado eufemísticamente hidrógeno gris o marrón) utiliza como materia prima un combustible fósil: gas o carbón (según la Agencia Internacional de la Energía, AIE, el 6% del gas y el 4% del carbón mundiales son empleados como materia prima para fabricar hidrógeno). En su proceso de fabricación, además, se producen gases de efecto invernadero.

La AIE publicó un informe según el cual la demanda global de hidrógeno puro en 2018 fue de casi 75 millones de toneladas y según el cual la producción de hidrógeno es responsable de la emisión de alrededor de 830 millones de toneladas de CO2 al año, el equivalente a las emisiones de Reino Unido e Indonesia. O sea, que el proceso de fabricación de hidrógeno produce mucho más humo (830) que hidrógeno útil (75).

El hidrógeno verde sin embargo es aquel que emplea como materia prima el agua (H2O). En su proceso de fabricación, la máquina que lo produce (el electrolizador, que utiliza electricidad para separar el hidrógeno del oxígeno) no emite como “residuo” más que oxígeno (para que el proceso sea completamente limpio, la electricidad además debe ser de origen renovable).

Pues bien, en ese marco, el Gobierno presentó hace apenas unas semanas la “Hoja de Ruta del Hidrógeno: una apuesta por el hidrógeno renovable”, un documento, de más de 50 páginas, que sostiene que el hidrógeno será “clave” para que España alcance la neutralidad climática, “con un sistema eléctrico 100% renovable, no más tarde de 2050”. El Ejecutivo reconoce en ese documento que el hidrógeno no será plenamente competitivo hasta después de 2030.