ANNA GOLUBOVA/Kitco

Los inversores aún podrían ver algunas de las acciones de precios más fuertes en el oro este año, según Wells Fargo, que ve signos de un repunte en desarrollo. El motor de esta nueva chispa en los precios es la disminución del crecimiento de la oferta. Y podría obtener oro hasta US$ 2.200 la onza este año, dijo el jefe de estrategia de activos reales de Wells Fargo, John LaForge.

"Los suministros de oro han pasado de excesivos a deficientes", dijo LaForge en la última actualización. "Esos momentos en el pasado han provocado algunos de los repuntes de precios más fuertes del oro".

Debido a la "oferta excesiva", los precios del oro han pasado por un momento difícil antes de 2018, señaló LaForge.

"La oferta se había vuelto excesiva en 2011 porque los precios del oro habían subido de US$ 250 a US$ 1.900 la onza durante la década de 2001 a 2011. Muchos inversores buscaban oro durante esta década y todos parecían encontrarlo", escribió.

Sin embargo, este panorama ha cambiado en los últimos tres años, con la oferta de oro pasando de "excesiva a deficiente". Es por eso que Wells Fargo se ha vuelto positivo en oro.

"Esos momentos en el pasado han provocado algunos de los repuntes de precios más fuertes del oro. Creemos que el oro podría estar en vísperas de un nuevo superciclo alcista de las materias primas, que sería sólo el séptimo desde el año 1800", dijo LaForge. "Los precios del oro han subido más del 40% desde 2018 y creemos que se avecinan más ganancias".

Aparte del argumento de la oferta, el oro también se verá impulsado por sus tendencias más conocidas, incluidas las bajas tasas de interés reales, la impresión de dinero y un dólar estadounidense más débil, según Wells Fargo.

"Estas tendencias permanecen en gran parte intactas, y seguimos siendo alcistas del oro con un rango objetivo para 2021 de US$ 2.100 a US$ 2.200", finalizó LaForge.

NED NAYLOR-LEYLAND/El Español

Después de la tan esperada reunión de la Reserva Federal de EE.UU. (Fed) y de las garantías de Jerome Powell a los inversores de que permitirá que la inflación se mantenga sin que se reduzca con subidas de tipos, ahora parece probable un punto de inflexión para los tipos de interés reales. Y, por tanto, los inversores en metales monetarios.

Desde que las expectativas de inflación se afianzaron el verano pasado, el mercado de bonos ha estado preocupado por las subidas de tipos e incluso una disminución de las compras de activos. Pero ahora Powell ha confirmado que no se repetirá la 'rabieta del taper' de 2013, y que cualquier ajuste a la política monetaria se realizará con mucha anticipación.

Al mismo tiempo, el control de la curva de rendimiento sigue siendo probable, no mencionado pero acechando en el fondo. Por lo tanto, la caída de los tipos de interés reales parece inevitable, lo que es alcista para el oro, la cobertura tradicional contra la inflación. Vemos nuevos estímulos, paquetes fiscales y monetarios de apoyo y bancos centrales acomodaticios como la realidad de lo que sigue siendo un entorno macroeconómico muy estresado.

A primera vista, se podría perdonar el pensar que el desacoplamiento significativo de las mineras de oro frente a las acciones en general (ver gráfica más abajo) sugiere que el repunte del año pasado en las mineras de oro y plata fue solo un destello, otro comienzo en falso decepcionante.

Pero mirando más de cerca, como gerentes activos, en realidad estamos viendo mejoras consecutivas trimestre a trimestre en el desempeño operativo de estas compañías en todos los ámbitos.

Se ve un aumento de los flujos de caja libre, el aumento de los dividendos en las principales, el éxito de la exploración y una mayor actividad de fusiones y adquisiciones. Todo ello apunta a una perspectiva muy alentadora para las empresas mineras de oro y plata con precios incorrectos. Todo lo que falta en el oro, la plata y las mineras es un cambio en el viento y la llegada de un impulso de mercado más amplio.

Hemos querido explotar algunas de estas oportunidades de minería mal valoradas en nuestra estrategia de oro y plata. Por ejemplo, recientemente agregamos algunas mineras australianas de oro de mediana capitalización de alta calidad con un 50% de descuento frente a su cotización del verano pasado.

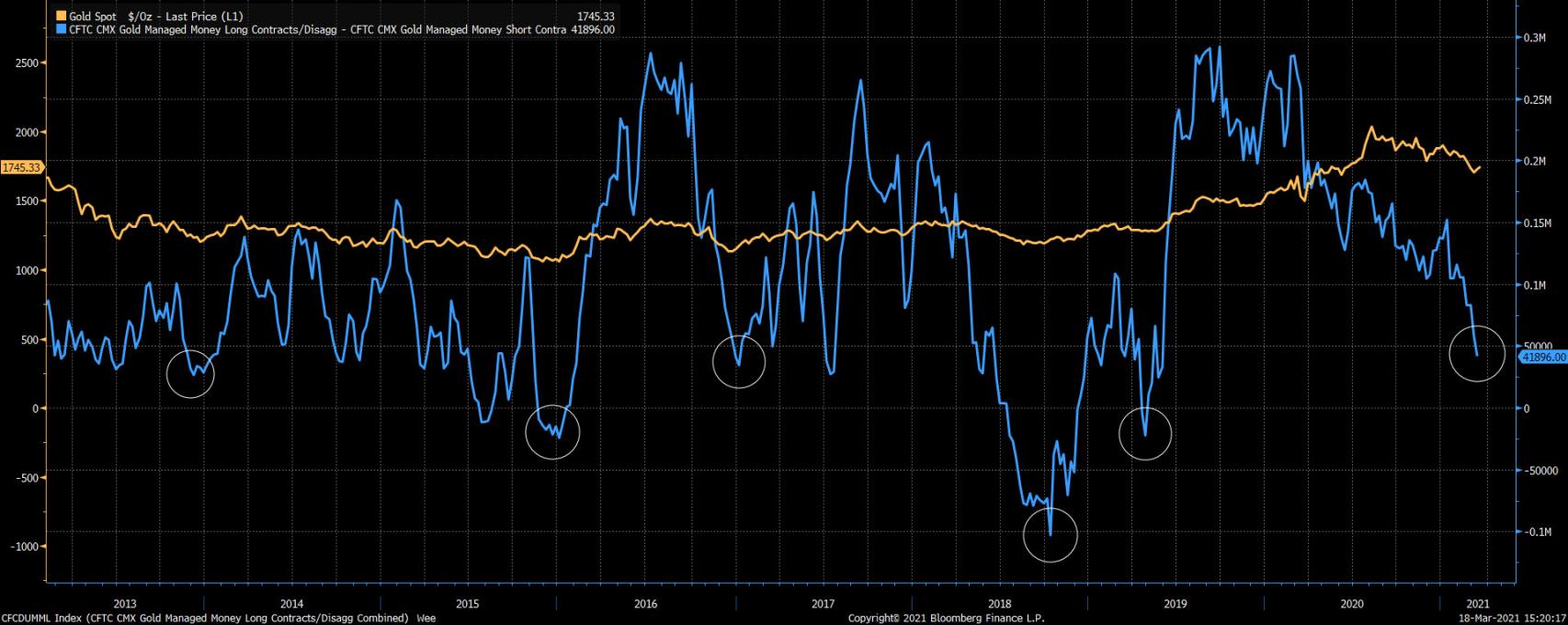

Los precios al contado del oro sugieren que han rebotado en un nivel clave de soporte técnico que se ve reforzado por un indicador de fuerza relativa alcista y un sentimiento excepcionalmente débil.

Estas observaciones están respaldadas por un posicionamiento alcista en los mercados de futuros, donde los contratos largos en dinero administrado (una de las categorías de futuros que mejor representa a los especuladores) se encuentran en niveles históricamente bajos.

Todo esto apunta a un entorno altamente sostenible para el aumento de los precios del oro y, por proximidad, de la plata una vez que reaparezcan los flujos de inversores.

Se espera que este cambio en la participación sea provocado por las tasas de interés reales que reanudan su tendencia secular a la baja, después de la tendencia alcista en los últimos seis meses que vio cómo los rendimientos de largo plazo aumentaron a niveles insostenibles. En la estrategia, permanecemos bien posicionados para un escenario de mercado alcista del oro y la plata.