Especialistas estiman que es muy posible que los fondos vuelvan a girar hacia los metales en un futuro próximo

ANDY HOME

Los fondos han reducido drásticamente sus apuestas colectivas alcistas sobre los precios más altos del cobre, ya que el vertiginoso repunte muestra signos de estancamiento. El cobre de la Bolsa de Metales de Londres (LME) alcanzó un máximo de casi una década de US$ 9,617 por tonelada el mes pasado, en cuya etapa el precio se había más que duplicado desde sus mínimos de marzo de 2020.

Sin embargo, el cobre posteriormente se ha movido lateralmente en condiciones a menudo volátiles y de baja liquidez, el metal de la LME a tres meses actualmente cotiza alrededor del nivel de US$ 9,100.

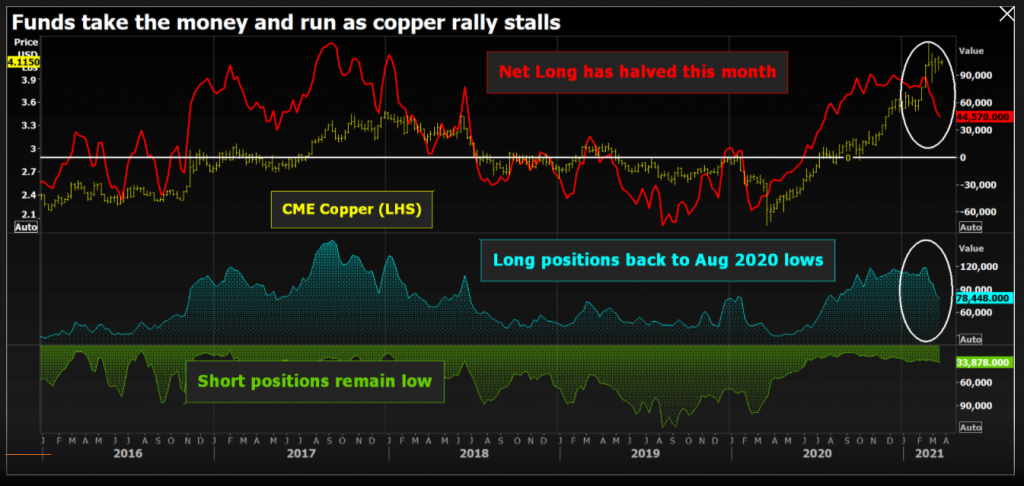

Muchos de los que entraron temprano en el repunte evidentemente han decidido registrar algunas ganancias, con la posición larga del fondo en el contrato de cobre CME cayendo drásticamente este mes.

Los inversores se han sentido atraídos por otros mercados, en particular un sector energético resurgente, pero la salida de fondos también refleja la cautela sobre el potencial de una corrección importante, ya que la óptica a corto plazo del mercado comienza a parecer un poco menos optimista.

Hasta hace unos días, los administradores de dinero tenían colectivamente una posición neta larga del contrato de cobre de CME por una suma de 44.570 contratos.

La apuesta alcista colectiva se ha reducido casi a la mitad en el espacio de un mes desde un máximo del 14 de febrero de 87.671 contratos y ahora está de vuelta en los niveles vistos por última vez en julio del año pasado, cuando el repunte del cobre estaba en su infancia.

El cambio en el posicionamiento de los administradores de dinero se ha debido principalmente a una reducción en las posiciones largas totales desde el máximo de tres años de febrero de 118.463 contratos a un actual 78.448.

Las posiciones cortas absolutas han subido solo marginalmente durante el mismo período de tiempo, lo que sugiere que pocas son aún lo suficientemente audaces como para adoptar una postura totalmente contraria a la narrativa alcista del cobre.

El contrato de CME está muy poblado de fondos de caja negra que rastrean el impulso de los precios, por lo que no es de extrañar que algunos salgan a medida que la acción del precio se vuelve más ambigua.

Pero la escala de la reducción sugiere que las señales técnicas no son el único impulsor.

Lo mismo ocurre con la evaluación del corredor de la LME Marex Spectron de que la duración especulativa en el contrato de la LME se ha derrumbado del 62% de la participación abierta a fines de febrero a alrededor del 36%.

Marex ha destacado durante varias semanas la rotación del dinero de inversión de los metales hacia otros sectores, en particular la energía.

Pero el cobre no se ha visto favorecido por cambios en su propia microdinámica, en particular la reciente acumulación de existencias visibles.

A todos todavía les gusta la narrativa alcista a largo plazo del cobre, centrada en la oferta restringida y la creciente demanda de la descarbonización.

Pero la óptica a corto plazo, particularmente en el mercado de Londres, parece menos optimista que hace unas semanas.

Los inventarios de la LME han aumentado desde los niveles extremadamente bajos observados en los dos primeros meses del año.

El mercado mostraba una tensión física extrema, que parecía coincidir con la fortaleza continua de las importaciones de cobre de China. El inventario registrado ascendió a unas escasas 74.200 toneladas a fines de febrero, y el margen de tiempo de referencia de efectivo a tres meses de la LME se extendió a un retroceso de US$ 70 por tonelada a principios de marzo. Esa fue la prima en efectivo más alta desde marzo de 2019.

Pero las existencias de cobre se habían estado acumulando silenciosamente en las sombras de la LME durante el final de 2020 y parte de ese metal se ha trasladado este mes a las existencias oficiales. La cifra principal se encuentra ahora en un máximo anual hasta la fecha de 113.900 toneladas.

En consecuencia, la rigidez de los diferenciales ha disminuido, y el retroceso de efectivo a tres meses se contrajo a US$ 9 por tonelada.

Con la visión retrospectiva proporcionada por los informes mensuales de acciones fuera de garantía de la LME, el mercado no estaba tan apretado físicamente como se sugirió el mes pasado.

Las existencias de cobre fuera de garantía, que denotan el metal que se almacena con una referencia contractual explícita a una posible garantía LME, aumentaron en 67.600 toneladas entre septiembre y febrero.

Ascendieron a 167.294 toneladas a fines de enero, eclipsando las 74.275 toneladas de existencias de intercambio bajo garantía.

La mayor parte de la acumulación de existencias "sombra" tuvo lugar en Rotterdam, que tenía 129.000 toneladas de cobre a finales de enero. El puerto holandés ha representado 46.375 toneladas de las llegadas totales de este mes de 54.025 toneladas.

El mercado del aluminio ha dejado de seguir el ejemplo de los movimientos de acciones de los titulares debido al movimiento de gran volumen de metal dentro y fuera de la garantía de la LME.

Es posible que el mercado del cobre ahora tenga que comenzar a prestar un poco más de atención a lo que sucede en las sombras del almacenamiento para obtener una visión más holística de los niveles de inventario de la LME.

También tendrá que tener en cuenta un componente completamente nuevo de las acciones de intercambio visibles globales.

El contrato internacional de cobre de la Bolsa de Futuros de Shanghai (ShFE), operado por la subsidiaria Shanghai International Energy Exchange (INE), tiene siete almacenes registrados en la zona aduanera de Shanghai.

El inventario del INE ha crecido de solo 100 toneladas en enero a 58.839 toneladas, capturando existencias previamente ocultas en la zona de penumbra estadística de las zonas de depósito aduanero de China.

Estas existencias del INE son diferentes del propio inventario de la ShFE, que se basa en metal nacional con derechos pagados. Esto, por cierto, también ha aumentado drásticamente durante el período de vacaciones del Año Nuevo Lunar, y en 187.372 toneladas ahora ha aumentado en 100.000 toneladas a principios de enero.

De repente, parece haber mucho más cobre de lo que proyectaban las acciones y diferenciales de la LME hace apenas un mes. Esta es una de las razones por las que el mercado ha perdido parte de su fuego alcista en las últimas semanas, lo que acentúa las tendencias de rotación y toma de ganancias en la comunidad de fondos.

Es muy posible que los fondos vuelvan a girar hacia los metales en el futuro cercano, pero aún está por verse si volverán a comprometerse con el cobre a los precios actuales o esperarán la caída ampliamente esperada.