El oro presionó aún más después de romper el hito de US$ 2,000 y las acciones mundiales subieron a medida que los datos optimistas de Europa contrarrestaron un informe menos optimista del mercado laboral de los EE. UU.

El metal precioso ha aumentado durante 13 días en los últimos 14, y un aumento del 1,1 por ciento lo llevó a un nuevo máximo histórico de $ 2,040 por onza troy. La plata siguió en la caída del oro con un cuarto día de récords, subiendo un 3,7 por ciento a $ 26.95 para llevar su aumento en 2020 a más del 50 por ciento.

Las ganancias se produjeron cuando algunos inversores se pusieron nerviosos después de varios meses en los que el mercado de valores recuperó la mayor parte de sus pérdidas, y el rendimiento de la deuda pública en los países económicamente más avanzados cayó a cero.

"Los mercados han descartado tantas buenas noticias que las valoraciones parecen estiradas, mientras que los riesgos a la baja para las ganancias permanecen", dijo Luca Paolini, estratega jefe de Pictet Asset Management. “Los bonos se ven aún más caros, ofreciendo el peor valor en dos décadas. El oro está en máximos históricos, pero los fundamentos sólidos y la demanda de activos diversificados implican mayores ganancias ".

En Nueva York, el índice S&P 500 subió un 0,6%, incluso después de que un informe revelara que el sector privado creó menos empleos de lo esperado el mes pasado. El Nasdaq, pesado en tecnología, subió 0.5 por ciento para cerrar en dos puntos de 11,000 por primera vez.

El índice de volatilidad Vix, apodado "indicador de miedo" de Wall Street, cayó 2,7 puntos porcentuales a 23, su nivel más bajo desde mediados de febrero. El índice utiliza precios de derivados para medir los cambios esperados en el S&P 500 en los próximos 30 días.

Los rendimientos de los bonos del gobierno de EE. UU. Aumentaron después de que el Departamento del Tesoro anunció que aumentaría la emisión para financiar los paquetes de alivio que establecieron récords aprobados por el Congreso desde marzo, así como el nuevo programa de estímulo que actualmente están debatiendo los legisladores.

El rendimiento del bono del Tesoro estadounidense a 10 años subió 3 puntos básicos a 0,54 por ciento. Los rendimientos crecientes sugieren que el precio de la deuda ha caído.

Los empleadores privados no agrícolas agregaron 167,000 empleos en julio, dijo el procesador de nómina ADP, lo que indica que la recuperación en el mercado laboral se ha desacelerado a medida que los casos de coronavirus han aumentado en el sur y el oeste de los EE. UU. Las cifras de junio fueron revisadas al alza.

Los datos de ADP son vistos como un presagio del informe oficial de empleo mensual del gobierno, que se publicará a fines de esta semana. El presidente Donald Trump dijo al canal Fox News que habrá "otro gran número de trabajo el viernes".

El índice de referencia europeo Stoxx 600 subió un 0,5 por ciento, mientras que el FTSE 100 de Londres subió un 1,1 por ciento.

Un lote de datos positivos ayudó a impulsar el sentimiento del mercado en la región. Las ventas minoristas de la eurozona volvieron a los niveles anteriores a la crisis, mientras que la actividad del sector servicios español e italiano se recuperó a medida que los bloqueos gubernamentales disminuyeron en julio y la gente regresó a bares y restaurantes.

Sin embargo, los casos resurgentes de coronavirus y los bloqueos localizados han mantenido a los mercados y las economías en vilo. Muchos analistas ven activos de refugio, como el oro y la deuda soberana , listos para mantener el impulso a medida que se agrieta la perspectiva económica mundial.

Los precios del petróleo avanzaron por cuarto día, con el crudo Brent subiendo hasta un 4 por ciento a $ 46.06 por barril. Eso devolvió el precio del índice de referencia global a los niveles de marzo, una época en que Arabia Saudita inició una guerra de precios con Rusia. El precio cayó a tan solo $ 15.98 el 28 de abril, los días más oscuros del bloqueo global de la pandemia. Pero el crudo Brent sigue siendo un 31 por ciento más bajo este año.

En Asia-Pacífico, las existencias fueron mixtas. Los S & P / ASX 200 de Australia cayeron un 0,5 por ciento, mientras que el índice Topix de Japón y el CSI 300 de China de las acciones de Shanghai y Shenzhen terminaron la sesión sin cambios. Hang Seng de Hong Kong agregó 0.6 por ciento, describió Financial Times.

Para los toros de oro descarados, hay billones de dólares en el mercado de bonos listos para romper el metal en un mundo sin cobertura pero con un gran riesgo.

Impulsados por los rendimientos reales en mínimos históricos y los peligros monetarios que se avecinan, los asignadores de activos están preparados para comenzar a deshacerse de algunas de sus tenencias de deuda pública, según la teoría. Dado el tamaño del universo de renta fija, no se necesitaría mucho para impulsar el precio del oro a máximos frescos y vertiginosos.

Gerentes como el jefe de inversiones de Plurimi Wealth LLP, Patrick Armstrong, son un buen ejemplo. Armstrong ha reducido los bonos y ahora posee el 7,5% de las carteras equilibradas de oro de la empresa, la mayor cantidad de la historia. También comenzó a comprar acciones de extracción de oro en marzo. El cambio de asignación es un giro para el inversor que estaba haciendo cortocircuito con lingotes hace cinco años cuando los precios languidecieron cerca de $ 1,100 por onza en comparación con $ 2,040 hoy.

"La razón por la que quiero conservar el oro es porque el futuro será una continuación de lo que está sucediendo ahora: más impresión de dinero", dijo.

Si más administradores de fondos comienzan a pensar como él, se cumplirían los sueños de los toros de oro que argumentan que más personas en Wall Street deberían ver el metal como una parte esencial de la creación de carteras en lugar de un nicho y un activo especulativo que adoran los entusiastas de las monedas y el día del juicio final. preppers.

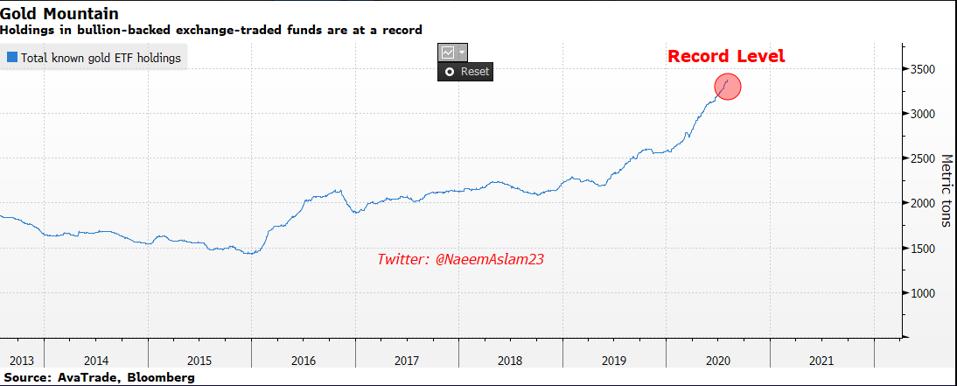

Las posiciones de oro en ETF y Comex representan alrededor del 0,6% de los $ 40 billones que se invierten en fondos a nivel mundial, según datos de UBS Group AG. Eso es menos que los máximos del último pico del mercado del oro en 2012 y 2013. Solo regresar al pico significaría compras de más de 81 millones de onzas.

"Las posiciones podrían duplicarse fácilmente sin que la asignación parezca extrema", escribió Joni Teves, estratega del banco, en un informe. Advirtió que su análisis no es una estimación para la futura asignación de oro, pero ilustra cómo un pequeño aumento entre un amplio grupo de inversores podría tener un gran impacto.

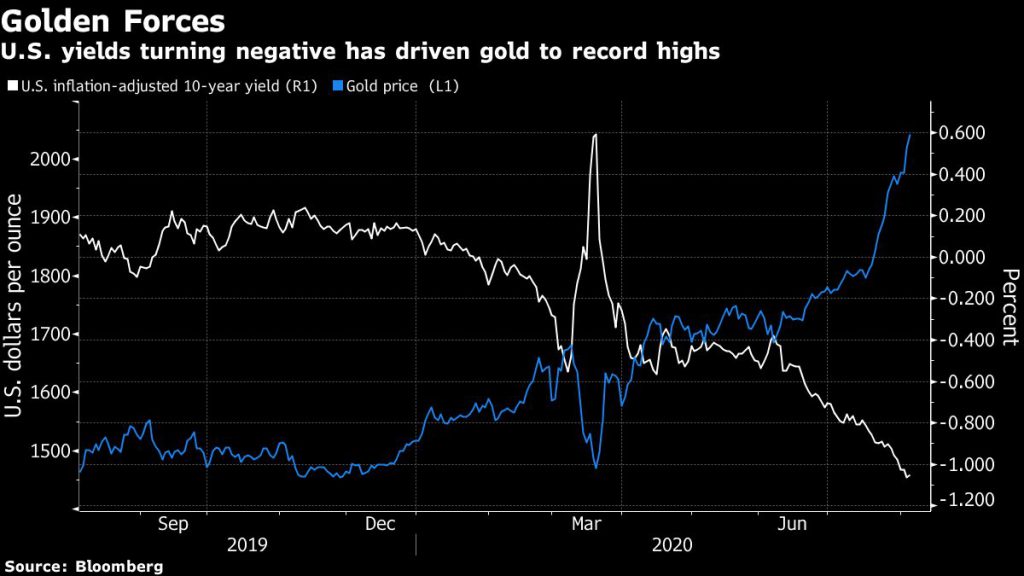

Hay aún más razones para que los gerentes consideren el oro con rendimientos reales a 10 años de EE. UU., Que eliminan la inflación, registrando nuevos mínimos cerca de menos 1% esta semana.

"Consideramos que el oro proporciona mejores características de riesgo-recompensa que los bonos del Tesoro en tales entornos inflacionarios", dijo Guillermo Felices, jefe de investigación y estrategia del equipo de Multi-Activos, Cuantitativos y Soluciones de BNP Paribas Asset Management.

Está infraponderado en bonos del gobierno y agregó oro a las carteras de activos múltiples en abril. La empresa sigue siendo optimista sobre el metal, incluso después de tomar algunas ganancias el mes pasado.

El equipo global de investigación de productos básicos del Bank of America Corp. ha dicho que el oro podría alcanzar los $ 3,000 en los próximos 18 meses.

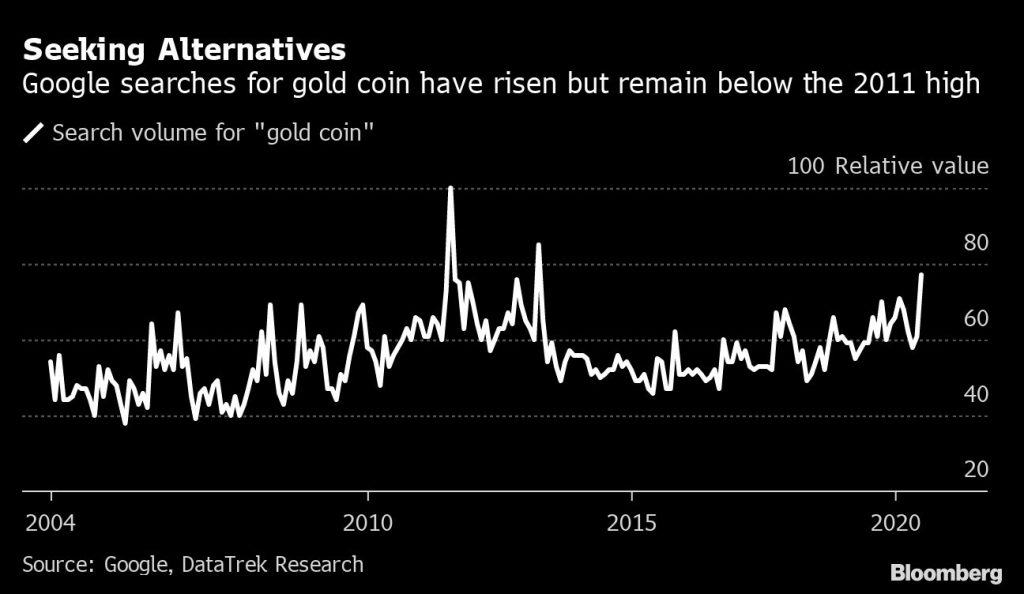

Nicholas Colas, cofundador de DataTrek Research, tiene otra forma de medir si el oro ha alcanzado su máxima popularidad: las búsquedas de palabras en Google. Ha habido un aumento en el número de personas que buscan "monedas de oro", pero todavía está muy por debajo del último máximo, escribió en un informe.

"Es una cobertura contra la incertidumbre financiera que permite una mejor toma general de decisiones de inversión", escribió. "Cualquier activo que disipe el miedo - oro, efectivo, lo que sea - tiene un lugar en una cartera", informó Bloomberg

Los precios del oro han estado subiendo durante ocho meses consecutivos ahora , y se debe un retroceso para el precio del oro. Sin embargo, no parece que un colapso sea inminente para el precio del oro. El dólar todavía se está golpeando contra el oro como resultado del tono moderado de la Fed en torno a la política monetaria.

La Fed es muy poco probable que cambie su postura este año , ya que necesitan para ofrecer apoyo a la Este de Estados Unidos es positivo para los precios del oro. Los datos económicos recientes muestran que la recuperación en los Estados Unidos se ha estancado. Para mantener el crecimiento económico, la Fed necesita proporcionar más ayuda, lo que significa que hay posibilidades de que la Fed reduzca su tasa de interés o aumente su programa de compra de activos. Si esto se convierte en realidad, puede impulsar los precios del oro aún más.

Las tensiones geopolíticas están aumentando entre Washington y Beijing. No hay signos de que disminuyan en el corto plazo. Donald Trump quiere mostrarle al mundo que es el presidente estadounidense más robusto. Dado el hecho de que las elecciones estadounidenses están a la vuelta de la esquina, es muy probable que continúe aumentando las tensiones entre Estados Unidos y China.

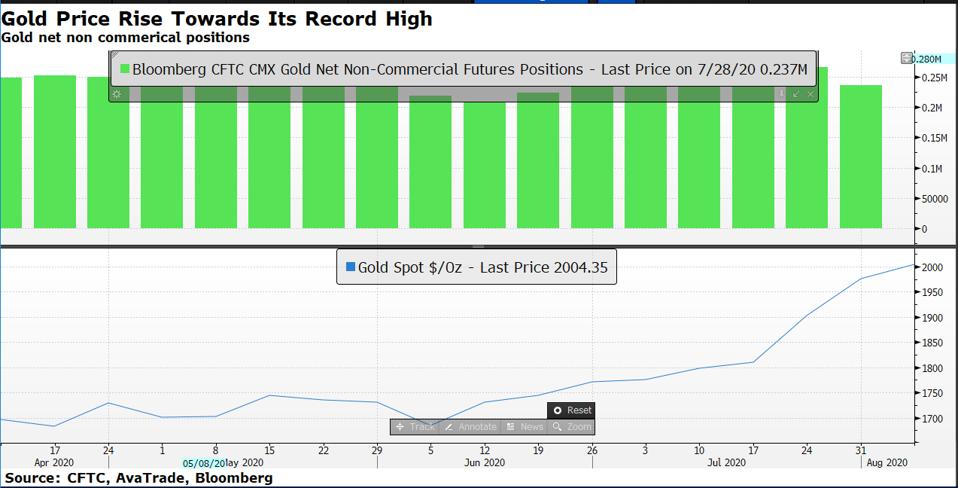

El oro no solo es popular entre los inversores minoristas, sino que también ha habido una gran demanda de inversores institucionales. Los datos recientes de CFTC para posiciones no comerciales de oro muestran la demanda de este metal precioso.

Los fondos de cobertura siguen comprando oro, ya que las posiciones netas de oro no comerciales siguen siendo positivas. ATRADE, BLOOMBERGAV

Además, el total de las tenencias conocidas de ETF de oro también se encuentra en otro récord. Esto confirma que el precio actual del oro está respaldado por la demanda real. Mientras el precio del oro esté respaldado por una demanda sólida, los comerciantes no deben preocuparse.

Gold ETF muestra que los inversores están comprando más oro AVATRADE, BLOOMBERG

El mayor evento de riesgo esta semana para el precio del oro es el próximo lanzamiento de datos de la NFP de los EE. UU. Hasta ahora, tenemos evidencia clara de las solicitudes de desempleo de los Estados Unidos de que los estadounidenses han comenzado a presentar más solicitudes de desempleo iniciales, lo que indica que el mercado laboral está fuera de la vía de recuperación.

Si los datos de desempleo de Estados Unidos también confirman lo mismo y la tasa de desempleo aumenta, podría generar una enorme presión de compra por el precio del oro.

Sin embargo, si los datos de la PFN de EE. UU. Confirman otra lectura, es probable que el dólar se fortalezca y que el precio del oro baje, analizó Forbes.