En América Latina la disminución en 2020 compensará con creces las ganancias de los dos años anteriores

JAMES WEST*

La sobreproducción de Arabia Saudita y Rusia en marzo y abril, y el colapso del precio del petróleo que lo acompañaba antes de que se alcanzara el acuerdo de la OPEP +, han afectado la perspectiva del gasto de capital en 2020. Aquí, en Evercore ISI, pronosticamos que los gastos globales de exploración y producción disminuirán un 27% en 2020, un giro de 3.000 pb (punto base) del aumento del 2% en el gasto previsto en nuestra encuesta de diciembre.

Esto pone fin a tres años consecutivos de crecimiento modesto desde 2016, con una ganancia acumulada neta del 16% respecto al mínimo de 2016, pero todavía un 39% por debajo del pico de 2014. Las expectativas anteriores para un cuarto año consecutivo de mejoras modestas en 2020 han cambiado de rumbo. Ahora pronosticamos el gasto global en exploración y producción para establecer nuevos mínimos que sean un 16% inferiores al mínimo de 2016 y un 55% inferiores al máximo de 2017. El gasto global en exploración y producción ha vuelto al nivel de 2005.

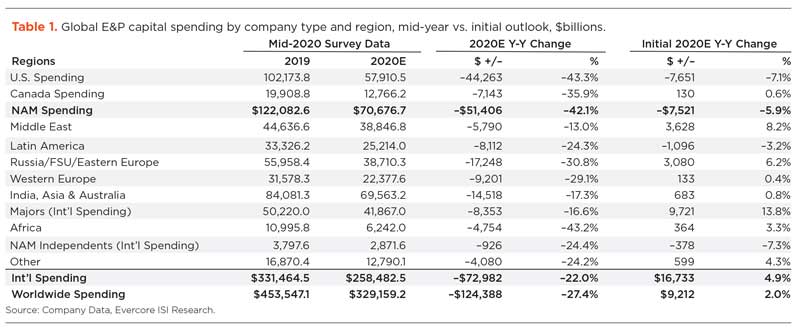

Tabla 1. Gasto de capital global de exploración y producción por tipo de empresa y región, perspectiva de medio año vs. inicial, miles de millones de dólares.

El doble cisne negro de una pandemia global y una guerra de cuota de mercado está trayendo bajas adicionales a la industria energética. El gasto internacional pasó de un tercer año consecutivo de crecimiento positivo a una contracción del 22%, con todas las regiones en declive, Tabla 1. Mientras tanto, el ritmo de disminución en América del Norte (NAM) se ha acelerado al 42% desde un 6% previsto, Tabla 1. Estados Unidos representa el 80% de la actividad de NAM, ya que Canadá se está contrayendo por sexta vez en 10 años.

De hecho, 2020 está en camino de ser el segundo peor año para NAM en la historia de más de 35 años de nuestra encuesta. Después del colapso del 53.5% en el gasto de NAM experimentado durante 2016, es probable que 2020 sea aún peor que las caídas de 39% y 34% registradas en 1986 y 2015, respectivamente. El gasto se está contrayendo por cuarta vez en seis años, y tres de estos años se ubican entre los cuatro primeros de los últimos 12 años registrados en la historia de nuestra encuesta.

La devastación provocada en la industria de EE. UU. Y Canadá no puede ser exagerada, ya que se han eliminado tres años de crecimiento dolorosamente lento de un solo dígito desde 2017-2019. El gasto de capital de NAM E&P ahora ha caído un 5% por debajo del mínimo de 2016 y está un 71% por debajo del pico de 2014, volviendo a los niveles de 2003/2004 antes de que comenzara la revolución del gas de esquisto de EE. UU. En general, el gasto de capital NAM se ha contraído durante 12 de los últimos 36 años en un promedio de 24%.

Disminuciones de dos dígitos en todas las regiones internacionales. Dentro de los mercados internacionales, inicialmente esperábamos que el gasto de capital de E&P aumentara un 5% para 2020, pero ahora esperamos que disminuya un 22%, con todas las regiones internacionales contrayéndose por dos dígitos. Esta es solo la segunda vez en la historia moderna que todas las regiones están en declive (2020 y 2015), y la única vez que todas las regiones se contraen por dos dígitos. El gasto de capital de África se mantuvo mejor que la mayoría en 2015, debido a los proyectos de desarrollo en curso, pero ahora ocurre lo contrario. Grandes desarrollos han disminuido, y el trabajo discrecional se aplaza fácilmente.

Esperamos que África lidere los descensos internacionales de gasto de capital en un 43%, seguido de Rusia / FSU / Europa del Este y Europa Occidental empatados en el segundo lugar con contracciones del gasto cercanas al 30%. El gasto de capital también está cayendo significativamente en América Latina, un 24%, mientras que el gasto en Asia y Oriente Medio está experimentando recortes de capital relativamente modestos a mediados de la adolescencia. Por tipos de operadores, los independientes están reduciendo rápidamente, bajando cerca del 25%, mientras que las mayores son un 17% menos.

Al igual que NAM, 2020 está en camino de ser el segundo peor año para el gasto internacional en E&P en el historial de más de 35 años de nuestra encuesta y solo superado por la disminución del 25% en 2016. El gasto de capital internacional se ha contraído en 10 de los últimos 36 años por un promedio del 2%, con cuatro contracciones en los últimos seis años clasificadas entre las peores recesiones. El gasto de capital internacional de E&P ha caído un 13% por debajo del mínimo de 2017 y está un 48% por debajo del pico de 2014, volviendo a los niveles de 2006/2007.

El recuento de plataformas en alta mar chocó con nuestras estimaciones de osos. El cambio de casi el 30% en los planes de gasto de gasto de capital internacional es evidente en alta mar, donde los recuentos de plataformas flotantes y de aguas poco profundas han caído desde sus picos de marzo. El gasto extraterritorial tiende a ser más difícil, dada la complejidad de estos proyectos en relación con la actividad terrestre, y esperábamos que la actividad se mantuviera mejor. Sin embargo, con las restricciones de viaje de COVID-19 que aumentaron aún más los costos en alta mar, los operadores se apresuraron a rescindir los contratos, diferir las licitaciones de plataformas y renunciar a los programas de exploración.

El progreso en los proyectos de desarrollo recientemente aprobados se desaceleró, ya que las plataformas se pusieron en espera y los operadores buscaron recortes de gasto de capital y concesiones de precios en las líneas de productos y servicios. Como resultado, tanto el recuento de plataformas flotantes como las plataformas elevadoras cayeron rápidamente en los últimos meses, y los contratistas de plataformas han acelerado el desgaste.

La primera mitad de 2020 fue una montaña rusa para la actividad de NAM y el gasto de capital. Durante los primeros dos meses de 2020, las compañías OFS experimentaron mejoras en los niveles de utilización, a medida que se restablecieron los presupuestos de los clientes de E&P, y las plataformas y los equipos de finalización se reactivaron. El recuento de plataformas terrestres de EE. UU. Fue relativamente resistente en el primer trimestre, disminuyendo 4.2% secuencialmente. Esto se compara con las caídas durante los tres trimestres anteriores de -11%, -7.5% y -5.5%, respectivamente.

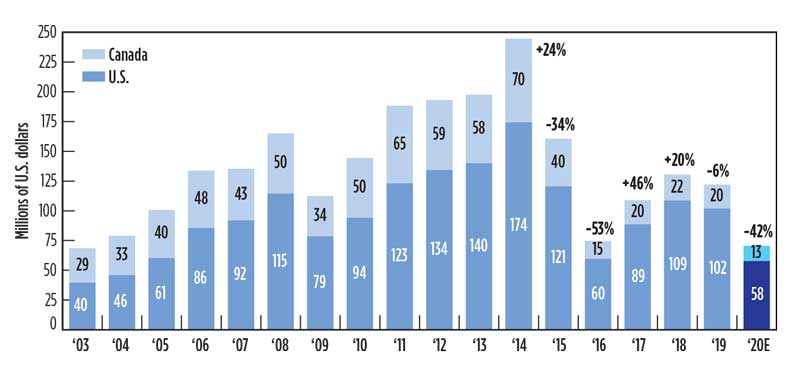

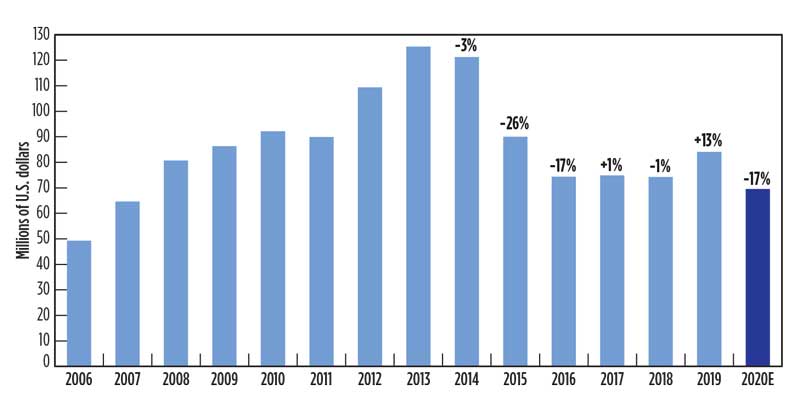

Fig. 1. El gasto de capital de Estados Unidos en 2020 caerá por debajo de los niveles de 2016.

Luego llegó marzo, y la disminución de los precios del petróleo y los desafíos logísticos de COVID-19 hicieron que la actividad de finalización se detuviera, mientras que el recuento de plataformas terrestres de EE. UU. Estamos pronosticando que el gasto de capital en los EE. UU. Disminuirá un 43%, a $ 58 mil millones en 2020, Fig. 1. Esto es más bajo que el gasto de capital de los EE. UU. En 2016 de $ 60 mil millones. Estimamos que el recuento de plataformas terrestres de EE. UU. En 2020 disminuirá 58%, año tras año, y un promedio de 389 unidades para el año. El recuento de plataformas terrestres en el segundo trimestre de EE. UU. Ha disminuido un 51%, pero recientemente las disminuciones han comenzado a disminuir. El recuento de plataformas terrestres de EE. UU. Salió de 2019 en 782 plataformas, y desde entonces la industria ha caído 528 plataformas para llegar a 254 en la última semana.

Las empresas OFS tienen poca visibilidad para la segunda mitad del año. Seguimos creyendo que la recuperación tendrá forma de "W". Esto significa que después de que los niveles de actividad toquen fondo en el segundo trimestre, habrá una pequeña recuperación en el tercer trimestre antes de que se agoten los presupuestos y los niveles de actividad disminuyan nuevamente a fin de año. Quedan demasiados activos, empresas, equipos de gestión y deuda. Esta recesión acelerará el ciclo de reestructuración y consolidación que se requiere.

Proceso de fondo. Las empresas de servicios de los campos petroleros han desempolvado sus libros de jugadas de recesión, que dicen que deberían reducir agresivamente los costos (tanto los costos variables como los estructurales); recortar sus propios niveles de gasto de capital; despedir y suspender el trabajo; recortar salarios y compensaciones; y cerrar instalaciones subutilizadas. Nos preguntamos si estos pasos serán suficientes, dado que este es realmente un evento de desaceleración sin precedentes (que parece ser).

Sin embargo, hay algunos signos positivos emergentes. Es probable que los inventarios mundiales récord se aproximen a un pico, y una mayor demanda y reducciones en la oferta han aplanado la curva para los niveles de inventario. Los descensos semanales en el recuento de plataformas comienzan a disminuir desde donde comenzaron al comienzo de la recesión. El camino a seguir seguirá siendo un desafío, pero ayudará un poco de estabilidad desde el fondo.

Pronóstico actualizado de la plataforma terrestre de EE. UU. Estamos actualizando nuestro pronóstico de conteo de plataformas terrestres de EE. UU. Para reflejar nuestra encuesta revisada de gasto de gasto de capital de EE. UU. Ahora esperamos que el recuento de plataformas terrestres en EE. UU. Disminuya 58% en 2020, en comparación con nuestro pronóstico anterior de -56%. Esto fue impulsado por la disminución del recuento de equipos en el segundo trimestre que fue más pronunciada de lo que esperábamos anteriormente. También estamos reduciendo nuestras expectativas de conteo de equipos de 2021, ahora esperamos que disminuya un 38%, en comparación con nuestra caída anterior del 29%.

Futuro de la tierra de los Estados Unidos. Los ciclos más cortos de desarrollo no convencional, combinados con una "nueva normalidad" más baja para los niveles de actividad, llevarán a que los activos sean descartados, las compañías cierren sus puertas y se reduzca el apalancamiento (para muchos, probablemente a través de la bancarrota). Puede tomar hasta 2023 para que el conteo de plataformas vuelva a superar los 400 nuevamente, lo que está muy lejos de los picos anteriores. La industria fue construida para un mercado de 2,000 plataformas, en lugar de un nuevo pico que podría ser de 500-600 plataformas.

Canadá está en completo desorden. Como notamos anteriormente, Canadá está pasando por su sexta contracción en 10 años. El recuento de plataformas terrestres está en su punto más bajo en la historia moderna, tocando fondo en las últimas semanas con solo 12 unidades. Esto se compara con el canal anterior de 34 unidades en mayo de 2016 (semana 18), ya que el conteo de plataformas de Canadá generalmente toca fondo en las semanas 18-19 y comienza a aumentar bruscamente en las siguientes semanas. Sin embargo, el recuento de plataformas continuó disminuyendo en 13 unidades este año hasta la semana 26 en lugar de aumentar en 40 durante el mismo período en 2016 y promediando +72 en los últimos cuatro años (2016-2019).

Esperamos que el gasto de capital canadiense disminuya 35.9%, a $ 12,766 mil millones. Esto contrasta marcadamente con nuestra perspectiva original para 2020, que requería un ligero aumento del 0,6% en el gasto, a $ 130 millones.

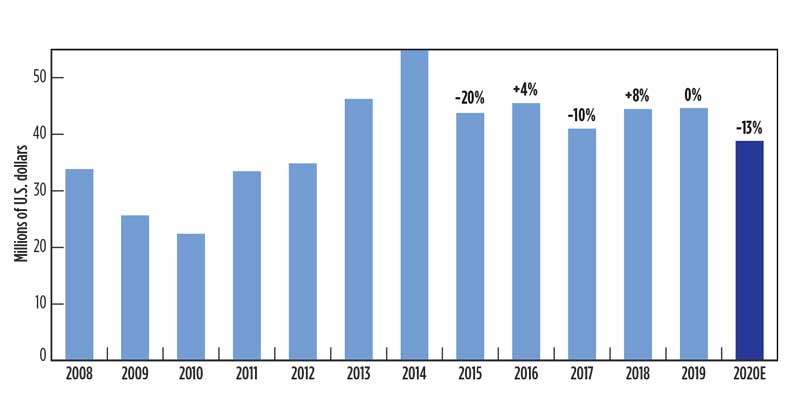

Esperamos que el gasto de compañías selectas de Medio Oriente caiga 12.5% año con año para 2020, por debajo del crecimiento anticipado de 8% en nuestro informe de diciembre, Fig. 2. La fuerte caída en los precios del petróleo en marzo ordenó un inmediato respuesta, y Arabia Saudita implementó planes para reducir la producción a 7.5 MMbopd, o 40% de los niveles de abril, mientras que EAU y Kuwait se unieron con recortes de 180,000 bopd.

Creemos que las compañías en la región están implementando reducciones de 10% a 20% en sus actividades iniciales, con un gasto de capital general de E&P de 12.5%, ya que varios de los principales actores siguen comprometidos en el extranjero. Por ejemplo, Saudi Aramco está avanzando en un nuevo astillero para fabricar camionetas y plataformas terrestres. Esperamos que el gasto de capital regional de E&P termine el año un 5% por debajo de los niveles de 2017 y un 29% por debajo del pico de 2014, nuevamente hacia el nivel de 2012/2013.

Fig. 2. Gasto en E&P por compañías selectas de Medio Oriente.

Saudi Aramco está evaluando las ofertas para nuevos contratos de mantenimiento a largo plazo en alta mar que involucren su enorme campo petrolero Marjan, que podría valorarse en $ 1.5 mil millones a $ 2 mil millones anuales. Sin embargo, el Reino aplazó los planes para FID el campo Zuluf de $ 5 mil millones hasta al menos el cuarto trimestre de 2021. Mientras tanto, ADNOC tiene planes de expandir los campos petroleros Al Dabbiya y Umm Al Dalkh, con nuevas licitaciones de EPC emitidas a pesar de retrasar el Granizo de $ 20 mil millones & Ghasha proyecto de gas agrio.

En contraste, Qatar Petroleum está avanzando con su estrategia de expansión de GNL y ha firmado $ 19 mil millones en contratos con tres astilleros surcoreanos para construir 100 transportistas de GNL hasta 2027. A pesar del exceso de GNL global, la compañía planea expandir su capacidad de producción de GNL en North Field de 77 MTPA actualmente a 126 MTPA para 2027. Mientras tanto, BP está en conversaciones iniciales para vender una participación del 10% de su participación total del 60% en el campo de gas natural Khazzan en Omán por un estimado de $ 1 mil millones.

Esperamos que el gasto de ciertas compañías latinoamericanas disminuya un 24% desde los niveles de 2019, acelerándose de una modesta contracción del 3% en nuestra encuesta de diciembre. Los operadores aumentaron el gasto por segundo año consecutivo en 2019, lo que ayudó a que el gasto de capital recupere un 22% del mínimo de 2017. Desafortunadamente, la disminución que prevemos para 2020 compensará con creces las ganancias de los dos años anteriores. El gasto de capital de E&P en América Latina ahora está a la par con los niveles de 2007.

A pesar de los malos resultados de la sexta ronda previa a la sal, donde solo se subastó con éxito un área, Petrobras de Brasil planea deshacerse de las participaciones en algunas áreas de exploración no centrales en la cuenca Espirito Santos. El NOC planea disparar nueva sísmica 3D en campos maduros de la cuenca de Campos, donde la compañía planea desplegar dos nuevos FPSO para revitalizar los campos envejecidos. Si bien las grandes empresas posponen la exploración, debido a los menores precios del petróleo, continúan viendo a Brasil como un destino clave aguas arriba.

Por el contrario, grandes empresas como Chevron continúan reduciendo sus operaciones en Venezuela, donde la producción ha caído un 20% en lo que va del año, debido a los precios más bajos del petróleo y la intensificación de las sanciones estadounidenses. Rosneft también finalizó sus operaciones en Venezuela. El gobierno de Argentina planea lanzar nuevos subsidios para estimular las inversiones aguas arriba, mientras que ExxonMobil continúa avanzando en el trabajo en la cuenca Guyana-Surinam.

Esperamos que el gasto de ciertas compañías rusas y FSU caiga un 31% desde los niveles de 2019, lo que es un fuerte retroceso del 6% de crecimiento en nuestra encuesta de diciembre. Esto marca la tercera disminución anual para la región, con la caída acumulada neta en 38% de los niveles de 2017. El gasto en E&P en Rusia y la región de la FSU ahora está a punto de caer a niveles no vistos desde 2007/2008.

Rusia, junto con Arabia Saudita, Kuwait y Emiratos Árabes Unidos, acordó un recorte récord de 10.7% en la producción de 9.7 MMbopd en el suministro global para mayo y junio, que ahora se ha extendido hasta julio. La producción petrolera rusa cayó a 8,59 MMbopd en mayo, cerca del objetivo del país, y el cumplimiento de los productores rusos de petróleo con la cuota OPEP + se refleja claramente en sus planes revisados de gasto de capital para 2020. El gasto de capital también es menor, debido a las pérdidas de cambio de divisas, con el debilitamiento del rublo ruso frente al dólar estadounidense. Mientras tanto, los productores de gas han visto una disminución en la demanda, debido al cierre global, pero continúan avanzando con nuevos proyectos de desarrollo.

R mayor productor de petróleo de Ussía, Rosneft, espera que los recortes de producción de la OPEP a + extienden en 2022. El gigante va a alejar de planes para rehabilitar yacimiento de petróleo Samotlor en el oeste de Siberia, donde Rusgazalliance ha comenzado la fase 1 de un desarrollo de tres años de campo Semakovskoye. La independiente rusa perforará 19 pozos para poner en línea 7,5 Bcm de gas natural en el primer programa de desarrollo horizontal de la región.

Lukoil también continúa avanzando en su tercer desarrollo greenfield en el Mar Caspio, con el primer petróleo programado para 2022. Con otros dos desarrollos en el área, la compañía planea perforar cuatro pozos de exploración adicionales. Mientras tanto, Gazprom prácticamente ha detenido las exportaciones de gas a través del gasoducto de Yamal a Europa, ya que los envíos rusos a través de Ucrania a Europa alcanzaron aproximadamente la mitad de la capacidad en mayo.

El independiente rumano Black Sea Oil & Gas (BSOG) se ha completado en un 30% en su proyecto de gas Midia de $ 400 millones, con el primer gas programado para 2021. Mientras tanto, Gazprom prácticamente ha detenido las exportaciones de gas a través del oleoducto Yamal a Europa, como envíos rusos a Ucrania en Europa corrió a aproximadamente la mitad de su capacidad en mayo. ExxonMobil está intentando salir del gigante Neptun Deep JV con OMV Petrom en Rumania.

Esperamos que el gasto de compañías europeas seleccionadas disminuya un 29% desde los niveles de 2019, en comparación con una modesta ganancia de + 1% esperada en nuestra encuesta de diciembre. Esto pone fin a tres años consecutivos de crecimiento positivo desde 2016, con una ganancia acumulada neta de casi el 26% del mínimo y dentro del 22% del pico de 2014. Ahora esperamos que la región establezca un nuevo mínimo, con la disminución más que compensando las mejoras en los últimos tres años. El gasto de un grupo selecto de empresas europeas es ahora un 11% más bajo que el mínimo de 2016 y un 45% por debajo del pico de 2014, con un gasto de capital de E&P a los niveles 2006/2007.

El gobierno noruego está finalizando un paquete de apoyo para la industria energética. Puede incluir cambios temporales en el sistema de impuestos al petróleo en la plataforma continental noruega. El gasto debería contraerse alrededor del 20% este año, y otro 16% en 2021, con la exploración y el desarrollo de campo teniendo un impacto a medida que algunos desarrollos importantes pasan a la fase de finalización.

Mientras tanto, varias agencias están intensificando los esfuerzos para desarrollar nuevas tecnologías bajas en carbono dirigidas al hidrógeno, las baterías, la energía eólica marina y el transporte ecológico. Un nuevo estudio de la Universidad de Aberdeen estima que más de una cuarta parte de las reservas del Mar del Norte del Reino Unido, o alrededor de 4.2 Bbbl, son "antieconómicas" a $ 45 / bbl.

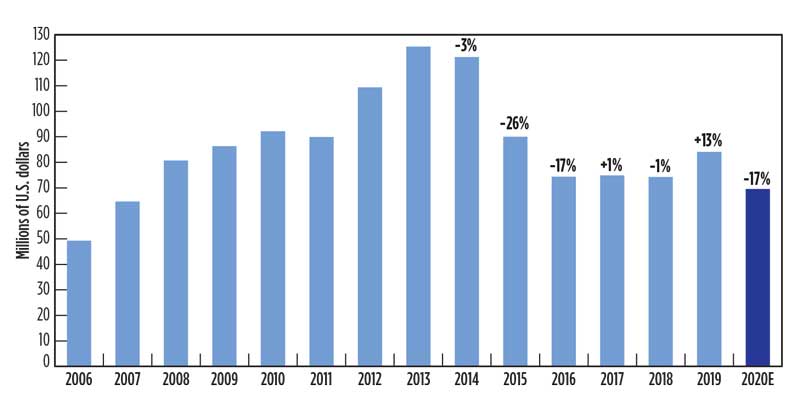

Esperamos que el gasto de ciertas compañías indias, asiáticas y australianas disminuya un 17% desde los niveles de 2019, superando a todos menos la contracción del 13% de Oriente Medio, Fig. 3. El gasto finalmente se aceleró en la región el año pasado, con un gasto de capital general que aumentó un 13% después de pasar el tiempo alrededor del canal de $ 74- $ 75 mil millones durante tres años consecutivos. Inicialmente, habíamos proyectado ganancias modestas del 1% para 2020. Sin embargo, una disminución del 17% establecerá un nuevo mínimo que es 44% por debajo del pico de 2013, volviendo a igualar el gasto de capital regional con niveles no vistos desde 2007/2008.

Mientras que en 2019 se produjo un aumento de la perforación, con un recuento de plataformas Baker Hughes * que aumentó un 4% en promedio, las compañías están cambiando sus prioridades en 2020. Las compañías asiáticas han reducido en parte el gasto de capital para las adquisiciones, y Santos completó la adquisición de $ 1,26 mil millones del Norte de Australia y Timor de ConocoPhillips -Leste activo. JadeStone y New Zealand Oil & Gas están buscando nuevos activos de producción y proyectos de desarrollo, así como también perspectivas de exploración.

Fig. 3. Gasto en E&P por compañías selectas de India, Asia y Australia.

En contraste, la ONGC de India continúa enfocándose en la producción nacional y está avanzando con un proyecto de reemplazo de tubería de $ 700 millones y el proyecto Daman Upside de $ 1 mil millones, que requerirá una gran plataforma de procesamiento en alta mar. Mubadala también está avanzando con el proyecto de gas Pegaga de mil millones de dólares en alta mar en Malasia, mientras que CNOOC permanece activo y recientemente confirmó un descubrimiento de petróleo de 730 MMbbl en la bahía de Bohai. La compañía lanzó una ronda de licencias en alta mar para que las compañías extranjeras oferten en 15 bloques hasta fines de septiembre, que se enfocan en áreas de aguas profundas y HPHT.

Esperamos que el gasto de compañías africanas selectas disminuya 43% en 2020, con la disminución anual en lo peor de cualquier región internacional y a la par con el colapso en los EE. UU. Inicialmente habíamos anticipado que el mismo grupo de compañías aumentaría el gasto de capital 3 % y construir sobre el crecimiento del 9% publicado en 2019, que coronó tres años consecutivos de crecimiento favorable. El gasto había aumentado un 40% del mínimo de 2016 y se recuperó dentro del 16% del pico de 2012. Sin embargo, una disminución del 43% en 2020 establecerá un nuevo mínimo en nuestra encuesta que es 21% por debajo del mínimo de 2016 y 52% por debajo del pico de 2012.

El Departamento de Recursos Petroleros de Nigeria lanzó su tan esperada ronda de licencias de campo marginal, que abarca 57 descubrimientos no desarrollados. Se espera que pronto se anuncie una lista de licitadores precalificados, aunque aún no se ha comunicado el plazo de la licitación. El director gerente de la Corporación Nacional de Petróleo de Nigeria (NNPC) recientemente solicitó a la región que reduzca su costo de producción a $ 10 / Bbl o menos para competir con otros miembros de la OPEP; Pero los altos costos, la agitación geopolítica y los problemas de seguridad han obstaculizado la región y varias Grandes Ligas están tratando de deshacerse de los activos.

Chevron tiene planes de deshacerse de ocho bloques en tierra y aguas poco profundas en Nigeria, mientras que Total busca vender su participación del 12.5% en el Bloque OML 118 que incluye los prolíficos campos Bonga, Bonga Southwest y Aparo. ExxonMobil también está buscando vender activos en Nigeria y Chad. Como resultado, no anticipamos una recuperación del gasto en E&P para África en el corto plazo.

*Analista de Evercore ISI,