Aumentó en mayo en USD 1.588 millones y alcanzó un total de USD 324.781 millones

JUAN PABLO MARINO

Además, el índice S&P Merval de Bolsas y Mercados Argentinos (BYMA) cedió 6,1% hasta las 37.990,59 unidades, luego de que se complicaran las negociaciones entre el Gobierno y algunos acreedores para reestructurar la deuda.

Con desplomes de hasta casi 14%, las acciones y los bonos argentinos sufrieron un duro revés este jueves, mientras el riesgo país tocó máximos en tres semanas, luego de que se complicaran las negociaciones entre el Gobierno y algunos acreedores de peso para reestructurar la deuda en moneda extranjera

La tensión entre Argentina y los bonistas creció el miércoles a la noche luego de que las dos partes se mostraran inflexibles en la negociación para reestructurar la deuda externa del país.

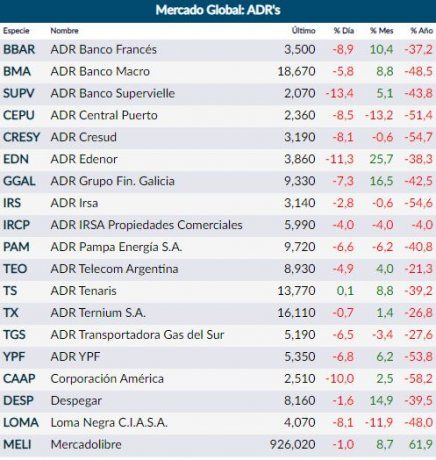

En consecuencia, los ADRs argentinos (American Depositary Receipts, por sus siglas en inglés) que operan en Wall Street respondieron con una fuerte tónica bajista, extendiendo las pérdidas de las últimas jornadas. Así, las acciones del Grupo Supervielle se derrumbaron un 13,8%, las de Edenor, un 11,3%, las de Corporación América, un 10%, y las del BBVA, un 8,9%, en el marco de un contexto internacional dejó de ser tan positivo, como en las semanas previas.

Frente a ello, el índice S&P Merval de Bolsas y Mercados Argentinos (BYMA) se derrumbó un 6,1% hasta las 37.990,59 unidades. Las acciones de Edenor lideraron las bajas, con un desplome del 12,1%. A su vez, los papeles de Supervielle cayeron un 10,2%, los de Central puerto, un 9,6%, y los de Cablevisión, un 8,2%. La caída más acotada de la rueda se la llevó Ternium con -3,8%.

El volumen operado en acciones alcanzó los $1.399,7 millones, y el balance del panel general arrojó 63 alzas, 109 bajas y tres papeles sin cambios.

El Gobierno hizo ajustes a su oferta de deuda (elevó el valor presente neto de la misma a u$s50, con algunos anabólicos, como un cupón atado a las exportaciones), pero no fueron suficientes para aumentar el apoyo de los tenedores de bonos y un grupo de acreedores clave advirtió el miércoles que las conversaciones habían fracasado.

El grupo de bonistas "Ad Hoc", que incluye entre otros al fondo BlackRock, advirtió que debido al fracaso en las negociaciones con el Gobierno estaba analizando "todos los derechos y recursos disponibles".

Más allá de esta amenaza, el analista de Research For Traders, Sebastián Maril, recordó que a BlackRock, el fondo más grande con activos por u$s5 billones, "no le gusta litigar". "No ha iniciado demanda judicial por incumplimiento de contrato (default) en años. En cambio, Elliott, de Paul Singer, solo a Argentina le metió más de 20 demandas. No cerrar acuerdo con BlackRock es un grave error", indicó.

Por otro lado, el Gobierno emitió el miércoles un comunicado en el que decía que los ajustes que propusieron los acreedores "son ampliamente inconsistentes con el marco de sostenibilidad de deuda que necesita" el país.

Según los cálculos del Citi, la brecha en el valor presente neto de la propuesta de Argentina y la de los acreedores es de unos 5 a 6 puntos.

"Dado el progreso logrado en las semanas anteriores y la gravedad de la situación, las partes pueden encontrar una forma de cerrar la brecha de 5 centavos y evitar un incumplimiento desordenado y contencioso", remarcó Goldman Sachs el jueves en un reporte. "Pero los riesgos para este resultado definitivamente han aumentado", remató.

"Argentina mejoró su oferta y acercó posiciones con uno de los comités, aunque la diferencia con el mayor comité de acreedores persiste y las relaciones se enfriaron", analizó el Grupo SBS. El país "tiene espacio para aumentar los cupones y cerrar la brecha con el principal grupo de bonistas, aunque el final está abierto", agregó la correduría.

El Gobierno mantiene su argumento de que el análisis de sostenibilidad de la deuda demostró que el país no está en condiciones de pagar más. El Fondo Monetario Internacional (FMI), el acreedor más importante del país, apoyó en reiteradas oportunidades esa postura.

En los mercados internacionales, Wall Street terminó dispar, con los inversores atentos a la reapertura de comercios pero preocupados por el número creciente de enfermos de coronavirus en varios estados norteamericanos.

El índice principal Dow Jones Industrial Average terminó así en baja de 0,15% a 26.079,69 puntos. El tecnológico Nasdaq en cambio subió 0,33%, a 9.943,05 unidades, en su quinta jornada consecutiva al alza. De su lado el S&P 500 de las mayores empresas en bolsa, subió un marginal 0,06%, a 3.115,34 puntos.

Mientras la renta variable se encuentra en un punto crucial para definir la tendencia de los próximos días, los precios fueron afectados por el mal dato con respecto a los nuevos pedidos de subsidio de desempleo ya que la medición fue mayor de la prevista por los analistas (suman un total de 47,5 millones desde que comenzó la pandemia), comentaron desde Rava. Sumado a esto, el FMI expresó que la caída en el PBI de Estados Unidos en el segundo trimestre del 2020 podría ser más profunda que lo esperado, agregaron.

Con todo este panorama, el riesgo país argentino realizado por el banco JP.Morgan rebotó un 2,4% a 2.603 unidades, luego de rozar en el inicio de la jornada los 2.700 puntos, máximo en tres semanas.

En ese marco, los principales bonos argentinos en dólares registraron fuertes mermas, en algunos casos cercanas al 7%. El Discount bajo ley argentina (D) tuvo la peor perfomance del día, con un derrape del 6,9%. Le siguieron el Bonar 2020 (-4,3%), y el Bonar 2024 (-3,2%).

Por su parte, la deuda en moneda local se mostró también muy ofrecida, y dejó pérdidas de hasta 4,3% (bono Par).

El miércoles el Gobierno no renovó los convenios de confidencialidad firmados con los acreedores, que tienen tiempo hasta el viernes 19 de junio para alcanzar un acuerdo, aunque no se descarta que el plazo para renegociar la deuda pueda ser extendido.

"Estamos preparados para lo peor, esperando lo mejor", dijo Mariano Sardáns, director de la Gerenciadora de Patrimonios FDI y estimó que las conversaciones podrían extenderse hasta el 30 de julio cuando el país deba afrontar el pago del cupón del bono Discount.

Este complicado panorama con relación al canje de la deuda en dólares, contrastó con la buena licitación en pesos llevada a cabo la Secretaría de Finanzas, que logró captar unos $135.000 millones, a días del importante vencimiento del bono "Pimco" (TJ20).

Se licitaron Ledes, Lebad, Lecer y un Boncer con vencimiento en agosto de 2021. El Gobierno detalló que se recibieron 356 órdenes de compra para suscribir instrumentos de deuda pública por un total en conjunto de $129.257 millones. Se adjudicaron en su totalidad y representan un valor efectivo adjudicado de $135.000 millones.

"Muy buena licitación de deuda en pesos. El Gobierno levantó $135.000 M de los $214.000 M que vencen la semana que viene (la semana de mayores vencimientos del año). Buena noticia", comentó el economista Javier Iglesias.

Infobae

DANIEL STICCO

A diferencia del gobierno anterior, en cada oportunidad que se le presenta el ministro de Economía, Martín Guzmán, concentrado en la negociación del reperfilamiento y baja de los intereses de la deuda bajo legislación extranjera, destaca “los problemas que se generaron en el marco de un modelo económico adoptado en diciembre de 2015 que culminó con una profunda crisis económica”. Y resalta: “en los últimos meses se han logrado avances significativos en la normalización del mercado de deuda pública en moneda nacional, lo que ha permitido recuperar la capacidad de financiamiento del Tesoro, sentar las condiciones para el desarrollo del mercado de capitales y generar instrumentos de ahorro con tasas de interés reales positivas y sostenibles”.

Asimismo, considera: “es necesario recuperar la soberanía monetaria, construir una curva de rendimientos en pesos que brinde opciones de ahorro y permita el financiamiento para el sector público y privado, asegurando de este modo la estabilidad de mediano y largo plazo”.

Eso fue lo que ocurrió en mayo, los datos preliminares de la variación de la deuda de la Administración Central por parte de la Secretaría de Finanzas dieron cuenta de un aumento neto equivalente a USD 1.588 millones, a USD 324.781 millones.

Representó el nivel más alto en los primeros seis meses del gobierno de Alberto Fernández, el menor se había anotado en abril, y acumuló en el período un crecimiento equivalente a USD 11.482 millones, principalmente por efecto de los Adelantos Transitorios Extraordinarios y de largo plazo del Banco Central.

La variación primaria del monto total de la deuda bruta fue en el mes bastante mayor: USD 1.929 millones, producto que frente a vencimientos por USD 4.633 millones, se registró financiamiento total por USD 6.562 millones.

Pero por efecto de diferencias de cambio que arrojaron un resultado negativo en USD 559 millones, y otros USD 39 millones por el ajuste de la deuda que actualiza por la inflación (CER), se achicó el incremento neto en USD 596 millones; al tiempo que se elevó en el equivalente a USD 211 millones por la “capitalización de Bonos de los Canjes 2005 y 2010; de Préstamos Garantizados.

La primera novedad que detectó Infobae en el informe mensual de la Secretaría de Finanzas, a cargo de Diego Bastourre, fue que el Gobierno, en un escenario de default anecdótico, según definió el ministro Guzmán, logró incrementar la proporción de compromisos asumidos en moneda nacional, al emitir deuda pesos, junto con las actualizaciones por inflación de los bonos colocados con cláusula CER en los canjes de 2005 y 2010, por un total equivalente a USD 2.851 millones, en tanto la nominada en moneda extranjera y afectada por la variación del tipo de cambio en el mes se elevó en USD 1.263 millones.

/cloudfront-us-east-1.images.arcpublishing.com/infobae/NUS3ESFZMRHTRIKUGQFJCQVO4Q.jpg)

Fuente: Secretaría de Finanzas

Sin embargo, el informe oficial que a comienzos de la semana difundió el Ministerio de Economía a través del cuerpo de mail, en lugar de un comunicado membretado, anunció el cronograma de emisión de deuda en dólares, en tres tramos de USD 500 millones, en agosto, septiembre y noviembre, para que puedan ser comprada por los tenedores de títulos en pesos que vencen en esos meses, de modo de quitarle presión alcista al mercado de cambio a través de operaciones de intermediación bursátil.

El segundo cambio respecto del nivel adeudado en abril fue que del crecimiento total de la deuda USD 1.194 millones correspondió a vencimientos a más de un año de plazo, en tanto la que madura antes de los 12 meses se expandió en el equivalente a USD 394 millones, principalmente por efecto de la colocación de títulos públicos de maduración en varios años por el equivalente a USD 3.141 millones y cancelación de Letras del Tesoro por USD 2.415 millones.

/cloudfront-us-east-1.images.arcpublishing.com/infobae/Y6CNH6CPGJBBZIYAMWFXSGGLWU.jpg)

Fuente: Secretaría de Finanzas

También se destacó en mayo que, luego de tres meses consecutivos de aumento de los Adelantos Transitorios del Banco Central al Tesoro nacional, se registrara una disminución neta equivalente a USD 432 millones, la cual se desagregó en incremento en USD 174 millones los de carácter extraordinario, a 10 años de plazo, y disminución en USD 606 millones los ordinarios, vencen y se renueva, cada 1 de enero, por efecto de la devaluación del peso.

Aunque dadas las necesidades de caja para responder a las crecientes demanda de asistencia monetaria por parte de los sectores más afectados por la extensión de la cuarentena, el Tesoro recibió del Central $430 mil millones en concepto de transferencia de utilidades generadas por el cambio del criterio contable de valuación de su activo por parte de la conducción de Miguel Pesce, a valor técnico en lugar del precio de mercado que era sustancialmente menor. Con eso se convirtió en la principal fuente de ingresos de la Administración Central.