Olaroz produjo 2.732 ton, un 11% en comparación con 2018

Orocobre informó una caída del 11% en la producción trimestral en el proyecto de litio Olaroz en Argentina y advirtió un impacto en las cadenas de suministro de baterías fuera de China durante hasta seis meses.

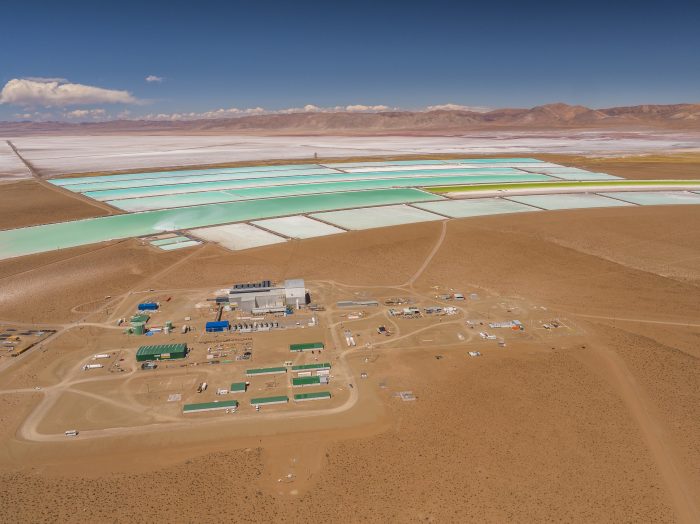

Olaroz produjo 2.732 ton, un 11% menos en comparación al período correspondiente en 2019 como consecuencia del cierre de la planta en respuesta a las medidas para contener el covid-19. La producción de salmuera y el manejo del estanque continuaron durante todo el trimestre

Con un estricto protocolo de bioseguridad la producción de carbonato de litio se reinició el 10 de abril con un grupo de trabajadores mínimo

+ El volumen de ventas para el trimestre bajó un 29% intertrimestral a 2.518 toneladas, mientras que los ingresos por ventas disminuyeron un 32% intertrimestral a US $ 12,1 millones. El precio promedio obtenido fue de US $ 4.810 / tonelada de forma gratuita

+ Los costos en efectivo para el trimestre (sobre la base del costo de los bienes vendidos) mejoró a US $ 3,972 / tonelada, un 3% TaT, excluyendo el impuesto de exportación de US $ 181 / tonelada para el trimestre y costos de cuidado y mantenimiento de US $ 255 / tonelada durante la planta en stand by

+ Las operaciones siguieron teniendo un flujo de caja operativo positivo con márgenes de caja brutos (excluyendo el impuesto a la exportación) de US $ 838 / tonelada, bajó 28% TaT debido principalmente al menor precio promedio recibido, parcialmente compensado por un mejor desempeño de costos.

+ El volumen total de ventas de Borax para el trimestre de marzo fue de 10.690 toneladas, un 24% más intertrimestral y aproximadamente plano en PCP. Las operaciones fueron detenidos temporalmente pero ya fueron reiniciadas con estrictos protocolos de bioseguridad. Los ingresos por ventas aumentaron 14% TaT, sin embargo, el precio promedio recibido bajó 6% TaT.

+ La producción de la instalación de Borax para el trimestre de marzo fue de 2.732 toneladas en comparación con las 3.075 toneladas del año anterior, ya que se perdió un total de 21 días de producción debido a paradas por mantenimiento y la pandemia de coronavirus.

Expansión de Olaroz

La segunda etapa de la expansión de las instalaciones de litio Olaroz alcanzó aproximadamente el 35% de finalización antes de la imposición de restricciones de cuarentena que detuvieron las actividades del sitio, ahora se espera que la finalización se demore. Al 31 de marzo, se habían gastado aproximadamente US $ 130 millones en la primera fase de actividades.

Expansión de Nahara

De igual modo la construcción de la planta de hidróxido de litio de Naraha no se ha visto afectada por COVID-19 hasta la fecha con más del 50% de las obras terminadas. El cronograma final puede retrasarse dos meses debido a entregas tardías de equipos desde el extranjero.

Desde que comenzó la construcción en la planta de Naraha, no se han registrado LTI. La empresa conjunta Veolia está emprendiendo reuniones de seguridad semanales y controles de seguridad regulares en el sitio, con personal del proyecto que continúa asistiendo a capacitación en seguridad en alineación con el plan de gestión de seguridad del proyecto.

Los desafíos existentes en el mercado del litio se vieron agravados por la propagación de COVID-19 durante el trimestre de marzo. Operaciones y logística en toda la cadena de suministro. A medida que avanzaba el trimestre, se hizo cada vez más evidente el impacto del virus en los clientes, en particular los de Europa y los Estados Unidos se vieron afectados en mayor medida.

Las operaciones de refinación se concentraron en Australia, China y Sudamérica. Como resultado, el desequilibrio de oferta / demanda creció durante el trimestre resultó en una mayor presión de precios para los productos químicos de litio.

Durante las primeras etapas de COVID-19, la pandemia en gran medida parecía contenida en China pero los envíos a ex clientes de China continuaron en este momento, aunque los volúmenes no contratados a menudo se vendían a precios más bajos, lo que refleja la ausencia de clientes chinos y la necesidad de que los proveedores gestionen el inventario.

A medida que la pandemia rompió las fronteras de China, la cadena de suministro se redujo. Los fabricantes de automóviles en Europa y los EE. UU. fueron los primeros en cerrar las operaciones o cambiar a la producción necesaria de dispositivos médicos, lo que resulta en una ola de cierres o tasas de operación reducidas aguas arriba en fabricantes de baterías y cátodos en otra parte. Los clientes que no utilizan baterías, incluidos los productores de vidrio y cerámica, también se vieron obligados a cerrar las instalaciones de fabricació

Al finalizar el trimestre, se esperaba que las plantas de automóviles europeas y estadounidenses estuvieran cerradas por aproximadamente dos o tres meses. Con uno o tres meses adicionales necesarios para volver a subir las operaciones a los niveles anteriores. Los proveedores de baterías y cátodos esperan ajustar las operaciones en consecuencia. Además, estos mercados son vulnerables a una situación económica, recesión que se espera que tenga un impacto en la demanda de litio a principios o mediados de 2021.

La demanda de vehículos (EV) sigue siendo incierta frente a de los bajos precios del petróleo s. Mientras tanto, el mercado chino ha reiniciado progresivamente las operaciones. El gobierno se ha comprometido a extender el subisidio EV y 10% de incentivo de ventas para 2022. Sin embargo, los clientes chinos han tardado en regresar a los concesionarios de automóviles y como resultado, los clientes de productos químicos de litio han adoptado un enfoque de "esperar y ver". Dados los problemas económicos de China y el bajo consumo

El apetito por los modelos nacionales de vehículos eléctricos espera que el mercado chino descanse en gran medida en un mayor estímulo del gobierno y continuo fuerte rendimiento de ventas de Tesla, particularmente con el lanzamiento de su muy esperado modelo EV centrado en China.

Orocobre comparte la opinión de que la cadena de suministro de baterías Ex-China se verá afectada por hasta seis meses y por los factores económicos se espera que demore la recuperación de la demanda de baterías y no baterías hasta 2021.

Se considera que los sectores sin baterías son más vulnerables a la lentitud continua ya que están altamente correlacionados con el PIB. También se espera que el mercado chino experimente débil demanda con clientes EV que compran de manera oportunista. Se espera que los fabricantes mantengan bajos los inventarios hasta que surjan signos definitivos de una demanda mejorada y sostenida.

Dejando a un lado estos desafíos, Orocobre sigue confiando en los fundamentos a largo plazo respaldados por las inquebrantables sanciones europeas a las emisiones de carbono, los objetivos globales de EV del gobierno y planes de expansión posteriores que pueden haberse retrasado, pero no reducido.