Miles de trabajadores sin trabajo para 2021, miles de millones de dólares desangrados de compañías en Houston, enfermedades en refinerías y campos petroleros remotos: el impacto del nuevo coronavirus en el sector de petróleo y gas es una serie de pérdidas devastadoras y riesgos crecientes.

La pandemia de COVID-19 ha congelado la actividad económica en todo el mundo, estancando vuelos, cerrando negocios y empujando a las personas hacia el interior. La interrupción de los viajes ha reducido instantáneamente la demanda del petróleo crudo que se usa para fabricar gasolina, diesel y otros combustibles.

El daño a la demanda de petróleo ha eclipsado el riesgo del lado de la oferta causado por una guerra de precios entre Arabia Saudita y Rusia. Los países prometieron arrojar petróleo barato al mercado con exceso de oferta después de que sus negociaciones sobre los topes de producción se interrumpieron a principios de marzo.

El presidente Trump dijo, ya que los precios del petróleo de referencia nacional rondaron los 25 dólares por barril, que esperaba poner fin a muchos cierres de viajes y negocios en los Estados Unidos antes de Pascua el 12 de abril. Pero los analistas consideran que las crisis a corto plazo son solo el comienzo del petróleo y el gas. problemas de la industria.

Los precios del petróleo probablemente "caerán en cascada", dijo el jefe de mercados petroleros de Rystad Energy, Bjørnar Tonhaugen, en una nota ayer. "El desequilibrio extremo entre la oferta y la demanda debido a las restricciones de viaje acaba de comenzar a desarrollarse en los mercados físicos, y el verdadero impacto se sentirá en las próximas semanas".

Si bien los efectos aún se están contando, aquí hay tres conclusiones de un sector petrolero en medio de una pandemia mundial.

En respuesta a la caída de los precios y al debilitamiento de la demanda, las compañías han prometido un ajuste extremo del cinturón, reduciendo las previsiones de gasto y retrocediendo en los programas para devolver las ganancias a los inversores.

Jamie Webster, director senior del Centro de Impacto Energético del Boston Consulting Group, dijo que los datos hasta ahora muestran recortes de gastos de capital promedio del 26% en toda la industria.

"Para las empresas, se trata de reducir el gasto para tratar de mantener la mayor cantidad posible de dividendos", dijo Webster por correo electrónico. "Las recompras de acciones también se han reducido drásticamente. Donde sea posible, estos recortes se centrarán en la exploración y otros artículos de largo plazo en relación con la producción".

Chevron Corp., con sede en California, se convirtió en la última gran compañía de petróleo y gas en comprometerse con los recortes, y anunció ayer que reduciría su gasto de capital en 2020 en un 20%, o $ 4 mil millones.

"Dada la disminución en los precios de los productos básicos, estamos tomando las medidas necesarias para preservar el efectivo, respaldar la fortaleza de nuestro balance, reducir la producción a corto plazo y preservar el valor a largo plazo", dijo Michael Wirth, presidente y CEO de Chevron,

La mayor parte de esa reducción ocurrirá en la cuenca del Pérmico, donde Chevron ahora dice que espera bombear alrededor de 125,000 barriles menos de petróleo y gas por día en la región para fines de 2020. Eso es un 20% menos de lo que era la compañía antes de la caída actual del mercado.

Chevron también suspendió su programa de recompra de acciones de $ 5 mil millones al año después de recomprar $ 1.75 mil millones de sus acciones en el primer trimestre. Pierre Breber, director financiero de Chevron, dijo que las prioridades financieras de la compañía no han cambiado y que se centraría en "proteger el dividendo, priorizar el capital que genera valor a largo plazo y respaldar el balance".

Occidental Petroleum Corp. anunció sus propios recortes hace dos semanas, recortando su gasto de capital en 2020 en aproximadamente $ 1.7 mil millones. La junta directiva de la compañía también aprobó una reducción en el dividendo trimestral de Occidental en $ 0,68 por acción, su primer recorte desde 1990.

Otras grandes empresas de petróleo y gas también han reducido sus gastos, incluido Royal Dutch Shell PLC, que dijo el lunes que recortaría sus gastos de capital en 2020 en $ 5 mil millones, por debajo de los $ 25 mil millones previstos previamente.

ConocoPhillips dijo la semana pasada que reduciría el gasto operativo en $ 700 millones este año, lo que la compañía con sede en Houston dijo que representaba una disminución del 10% en comparación con la orientación anterior.

"Se espera que estas reducciones impacten la guía de producción para el año 2020 en aproximadamente 20 mil barriles de petróleo equivalente por día", dijo la compañía.

Marathon Oil Corp. también ha dicho que revisará su presupuesto para 2020 a la baja en $ 500 millones.

Casey Norton, portavoz de Exxon Mobil Corp., dijo que la compañía no tenía nada que agregar más allá de una declaración del 16 de marzo en la que dijo que estaba "evaluando todos los pasos apropiados para reducir significativamente los gastos de capital y operativos en el corto plazo".

A corto plazo, los recortes de gastos significarán despidos y pérdidas de empleos. Es probable que la primera ola golpee a los contratistas de las plataformas de perforación y a las empresas de servicios de campos petroleros que realizan fracturas hidráulicas y otros trabajos clave.

Hasta finales de 2021 podrían perderse hasta 100,000 empleos en el servicio de campos petroleros, escribió ayer el banco de inversión Tudor, Pickering, Holt & Co. en una nota de investigación.

Houston, la capital de energía de facto de la nación, podría ver hasta 40,000 pérdidas de empleos este año, un importante eje para una región que se ha acostumbrado a años de crecimiento constante, según investigadores de la Universidad de Houston ( Energywire , 24 de marzo).

Si bien no está claro cuántas empresas es probable que se declaren insolventes en la crisis actual, hubo una ola de quiebras durante la última caída de precios, que duró de 2014 a 2016. Más de 200 empresas de petróleo y gas, con un total de aproximadamente $ 120 mil millones en deuda, se declaró en bancarrota entre 2015 y 2019, según las estadísticas compiladas por la firma de abogados Haynes y Boone LLP.

"Va a ponerse muy, muy feo", dijo Katie Mehnert, organizadora del grupo comercial Pink Petro, en una transmisión por Internet que discutió la recesión.

A largo plazo, la caída de los precios podría convencer a las compañías de petróleo y gas para que inviertan más en proyectos de energía renovable.

Incluso antes de la recesión, BP PLC, Total SA y Shell, entre otras compañías petroleras internacionales, habían prometido diversificar su combinación energética en respuesta al cambio climático y la presión de los gobiernos y los accionistas ( Greenwire , 12 de febrero).

Los recortes de Total se centrarán en sus operaciones de petróleo y gas, y la compañía dijo que seguirá adelante con los planes de invertir entre $ 1.5 mil millones y $ 2 mil millones en energía renovable.

"Debemos proteger nuestro futuro", dijo el CEO de Total, Patrick Pouyanné, en un mensaje a los empleados de la compañía con sede en París.

A los precios actuales, los proyectos de energía renovable como las turbinas eólicas y los paneles solares producen aproximadamente el mismo retorno de la inversión que el petróleo y el gas, dijo Valentina Kretzschmar, vicepresidenta de investigación corporativa de la consultora Wood Mackenzie. Y los proyectos renovables conllevan menos riesgo de caída de los precios o una reacción violenta de los gobiernos.

"El flujo de caja de las energías renovables es más estable, predecible y rentable, y tiene un costo de capital proporcionalmente menor", escribió Kretzschmar.

La pandemia ha sacudido más que el lado financiero del sector de petróleo y gas.

Las empresas están haciendo malabarismos con entornos de trabajo llenos de vectores potenciales para transmitir COVID-19. En muchos casos, los trabajadores comparten cuartos cercanos en el parche petrolero.

Algunas compañías petroleras están pidiendo a los empleados que se refugien temporalmente en el lugar en la vertiente norte de Alaska con la esperanza de evitar que los casos de COVID-19 lleguen a las comunidades rurales y nativas que rodean el juego petrolero más prolífico de Alaska, según lo informado por primera vez por el Anchorage Daily News .

ConocoPhillips ha suspendido los vuelos durante dos semanas que llevarían a los trabajadores a la zona remota de la costa del Ártico que, hasta ayer, aún no había visto un caso confirmado de coronavirus.

La compañía solicitó a los trabajadores que actualmente se encuentran en North Slope extender sus turnos de varias semanas hasta que se reanuden los vuelos y solicitó a los trabajadores entrantes que han viajado fuera del estado que se sometan a cuarentena durante dos semanas antes de los próximos turnos en la pendiente. También se le ha pedido al personal no esencial de North Slope que se vaya.

La portavoz Natalie Lowman dijo que ConocoPhillips se mantiene en contacto con la aldea nativa de Nuiqsut, que se encuentra dentro de la Reserva Nacional de Petróleo-Alaska, administrada por el gobierno federal, cerca de las operaciones de petróleo y gas de la compañía.

"A medida que avanzamos en esto, nuestras prioridades siguen siendo: proteger la salud y el bienestar de nuestra fuerza laboral y sus familias; ayudar a mitigar la propagación del virus; y administrar nuestro negocio de manera segura", dijo ConocoPhillips en un comunicado. "No tenemos un plazo para reanudar los negocios como de costumbre".

BP, que también tiene trabajadores en North Slope, ha pedido a todos los empleados que trabajen desde su casa hasta al menos el 15 de abril, excepto aquellos que desempeñan funciones críticas para la seguridad o las operaciones.

Las políticas de ajuste llegan en medio de un aumento en los informes de trabajadores que dieron positivo para COVID-19, o que muestran síntomas consistentes con la nueva enfermedad, en las regiones petroleras de América del Norte.

En la región de arenas petrolíferas de Canadá, se presumió que un trabajador de Civeo Corp., con sede en Houston, había contratado COVID-19 hasta que se pudieran completar las pruebas, lo que generó preocupación sobre lo que podría suceder si la pandemia golpeara "campamentos de hombres" aislados donde los trabajadores comparten cuartos cercanos en campos remotos de petróleo y gas. Civeo no respondió ayer una solicitud de actualización de E&E News, pero la compañía le dijo a Reuters que el trabajador enfermo dio negativo por el virus.

La ansiedad ha aumentado en el parche petrolero por el que miles de trabajadores enfrentarían condiciones "infernales" si la enfermedad se extendiera ( Energywire , 23 de marzo).

Las refinerías también están respondiendo a la doble amenaza de las preocupaciones de la fuerza laboral junto con una reducción repentina en la demanda de gasolina, diesel y combustible para aviones.

Marathon Petroleum Corp., la refinería más grande de los Estados Unidos, con una capacidad de 3 millones de barriles por día en sus 16 refinerías, ha tenido un "plan de respuesta ante una pandemia" durante años que comenzó a usar en enero, dijo el portavoz Jamal Kheiry. .

El plan cubre protocolos de limpieza, restricciones de viaje, planes de continuidad comercial y comunicación con los trabajadores sobre riesgos de salud y medidas de mitigación, dijo en un correo electrónico.

La compañía confirmó que un empleado de una refinería en Los Ángeles había dado positivo por el virus la semana pasada y ahora está en cuarentena. Otros trabajadores que habían estado en contacto con el empleado fueron enviados a casa y estaban bajo la supervisión de los funcionarios locales de salud, pero la refinería continuó sus operaciones, según Marathon.

Kinder Morgan., que emplea a más de 11,000 personas en todo el país, confirmó que "algunos empleados" han dado positivo y que la compañía está monitoreando la situación. El operador del oleoducto y de la terminal de petróleo y gas ha implementado turnos divididos y ubicaciones de trabajo alternativas para distanciar a los empleados entre sí. A pesar de las pautas de refugio en el lugar que se extienden por todo el país, las instalaciones de energía de Kinder Morgan se definen como "infraestructura crítica" y continúan operando, dijo ayer una portavoz a E&E News.

Los operadores petroleros de BP a los productores independientes también continúan compartiendo la guía de salud ahora ubicua para detener la propagación de la enfermedad: lávese las manos y no se toque la cara.

Oil Price

ALEX KIMANI

El año pasado, la industria energética se vio sacudida por quiebras récord y saneamientos que no perdonaron incluso a las grandes petroleras. Según el bufete de abogados de Energía y Reestructuración Hayes and Boone , un total de 50 compañías de energía se declararon en bancarrota el año pasado, incluidos 33 productores de petróleo y gas, 15 compañías de servicios petroleros y dos compañías medianas.

Mientras tanto, Chevron, Schlumberger y Royal Dutch Shell anunciaron deterioros de activos de miles de millones de dólares, citando una perspectiva macro desfavorable. Y este espectro de pesimismo parece continuar por mucho más tiempo, con la creciente preocupación de que el hacha ahora podría caer sobre las compañías de servicios petroleros endeudados.

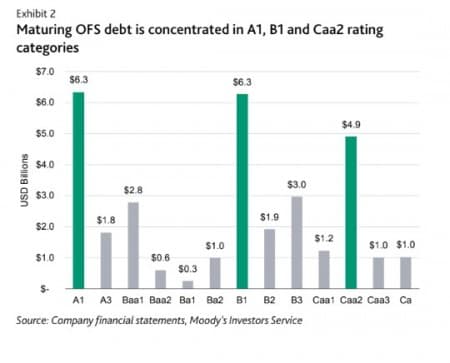

Las empresas de perforación y servicios petroleros de América del Norte enfrentan una ola de deuda de $ 32 mil millones que vencerá este año hasta 2024, una perspectiva desalentadora considerando que los precios del petróleo se han desplomado a mínimos de casi 20 años.

El panorama parece particularmente sombrío para las empresas que necesitan urgentemente una infusión de capital y aquellas con calificaciones crediticias débiles a medida que el trabajo de perforación se agota en medio de la caída del precio del petróleo; El aumento de las infecciones por COVID-19 y la guerra de precios de Arabia Saudita y Rusia que amenaza con inundar los mercados mundiales con una producción aún más cruda.

El mal estado de las empresas de servicios petroleros se refleja claramente en el punto de referencia favorito del sector, el ETF de VanEck Vectors Oil Services (NYSEARCA: OIH), con una caída del 72% hasta la fecha y considerablemente menor que la caída del 30% del S&P 500 .

Fuentes: CNN Money

Los servicios petroleros y las empresas de perforación tienen una de las deudas de mayor riesgo, con

Las compañías calificadas como basura representan el 65% de la cuenta de deuda de $ 32 mil millones por sector. De estas compañías, Transocean (NYSE: RIG) tiene $ 4.3B; Valaris (NYSE: VAL) tiene $ 1.8B, Nabors Industrie (NYSE: NBR) debe $ 1.4B y Superior Energy Services (NYSE: SPN) tiene una deuda de $ 1.3B que vencerá en los próximos dos años según Moody's.

Según el analista senior de Moody's, Sreedhar Kona, “ La rápida y creciente propagación del brote de coronavirus, el deterioro de las perspectivas económicas mundiales, la caída de los precios del petróleo y la disminución de los precios de los activos están creando un grave y extenso shock crediticio en todo el mundo. muchos sectores, regiones y mercados. "

Las firmas de grado de inversión más grandes del sector, como Schlumberger (NYSE: SLB), Halliburton (NYSE: HAL), Baker Hughes (NYSE: BKR) y National Oilwell Varco (NYSE: NOV) están en mejores condiciones para capear la tormenta, ya que ofrecen otras servicios que pueden compensar la reducción de la actividad de perforación.

Fuente: MarketWatch

El sector de la energía en general es mal visto por los inversores con bonos de energía bien representados en el mercado de bonos basura de US $ 1,5 billones. Casi un tercio de los bonos basura se cotizaban a índices angustiados la semana pasada, y el mercado esperaba que los bonos energéticos incumplieran con un recorte del 14.08%, casi el doble de la tasa de incumplimiento promedio de 7.66% esperada para el sector.

Más quiebras Y con los impagos de la deuda viene el espectro de aún más quiebras.

Los productores norteamericanos se han declarado en bancarrota con una deuda agregada de $ 121.7 mil millones desde 2016, cuando los precios del petróleo comenzaron a caer. Según Moody's, la industria de petróleo y gas de los Estados Unidos tiene una deuda nominal de alrededor de $ 86 mil millones en los próximos cuatro años, una de las más altas para cualquier sector. La caída del precio del petróleo hace que sea especialmente difícil para estas compañías cumplir con sus obligaciones de deuda.

De hecho, Cramer ve una nueva ola de quiebras golpeando a la industria. El experto ha pronosticado que 9-10 compañías de petróleo y gas de las 35 que cubre caerán si persisten los bajos precios de la energía.

Desafortunadamente, la situación actual parece muy tenue, ya que ni Arabia Saudita ni Rusia están dispuestas a ser las primeras en parpadear en la actual guerra de precios.

Con los sauditas resistiendo e inundando el mercado con petróleo, el exceso de petróleo podría alcanzar la asombrosa cifra de mil millones de barriles en cuestión de meses y el petróleo de $ 10 de repente parece una posibilidad distinta. A pesar de que el gobierno estadounidense planea comprar un total de 77 millones de barriles de petróleo para sus reservas estratégicas, esto solo se puede hacer con un recorte de 2 millones de barriles por día, lo que deja un exceso masivo de casi 20 millones de barriles por día como coronavirus. continúa aplastando la demanda global.

Sin embargo, las predicciones para los precios negativos del petróleo son exageradas. Normalmente, se presenta una oportunidad de compra cada vez que las existencias se pulverizan tan mal como lo han hecho en este momento. Pero con la tormenta perfecta de baja demanda, una pandemia global y una guerra de precios total, tratar de tocar fondo en este mercado de energía es una tarea tonta.