IGNACIO AUDISIO

Hoy en día, casi cualquier noticia que uno lee se relaciona con el coronavirus, más precisamente con el COVID-19 (porque los coronavirus existen desde hace bastante tiempo ya, el problema lo está generando el que surgió el año pasado). Y esta nota, no va a ser la excepción. El virus, cuyo primer caso data del 17 de noviembre del año pasado, fue exportado por China al resto de los países y con el correr de los días y el consiguiente avance en el aumento de casos confirmados, el ritmo de las consecuencias en los mercados se dio a la manera de una película de Vin Diesel: ha sido todo rápido y furioso.

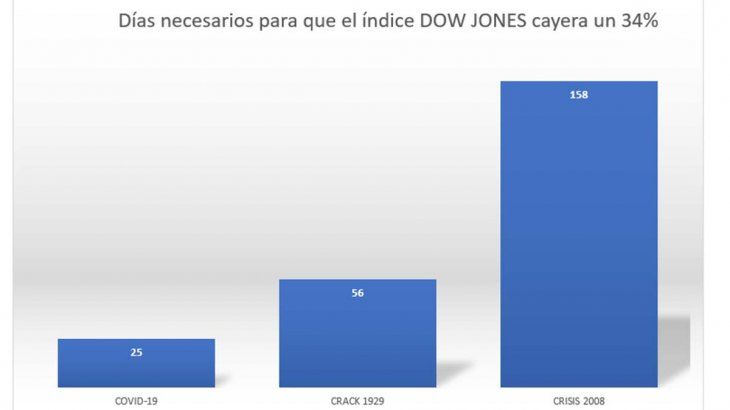

Las cuatro semanas precedentes a la actual fueron de una destrucción financiera pocas veces vista y que ni siquiera es comparable con lo que fueron las dos crisis más importantes que le preceden a la del COVID-19: el crack de 1929 y la crisis sub prime de 2008. ¿Y por qué decimos eso? Bueno, porque desde el 24 de febrero hasta el 20 de marzo, el índice Dow Jones (el que nuclea a las 30 empresas industriales principales de los Estados Unidos) cayó un 34%.

Elaboración propia

Si, menos de 30 días bastaron para eso. Si lo comparamos con las otras dos crisis, vemos que se necesitaron muchas más jornadas para llegar a ese mismo resultado. Esto ya de por sí da una pauta de lo vertiginoso que ha sido el ritmo de los mercados en las cuatro semanas que han pasado. Es tal el estado de pánico que ha generado la pandemia del COVID-19, que ha hecho estragos en la mayoría de los inversores a lo largo y ancho del globo terráqueo. Esto ha mermado en las últimas dos jornadas, sobre todo tras lo sucedido este martes con el Dow Jones que subió un 11% gracias al paquete de medidas que lanzó la FED el lunes, resumidas en “vamos a comprar todo lo que podamos comprar”.

Sin embargo, el balance actual de los principales índices mundiales viene siendo por demás negativo. Basta este gráfico para entender lo que viene sucediendo en el mundo como consecuencia de la pandemia del COVID-19.

Elaboración propia

Vemos que el caso argentino es el de mayor gravedad por la combinación del aumento en la cotización del dólar CCL y de las pésimas cotizaciones de los ADRs, aunque es probable que este miércoles se experimente un importante rebote positivo de acuerdo a la variación de las cotizaciones del 24/3, con el mercado argentino cerrado por el feriado. Pero más allá de eso, el resto de las bolsas del mundo también se vio afectado por el pánico infundido por la pandemia del coronavirus, cuya su mayor consecuencia es la recesión que se dará a nivel mundial a partir de la brusca caída en la actividad económica, y cuya duración y profundización es desconocida. Paradójicamente el que viene saliendo mejor parado de todo esto es el mercado chino, justamente el país en donde el COVID-19 se originó.

Si miramos el índice Dow Jones Industrial (DJIA), vemos que nadie se ha salvado. Ninguna de las 30 empresas del índice está positiva en lo que va del año, con caídas que llegan al 60%.

Apple (AAPL -15.9%) y Alphabet (GOOGL -15.6%) tampoco se salvaron, aunque sus cotizaciones no cayeron tanto como los principales índices bursátiles.

Elaboración propia

Pero si queremos buscar verdaderas víctimas de la crisis originada por la pandemia del COVID-19, tenemos que ver a las empresas relacionadas con el turismo, como el caso de las compañías aéreas, cadenas hoteleras y empresas de cruceros. El aislamiento de la población que se viene llevando a cabo paulatinamente a lo largo y ancho del mundo (a excepción de México, increíble pero real) lógicamente tiró al tacho todas las proyecciones de estas compañías, que han visto caer su cotización en bolsa de una forma realmente dramática, con un rebote fuertísimo en el día de ayer, pero que lejos está de compensar el desastre que se sobrevino sobre ellas. A la derecha hay algunos ejemplos.

Elaboración propia

Entonces, las bolsas del mundo abajo, las empresas turísticas muy abajo, los grandes como Apple y Google también negativos. Necesitamos otra alternativa. ¿Qué tal Tesla (TSLA)? ¿Qué sucedió con la compañía creada por el magnate Elon Musk y que fue la estrella de enero de este año? Arrancó el año valiendo u$s418, tocó los u$s969 y ahora vale u$s505. O sea, se vino abajo un -48% desde su máxima cotización, pero al menos en el año viene ganando un +20%. Elon Musk, al lado del resto de los inversores, es Gardel. Y con guitarra eléctrica.

¿Será tal vez Internet el negocio? Con la mayor afluencia de la gente hacia el entretenimiento online debido a la cuarentena obligatoria, puede que lo sea. Veamos qué pasó con empresas de este tipo desde el inicio de año a esta parte:

Facebook (FB), -22%.

Twitter (TWTR), -19%.

Instagram? El dueño de esa app es Facebook, desde 2012. La pagó 1 billón de dólares. Si, billón, con B de Bolsonaro.

Paréntesis: hablando de Bolsonaro, nos olvidamos de la bolsa de Brasil. El Bovespa lleva un horroroso -51% en lo que va del año. Si, la alegría no siempre es brasileña.

Ah, pero estábamos hablando de Internet y del entretenimiento online. Y no nos podemos olvidar de la N mágica. ¿Hoy en día, quién no mira Netflix (NFLX)? Seguro que sus acciones subieron en lo que va del 2020. Bueno, adivinó. Su cotización está +10% en el año. Otro que se relaciona con el entretenimiento es Amazon (AMZN), que más allá de ser la referencia en cuanto a compras online, también tiene una plataforma con contenido para ver. Está +5% en lo que va del 2020. Parece que es por acá.

Los que también parecen entender que puede ser su momento son los supermercados. Claro está, el aislamiento lleva a tener que stockearse, y sobre-stockearse en algunos casos (principalmente de papel higiénico, obvio), por lo que las cadenas de supermercados deberían ver mejorar su cotización. Dos de las principales en el país que gobierna Trump vienen bastante bien. Una ya la vimos anteriormente y otra no. Wal Mart (WMT) está apenas -3%, mientras que Kroger (KR) está +4%.

Pero atención, no se olviden de los laboratorios. Acá, la cosa es más complicada. ¿Qué laboratorio emergerá primero con la noticia de una vacuna contra el COVID-19? Nadie lo sabe. Un caso fue el de Moderna Inc. (MRNA), que anunció que podría conseguir una vacuna. Su acción lleva en el año un alza del +32%. Entonces, ¿hay que googlear y ver qué otro laboratorio anunció que hará lo mismo, y comprar sus acciones? Bueno, puede fallar: Pfizer (PFE) dijo que trabajaría en la fabricación de una vacuna; su acción va -24% en 2020.

Ahora bien, a principios de la nota hablamos de muchos perdedores y de algunos ganadores. Y ahí, a la hora de pensar en un hombre que se la sabe lunga sobre sacar ganancias a partir de sus inversiones, hay un nombre y un apellido que se nos aparece instantáneamente: Warren Buffett. Esta nota, del 10 de enero de este año, marcaba que el Oráculo (como así se lo conoce) tenía una importantísima suma de efectivo en su compañía de inversiones (Berkshire Hathaway).

Quizás, él sabía que se podía venir una fuerte corrección del mercado, de hecho una de las razones que el viejo Warren esgrimía para mantener tanto efectivo era el hecho de no haber encontrado ninguna buena oportunidad en el mercado. Tal vez ahora, las haya encontrado, ¿no?

Por último, capítulo aparte para el Bitcoin, emblema de las criptomonedas a nivel mundial y el caballito de batalla de todos los que abogan por la expansión de este tipo de activos. El BTC comenzó el año en valores que rondaban los u$s7.200. Subió por encima de los u$S10.000 (+38%) en mitades de febrero y después sufrió una estrepitosa caída: llegó a valer menos de u$s5.000 (-50%). Al momento de escribir la nota, vale u$s6755 (-6%). Definitivamente, una inversión no apta para cardíacos.

Entonces, desde principio de año a esta parte, ¿casi todos pierden? Bueno, casi que sí. Pero también hay dos tipos de personas, que paradójicamente son contrapuestos, y que también les fue bien. Por un lado el que mantuvo su dinero en efectivo. Ese inversor (claro está, no vive en Argentina) no perdió. Algún hater dirá “Eh! Pero hay también inflación en USA!”. En lo que va del 2020, la inflación es menor al 1%.

Pero también hay otro tipo al que le fue muy bien, pero este es mucho más arriesgado: el que le jugó en contra a cualquiera de las bolsas. O sea, el que se shorteó. Para dar un ejemplo rápido, el DOG (esas son sus siglas, nada tiene que ver con los canes) es un fondo de inversión que va en contra del Dow Jones. En lo que va del año, va +27%. Pero a decir verdad, nadie en su sano juicio hubiera imaginado semejando catástrofe bursátil, más allá de que los mercados mundiales estaban muy sobrecomprados en el último tiempo, marcando máximos históricos casi en forma diaria.

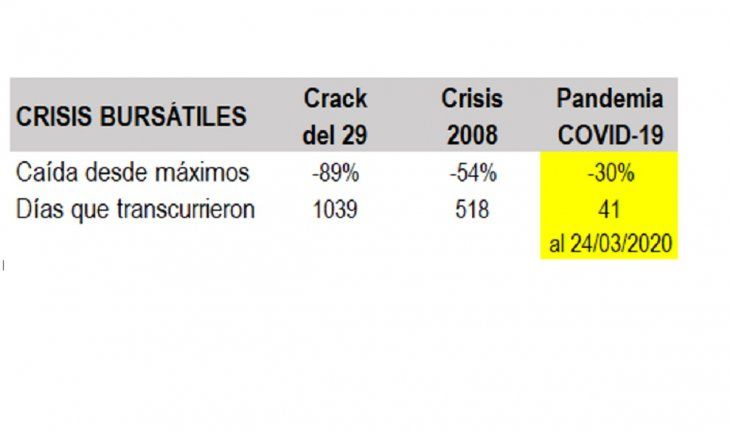

En resumen, y más allá de todos los datos alentadores sobre la búsqueda de una vacuna, los gráficos que se puedan usar, las nubes de Ichimoku y la mar en coche, la incertidumbre y la volatilidad reinan hoy en día en los mercados. Por eso, volvemos al lugar en donde empezamos esta nota y les contamos el final de las dos crisis anteriores, comparándola con la crisis actual, como para entender que quizás estamos ante un cambio de tendencia en los mercados:

Elaboración propia

Como vemos, ambas crisis significaron una destrucción de activos fenomenal, con pérdidas multimillonarias que tarde o temprano terminaron recuperándose. La actual está en una etapa en la que todavía no parece haber encontrado el piso, pero que esperamos todos que tarde o temprano se termine recuperando. Porque al fin y al cabo, Brad Pitt en su rol de Joe Black nos enseñó que hay sólo dos cosas de las que no nos podemos salvar: la muerte y los impuestos. Parece ser entonces, que de caídas en la bolsa de valores, siempre en algún momento, podremos recuperarnos.