Se espera que la emisión de bonos verdes, sociales y de sostenibilidad, aquellos donde las ganancias se aplicarán exclusivamente a proyectos ambientales y / o comunitarios elegibles, aumenten 24% a $ 400 mil millones en 2020 desde un récord anterior de $ 323 mil millones alcanzado el año pasado, según un informe de Moody's.

"En todo el sector financiero, los participantes del mercado están integrando cada vez más las consideraciones ambientales, sociales y de gobernanza (ESG) y la sostenibilidad", dijo Matthew Kuchtyak, analista de Moody's Investors Service. "Los gobiernos y los reguladores también están proporcionando una mayor estructura y claridad al mercado financiero sostenible a medida que crece su enfoque en el cambio climático y la sostenibilidad".

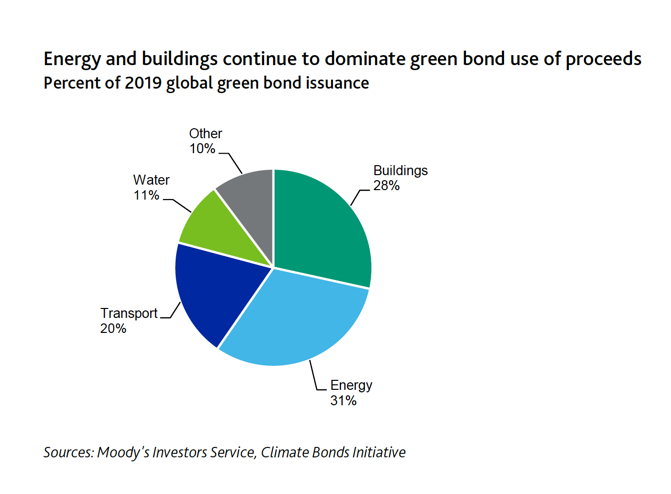

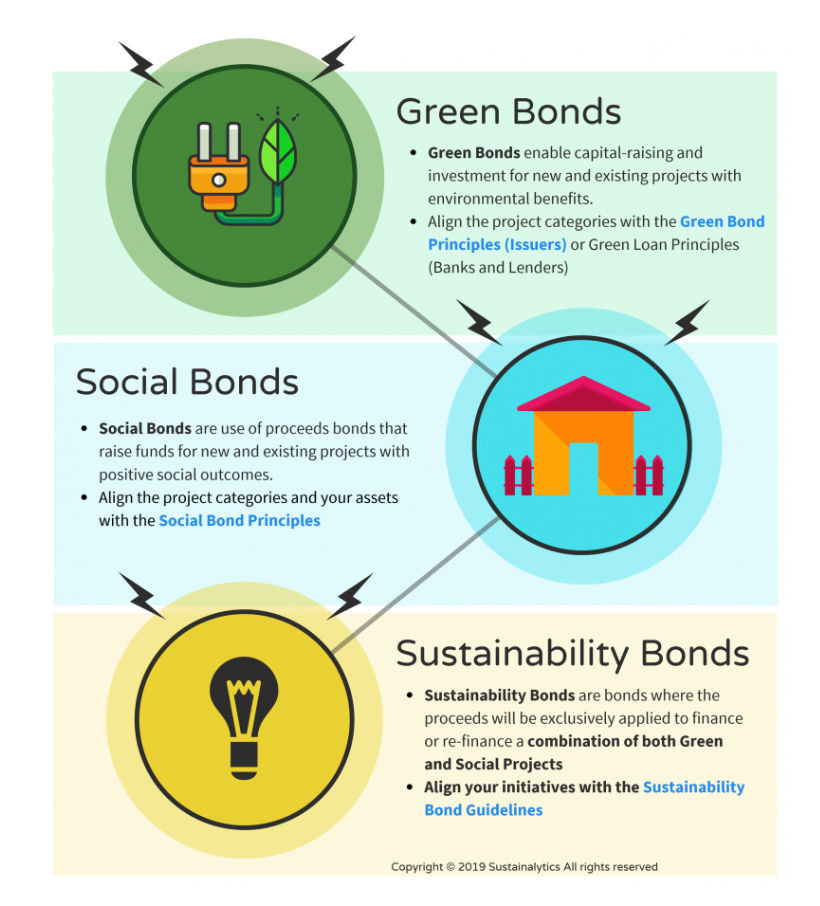

La emisión de bonos verdes alcanzará los $ 300 mil millones este año, mientras que los bonos sociales y de sostenibilidad alcanzarán los $ 25 mil millones y los $ 75 mil millones, respectivamente, estimulados por las nuevas directrices aprobadas por la UE sobre lo que cuenta como una inversión sostenible, dice Moody's.

A medida que los mercados de bonos sociales y de sostenibilidad crecen y maduran, la firma de calificación crediticia espera que la emisión de estos segmentos se diversifique más en términos de sector y región, similar a las tendencias observadas en el mercado de bonos verdes.

Moody's espera que el crecimiento en la emisión de etiquetas alternativas con temas de sostenibilidad, como los bonos de transición, se acelere dada la atención del mercado en esta área. Esos llamados instrumentos de transición están diseñados para ayudar a los emisores en industrias pesadas en emisiones, como la producción de petróleo y la minería del carbón, a financiar su cambio hacia formas más limpias de hacer negocios.

La diferencia entre los bonos verdes y los bonos de transición es que los primeros están restringidos a la financiación de proyectos que son amigables con el medio ambiente, mientras que el otro tipo se enfoca en el comportamiento de un emisor: cuán comprometido está en ser más ecológico.

Sin embargo, Moody's advierte que el crecimiento puede ser desigual en el corto plazo, debido a la actual falta de claridad definitoria. Todavía no hay consenso sobre qué tipo de compromisos tendrían que hacer las empresas, aunque se espera que los prestatarios tengan que suscribirse a objetivos específicos, así como a objetivos de sostenibilidad más amplios.