Las manifestaciones de las últimas semanas han mostrado las falencias de nuestro pacto social. Si bien hemos logrado avances los últimos 30 años (crecimiento económico, reducción de la pobreza, ampliación de la cobertura educacional, salud, etc.), existe una gran desigualdad multidimensional entre a quienes les ha ido mejor y a quienes no han tenido las mismas oportunidades.

El sistema tributario tiene una responsabilidad importante en este problema, pues la provisión de bienes y servicios públicos que un estado puede ofrecer, también está determinada por la manera en que se pagan los tributos.

No es extraño que la desconfianza que afecta a la mayor parte de las instituciones, también sea observable en el tema tributario. Distintas encuestas[1] muestran que la moral fiscal, que mide el compromiso de los contribuyentes con el pacto fiscal, ha ido disminuyendo en los últimos años, donde el porcentaje de la población de nuestro país que nunca justifica la evasión tributaria pasó del 53.8% en 2005 a un 43.8% en 2015.

Una de las determinantes que explican un mayor o menor respeto por el pacto tributario se relaciona con su capacidad redistributiva[2]. Tener un sistema redistributivo es fundamental para cualquier sistema tributario porque permite que los menos aventajados de la sociedad tengan confianza en que, aquellos que les está yendo mejor gracias a los arreglos del mercado, están aportando proporcionalmente más. Lo anterior permite que se manifieste la solidaridad de los impuestos[3].

En esta y próximas columnas analizaré nuestro sistema tributario comparativamente con otros países de la OCDE. Centraré el análisis en aquellos aspectos que hoy nos hacen tener un sistema que redistribuye poco: los impuestos personales, herencias y donaciones, ganancias de capital e impuesto territorial, y también me referiré a aquello en lo que somos buenos. No abordaré los impuestos a las externalidades negativas (medioambientales, tabaco, bebidas, etc).

REDISTRIBUCIÓN: DEBATE NECESARIO

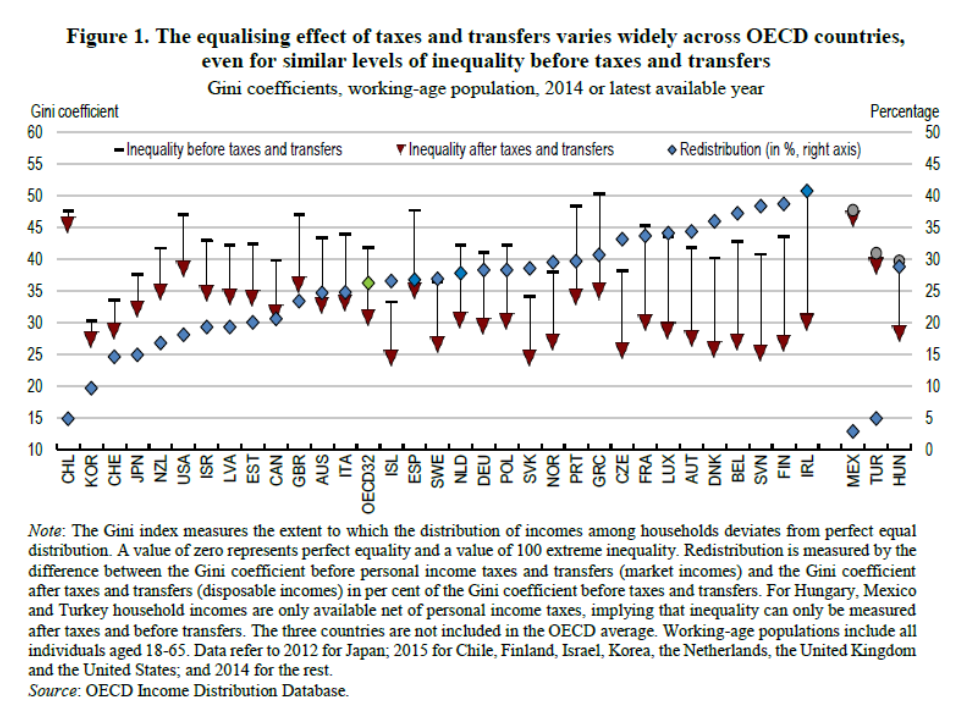

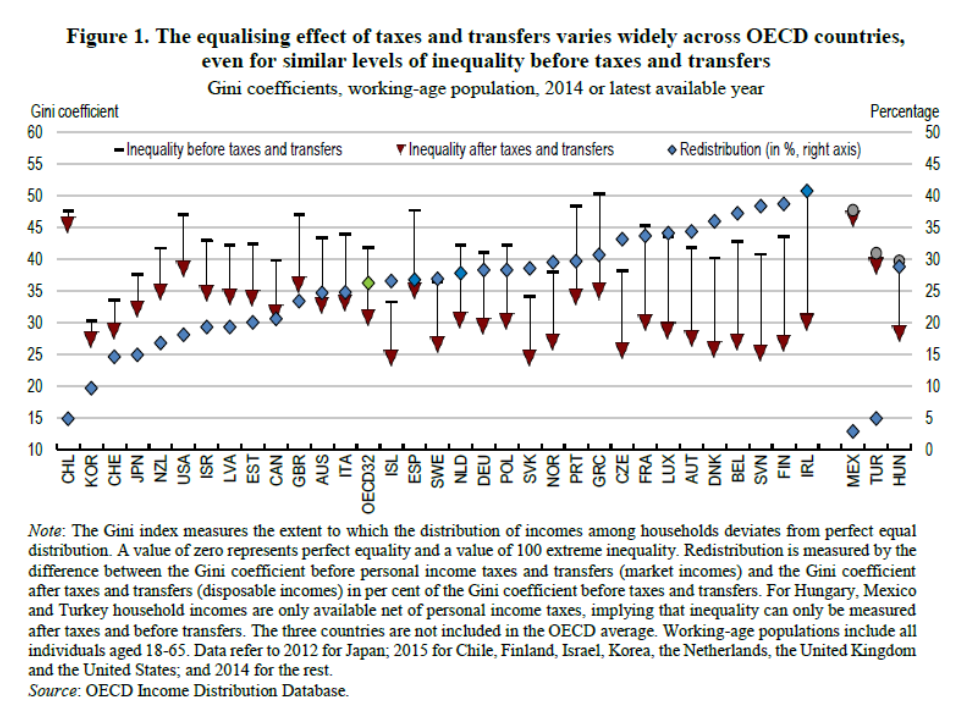

Nuestro sistema tributario contribuye poco en la redistribución, y hay algunos contribuyentes que deberían aportar más. Como da cuenta el índice Gini (gráfico 1), las desigualdades que genera el mercado en Chile son muy similares a las generadas en países como Irlanda (IRL), Portugal (PRT), Reino Unido (GBR), entre otros. La diferencia es que en esos países los impuestos y transferencias logran disminuir, considerablemente, las brechas de desigualdad entre los que más tienen y los menos aventajados.

Cuando se analiza la distribución del ingreso de 2017[5], sin considerar las utilidades acumuladas en las empresas (el conocido FUT), el 1% más de mayores ingresos concentra el 16,2%. Si lo comparamos con 1990, vemos que la concentración cayó apenas 1,6 puntos porcentuales.

Por su parte, en el caso del 10% de mayores ingresos, hubo una variación entre 46,6% el año 1990, y 49% en 2017. Mientras que en el caso del promedio de los países OCDE, el 10% de mayores ingresos concentran el 24%[6] .

El sistema tributario de los últimos 30 años permitió un crecimiento económico estable, acompañado de reglas que garantizan el respeto por el derecho de propiedad y un estado que ha generado infraestructura para el desarrollo de negocios, entre otros. Sin embargo, los beneficios de nuestro país han “chorreado” poco, y el sistema tributario no ha permitido mejorar la redistribución del ingreso. Salvo en la reforma tributaria de 2014, no ha sido posible generar acuerdos que busquen mayores niveles de redistribución en el sistema tributario.

La discusión tributaria del último año volvió a centrarse, casi exclusivamente, en la eficiencia económica. Aunque tiene modificaciones que modernizan nuestro sistema (por ejemplo, la redefinición de los gastos necesarios para producir la renta, la tributación de la economía digital, la Defensoría de los Contribuyentes), no se buscó mayor redistribución. La discusión se concentró en la reintegración del sistema de impuesto a la renta, con el argumento que bajar los impuestos a los dueños de empresas que estaban en el régimen semi-integrado, se incentivaría la inversión. Eso, a pesar que, las estimaciones sobre el efecto de la reintegración en el crecimiento económico fueron consideradas como exageradas por especialistas de diversos sectores políticos (Rodrigo Vergara, Rodrigo Valdés, entre otros).

Para caminar hacia un Estado más robusto (grande y eficiente) que pueda atender las diversas demandas ciudadanas y reducir la desigualdad multidimensional, requeriremos más recursos, tanto en el corto, como en el mediano y largo plazo. Avanzar hacia un estado de bienestar no es barato; dicho de otro modo, todos vamos a tener que “pagar la cuenta”. Seguir ampliando nuestra deuda pública no es sostenible en el tiempo.

El punto es que algunos van a tener que ayudar (bastante) más que otros. Veamos por qué.

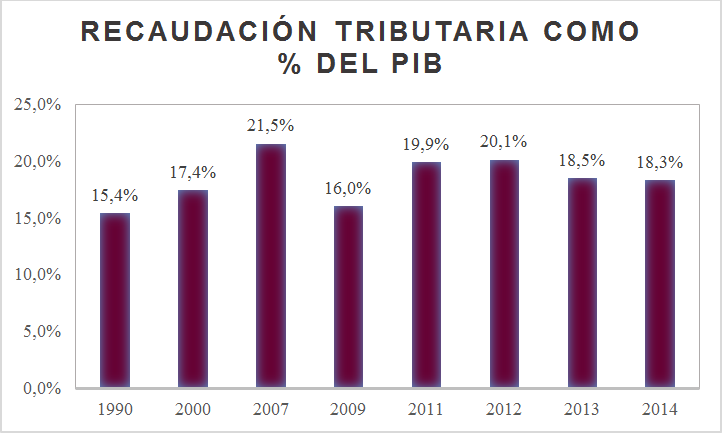

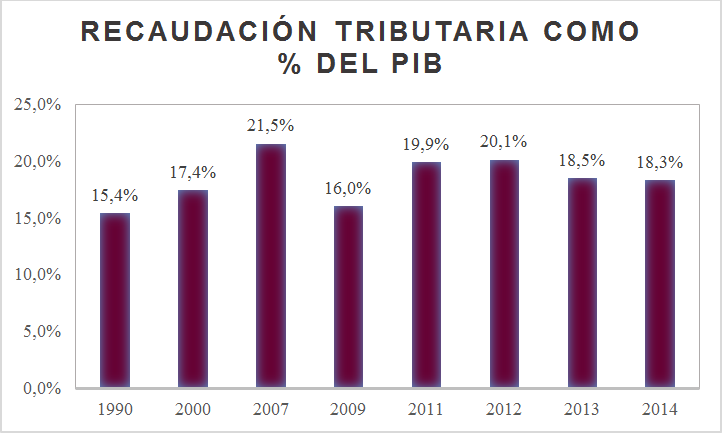

UNA ESTRUCTURA TRIBUTARIA QUE REQUIERE REVISIÓN

Para avanzar hacia un sistema tributario que permita mayores niveles de redistribución y hacerlo compatible con un crecimiento económico sostenible, es importante mirar la experiencia de otros países. En términos de recaudación total como porcentaje del PIB, Chile ha mantenido su recaudación estable durante los últimos 20 años, a pesar que el país pasó de tener un PIB per cápita de aproximadamente 14.000 dólares en 1997 a 23.000 en 2017 (PPA).

A diferencia de nuestro país, los países OCDE se fueron desarrollando y mientras empezaron a tener mayores niveles de PIB per cápita, fueron recaudando más impuestos. Entre el año 1965 y 1995, la mayoría de los países OCDE dio un salto en su recaudación. Así, por ejemplo, Australia pasó de recaudar 20.6% del PIB en el año 1965 a 27.8% del PIB el año 1985; Canadá de 25.2% en 1965 a 31.7% en 1985, y a 35% en 1995; Irlanda pasó de 24.5% en 1975 a 32.5% en 1985, y a 38.6% en 1995.

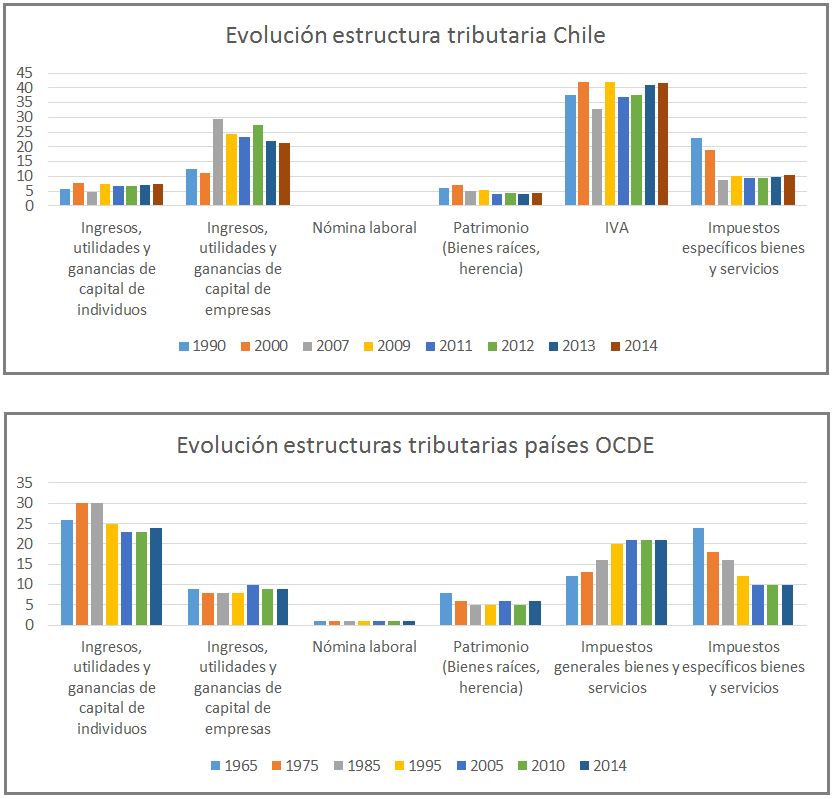

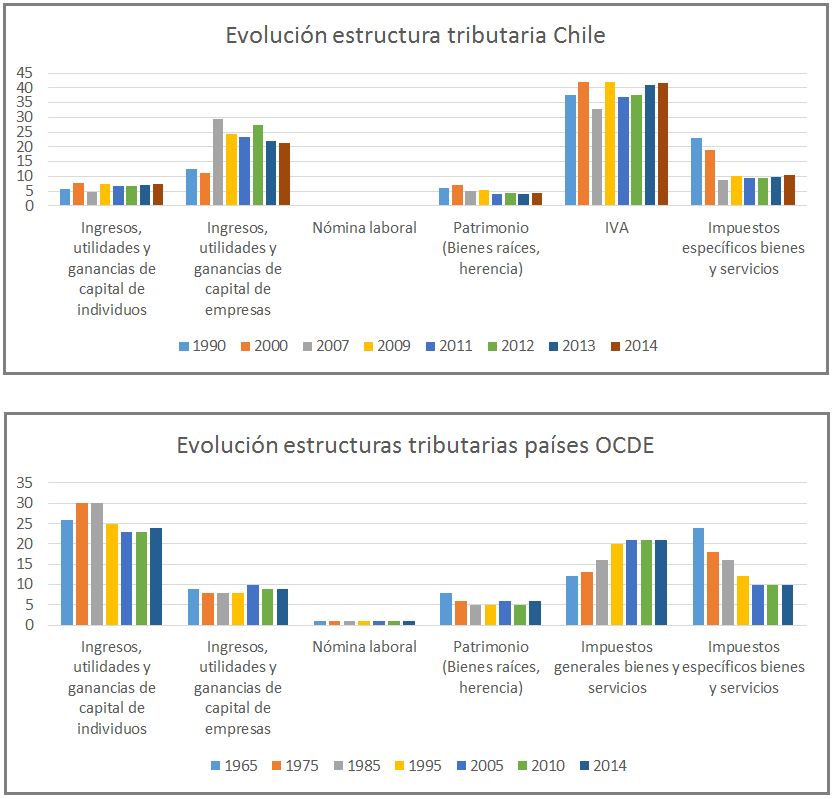

¿Cómo ha evolucionado nuestra estructura tributaria en comparación con ellos? Veamos los gráficos siguientes considerando cómo se divide la torta total de recaudación entre distintos impuestos (no incluyo en los gráficos la recaudación por contribuciones de seguridad social, ni otros impuestos):

Fuente: OECD, Revenue Statistics 2016

El gráfico de Chile muestra que entre los años 1990 y 2014, nuestra forma de recaudar y hacer las cosas ha variado poco. En línea con el discurso de privilegiar el crecimiento económico, nos preocupamos por ser los campeones en recaudación de IVA (más del 40% de nuestra recaudación total), el cual es reconocido como un instrumento de recaudación que afecta menos el crecimiento económico[7], pero que es regresivo[8] y contribuye poco a la redistribución. Nuestro gráfico contrasta con los países OCDE; ellos son los campeones en la recaudación de impuestos personales (individuos), y esa es nuestra gran debilidad.

Subrayemos lo siguiente: somos muy malos recaudando impuestos a las rentas personales (nuestro impuesto Global Complementario). Estos impuestos son fundamentales para darle mayores grados de redistribución al sistema. Durante más de 30 años, y “gracias” a un sistema totalmente integrado en base a retiros (sistema del FUT), no fuimos capaces de superar el magro promedio de 6,6% del total de nuestra recaudación.

Si bien la participación de recaudación de impuestos personales ha ido disminuyendo en el promedio de los países de la OCDE producto de reformas realizadas en los años 1975 y 1995 (bajaron significativamente las tasas marginales máximas de los impuestos personales, redujeron el número de tramos y ampliaron las bases a través de la eliminación de una variedad de beneficios, exenciones y créditos), estos países han sido capaces de mantenerse en torno al 24% de la recaudación total (bajó de los niveles del 30% en los años 1975 -1985).

Distinto es el caso de los impuestos a las empresas. El gráfico de Chile muestra que aumentamos nuestra recaudación de impuestos corporativos (que en teoría afecta más el crecimiento económico, pero que también es progresivo y redistributivo), donde pasamos de un 11,2% de recaudación en el año 2000, a un 24,5% del total recaudado al año 2009 (números que también consideran lo proveniente por los ingresos de la minería). En esos años, y en paralelo, disminuimos la recaudación de impuestos específicos a ciertos bienes y servicios.

Crédito: Migrar Photo

Por último, nuestra recaudación de impuesto territorial y herencias ha disminuido en proporción a los otros impuestos desde los años 1990 y 2000, pasando de representar un 7% de la recaudación total el año 2000, a un promedio de 4,2% entre el 2011 y 2014. No es que se haya muerto gente con menos patrimonio, o que las propiedades y el suelo no hayan adquirido mayor valor.

Pensemos los números anteriores como fortalezas y debilidades, en términos de recaudación y redistribución.

Nuestra mayor fortaleza en términos de recaudación es el IVA. Somos reconocidos por tener un sistema sólido y nuestra administración tributaria se ha encargado de mantener los niveles de evasión en torno al 20% en los últimos años. Si bien es un impuesto regresivo, garantiza una proporción fundamental de nuestra recaudación por lo que debemos cuidarlo. Hay espacio para mejoras, y para hacerlo menos regresivo: por ejemplo, se debe revisar la aplicación de IVA ciertos servicios que hoy se consideran hechos no gravados (servicios jurídicos, de arquitectura, asesorías de ingeniería, etc). Además, se podría revisar la experiencia de ciertos países que permiten la devolución del IVA pagado por hogares pobres.

Una segunda fortaleza es nuestro impuesto a las empresas. Porcentualmente recaudamos más que el resto de países OCDE, y hoy tenemos una tasa nominal de impuesto corporativo mayor al promedio (Gráfico 5). ¿Por qué es una ventaja? Porque nos da un margen de acción frente a los distintos cambios que se están proponiendo en el mundo en razón de la tributación de la economía digital, y también considerando la competencia fiscal por tener menores tasas de impuestos a las empresas. Ahora, debemos tener en cuenta que disminuir un punto de impuesto de primera categoría le cuesta al Fisco (baja la recaudación) entre 350 y 500 millones de dólares.

La fortaleza anterior debe ser pensada en conjunto con nuestra mayor debilidad: la recaudación de impuestos personales. Esta recaudación se divide entre las rentas del capital de los dueños de empresas, y las rentas del trabajo. Si queremos tener un sistema que redistribuya y se haga cargo de la desigualdad en el ingreso, nuestra prioridad debería ser la revisión de los impuestos personales.

Aunque mi siguiente columna ahondará respecto a estos impuestos, quiero adelantar que en Chile se pagan pocos impuestos personales por las rentas de capital. Así, en el sistema del FUT (sistema totalmente integrado en base a retiros vigente hasta el 2016) se acumularon utilidades pendientes de impuestos personales por más de 1 PIB de Chile; es decir, más de 280 mil millones de dólares, de los cuales el 90% de ese total se acumuló en grandes empresas.

Hay que reconocer que, en sus inicios, este sistema permitió a nuestras empresas capitalizarse y competir en los mercados internacionales. Hoy es difícil argumentar que este tipo de sistema se justifique por esas razones. Por lo mismo, debemos ajustar nuestros impuestos personales para que contribuyan a disminuir las brechas de desigualdad entre el 10% de mayores ingresos y el resto de la sociedad, y para eso debemos revisarlos en detalle.

Por último, también debemos considerar que los impuestos territoriales, herencias y ganancias de capital (incluido el tratamiento de diversos ingresos que hoy son no considerados renta) también son una debilidad de nuestro sistema.

En Chile, el 10% de los hogares de mayores recursos es dueño de más del 57% del patrimonio total, mientras que el 1% lo es de más del 17%[9]. Branko Milanovic[10] nos dice que los 12 multimillonarios que tiene Chile en la lista Forbes de 2014 han acumulado un patrimonio igual al 25% del PIB de Chile (aproximadamente 280 mil millones de dólares), lo que nos sitúa como quienes tienen mayor acumulación, incluso más que los rusos. Lo preocupante de esto es que aproximadamente el 67% de la riqueza generada por estos billonarios ha sido obtenida por herencia[11].

Hace unos días Mark Haddon (escritor inglés) escribía lo siguiente en el diario The Guardian, del Reino Unido: “Yo amo el NHS (sistema de salud pública de Inglaterra) porque nosotros pagamos por él con nuestros impuestos, y porque el cuidado que recibimos es el mismo pagando 0 o pagando un millón de libras. Si queremos salvar el NHS, tenemos que celebrar los impuestos. Debemos pensar los impuestos no como plata que el gobierno nos roba, sino como una contribución a una sociedad segura, justa y sana”.

Tenemos una gran oportunidad para comprometernos con un desarrollo sostenible y empezar a derrotar la desigualdad multidimensional construyendo un país en que compartamos riesgos entre las personas de mayores y menores ingresos; donde ojalá nos encontremos en el mismo hospital. Para esto, nuestro pacto tributario será fundamental y debemos revisarlo considerando lo que hemos hecho mal, qué hemos hecho bien, y qué han hecho bien los demás países. Quizás en poco tiempo podremos empezar a celebrar los impuestos.

REFERENCIAS

[1] World Value Survey Wave 6 y Latinobarómetro (2015),

[2] Las otras se refieren al grado de apoyo a la democracia y confianza en los gobiernos, satisfacción con la provisión de servicios públicos. Ver: OECD/CAF/ECLAC (2018), Latin American Economic Outlook 2018: Rethinking Institutions for Development, OECD Publishing, París.

[3] Ver columna del abogado Francisco Saffie.

[4] El gráfico “Figure 1” fue extraído de Causa, O., Browne, J., & Vindics, A. (2018). Income redistribution across OECD countries: Main findings and policy implications (No. 23). Paris: OECD Publishing, p.10.

[5] Flores, Sanhueza, Atria y Mayer. “Top Incomes in Chile: A Historical Perspective on Income Inequality, 1964–2017.” Review of Income and Wealth.

[6] Balestra, C. and R. Tonkin (2018), “Inequalities in household wealth across OECD countries: Evidence from the OECD Wealth Distribution Database“, OECD Statistics Working Papers, No. 2018/01, OECD Publishing, Paris.

[7] OECD (2018), “The Role and Design of Net Wealth Taxes in the OECD, OECD Tax Policy Studies“, No. 26, OECD Publishing, Paris.

[8] Un impuesto es progresivo cuando la tasa de impuesto promedio aumenta con el nivel de ingresos de las personas (si alguien gana más, paga más impuestos); y es regresivo cuando la tasa de impuesto promedio disminuye con el nivel de ingresos de las personas (si alguien gana más, paga menos impuestos). Para ver estudios que analizan la regresividad del IVA, Decoster et al. (2010), y para Chile, Cantallopts, Jorratt y Scherman (2007).

[9] Balestra, C. and R. Tonkin (2018).

[10] Este link muestra una traducción al español del Blog de Marko Milanovic.

[11] Freund y Oliver (2016), “The Origins of the Superrich: The Billionaire Characteristics Database“, Peterson Institute for International Economics, Working Paper Series 16-1.