Las fricciones comerciales y la incertidumbre geopolítica han hecho de 2019 un año desafiante para los inversores en materias primas en general. Sin embargo, pocos recursos han sido más difíciles de comprender, o más impredecibles, que el cobalto y el litio.

Antes del advenimiento de los vehículos eléctricos modernos (EV), el litio era conocido durante décadas como una cura medicinal para la depresión. Pero la caída de los precios del producto, una materia prima crucial en la fabricación de baterías de automóviles EV de iones de litio de alta potencia, ha dado tristeza a los inversores.

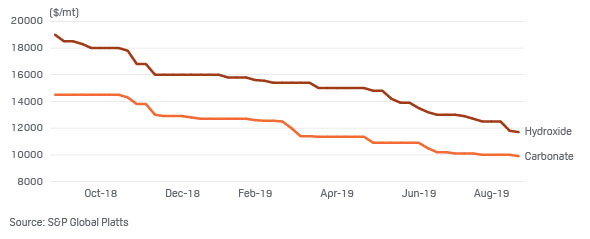

Los precios del carbonato de litio evaluados por S&P Global Platts han caído más del 20 por ciento este año a alrededor de $ 10,000 / t en medio de un exceso de oferta global, que ha superado la demanda de vehículos eléctricos. Una vez apodado el nuevo "oro blanco" cuando los precios alcanzaron un récord de más de $ 25,000 / t en 2017, algunas compañías quemaron el litio como "polvo blanco" después de invertir demasiado en su producción y procesamiento a gran escala.

"El suministro de litio está creciendo mucho más rápido que la demanda de litio y esto se puede decir de todos los materiales de la batería, ya que no se espera que la tasa de recogida de EV realmente comience a aumentar hasta principios o mediados de 2020", dijo Marcel Goldenberg, gerente de metales y derivados. en S&P Global Platts.

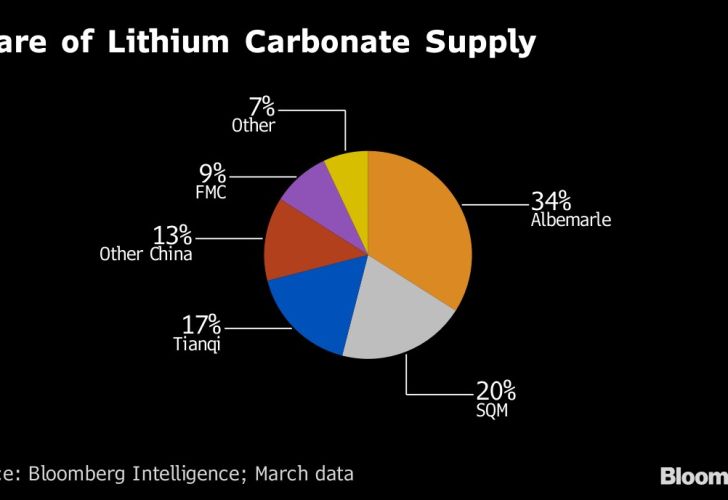

El banco de inversión Morgan Stanley ahora pronostica que los precios podrían caer un 30% más hasta fines de 2025, a medida que los proveedores compitan por generar nueva capacidad de producción y refinación. Las acciones de los productores más grandes del mundo, como Albemarle en los EE. UU. Y SQM de Chile, también se han visto afectadas por la caída. Mientras tanto, Ganfeng, el mayor productor de litio de China y proveedor de carbonato a Tesla, dijo esta semana que las ganancias del primer semestre cayeron casi un 60%.

Utilizadas por primera vez comercialmente por Sony de Japón a principios de la década de 1990 para alimentar grabadoras de video, las baterías de iones de litio se han convertido en el estándar de oro para los vehículos eléctricos porque almacenan más energía por unidad de peso en comparación con alternativas como el níquel-cadmio.

La compensación es el costo y el proceso tóxico para refinar el material junto con la producción de las baterías. Materiales como el litio, el cobalto, el níquel y el grafito representan aproximadamente un tercio de los costos totales de la batería EV. El resto es engullido por procesos de fabricación ineficientes y cadenas de suministro alargadas.

"Los costos generales para producir una batería EV aún son grandes y aún no se han establecido economías de escala, lo que significa que el precio de las materias primas utilizadas en una batería tiene un impacto limitado en el precio general de la batería", dijo Goldenberg.

Subyacente a la caída en litio está la continua desconfianza del consumidor hacia los vehículos eléctricos y su rango limitado en comparación con el motor de combustión interna. Los automovilistas británicos siguen poco convencidos por la tecnología, a pesar del deseo del gobierno de promover complementos a toda costa. Las ventas cayeron en junio por primera vez desde 2017. Solo uno de cada 17 automóviles que salen de los patios del Reino Unido funciona con electricidad. Queda por ver cómo competirán los vehículos eléctricos una vez que los generosos subsidios para inducir a los consumidores a comprar estos vehículos predominantemente de lujo se reduzcan con el tiempo.

Las ventas pueden estar creciendo a nivel mundial, pero también son modestas en comparación con la flota total de automóviles en las carreteras. Los vehículos eléctricos solo representaron el 2.5% de las ventas totales de vehículos de pasajeros el año pasado, de acuerdo con el cuadro de mando de políticas y ventas de vehículos eléctricos de S&P Global Platts Analytics . Sin embargo, se espera que las ventas alcancen los 24 millones para 2030 y se aceleren más allá de eso a medida que más gobiernos introduzcan legislación para reducir las emisiones a cero neto para 2050.

En el otro extremo del espectro de metales de la batería está el cobalto. El mundo depende de la República Democrática del Congo para el suministro del mineral raro, lo que lo hace impredecible y altamente susceptible a riesgos políticos. Kinshasa es consciente del papel fundamental que desempeñan ahora sus minas en el mercado de metales de batería y el año pasado calificó al cobalto como una sustancia "estratégica" para justificar triplicar las regalías mineras.

Mientras tanto, las afirmaciones de Amnistía Internacional de que los niños trabajan duro en minas excavadas a mano y enfrentan serios riesgos para la salud en la RDC apenas se ajustan a la narrativa de "lavado verde" que a muchos defensores de la industria de vehículos eléctricos les gusta promover.

"El suministro global de la mina de cobalto está en riesgo de desaparecer en 2020", dijo Benedikt Sobotka, CEO de Eurasian Resources Group. “Parte de esto se repondrá con incrementos en los principales proyectos industriales, pero no lo suficiente como para cerrar la brecha. Algunos pueden ser suministrados por existencias existentes, pero estos se mantienen en manos estables y caerán a niveles críticos en el transcurso de 2020 ".

A pesar de estos desafíos, el juego con litio y cobalto como el futuro del transporte de pasajeros sigue siendo una apuesta que muchos inversores están dispuestos a asumir, analizó la agenca S&P

El precio del litio registró una caída de 40% en los últimos 12 meses ante una mayor oferta por parte de los productores frente a la demanda existente. La mayor minera mundial recorta sus planes de expansión. Por su parte Chile, segundo mayor productor del mineral en estos momentos, prevé duplicar su producción en los próximos 4 años, por lo que no habría un problema de abastecimiento.

De acuerdo con lo publicado por la agencia de noticias Bloomberg el mayor productor de litio del mundo, Albemarle Corp. frenó sus planes para aumentar la producción del mineral, necesario para fabricar baterías de vehículos eléctricos, lo que alivia la preocupación por el exceso de oferta que provocó un desplome de los precios.

La empresa con sede en Charlotte, Carolina del Norte, "suspendió los planes para ampliar operaciones en varios países", dijo Luke Kissam, responsable ejecutivo del grupo, durante la conferencia telefónica para informar sobre los resultados del segundo trimestre. El aumento de producción habría agregado 125.000 toneladas de capacidad de litio y un costo total de unos US$1.500 millones durante los próximos cinco años.

Los precios del litio cayeron casi un 40% en los últimos doce meses por los temores a que la oferta superara la demanda después que los productores se apresuraran a aumentar la producción. "Sigue habiendo dificultades por la incertidumbre del impacto en la demanda por la relajación de los subsidios chinos a los vehículos eléctricos", dijo Kissam a analistas durante la llamada.

"No tiene sentido que agreguemos nueva capacidad", declaró Kissam. "Todo se reduce a cómo van a ser los precios, cómo van a ser los contratos de los clientes y cómo van a evolucionar con el tiempo", agregó

La compañía espera aumentar la capacidad de producción a hasta 175.000 toneladas en 2021, frente a las 65.000 toneladas del año pasado. El cambio en los planes de expansión de Albermale probablemente modificará un objetivo anterior a largo plazo de 350.000 toneladas.

"Las operaciones seguirán siendo rentables a pesar del entorno actual de bajos precios debido a que la empresa puede producir litio a un costo muy bajo de las tierras de Atacama en el norte de Chile", dijo Kissam. Las fluctuaciones de precios afectarán menos a la compañía a medida que continúa con la estrategia de firmar contratos plurianuales con clientes.

Albemarle vendía litio a un precio un 2% más alto en el segundo trimestre frente a los niveles del año anterior. La compañía espera que los precios se mantengan estables o a la baja en la segunda mitad del año y que suban ligeramente para todo el año.

En la misma línea el Financial Times, mostró un informe relacionado donde confirma que los precios del carbonato de litio bajaron este año en un 13%, con un semestre por delante para continuar su descenso. Algo en lo que ayudará un incremento de la producción procedente de mercados como Australia, que aumentará en un 23% en los próximos dos años gracias a la apertura de 6 nuevas minas.

Por su parte Chile, segundo mayor productor del litio en estos momentos, prevé duplicar su producción en los próximos 4 años, por lo que parece que no habrá un problema de abastecimiento de este mineral tan solicitado para la producción de baterías de los vehículos eléctricos.

Pero desde FT indican que la industria de la producción de baterías para coches eléctricos se enfrentan a otros retos centrados en la disponibilidad de materiales para la producción de acumuladores.

Unas preocupaciones centradas principalmente en el cobalto, que procede principalmente de la República Democrática del Congo. Un material que no sólo no subieron de precio este año sino que acumula una baja del 24% en lo que llevamos de año (de 45.000 dólares a 30.500 dólares por tonelada) pero que corre riesgo de no poder atender la enorme demanda que habrá en los próximos años.

A todo esto Bloomberg detalla el incremento de precio de materiales como el níquel, que este año apunta una subida del 56% en la bolsa de metales de Londres (de 10.435 dólares por tonelada a 16.340 dólares).

Este elemento por su masificación permitió bajar el costo de producción de baterías para coches eléctricos, que se situaron a finales de 2018 en los 176 dólares el kWh. Un descenso notable desde los 1.160 dólares el kWh en 2010, y que se espera continúe hasta los 94 dólares en 2024, y los 62 en 2030.

Sin embargo falta la lectura de la Sociedad Química y Minera de Chile SA (SQM). La empresa sostiene que un mercado con exceso de oferta y una posible demora en el aumento de la demanda del mineral de baterías mantendrá los precios en niveles inferiores a los anticipados durante el segundo semestre del año.

La minera con sede en Santiago espera vender litio a un precio promedio de US$ 10,000 por tonelada en el tercer trimestre. Dicha cifra es inferior a un rango de US$ 11,000 a US$ 12,000 estimado en mayo pasado. Las ganancias del segundo trimestre de la compañía no alcanzaron las estimaciones de los analistas, al verse afectadas por los menores precios del litio.

Los precios del mineral cayeron aproximadamente un cuarto este año después de que los productores se apresuraron a elevar la producción para satisfacer la demanda de los fabricantes de baterías recargables y vehículos eléctricos.

"En China, el mayor mercado de automóviles del mundo, se espera que los envíos de vehículos de nuevas fuentes de energía extiendan las caídas a medida que los consumidores suspendan las compras después que el gobierno recortara el subsidio a mediados de este año", dijeron los analistas de Bloomberg Intelligence Steve Man y Kevin Kim. La medida del gobierno chino "castigado" a la industria, dijo el presidente ejecutivo de Pilbara Minerals Ltd., Ken Brinsden, a principios de este mes.

"El cambio en el subsidio chino reducirá la demanda global de litio hasta 4,000 toneladas métricas", dijo el gerente general de SQM, Ricardo Ramos, durante el informe de resultados de la compañía difundió la semana anterior.