David Fickling

El acuerdo de US$ 17,800 millones simplemente no pareció muy generoso para los accionistas de Newmont, con sede en Colorado, a quienes el presidente ejecutivo de Barrick, Mark Bristow, está tratando de atraer.

Hay razones a corto y largo plazo por las cuales el último acercamiento de Barrick Gold Corp. a Newmont Mining Corp. ha caído en oídos sordos.

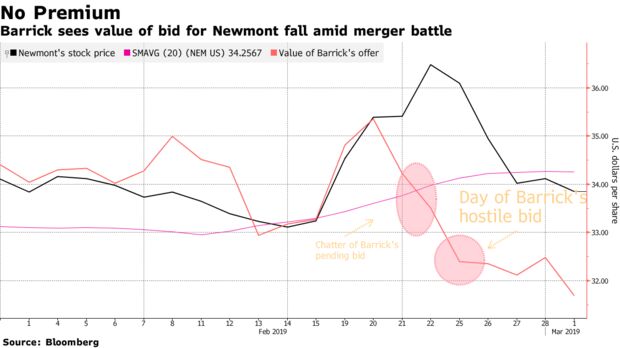

La de corto plazo es sencilla. Como escribió mi colega, Liam Denning, el acuerdo de US$ 17,800 millones simplemente no pareció muy generoso para los accionistas de Newmont, con sede en Colorado, a quienes el presidente ejecutivo de Barrick, Mark Bristow, está tratando de atraer.

Sin embargo, las consideraciones a largo plazo parecen refutar ese argumento. Es cierto que la relación de canje de acciones propuesta por Barrick, con sede en Toronto, haría que los accionistas de Newmont sean absorbidos en su totalidad por unos US$ 1,600 millones menos de lo que vale su compañía, según los precios de las acciones en la víspera del acuerdo.

Aun así, junto con los US$ 6,900 millones de flujo de efectivo libre que se prevé que las dos compañías produzcan solo en los próximos tres años, el número parece bastante pequeño. O considere las escalas de una década de las empresas mineras, donde un cambio entre una tasa de descuento de 5% y de 10% puede cambiar el valor de un tajo individual en miles de millones de dólares.

Las reservas de mineral de una combinación Newmont-Barrick serían de aproximadamente 128 millones de onzas troy, más que las reservas de oro del banco central de Alemania. Un inversor que se alejó de tal acuerdo podría no ser más inteligente que uno que, por ejemplo, se negó a comprar Apple Inc. en el 2002 porque su relación precio-ganancias era demasiado alta.

Bueno, hasta cierto punto. También hay una razón a largo plazo por la que un acuerdo no ofrece mucho a los accionistas de Newmont: no les da algo nuevo a lo que ya tienen.

Puede hacerse una idea de esto haciendo un análisis aproximado de los flujos de efectivo descontados de las grandes minas del mundo. Según nuestra estimación, no hay más de unas 30 que valen más de US$ 1,000 millones a precios actuales:

En la parte superior se encuentra el extenso grupo de minas que operan las dos compañías en Nevada. Uno de ellas, el tajo Turquoise Ridge de alta ley y larga vida, ya es una empresa conjunta entre ellos, y ambas partes básicamente quieren hacer lo mismo con el resto de sus tajos en el estado.

Dicho acuerdo crearía el complejo de minería de oro más valioso del mundo, con un valor de alrededor de US$ 14,000 millones a los precios actuales del oro y una tasa de descuento del 10%, más que toda la capitalización de mercado de Newcrest Mining Ltd., la tercera minera de oro por reservas.

¿Sin embargo, qué queda después de eso? Pueblo Viejo, controlada por Barrick en la República Dominicana, es otra mina estrella, pero Newmont ya está en camino de obtener su parte de los flujos de efectivo a través de la adquisición planificada de Goldcorp Inc., que posee el 40% restante. Lo mismo pasa con el antiguo proyecto Kalgoorlie en Australia, una empresa 50-50 entre Barrick y Newmont.

Más allá de eso, la base de activos se ve bastante gastada. Las grandes minas restantes de Barrick son de alto costo (Porgera, Veladero, Hemlo); o están en jurisdicciones menos atractivas (sus minas de Tanzania y otros tajos africanos heredadas de Randgold) o ambos casos como Porgera. Lagunas Norte en Perú, de alguna manera la mejor del resto del grupo, está consumiendo su base de reservas tan rápido que Barrick estaba tratando de venderla hasta hace unos meses.

Comprar los activos de otra compañía no cambia realmente esa situación de deterioro, por lo que la gerencia de Newmont probablemente tenga razón en ser escéptica. Sus accionistas parecen estar de acuerdo, e hicieron bajar las acciones un 6.7% en los primeros tres días desde que se anunció la propuesta.

Bristow se ha ganado la reputación de un gran desarrollador de nuevas minas, y hay unos 89 millones de onzas de recursos en los libros de Barrick que no se consideran lo suficientemente rentables para clasificarlos como reservas. Tal vez debería comenzar a trabajar en esa pila de rocas antes de sacar cuentas sobre los libros de otra compañía.