Frik Els

La disminución de los temores de una inundación de nuevos suministros desde América del Sur ha detenido la caída del precio del litio, pero la industria está cambiando rápidamente a la minería de roca dura.

El primer envío de concentrados de Altura a China marcó la tercera nueva operación de espodumeno australiano para ingresar al mercado este año.

La imagen de arriba de Orocobre mostró cuán grande es la brecha entre las expectativas de un nuevo suministro y la realidad de llevar los proyectos de litio a la producción.

No pudo haber sido la intención de Orocobre, pero Sales de Jujuy, la filial argentina de la compañía con sede en Brisbane se convirtió en el afiche para los desafíos que enfrentan los nuevos proyectos de salmuera. El Salar de Olaroz finalmente tardó siete años en alcanzar su ritmo.

Además hay otras razones par retrasos, como los enfrentamientos con los tribunales y los reguladores, por no mencionar las acusaciones mutuas de violaciones de licencia. La puja entre los gigantes SQM y Albemarle en Atacama refuerzan este punto.

Después de una dramática retirada desde el primer trimestre, los precios del carbonato de litio y del hidróxido se han estabilizado al menos ahora.

Esto se debe principalmente a que la reorganización entre los convertidores y procesadores chinos (responsables de más del 80% de la industria global) parece haber seguido su curso, pero también porque los problemas de las salmueras de América del Sur disminuyeron los temores sobre una inundación de nuevos suministros.

Pero la producción de salmuera es solo la mitad de la historia. O más exactamente, menos de la mitad de la historia con la gran mayoría de la nueva capacidad de litio proveniente de minas de roca dura.

El primer envío de concentrado de Altura Mining a China marcó la tercera nueva operación de spodumene australiana para ingresar al mercado este año . La mina Pilgangoora de Altura tomó solo 18 meses para construir y sigue el nuevo suministro de Pilbara Minerals y Tawana Resources.

Mt Cattlin, de Galaxy, está aumentando al igual que Mt Marion, de Mineral Resources. Otra señal del cambio en la industria es la inversión de Albemarle en el proyecto Wodgina de Mineral Resources por $ 1.100 millones, que sigue a la diversificación propia de SQM en Australia con la adquisición del proyecto de la etapa de factibilidad de Kidman Resources.

Si el mensaje no fue lo suficientemente claro, Albemarle anunció el mes pasado que no se expandirá en Chile más allá de 2021.

En cambio, la firma de Charlotte, Carolina del Norte, aportará recursos al abuelo de la minería de litio de roca dura en Australia, Greenbushes , donde la capacidad se está duplicando y una planta de hidróxido de $ 1B se iluminó este mes.

Para 2025, Australia podría representar el 51% de la producción mundial. Actualmente, China ocupa esa posición, mientras que Chile y Argentina juntos representan el 43% de la producción mundial. Fuera de Australia, Nemaska Lithium de Canadá y AMG de Brasil también entraron en producción este año.

Aunque en general es más alto en la curva de costos que en las operaciones de salmuera (con Greenbushes una notable excepción), el concentrado de spodumene se convierte en hidróxido de litio de grado de batería.

La solución de salmuera de bombeo y evaporación produce carbonato de litio que requiere un refinado o conversión adicional para alimentar la cadena de suministro de la batería.

Roskill, una consultora de Reino Unido, pronostica un crecimiento anual de casi el 39% hasta 2031 para el hidróxido en comparación con el 13% de CAGR para el carbonato de litio.

Su informe espera que el consumo global de hidróxido aumente cuatro veces en comparación con el carbonato, con una demanda que aumenta a 1,605,500 toneladas y 460,100 toneladas, respectivamente, para 2031.

De acuerdo con los datos de Benchmark Minerals, el hidróxido de litio dentro de China cuesta alrededor de $ 18,875 por tonelada, mientras que el precio medio del carbonato de litio de grado de batería ha caído a $ 11,500 por tonelada.

En marzo, las exportaciones de carbonato en China tuvieron un precio de $ 24,750 en comparación con $ 22,000 para el hidróxido, que era incluso más barato que el carbonato sin batería.

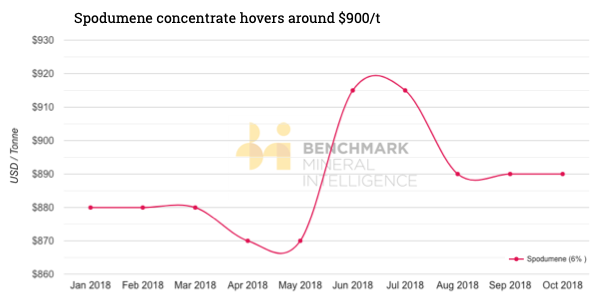

El espodumeno (6% de concentrado libre en de Australia) se cifró en 900 dólares la tonelada en 2018. Y claramente ese precio es un incentivo más que suficiente para construir nuevas minas.