Planta de procesado en Norilsk (Rusia), una de las mayores cuencas niquelíferas del mundo

"Al mercado le faltaban 30.000 toneladas de níquel, mientras que la Bolsa de Metales de Londres tenía stocks de menos de 5.000 toneladas", recuerda Diego Oliva Vélez, de BMI Research. "Desde entonces no hemos vuelto a ver una escasez igual". Fue una fiesta que se hundió de forma igualmente espectacular cuando la Gran Recesión empezó a dar sus coletazos. A finales de 2008, la cotización había caído por debajo de los 10.000 dólares. Una década después, ronda los 13.000.

Sin embargo, una esperanza está reactivando, con muchísima prudencia, los mercados internacionales: la revolución del automóvil eléctrico. Según la Agencia Internacional de la Energía, de una flota de dos millones de vehículos eléctricos e híbridos enchufables en 2016 se pasará, en el caso más pesimista, a nueve millones en 2020 y 60 millones en 2030.

Pero no solo es la movilidad. Un estudio de Global Market Insights estima que el mercado de baterías para el hogar llegará a los 35.000 millones de dólares en 2030. Entre todos forman un gigantesco negocio que ha atraído el interés de empresas e investigadores de todo el mundo, con un único objetivo: encajar la mayor cantidad de energía en el menor tiempo posible, en poco espacio y menor coste.

INDONESIA Y FILIPINAS

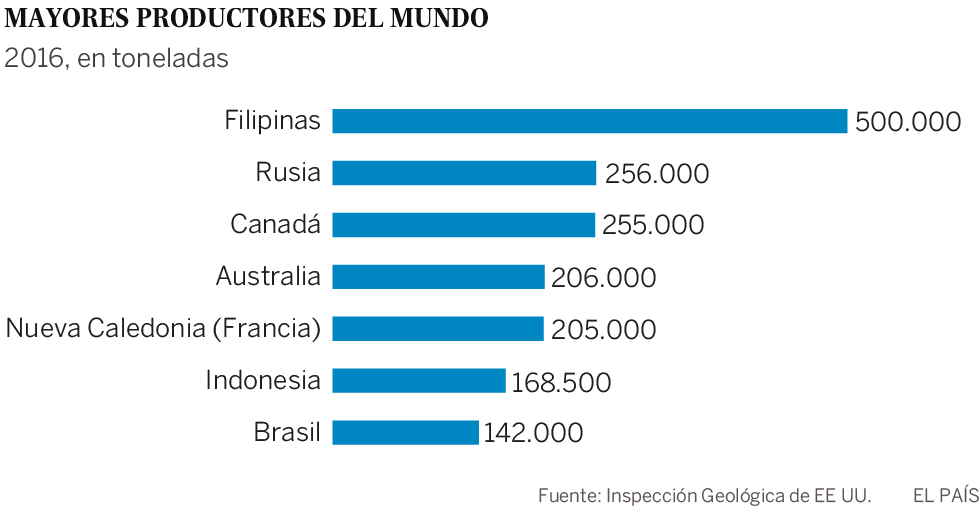

La industria minera de níquel filipina, la mayor del mundo, ha sido objeto de las iras del presidente Rodrigo Duterte, que ha prohibido las explotaciones a cielo abierto en una ofensiva por la protección del medio ambiente. Esto no ha afectado en exceso a las cotizaciones, según Olivier Mason, de Roskill, dado que las industrias filipinas "han podido seguir exportando sus stocks". La inestabilidad filipina ha beneficiado a la vecina Indonesia, sexto productor mundial. En 2014, el país prohibió las exportaciones de mineral de níquel. con el fin de impulsar su propia industria procesadora. "Y tuvo éxito", señala Mason. Tanto es así, que el año pasado el país del sudeste asiático levantó la prohibición de exportación para algunas empresas instaladas allí.

Y a corto plazo, una de las vías que más esperanzas despierta entre los científicos es añadirle más capas de óxido de níquel a los polos de las pilas. "En realidad, nuestras baterías deberían llamarse de níquel grafito", explicó Elon Musk, fundador de Tesla, en una charla en 2016. "Llevan litio, sí, pero es como la sal en la ensalada".

"Ahora mismo, los cátodos que utilizan las baterías tienen una proporción prácticamente igual de níquel, cobalto y manganeso", explica José Lazuen, experto en baterías de la consultora Roskill. "Con una proporción de ocho partes de níquel por una de cobalto y manganeso, el coste se reduce en un 42%. Estas son tecnologías que se prevé que se comercialicen ya este año". No solo el níquel es más abundante; la mitad del cobalto mundial se extrae en la República Democrática del Congo, uno de los países más pobres y más inestables del planeta.

Según el Instituto del Níquel, si en 2016 el 39% de las baterías contenían el metal, en 2025 esta cifra ascenderá al 58%. Para Roskill, la demanda de níquel para automóviles (incluida las baterías de metal hidruro, de tecnología más antigua) pasará de 35.000 toneladas el año pasado a 100.000 en 2020 y 337.000 en 2025. "En 2016, por primera vez, la energía almacenada en baterías suministradas al sector del automóvil superó a la del sector de los equipamientos electrónicos", indica Lazuen.

China mueve

Y va a seguir creciendo, impulsada, sobre todo, por la demanda china. El Gobierno de Xi Jinping quiere que el país asiático esté en la vanguardia del vehículo eléctrico como una forma acelerada de ganar cuota de mercado para su industria del automóvil. "China es la que mueve el mercado", considera Lazuen. "El plan quinquenal establecido por el Gobierno tiene unos objetivos muy ambiciosos de densidad energética y autonomía de las baterías que vayan a fabricar los productores chinos. Y para ello necesitan níquel".

Pero por muy revolucionarias que sean esas cifras, siguen siendo una parte muy pequeña del mercado. "Ahora mismo, el uso de níquel para baterías representa solo un 4% del mercado global", señala Ricardo Ferreira, del Grupo Internacional de Estudios del Níquel, un instituto basado en Lisboa. "Dos tercios de la demanda de níquel está dedicada a la producción de acero inoxidable", apunta Olivier Masson, también de Roskill. "Y aunque el mercado de las baterías va a crecer a una velocidad enorme, mucho más que el del acero, no veo que en 10 años este último pueda perder su preponderancia a la hora de mover las cotizaciones".

Y la propia China está reduciendo su demanda de acero inoxidable. "Estimamos que la demanda va a crecer un 1,2% de media en el período entre 2018 y 2027, lo que tendrá un impacto significativo en la caída de las cotizaciones", apunta Oliva Vélez. En consecuencia, el auge del vehículo eléctrico no está revolucionando el mercado del níquel en la medida que lo está haciendo con el del cobalto o el litio. "Tanto la oferta como la demanda han crecido en 2017", señala Masson. "Los stocks del mercado se están agotando, pero aún hay minas cerradas por la crisis. Por eso, aunque el año pasado faltaba níquel en el mercado, las cotizaciones se han recuperado pero no mucho".

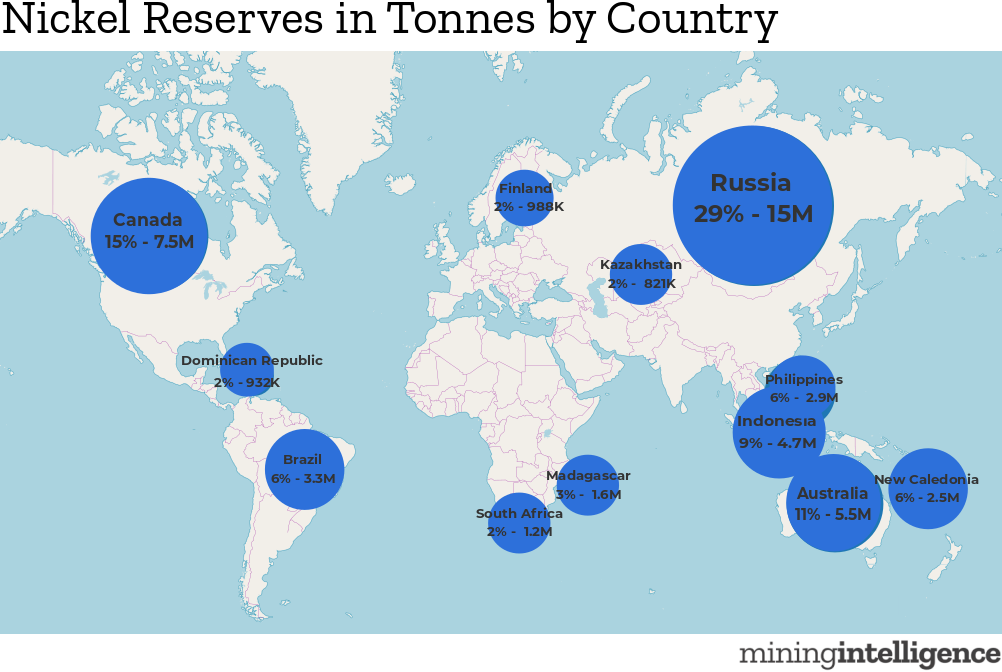

Lo que sí hará el vehículo eléctrico es cambiar el perfil de las explotaciones. "Hay dos tipos de mineral de níquel", explica Masson. "El níquel que se utiliza en vehículos eléctricos viene de los sulfatos, que se extraen en países como Canadá, Rusia o Australia. Se puede extraer de las lateritas, que son algo más abundantes en países tropicales como Filipinas o Indonesia, pero el proceso para ello, el filtrado ácido de alta presión, es muy caro y necesita una importante inversión en capital".

El problema para el sector es que las cotizaciones bajas no incentivan ni el aprovechamiento de las lateritas ni la búsqueda de nuevos yacimientos. "Los reducidos presupuestos de exploración desde 2008 nos hacen pensar que los descubrimientos de níquel apropiados para el mercado de baterías seguirán siendo elusivos", señala Adam Webb, de S&P Global Market Intelligence. "En principio, los países que tengan reservas de sulfatos como Rusia o Canadá son los que tienen más posibilidades de salir ganando", considera Ferreira. "Pero eso tampoco significa que vayan a triunfar con toda seguridad".