El World Gold Council difundió un informe sobre los pronósticos para el mercado del oro en 2018 partiendo desde los movimientos del año anterior. En 2017, los inversores agregaron oro a sus carteras a medida que aumentaban los ingresos, se avecinaba la incertidumbre y el impulso de los precios positivos del oro continuaba.

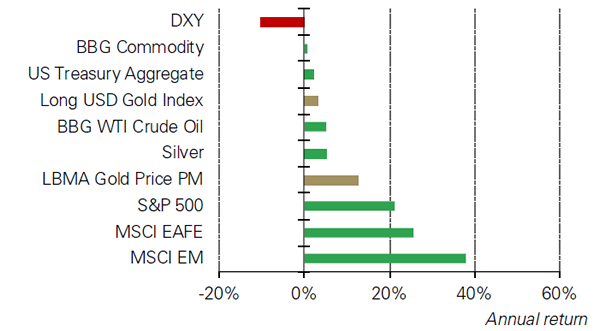

Gráfico 1: el oro superó a las principales clases de activos en 2017

Al comenzar 2018, el WGC explora cuatro tendencias clave del mercado y sus implicaciones para el oro:

+ Crecimiento económico sincronizado

+ La reducción de los balances del banco central y el aumento de las tasas

+ Precios espumosos de los activos

+ Transparencia, eficiencia y acceso al mercado.

Estas tendencias respaldarán la demanda y mantendrán la relevancia del oro como un activo estratégico.

Heridos por algunas inversiones pésimas que llevaron a pérdidas de miles de millones de dólares hace unos años, los principales productores de oro del mundo han recortado los acuerdos mineros, incluso cuando los precios de los metales registraron su mayor alza desde 2010.

El valor de las transacciones de la industria, desde adquisiciones hasta financiamiento de capital de riesgo, cayó en más de un tercio en 2017 a $ 8.95 mil millones, el más bajo en al menos una docena de años de datos compilados por Bloomberg. El declive refleja el nerviosismo de una industria que estuvo en una juerga de compras en 2010 y 2011, cuando los precios subieron a los récords, y luego se quedó atrapado con demasiada deuda y grandes amortizaciones luego de que los lingotes cayeran.

Si bien los precios han subido en los últimos dos años, los ejecutivos son reacios a comenzar a comprar nuevamente. Los accionistas criticaron duramente acuerdos pasados, que el multimillonario gestor de fondos de cobertura John Paulson estimó en $ 85 mil millones de amortizaciones desde 2010. El lingote sigue siendo un 30 por ciento más barato que su récord en septiembre de 2011, pero durante el mismo período, las acciones de las principales compañías mineras rastrearon La inteligencia de Bloomberg cayó aún más, en más de la mitad.

"Hubo algunos acuerdos desastrosos de fusión y adquisición hechos en el pasado, que destruyeron mucho valor para los accionistas", dijo Thomas Kaplan, presidente de Electrum Group Ltd., una empresa de inversión enfocada en la minería que es el mayor accionista de NovaGold Resources Inc. "Estamos todavía en la fase en la que los inversionistas se vieron apagados por los bajos rendimientos ".

Y por una buena razón. En el apuro por aumentar la producción en 2011, las compañías gastaron un récord de $ 38.7 mil millones en acuerdos como adquisiciones y financiamiento de capital, según los datos compilados por Bloomberg. Ese año, el oro alcanzó un máximo histórico de $ 1,921.17 la onza. En 2012, el valor de las reservas de lingotes no minados había alcanzado $ 224.23 la onza, casi el triple de lo que era seis años antes. Pero para septiembre de 2015, el oro había bajado a $ 1,115.09 y el valor de las reservas en el terreno era de $ 90.90.

En 2013, Barrick Gold Corp. , el mayor productor mundial, reportó una pérdida de $ 10.4 billones que incluyó grandes amortizaciones de activos por adquisiciones. La compañía despidió a su director ejecutivo en 2012, y dos años después, su reemplazo también se había marchado. La industria reportó pérdidas durante cuatro años consecutivos hasta 2015, con amortizaciones de activos a productores como Newmont Mining Corp. , Kinross Gold Corp. y Goldcorp Inc.

Muchas compañías vendieron activos no rentables y buscaron formas de reducir costos y reducir la deuda. Si bien el retorno sobre el capital ha mejorado para los 15 principales productores de oro rastreados por Bloomberg Intelligence, todavía es menos de la mitad de lo que era en 2008.

Los "retornos terribles" han desatado algunos inversionistas activistas, incluido Paulson, que saltó a las acciones de oro en lingotes y minería en 2010, justo antes del pico. El multimillonario está organizando un Consejo de Oro de Accionistas, un grupo de inversionistas institucionales molestos por las fusiones de la industria minera, el pago de ejecutivos y las reuniones de la junta.

"Esta iniciativa será un intento para asegurarnos de que las compañías no regresen a ese mal comportamiento", dijo Joe Foster, quien administra el Fondo de Oro VanEck International Investors de $ 670 millones en Nueva York. "Hemos visto grandes mejoras entre las gerencias en los últimos cinco años, y los inversionistas quieren asegurarse de que esas mejoras se mantengan en su lugar".

Eso no significa que las ofertas están muertas. Con balances más limpios, costos de minería más bajos y mejores precios, "ahora es el momento de hacer estos tratos, y es por eso que estamos invirtiendo tan agresivamente como lo hacemos", dijo Kaplan de Electrum.

Las compañías están tan enfocadas en la reducción de costos que pueden tener que invertir más para evitar una caída en la producción que el economista jefe de Newmont, Tom Brady, dice que será de alrededor del 1 por ciento anual en los próximos años. Es posible que la producción ya haya alcanzado su punto máximo , dijo Randall Oliphant, director ejecutivo de Rockcliff Group Ltd., quien fue presidente del World Gold Council hasta el año pasado.

Entre los mayores productores, el costo de extraer una onza de oro cayó en un promedio del 27 por ciento en el tercer trimestre a $ 904.50, en comparación con el récord de cinco años atrás, según datos compilados por Bloomberg Intelligence show.

Parte de esas ganancias se lograron al enfocarse en el mineral de mayor ley, lo que impulsó el flujo de efectivo pero agotó los depósitos más rápido. Los gastos de capital de las compañías mineras más grandes disminuyeron en más de la mitad desde 2012, según datos compilados por Bloomberg Intelligence.

Las leyes de mineral en las minas nuevas son generalmente más bajas que las de producción. Los proyectos programados para comenzar este año probablemente producirán un promedio de 2.1 gramos de oro por tonelada métrica de mineral, según el investigador de metales con sede en Nueva York CPM Group. Para 2019, la calificación se reducirá a 0,8 gramos para nuevos proyectos, el investigador proyectó en su Anuario de Oro 2017.

Aún así, las compañías que han logrado sobrevivir en el mercado de oro a largo plazo pueden ser reacias a comprar activos a menos que puedan ser rentables a los precios actuales. El presidente de Barrick, John Thornton, dijo el año pasado que su compañía tiene un objetivo de 10% a 15% de retorno del capital invertido.

Los precios tendrían que volver a los $ 1,400, un nivel que no se veía desde 2013, para convencer a los inversores de que es hora de reconstruir el oleoducto de producción, dijo Foster, de VanEck.

"Habrá un aumento gradual en M & A con el tiempo", dijo. "Muchos de los productores tienen un perfil de producción decreciente, y tendrán que hacer adquisiciones para llenar su cartera de producción".