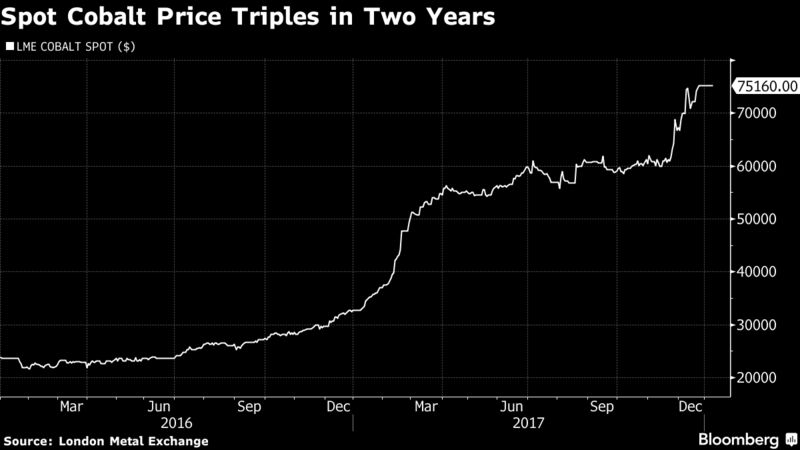

El cobalto se ha convertido en la materia prima más codiciada de 2017. Esta commoditie, utilizada en las baterías de litio que alimentan los smartphones y los coches eléctricos, se ha revalorizado un 120% solo en el último año, según un estudio del Foro Económico Mundial, lo que la coloca al frente del ranking de materias primas que más han incrementado su valor.

El resultado es que cada vez que un fabricante de automóviles anuncia que va a sacar un nuevo modelo de coche eléctrico el precio del cobalto da un salto. En poco más de dos años el precio del cobalto se ha multiplicado casi por cuatro. De seguir las cosas por este camino, tener acceso al cobalto será una ventaja competitiva que pueden tener aquellos fabricantes de coches que quieran producir vehículos eléctricos a gran escala. Por ejemplo parece que BMW está dispuesta a pagar por adelantado para garantizarse el flujo de cobalto que necesita a medio-largo plazo.

El cobalto presenta a demás un dilema ético importante. El 60% de las reservas mundiales de cobalto se encuentran en la República Democrática del Congo, un país gobernado por Joseph Kabila, que es el segundo más pobre de África en término de renta per capita y con estándares democráticos y de derechos humanos casi nulos y en donde 7 de los 10 principales productores de cobalto pertenecen a empresas Chinas país donde el coche eléctrico está siendo también una de las principales apuestas de los fabricantes chinos de automóviles.

Por cierto hablado de los chinos, vemos como algunos fabricantes de automóviles de este país han empezado a integrarse verticalmente. Por ejemplo la china Great Wall Motor Co, unos de los principales fabricantes chinos de automóviles compró no hace mucho una participación en una minera australiana de litio, otro mineral imprescindible para las baterías.

En 2017, el cobalto ha sido el mercado de productos básicos más caliente, impulsado por la demanda de vehículos eléctricos, que utilizan este metal en sus baterías. El precio del cobalto se ha incrementado en más del 120%, impulsando las acciones de los productores más importantes como Glencore y China Molibdeno.

En septiembre, Volkswagen emitió una licitación por valor de cinco años de cobalto a un precio fijo, algo que fue rechazado por los mineros: Ivan Glasenberg, el director ejecutivo de Glencore, declaró que no tiene acuerdos de precio fijo.

Agregando a la escasez de cobalto, los inversores han comprado reservas de metal, apostando a que los precios seguirán aumentando. Por ejemplo, Cobalt 27, un vehículo de la lista canadiense, ha acumulado una más de 2.800 toneladas del metal, por valor de aproximadamente de 209 millones de dólares a precios actuales, analizó Intereconomía.

Como los precios aumentaron más del triple en los últimos 24 meses, el cobalto se transformó en un premio valioso para el puñado de mineras que lo producen a gran escala. El mercado global pasó de unos US$ 4,000 millones por año a fines de 2016 a cerca de US$ 8,000 millones hoy y tiene una magnitud aproximadamente equivalente al mercado del estaño.

Pero el cobalto podría estabilizarse en 2018. BMO Capital Markets prevé un promedio de precios de unos US$68.200 por tonelada frente a cerca de US$ 72,000 hoy, en tanto Glencore Plc y Eurasian Resources Group Plc acelerarán importantes proyectos nuevos en 2018 y 2019.

Como el cobalto se extrae sobre todo como derivado del cobre y el níquel, una subida de precios no tiende a estimular la oferta como pasaría con otros mercados de materias primas. Pero ahora que el cobalto está dando fuertes ganancias inesperadas, los productores harán todo lo que puedan para aumentar la producción.

En particular, la expansión más grande de lo esperado de Katanga, el proyecto de Glencore, al parecer pospondrá una escasez prevista por muchos analistas para cuando el uso de vehículos eléctricos comience a dispararse hacia fines de la década.

Probablemente esto ponga nerviosos a los consumidores de cobalto por la oferta a largo plazo. El jefe de Glencore, Ivan Glasenberg, confirmó que la minera ya está negociando con compradores, entre ellos Tesla y Volkswagen AG, y es probable que esas negociaciones progresen con urgencia el año que viene a medida que las automotrices avancen con sus ambiciosos planes para lanzar vehículos eléctricos al mercado de masas.

Las automotrices en busca de suministros a largo plazo podrían mostrarse más dispuestas a relacionar las ventas con los precios flotantes al contado. En septiembre, Volkswagen solicitó a los productores que proveyeran cobalto a un precio fijo en una licitación de largo plazo, pero luego moderó su exigencia, según personas al tanto del tema.

Las automotrices buscan formas de usar menos cobalto debido a los altos precios, dijo Colin Hamilton, director administrativo de investigación de materias primas de BMO Capital Markets, en entrevista telefónica desde Londres. “La química de las baterías no cambiará de un día para el otro, pero debido al movimiento del precio, sin duda las automotrices se apoyarán en la industria de las baterías para impulsar la sustitución”.

Al mismo tiempo, las empresas de reciclaje tratarán de recuperar más cobalto de las baterías usadas. El cobalto recuperado de las baterías de iones de litio podría llegar a 22.500 toneladas en 2025, frente a 8.700 toneladas en 2017, según Creation Inn, una empresa de investigación con sede en Londres especializada en el almacenamiento y el reciclaje de energía.

Si las proyecciones en cuanto a fabricación de vehículos eléctricos se mantienen, la estimación es que a partir del año 2020 la oferta de cobalto quedará por debajo de la demanda.

Sin embargo, aunque la evolución futura del precio del cobalto parece clara no debemos perder de vista que estamos ante una materia prima commoditie y que están al incrementar significativamente de precio suelen provocar avances tecnológicos que substituyen el uso de aquellas commodities que son demasiado caras.

Por ejemplo a principios del 2000, el paladio, uso en los convertidores catalíticos de los tubos de escape para reducir la contaminación, triplicó su precio en poco más de dos años, sin embargo los fabricantes de coches se las apañaron para lograr reducir su uso reduciendo la demanda en casi un tercio. En ese momento Ford había acumulado un importante stock de paladio estimando que iba a ser un metal escaso y crítico y al caer de nuevo sus precios se vio obligada a provisionar una pérdida de casi mil millones de dólares. El paladio ha tardado casi 17 años en recuperar los precios a los que cotizaba a finales de los años noventa.

Las innovaciones tecnológicas que permitan un menor uso de cobalto en las baterías o el reciclaje del metal en baterías usadas o nuevas inversiones destinadas a incrementar la oferta de dicho mineral podrían cambiar la historia de su subida imparable de precios.

El problema de las materias primas es que las fuerzas del mercado suelen acabar corrigiendo por si solas los booms de precios, analizó Bloomberg.

A lo largo de los próximos dos años el parque mundial de autos eléctricos puede alcanzar los 282 millones de unidades. En otras palabras, el 16% del parque automovilístico mundial, según los analistas de la organización de estudios de mercado BNEF (Bloomberg New Energy Finance).

Las empresas fabricantes de automóviles afrontarn cada vez más problemas a la hora de firmar contratos de suministros de cobalto. En noviembre de 2017, el gigante automovilístico Volkswagen planeaba firmar un contrato de larga duración para el suministro de cobalto con las empresas Glencore y Huayou Cobalt. Sin embargo, no se pudo llegar a un acuerdo precisamente por la propuesta del fabricante automovilístico de fijar precios.

Según un estudio realizado por Glencore, si todos los automóviles existentes fueran reemplazados por los modelos Tesla Model X harían falta 14 millones de toneladas de cobalto, una cifra que supone el doble de todas las reservas mundiales de este metal.

Por otro lado, los analistas no excluyen que los fabricantes modernicen los métodos de producción de baterías para que estas requieran un menor uso de cobalto. Este proceso ya fue iniciado en 2008 con el automóvil Tesla Roadster, que requería de 38 kilogramos de cobalto. En 2017, las mismas baterías solo precisaban de 4,8 kilogramos de este metal tan poco frecuente.

El problema en cuanto al crecimiento actual de los precios del cobalto está vinculado al hecho de que este país africano es uno de los más pobres y corruptos del mundo. Además, allí el metal se extrae mediante la explotación infantil.

Deyev aseguró que el precio del cobalto seguirá creciendo a medida que aumente la producción de automóviles eléctricos y dispositivos electrónicos. No obstante, el analista señaló que el déficit de cobalto será compensado gracias al reciclaje, algo que debe hacer bajar los precios en el futuro.

Asimismo, es posible que aparezcan análogos a estas baterías hechas con níquel. No obstante, es poco probable que el cobalto deje de usarse a corto plazo, concluyó el experto a Sputnik.

ANDY HOME

El mercado de cobalto registrará un superávit de oferta este año y el próximo, según la casa de investigación de materias primas CRU.

Esto podría parecer un poco sorprendente, dado todo el boom alcista que rodea a un metal que más que duplicó el precio el año pasado.

La propia CRU ha revisado drásticamente su evaluación original de un déficit sostenido de la oferta debido al fuerte crecimiento de la demanda del sector de la batería.

En resumen, es el regreso de la mina de Katanga después de dos años de actividades suspendidas. Una vez que esté en pleno funcionamiento, Katanga será el "proyecto minero de producción de cobalto más grande del mundo". (CRU Insight, 4 de enero de 2018)

Por el contrario, "los grandes consumidores futuros de cobalto como las compañías automotrices, las compañías de tecnología y los fabricantes de baterías optarán por invertir y acumular" material para tratar de mitigar el riesgo de suministro futuro.

Porque el regreso de Katanga simplemente aumenta la dependencia de toda la cadena de suministro de cobalto en un solo país altamente problemático, la República Democrática del Congo (RDC).

La mina de cobre Katanga ha estado fuera de servicio desde finales de 2015 para una importante remodelación.

Ahora está volviendo con un circuito de cobalto súper cargado y, de acuerdo con el propietario Glencore, debería producir 11,000 toneladas del material de la batería este año, aumentando a 34,000 toneladas el próximo año.

Para poner esas cifras en contexto, considere el hecho de que el Servicio Geológico de los Estados Unidos (USGS) estima que la producción mundial de cobalto extraído fue de solo 123,000 toneladas en 2016.

Es justo señalar que CRU es un poco escéptica de la capacidad de Glencore para alcanzar su guía de producción, citando la estabilidad del poder y la disponibilidad de ácido sulfúrico.

Pero incluso si Katanga tiene un bajo rendimiento, el impulso al suministro global seguirá siendo suficiente para inclinar a todo el mercado a un superávit.

También elevará aún más la proporción de la producción mundial proveniente de la República Democrática del Congo. Según el USGS, ya era más del 50 por ciento en 2016.

Y es difícil pensar en una base de producción más inestable para un metal que desempeñará un papel fundamental en las baterías que impulsarán la revolución del vehículo eléctrico.

El DRC plantea una combinación única de riesgos políticos, financieros, operacionales y éticos. Pero en el futuro previsible, el cobalto luchará para liberarse de su dependencia del Congo.

El cobalto rara vez se encuentra solo, sino que existe como un subproducto en depósitos de cobre o níquel.

La mayor concentración de depósitos de cobre y cobalto se encuentra en el cinturón de cobre de África Central, que va de Zambia a la República Democrática del Congo.

No solo hay mucho cobalto allí, alrededor de la mitad de las reservas actuales del mundo, sino que los siglos de minería del cobre han dejado recursos significativos en relaves y trabajos de minería viejos y fácilmente explotados.

Esta es una de las razones por las cuales hay una gran cantidad de minería artesanal en la República Democrática del Congo, otra fuente de preocupación para una cadena de suministro que tiene que ver con un futuro "limpio" y verde.

Los otros dos tipos principales de depósitos que contienen cobalto son níquel.

Los yacimientos de sulfuro de níquel-cobalto más conocidos son los de la cuenca canadiense Sudbury Basin, actualmente operada por Glencore y Vale, y los del extremo norte de Rusia operados por Norilsk Nickel.

Por el contrario, los depósitos de laterita de níquel-cobalto se localizan típicamente en "climas tropicales húmedos", según el USGS, y los ejemplos clásicos son las minas de níquel de Australia occidental y la mina de Goro en Nueva Caledonia.

Si el cobalto va a reducir su dependencia de la República Democrática del Congo, necesitará mucha más inversión en este tipo de depósitos de níquel.

El problema es que el níquel aún sufre un aumento en la producción ocasionado por un alza de precios de más de $ 50,000 por tonelada hace una década.

En Londres, el precio del níquel ha estado languideciendo a un lado del nivel de $ 10,000 en los últimos dos años.

El mercado está absorbiendo la ola de nuevos proyectos que se planificaron a mediados de la década de 2000. Las minas como Goro han estado plagadas de problemas técnicos y se han retrasado con el tiempo, pero ahora se están acercando a la capacidad nominal.

Aún procesando el último aumento de la oferta, pocos en el mercado del níquel han estado invirtiendo en nuevos suministros.

Y sin nuevas minas de níquel, tampoco van a haber muchas minas de cobalto nuevas.

La ironía es que se espera que el níquel sea un futuro beneficiario de la revolución del vehículo eléctrico. Pero en este momento su fortuna aún está ligada al sector del acero inoxidable y su precio sigue deprimido por los altos inventarios mundiales.

El aumento del precio del cobalto y la comprensión de que no hay una manera fácil de eliminarlo de las baterías de iones de litio ha desencadenado una especie de revuelta mundial por nuevas fuentes de suministro, en particular un suministro "limpio" que no está contaminado con grupos insurgentes y niños labor.

Hay un puñado de proyectos en América del Norte y Australia que podrían llegar a producción de manera realista en el espacio de un par de años.

Pero son pequeños en relación con Katanga y no alterarán significativamente la posición central de la República Democrática del Congo dentro de la cadena de suministro de cobalto.

O bien el mundo tiene que encontrar muchos más depósitos de cobalto independientes o va a necesitar un precio de níquel mucho mayor para poner en marcha el ciclo de inversión en nuevas minas de níquel-cobalto.

Hasta entonces, la República Democrática del Congo será el proveedor dominante en el mundo, dejando tanto a los sectores de baterías como de vehículos eléctricos confiando en uno de los países menos confiables del mundo.