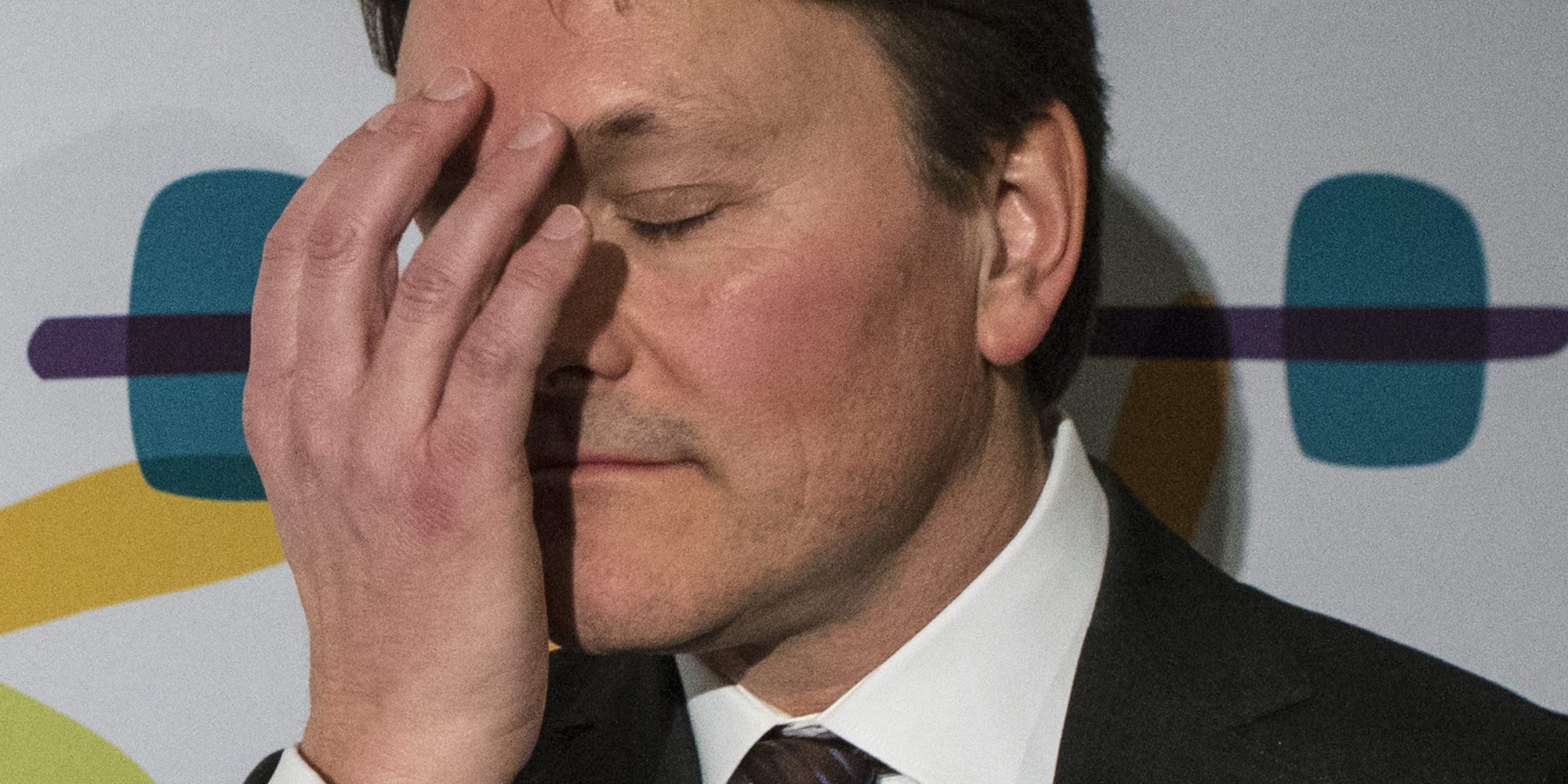

Barrick Gold, la mayor minera de oro del mundo por capitalización de mercado y producción tiene US$ 9.1 millones, lo que se traduce en una relación a largo plazo-deuda-capital de 125%, que es 3.3 veces más grande que el promedio de la industria, Thomson Reuters. Pero Kelvin Dushnisky, presidente de Barrick Gold, cree que la compañía podría reducir su deuda a cero en 10 años.

"No hay razones para creer que la empresa no pueda llevar la deuda hasta $ 5.000 millones en tres años y estar libre de deudas en diez", dice el ejecutivo. Esto, según Dushnisky , se puede lograr gracias a los precios del oro, que han subido un 28% este año, a casi $ 1.360 la onza y con las ganancias de la venta de activos no estratégicos. La compañía vendió cinco activos no esenciales el año pasado, incluyendo propiedades en Nevada por $ 720 millones y Cowal en Australia por $ 550 millones.

El plan de eliminación de deuda parece alcanzable, particularmente si los precios del oro se mantienen por encima del nivel de $ 1.200. Esto se debe a Barrick Gold ha logrado reducir significativamente sus costos en los últimos años y ahora tiene flujos de caja positivos.

Pero Bloomberg tras la entrevista al ejecutivo, advirtió que diez años en el futuro. Una serie de acontecimientos imprevistos puede ocurrir en este período que podría hacer fracasar el plan de eliminación de deuda de la compañía.

Un aspecto es cómo evolucionará la oferta de las grandes mineras al mercado y otro es la demanda de oro per cápita en las economías emergentes, en particular China e India. Si los dos países asiáticos experimentan un lento crecimiento económico en el largo plazo, el consumo podría seguir para permanecer débil. Del mismo modo mejor que la esperada recuperación de la economía mundial en general y en particular de Estados Unidos, así como la mejora en el entorno geopolítico mundial, por ejemplo por la derrota de ISIS, podría disminuir el atractivo del oro. Que también puede tener un impacto negativo en los precios del oro.

En los últimos meses, Barrick Gold ( ABX ) ha sido uno de los mejores valores en la industria del oro.

Teniendo en cuenta los vientos de cola, las posibilidades de Barrick Gold que sostienen el actual rally se ven muy alta y los inversores debería seguir sosteniendo la acción, según Inverstor Guide.

La reducción de costos ayudará a la empresa a retener el flujo de caja positivo superior a $ 1.000 por onza. En 2015, a pesar de los precios del oro pobres, la compañía generó un flujo libre de efectivo de $ 471 millones, pero en FY16 Q1 solo, su cash flow fue de $ 181 millones. El rendimiento de la compañía está aumentando gradualmente con los crecientes precios del oro. A pesar de los crecientes precios del oro, todavía hay varias empresas que están luchando para sostener en la industria, y para hacer un considerable beneficio.

Muchos de los competidores de Barrick Gold están luchando para mantener su reducción de costos costos por debajo de $ 1,000 por onza, mientras que, Barrick Gold tiene el estimado más bajo de todo en el mantenimiento de los costo,s en un punto medio de $ 785 por onza. El aumento de los precios medios de venta y la disminución de los costos podrían conducir a beneficios sorprendentes para las empresas de oro y más aún para Barrick Gold, por eso el sentimiento del mercado sigue siendo alcista.

Goldman Sachs aconsejó comprar Barrick Gold con un pronóstico a 12 meses de $ 27. Un dato que tiene en cuenta el mercado es que Soros Fund Management ingresó con $ 19.4 millones en Barrick Gold. Lo que marca el retorno de grandes inversores institucionales que salieron de la minería del oro, en masa, en 2012.

Las nuevas ventas de activos no esenciales que proyecta Barrick para sanar sus deudas, podría impactar directamente en el control de su operación de Zaldívar.

Tras la comentada entrevista de Kelvin Dushnisky con Bloomberg, en Chile se especula con que la estrategia para reducir la deuda incluya -entre otras operaciones- enajenar el 50% de la propiedad minera que comparten con Antofagasta Minerals en el norte de Chile.

La explicación es que el cobre no forma parte del negocio principal de la minera.

Otra mina que seguiría igual suerte es Lumwana, en Zambia y Acacia Mining Plc., Kenia, Tanzania, Burkina Faso y Mali Todas esas ventas, indicó Dushnisky, podrían concretarse “en el momento adecuado”.

Sin embargo, por el momento no tienen ninguna negociación formal. “No hay nada en nuestro radar por el momento, pero seremos muy pacientes (…) Hemos trabajado muy duro en los últimos dos años, en el último año en particular, para demostrar que somos vendedores disciplinados”.

Y es que uno de los objetivos de Barrick es estar libre de deuda hacia 2026. En este sentido, la minera con sede en Toronto se ha puesto en un ambicioso plan para reducir en US$2 mil millones su apalancamiento este año, lo que a la fecha ya se ha logrado en un 40%.

“Hemos sido muy claros, Barrick fue por un largo tiempo la única compañía con un rating de A- y es de nuestro interés ser una compañía con un investment grade robusto, y nos gustaría estar en una posición en la que no tengamos deuda corporativa”, dijo el CEO de la compañía.

Un candidato natural a ofertar por la minera es su socio chileno Antofagasta Minerals. La firma de familia Luksic adquirió hace casi un año el 50% de la minera y se transformó en el operador, por cerca de US$ 1.000 millones. Sin embargo, fuentes al interior de la empresa aseguran que Barrick no les ha tocado la puerta para ofrecerle su participación, pero si en el futuro lo hiciese habría interés. Esto, ya que les permitiría consolidar el negocio y controlar la operación.

El contrato firmado por ambas compañías no tiene a Antofagasta Minerals como opción preferente en caso de venta, por lo que Barrick podría vender la operación a quien señale.

Zaldívar es una mina a rajo abierto que produce cobre por lixiviación en pilas, con más de 20 años en operación. Uno de los objetivos de Antofagasta Minerals como operador es reducir el costo de caja de la mina, desde los US$1,79 por libra registrados en 2014 a US$1,70-1,30 en los próximos cinco años.

Zaldívar, cuando compró reservas probadas y probables 2,5 millones de toneladas de cobre, lo que significa una vida de las reservas de aproximadamente 14 años, además de potencial para exploraciones. A la misma fecha, Zaldívar contaba con activos brutos por un total de US$ 1.400 millones.